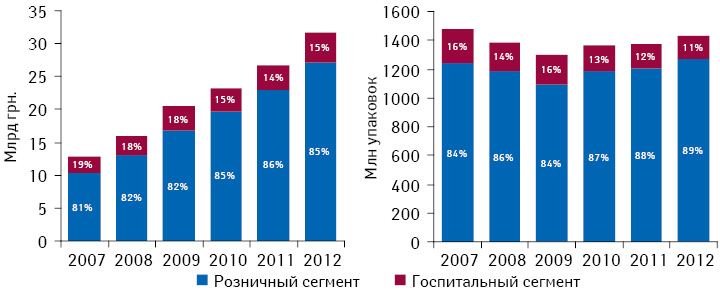

Украинский рынок лекарственных средств из года в год стабильно наращивает объем в денежном выражении, а в течение последних 3 лет также наметилось оживление его динамики в упаковках. По итогам 2012 г. объем украинского рынка лекарственных средств, включая розничный и госпитальный сегменты, достиг 31,8 млрд грн. за 1,4 млрд упаковок, что на 19% в денежном и 4% в натуральном выражениибольше, чем в 2011 г. (рис. 1).

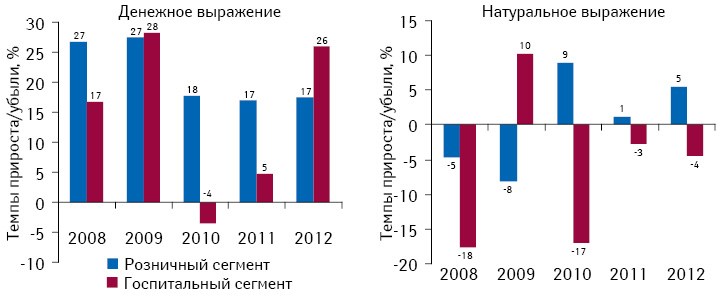

В структуре рынка лекарственных средств по-прежнему как в денежном, так и в натуральном выражении превалирует розничный сегмент. То есть, основным источником его финансирования является потребитель. На протяжении последних 3 лет прирост объема аптечных продаж увеличивается двузначными темпами на уровне 17–18% в денежном выражении. Менее активно, но все-таки с положительной динамикой увеличиваются розничные продажи и в натуральном выражении.

С госпитальным сегментом ситуация иная. По-прежнему отмечается убыль закупок лекарственных средств в упаковках в 2012 г. Однако в денежном выражении госпитальный сегмент продемонстрировал опережающую динамику развития по итогам 2012 г. (рис. 2).

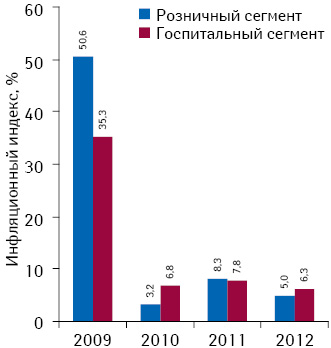

Инфляционная составляющая в минувшем году оказывала незначительное влияние на динамику как розничного, так и госпитального рынка (рис. 3).

ГОСПИТАЛЬНЫЕ ЗАКУПКИ

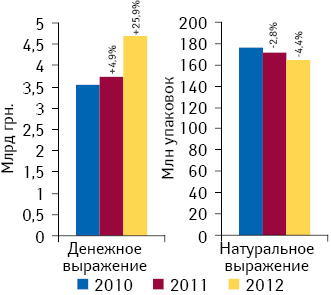

В течение последних 2 лет в госпитальном сегменте наметилась положительная динамика в денежном выражении, однако в натуральных величинах лекарственное обеспечение населения в лечебно-профилактических учреждениях, напротив, сокращается. Объем госпитальных закупок лекарственных средств по итогам 2012 г. составил 4,6 млрд грн. и 164 млн упаковок, увеличившись на 25,9% в денежном и уменьшившись на 4,4% в натуральном выражении (рис. 4). Сокращение количества упаковок, закупаемых за государственные средства, влечет за собой ограничение количества пациентов, получающих фармпомощь в стационарах.

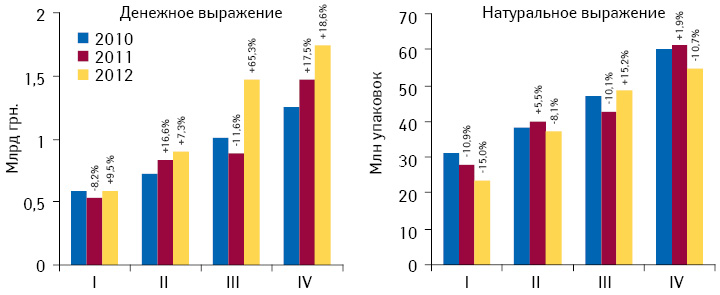

В разрезе поквартальной динамики традиционно повышение активности в госпитальном сегменте приходится на II полугодие. Положительная динамика госпитальных закупок лекарственных средств в денежном выражении отмечена на протяжении всего года (рис. 5). Тем не менее по количеству закупленных упаковок была зафиксирована перманентная убыль, за исключением III кв. Так, III кв. 2012 г. стал пиковым для госпитальных закупок, когда значительный прирост закупок лекарственных средств на уровне 65% позволил достичь прироста и в натуральном выражении.

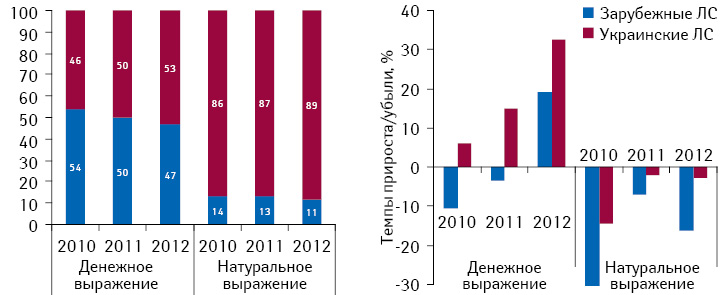

В разрезе украинского и зарубежного производства на протяжении последних 3 лет отмечается устойчивая тенденция к увеличению доли препаратов отечественного производства в структуре госпитальных закупок в денежном и натуральном эквиваленте (рис. 6). В натуральном выражении отечественная продукция аккумулирует 89% объема госпитальных закупок. Начиная с 2011 г. удельный вес лекарственных средств отечественного производства начал превалировать над долей зарубежных препаратов и по итогам 2012 г. их соотношение выглядит как 53:47 соответственно. При этом в минувшем году двузначные темпы прироста в денежном и убыль в натуральном выражении отмечены как для украинских, так и для зарубежных лекарственных средств.

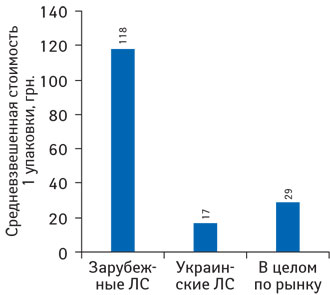

Средневзвешенная стоимость 1 упаковки лекарственных средств украинского производства в разы ниже таковой зарубежных препаратов, что обусловливает предпочтительность более дешевых отечественных лекарственных средств в госпитальных закупках (рис. 7).

В рейтинге групп в разрезе АТС-классификации 2-го уровня по объему госпитальных закупок в денежном выражении тройку лидеров на протяжении 2010–2012 гг. неизменно формируют препараты групп J01 «Антибактериальные средства для системного применения», B05 «Кровезаменители и перфузионные растворы» и A10 «Антидиабетические препараты» (табл. 1). Значительно улучшили свои позиции по итогам 2012 г. лекарственные средства групп J07 «Вакцины», J05 «Противовирусные средства для системного применения» и B02 «Антигеморрагические средства».

| Таблица 1 | Рейтинг групп препаратов в разрезе АТС-классификации 2-го уровня по объему госпитальных закупок в денежном выражении за 2012 г. с указанием их позиций в топ-листе за 2010–2011 г. |

| АТС-группы 2-го уровня | 2012 | 2011 | 2010 |

|---|---|---|---|

| J01 Антибактериальные средства для системного применения | 1 | 1 | 1 |

| B05 Кровезаменители и перфузионные растворы | 2 | 2 | 2 |

| A10 Антидиабетические препараты | 3 | 3 | 3 |

| L01 Антинеопластические средства | 4 | 11 | 6 |

| J07 Вакцины | 5 | 28 | 36 |

| B01 Антитромботические средства | 6 | 5 | 5 |

| J05 Противовирусные средства для системного применения | 7 | 40 | 19 |

| C01 Кардиологические препараты | 8 | 4 | 4 |

| B02 Антигеморрагические средства | 9 | 22 | 12 |

| N01 Анестетики | 10 | 6 | 8 |

По международному непатентованному наименованию (МНН) в разрезе АТС-классификации 3-го уровня по объему госпитальных закупок в денежном выражении лидирует инсулин человеческий (табл. 2). 2-ю и 3-ю позиции занимают соответственно натрия хлорид и цефтриаксон.

| Таблица 2 | Рейтинг МНН с указанием их принадлежности к АТС-классификации 3-го уровня по объему госпитальных закупок в денежном выражении за 2012 г. |

| № п/п | МНН | АТС-группа 3-го уровня |

|---|---|---|

| 1 | Инсулин человеческий | A10A Инсулин и его аналоги |

| 2 | Натрия хлорид | B05X Дополнительные растворы для внутривенного введения |

| 3 | Цефтриаксон | J01D Прочие бета-лактамные антибиотики |

| 4 | Лопинавир + ритонавир | J05A Противовирусные средства прямого действия |

| 5 | Фактор свертывания крови VIII | B02B Витамин К и другие гемостатические средства |

| 6 | Мельдоний | C01E Прочие кардиологические препараты |

| 7 | Гепарин натрий | B01A Антитромботические средства |

| C05B Средства, применяемые при варикозном расширении вен | ||

| 8 | Тиопентал натрий | N01A Средства для общей анестезии |

| 9 | Эноксапарин натрий | B01A Антитромботические средства |

| 10 | Спирт этиловый | D08A Антисептические и дезинфицирующие средства |

| 11 | Пропофол | N01A Средства для общей анестезии |

| 12 | Сульбактам + цефоперазон | J01D Прочие бета-лактамные антибиотики |

| 13 | Меропенем | J01D Прочие бета-лактамные антибиотики |

| 14 | Метамизол натрий | N02B Прочие анальгетики и антипиретики |

| 15 | Кислота тиоктовая | A16A Прочие средства, влияющие на пищеварительную систему и метаболические процессы |

Лидером среди брэндов лекарственных средств в рейтинге по объему госпитальных закупок в денежном выражении по итогам 2012 г. является НАТРИЯ ХЛОРИД (табл. 3). На 2-й позиции расположился АЛУВИА, относящийся к группе препаратов J05A «Противовирусные средства прямого действия». 3-е место закрепилось за брэндом ПЕНТАКСИМ группы J07C «Комбинированные бактериальные и вирусные вакцины».

| Таблица 3 | Рейтинг брэндов лекарственных средств с указанием их принадлежности к АТС-классификации 3-го уровня по объему госпитальных закупок в денежном выражении по итогам 2012 г. |

| № п/п | Название препарата | АТС-группа 3-го уровня |

|---|---|---|

| 1 | НАТРИЯ ХЛОРИД | B05X Дополнительные растворы для внутривенного введения |

| 2 | АЛУВИА | J05A Противовирусные средства прямого действия |

| 3 | ПЕНТАКСИМ | J07C Комбинированные бактериальные и вирусные вакцины |

| 4 | ФАРМАСУЛИН | A10A Инсулин и его аналоги |

| 5 | ЦЕФТРИАКСОН | J01D Прочие бета-лактамные антибиотики |

| 6 | АКТОВЕГИН | A16A Прочие средства, влияющие на пищеварительную систему и метаболические процессы |

| 7 | ИНФАНРИКС | J07A Бактериальные вакцины |

| 8 | ТИОПЕНТАЛ | N01A Средства для общей анестезии |

| 9 | ГЕПАРИН | B01A Антитромботические средства |

| 10 | РЕОСОРБИЛАКТ | B05X Дополнительные растворы для внутривенного введения |

| 11 | ХУМОДАР | A10A Инсулин и его аналоги |

| 12 | АНАЛЬГИН | N02B Прочие анальгетики и антипиретики |

| 13 | МЕТАМАКС | C01E Прочие кардиологические препараты |

| 14 | ВИЗИПАК | V08A Йодсодержащие рентгеноконтрастные средства |

| 15 | ТИОТРИАЗОЛИН | C01E Прочие кардиологические препараты |

| 16 | АКТРАПИД | A10A Инсулин и его аналоги |

| 17 | L-ЛИЗИНА ЭСЦИНАТ | C05C Капилляростабилизирующие средства |

| 18 | ЦЕФОПЕРАЗОН | J01D Прочие бета-лактамные антибиотики |

| 19 | ГЛЮКОЗА | B05B Растворы для внутривенного введения |

| 20 | ПРОТАФАН | A10A Инсулин и его аналоги |

Половина маркетирующих организаций, входящих в топ-20 по объему госпитальных закупок лекарственных средств в денежном выражении по итогам 2012 г., являются украинскими. Тройку лидеров по объему госпитальных закупок лекарственных средств по итогам 2012 г. сформировали Корпорация «Артериум», которая на протяжении последних 3 лет удерживает свои позиции, «Фармак», сменивший 3-ю позицию в 2011 г. на 2-ю в 2012 г., и компания «Дарница», которая также улучшила свое место в рейтинге по сравнению с предыдущим годом (табл. 4).

| Таблица 4 | Рейтинг маркетирующих организаций по объему госпитальных закупок лекарственных средств в денежном выражении по итогам 2012 г. с указанием их позиций в рейтинге за 2010–2011 гг. |

| Маркетирующая организация | 2012 | 2011 | 2010 |

|---|---|---|---|

| Артериум Корпорация (Украина) | 1 | 1 | 1 |

| Фармак (Украина) | 2 | 3 | 2 |

| Дарница (Украина) | 3 | 4 | 4 |

| Sanofi (Франция) | 4 | 7 | 7 |

| Юрия-Фарм (Украина) | 5 | 2 | 3 |

| Здоровье Группа компаний (Украина) | 6 | 5 | 5 |

| Takeda (Япония) | 7 | 6 | 6 |

| Фарма Лайф (Украина) | 8 | 21 | 27 |

| Abbott Lab. (США) | 9 | 57 | 66 |

| Биолек (Украина) | 10 | 11 | 13 |

| Berlin-Chemie/Menarini Group (Германия) | 11 | 8 | 9 |

| Novo Nordisk (Дания) | 12 | 9 | 8 |

| Биофарма (Украина) | 13 | 15 | 12 |

| Teva (Израиль) | 14 | 13 | 11 |

| Novartis Pharma (Швейцария) | 15 | 26 | 29 |

| GlaxoSmithKline (Великобритания) | 16 | 10 | 15 |

| Борщаговский ХФЗ (Украина) | 17 | 12 | 14 |

| Merck & Co (США) | 18 | 19 | 22 |

| Киевский витаминный завод (Украина) | 19 | 14 | 20 |

| Macleods Pharmaceuticals Ltd (Индия) | 20 | 58 | 67 |

ИТОГИ

Сегмент госпитальных закупок лекарственных средств в 2012 г. продемонстрировал динамику, значимо превышающую уровень предыдущих лет. Так, в минувшем году объем госпитального сегмента достиг 4,6 млрд грн., превысив показатель 2011 г. на 26%. Тем не менее в общем объеме рынка лекарственных средств вклад госпитального сегмента остается крайне низким — 15% общего объема расходов на лекарственные средства, соответственно остальные 85% расходов покрываются за счет личных средств граждан.

Кроме того, невзирая на увеличение госпитальных закупок в денежном выражении в 2012 г., государством было закуплено меньше упаковок лекарственных средств, чем годом ранее.

В минувшем году укрепилась тенденция к увеличению удельного веса украинских препаратов в структуре госпитальных закупок как в денежном, так и в натуральном выражении.

В последнее время внимание государства к фармацевтической отрасли повышается. Будем надеяться, что и финансирование этого социально значимого сектора также будет неуклонно увеличиваться.

Юлия Гицман

Коментарі