МЕТОДОЛОГИЯ

Напомним, что в рамках данного исследования общий объем инвестиций в рекламу в исследуемых медиа рассчитан в ценах прайс-листов рекламных агентств (open-rate). Следует учитывать, что приведенные показатели объема инвестиций в ТВ- рекламу в среднем в 2,5–3 раза выше реальных, а среднерыночный объем скидки в нон-ТВ каналах коммуникации составляет 30–40%. При отображении показателей ТВ-промоции для сопоставления показателей 2009 г. с предыдущими периодами будут рассмотрены данные в старом формате, то есть рассчитанные по генсовокупности «Universe» (города с населением более 50 тыс. человек). А для отображения максимально полных данных по 2009 г. использованы характеристики, рассчитанные по «Universe-2008» (вся Украина). При этом суммарные медиапоказатели по «Universe-2008» больше таковых по «Universe» в среднем на 10–15%. Следует отметить, что в общем объеме инвестиций в рекламу ЛС на телевидении не учитывалась имиджевая реклама фармацевтических компаний. Подробнее ознакомиться с методологией исследования и списком медианосителей, в которых проводится мониторинг рекламы в прессе и на радио (далее — нон-ТВ), можно на сайте.

Реклама ЛС на ТВ и в НОН-ТВ

Традиционно на рынке рекламы ЛС наиболее активный сезон — осенний. Однако было бы ошибочно считать, что в это время фармкомпании значительно увеличивают бюджеты на рекламу препаратов. Как свидетельствуют данные, по итогам октября–ноября 2009 г. общий объем инвестиций фармкомпаний в рекламу ЛС в различных медиа — прямую ТВ-рекламу, спонсорскую, рекламу ЛС в прессе и на радио — увеличился всего на 3% по сравнению с аналогичным периодом 2008 г. и составил 451,8 млн грн. Необходимо отметить, что в октябре 2009 г. объем затрат на рекламу ЛС в исследуемых медиа был несколько выше, чем в ноябре (213,2 млн грн.), и составил 238,6 млн грн.

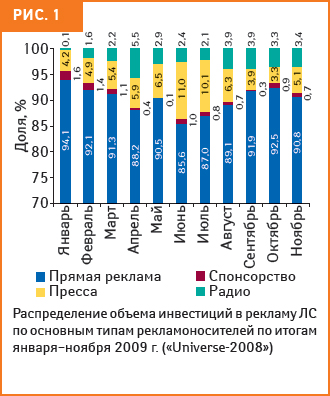

Традиционно максимальная доля в общем объеме инвестиций в рекламу ЛС — более 90% — приходится на прямую ТВ-рекламу (данные «Universe-2008»; рис. 1). Популярность спонсорской рекламы ЛС совсем невелика, и по итогам октября– ноября 2009 г. она не достигла даже 1% в общем объеме инвестиций в рекламу ЛС. Соответственно доля таких нон-ТВ каналов коммуникации, как пресса и радио, в общем объеме инвестиций в октябре и ноябре 2009 г. суммарно не превысила 10%.

ТВ-РЕКЛАМА ЛС

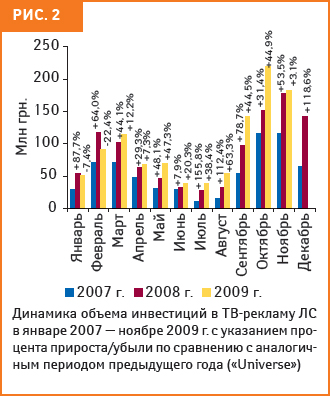

С начала 2009 г. рынок ТВ-рекламы ЛС увидел в осенний сезон максимальные объемы инвестиций. Напомним, что еще в сентябре 2009 г. после летнего затишья фармкомпании выделили значительный объем бюджетов для рекламы ЛС на телевидении. В октябре 2009 г. объем затрат увеличился еще больше и составил 219,5 млн грн. (рис. 2; данные «Universe»). Уже в последний осенний месяц этот показатель был несколько меньше, чем в октябре 2009 г., — 183,0 млн грн. Темпы прироста объема инвестиций в ТВ- рекламу ЛС в октябре 2009 г. составили почти 45%, а уже в ноябре несколько замедлились — до 3,1%. В этом случае следует обратить внимание на прирост объема инвестиций фармкомпаний в ноябре 2008 г. (+53,5%). Это высокий показатель, если учесть все происходящие осенью того года события.

Однако при пересчете в долларовый эквивалент в октябре и ноябре 2009 г. объем инвестиций в ТВ- рекламу сократился по сравнению с аналогичными периодами 2008 г. (на 9 и 23% соответственно).

Таким образом, как и следовало ожидать, с начала 2009 г. в осенние месяцы инвестиции в ТВ- рекламу ЛС были максимальными.

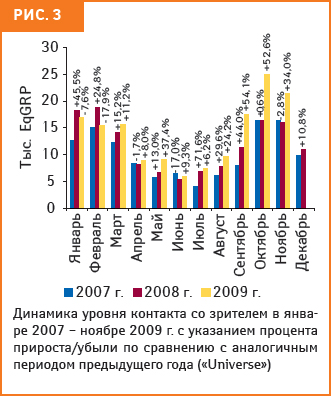

Следует отметить, что значительно повысились темпы прироста объема продаж рекламы ЛС в натуральном выражении (EqGRP). Так, в октябре 2009 г. этот показатель составил 52,6%, а в ноябре — 34,0% по сравнению с аналогичными периодами 2008 г. (рис. 3). Однако необходимо учитывать, что в октябре 2008 г. темпы прироста уровня контакта со зрителем составили всего 0,6%, а в ноябре этот показатель характеризовался убылью — 2,8%.

На рынке ТВ-рекламы ЛС с января по ноябрь 2009 г. практически ежемесячно преобладала медиадефляция. То есть практически каждый месяц снижалась стоимость 1 реализованного рейтинга. Только лишь в летние месяцы здесь отмечали медиаинфляцию (от 5,4 до 28,1%). Напомним, что еще по итогам 9 мес 2009 г. на рынке телерекламы ЛС дефляция составила 2,3% (более подробно читайте «Еженедельник АПТЕКА» № 48 (719) от 07.12.2009 г.). Именно настолько в среднем снизилась стоимость 1 реализованного рейтинга по сравнению с 9 мес 2008 г. Уже в ноябре 2009 г. была зафиксирована максимальная медиадефляция с начала 2009 г. — 44,3%. По итогам 11 мес 2009 г. этот показатель составил 10,7%.

Таким образом, в начале года уровень контакта со зрителем характеризовался убылью, впрочем, как и объем инвестиций фармкомпаний в ТВ-рекламу ЛС. Максимальные объемы инвестиций отмечались в октябре и ноябре 2009 г. и сопровождались высоким уровнем контакта со зрителем. Причем в октябре 2009 г. эти показатели достигли апогея. В ноябре 2009 г. фармкомпании направили почти такой же объем инвестиций в ТВ-рекламу ЛС, как и в ноябре 2008 г. Однако при этом они получили гораздо больший уровень контакта со зрителем (+34,0%).Это было обусловлено тем, что в этот месяц было отмечено значительное снижение стоимости 1 реализованного рейтинга.

Также интересной тенденцией по итогам 11 мес 2009 г. стало перераспределение инвестиций фармкомпаний в пользу мультирегиональных телеканалов. Напомним, что в общем объеме инвестиций в ТВ- рекламу ЛС доля национальных каналов начала уменьшаться в конце 2008 г. В октябре и ноябре 2009 г. доля мультирегиональных каналов в общем объеме рынка ТВ-рекламы ЛС увеличилась до 55,4 и 48,8% соответственно, а национальных, соответственно, уменьшилась до 37,7 и 44,7%. Остальные 6,8 и 6,5% рынка ТВ-рекламы ЛС аккумулировали региональные каналы. Причем если для мультирегиональных и региональных каналов отмечают значительное увеличение вложений фармкомпаний практически ежемесячно с января по ноябрь 2009 г., то для национальных инвестиции, напротив, сокращаются. В октябре 2009 г. они уменьшились на 22,4%, а в ноябре — на 41,6% по сравнению с аналогичными периодами 2008 г.

| Таблица 1 | Топ-10 телеканалов по объему затрат на прямую рекламу ЛС по итогам октября–ноября 2009 г. с указанием позиций в рейтинге за аналогичный период 2008 г. |

| № п/п, год | Каналы | Объем продаж рекламы,млн грн. | EqGRP, % | WGRP, % | Количество выходов | |

| 2008 | 2009 | |||||

| 1 | 1 | Студия «1+1» | 94,5 | 9812,5 | 7279,7 | 10247 |

| 2 | 2 | Интер | 75,5 | 7906,3 | 6155,6 | 4967 |

| 6 | 3 | Украина | 47,2 | 5166,9 | 3838,9 | 6661 |

| 3 | 4 | ICTV | 47,0 | 4920,3 | 3715,4 | 6237 |

| 4 | 5 | СТБ | 41,7 | 4702,3 | 3635,3 | 6571 |

| 5 | 6 | Новый канал | 32,1 | 3369,3 | 2696,4 | 3393 |

| 7 | 7 | ТЕТ | 25,9 | 2893,9 | 2155,3 | 12795 |

| 8 | 8 | НТН | 13,0 | 2048,9 | 1565,7 | 5294 |

| 9 | 9 | Первый канал. Всемирная сеть | 11,2 | 1750,0 | 1371,4 | 6747 |

| 15 | 10 | K1 | 10,3 | 1600,6 | 1200,1 | 5914 |

| Прочие | 15,8 | 2934,3 | 2276,8 | 49285 | ||

| Всего | 414,2 | 47105,3 | 35890,4 | 118114 | ||

Тем не менее в октябре–ноябре 2009 г. максимальный объем вложений в рекламу ЛС на ТВ отмечают как раз для представителей национальных каналов — «Студия «1+1» и «Интер» — 94,5 и 75,5 млн грн. (табл. 1). Однако для канала, занявшего 1-ю строчку рейтинга, характерна убыль объема инвестиций по сравнению с октябрем–ноябрем 2008 г. на 48,6%. А для канала «Интер» зафиксирован минимальный прирост инвестиций в разрезе представленной топ-10 — около 11% по сравнению с аналогичными периодами 2008 г. Тем не менее как раз для этих двух каналов характерны максимальные показатели количества реализованных рейтингов (WGRP) и уровня контакта со зрителем (EqGRP). Для представителя мультирегиональных каналов — «ТЕТ» — отмечают максимальное количество выходов рекламы ЛС — 12,8 тыс.

В результате значительного увеличения объема инвестиций в рекламу ЛС (почти на 200%) заметно улучшил свои позиции канал «Украина», который в представленном рейтинге переместился с 6-й на 3-ю позицию. Подобное достижение характерно и для канала «К1». Практически для всех участников топ-10 отмечают значительное увеличение инвестиций в рекламу ЛС.

Интересно, что представленная топ-10 телеканалов в октябре– ноябре 2009 г. аккумулировала практически весь объем инвестиций фармкомпаний в прямую ТВ-рекламу ЛС — немногим более 96%.

Вклад спонсорской рекламы ЛС в общем объеме инвестиций незначителен. В октябре– ноябре 2009 г. этот вид рекламы ЛС в разрезе представленной топ-10 транслировался всего на 4 каналах — «Интер», «Украина», «СТБ» и «Новый канал».

Если состав топ-10 каналов, на которых транслируется реклама ЛС, практически не изменяется, то герои роликов особым постоянством не отличаются — состав топ-листа брэндов ЛС значительно отличается в разные месяцы.

В целом в октябре– ноябре 2009 г. на рынке прямой ТВ- рекламы ЛС участвовало 96 брэндов ЛС. В принципе почти такое же количество отмечали в аналогичный период 2008 г. Казалось бы, в осенний период на телеэкранах должна красоваться реклама ЛС так называемой группы «cough&cold». Тем не менее в составе топ-10 брэндов ЛС за октябрь– ноябрь 2009 г. таких препаратов было 5 (табл. 2).

| Таблица 2 | Топ-10 брэндов ЛС по объему затрат на прямую рекламу на телевидении по итогам октября–ноября 2009 г. с указанием позиций в рейтинге за аналогичный период 2008 г. |

| № п/п, год | Брэнд | Объем продаж рекламы,млн грн. | EqGRP, % | WGRP, % | Количество выходов | |

| 2008 | 2009 | |||||

| 15 | 1 | КОЛДРЕКС | 19,4 | 2265,8 | 1865,1 | 6176 |

| 4 | 2 | АФЛУБИН | 15,8 | 1736,3 | 1283,2 | 3682 |

| 28 | 3 | ТЕРАФЛЮ | 15,3 | 1703,3 | 1411,1 | 2218 |

| – | 4 | ПАРА | 13,3 | 1485,8 | 1097,3 | 3855 |

| 46 | 5 | ГРИПЕКС | 12,7 | 1487,0 | 1420,0 | 3243 |

| 1 | 6 | РЕМЕНС | 11,7 | 1327,9 | 980,5 | 3463 |

| 6 | 7 | ДЕЛУФЕН | 11,3 | 1245,0 | 885,4 | 3738 |

| 25 | 8 | ПРОСТАМОЛ УНО | 10,5 | 1211,1 | 973,9 | 1931 |

| 36 | 9 | ЭСПУМИЗАН | 10,3 | 1167,1 | 946,4 | 1979 |

| 23 | 10 | МЕЗИМ | 10,2 | 1174,6 | 844,0 | 2289 |

| Прочие | 283,7 | 32301,4 | 24183,5 | 85540 | ||

| Всего | 414,2 | 47105,3 | 35890,4 | 118114 | ||

Максимальный объем инвестиций в ТВ-рекламу отмечают для представителя группы «cough&cold» — препарата КОЛДРЕКС, для которого характерны максимальные уровень контакта со зрителем, количество реализованных рейтингов и выходов рекламы. Практически для каждого участника представленной топ-10 отмечают значительное увеличение инвестиций по сравнению с октябрем– ноябрем 2008 г. (от 25 до 280%). Исключением в этом случае стали брэнды РЕМЕНС и ДЕЛУФЕН, рекламные инвестиции в которые уменьшились на 27 и 5% соответственно.

На ТВ-рекламу этой топ-10 брэндов ЛС за два исследуемых месяца 2009 г. фармкомпаниями было израсходовано 130,4 млн грн. (что составляет около 32% общего объема рынка ТВ-рекламы ЛС).

| Таблица 3 | Топ-10 маркетирующих организаций ЛС по объему затрат на прямую рекламу на телевидении по итогам октября–ноября 2009 г. с указанием позиций в рейтинге за аналогичный период 2008 г. |

| № п/п | Маркетирующая организация | Объем продаж прямой ТВ-рекламы,млн грн. | EqGRP, % | WGRP, % | Количество выходов | |

| 2008 | 2009 | |||||

| 1 | 1 | Bittner | 72,4 | 8183,7 | 5931,0 | 25205 |

| 2 | 2 | Berlin-Chemie/Menarini Group | 41,9 | 4763,6 | 3692,3 | 8381 |

| 11 | 3 | ratiopharm | 32,1 | 3716,1 | 2754,6 | 6326 |

| 6 | 4 | GlaxoSmithKline Consumer Healthcare | 27,2 | 3164,8 | 2506,6 | 9221 |

| 9 | 5 | ПРО-фарма | 24,2 | 2629,6 | 1982,4 | 7712 |

| 20 | 6 | Novartis Consumer Health | 23,0 | 2564,3 | 2004,8 | 3636 |

| 7 | 7 | US Pharmacia International | 19,9 | 2327,8 | 2042,7 | 5973 |

| 18 | 8 | Фармак | 18,0 | 1987,1 | 1653,7 | 5306 |

| 15 | 9 | Стада-Нижфарм | 14,1 | 1656,9 | 1299,3 | 3691 |

| 13 | 10 | Reckitt Benckiser Healthcare International | 13,6 | 1590,2 | 1177,7 | 6160 |

| Прочие | 127,8 | 14521,2 | 10845,3 | 36503 | ||

| Всего | 414,2 | 47105,3 | 35890,4 | 118114 | ||

В табл. 1–3: *уровень контакта со зрителем; **количество реализованных рейтингов.

В рейтинге маркетирующих организаций по объему инвестиций в ТВ-рекламу ЛС в октябре– ноябре 2009 г. также произошли изменения. Хотя следует заметить, что количество участников здесь практически не изменилось по сравнению с аналогичными периодами 2008 г. и составило около 70. Максимальный объем инвестиций в рекламу ЛС в этот период (как и в октябре–ноябре 2008 г.) продемонстрировала компания «Bittner» (табл. 3). На 2-й позиции по этому показателю была компания «Berlin-Chemie/Menarini Group». Следует отметить, что в состав топ-5 крупнейших маркетирующих организаций по объему инвестиций в ТВ-рекламу ЛС вошли две крупные украинские компании — «ПРО-фарма» (5-е место) и «Фармак» (8-е место). Все участники представленной топ-10 в исследуемый период продемонстрировали значительное увеличение объема инвестиций в ТВ-рекламу ЛС. Концентрация участников здесь так же высока, как и среди телеканалов. Суммарно доля первой десятки компаний в общем объеме рынка ТВ-рекламы ЛС составила около 70%.

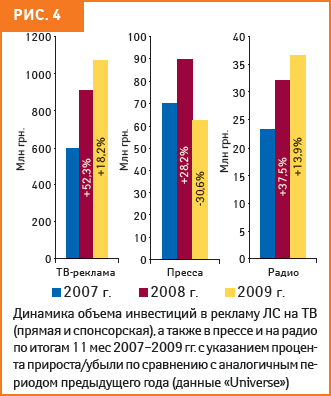

По итогам 11 мес 2009 г. общий объем инвестиций в рекламу ЛС — ТВ- рекламу ЛС (прямая+ спонсорство) и нон-ТВ (пресса и радио) — составил 1,2 млрд грн., увеличившись на 13,8% по сравнению с аналогичным периодом 2008 г. И если инвестиции фармкомпаний в рекламу ЛС на телевидении и радио продемонстрировали прирост, то для прессы этот показатель характеризовался убылью — 30,6% (рис. 4).

НОН-ТВ: ПРЕССА И РАДИО

На фоне внушительных объемов инвестиций в ТВ-рекламу ЛС таким нон-ТВ каналам коммуникации, как пресса и радио, фармкомпании уделяют значительно меньше средств. В октябре– ноябре 2009 г. суммарно их доля составила менее 10% общего объема инвестиций фармкомпаний в рекламу ЛС.

По итогам октября–ноября 2009 г. общий объем затрат фармкомпаний на рекламу ЛС в нон-ТВ — в прессе и на радио — составил 33,9 млн грн., что практически на 11% меньше, чем в аналогичный период 2008 г. Эта убыль была обусловлена значительным уменьшением инвестиций в прессу — на 35,6% по сравнению с аналогичным периодом 2008 г. При этом объем вложений в радиорекламу ЛС, напротив, значительно увеличился — на 68,4%.

На рынке нон-ТВ рекламы ЛС в октябре– ноябре 2009 г. доля в размере около 55% была закреплена за рекламой ЛС в прессе (18,7 млн грн.). Отметим, что в аналогичный период 2008 г. доля этого нон-ТВ канала коммуникации составляла более 75%. С января по ноябрь 2009 г. объем инвестиций фармкомпаний в рекламу в прессе практически ежемесячно характеризовался убылью по сравнению с аналогичными периодами 2008 г. (за исключением летних месяцев — июля и августа).

| Таблица 4 | Топ-10 печатных изданий по объему продаж рекламы ЛС в денежном выражении по итогам октября–ноября 2009 г. с указанием позиций в рейтинге за аналогичный период 2008 г. |

| № п/п, год | Издание | Объем инвестиций в рекламу ЛС, млн грн. | , % | Количество листов А3 | Количество выходов | |

| 2008 | 2009 | |||||

| 3 | 1 | Отдохни! | 1,9 | –20,5 | 12,7 | 58 |

| 4 | 2 | Теленеделя (Украина) | 1,7 | –20,2 | 10,8 | 55 |

| 2 | 3 | Лиза | 1,6 | –44,3 | 10,6 | 47 |

| 1 | 4 | Единственная | 1,5 | –52,6 | 3,7 | 17 |

| 15 | 5 | Сегодня | 1,0 | 75,1 | 9,9 | 60 |

| 5 | 6 | Аргументы и факты (Украина) | 0,9 | –26,7 | 15,2 | 71 |

| 7 | 7 | Факты и комментарии | 0,8 | –29,1 | 13,1 | 59 |

| 6 | 8 | Добрые советы | 0,7 | –40,0 | 5,6 | 24 |

| 18 | 9 | Женский журнал | 0,6 | 49,4 | 3,1 | 13 |

| 9 | 10 | Комсомольская правда (Украина) | 0,6 | –38,7 | 12,1 | 47 |

| Прочие | 7,6 | –42,9 | 101,9 | 453 | ||

| Всего | 18,7 | –35,6 | 198,6 | 904 | ||

В октябре–ноябре 2009 г. максимальный объем инвестиций в рекламу ЛС фармкомпании направили в журнал «Отдохни!» — 1,9 млн грн. (табл. 4). А максимальное количество выходов рекламы ЛС (15,2) отмечают для издания, занявшего 6-ю позицию в рейтинге, — «Аргументы и факты» (Украина). Тенденция убыли объема инвестиций на рынке рекламы ЛС в прессе отразилась практически на всех участниках представленной топ-10. Исключением в этом случае стали «Сегодня» и «Женский журнал» — объем продаж рекламы ЛС в этих изданиях увеличился на 75,1 и 49,4% соответственно. Около 60% — такую долю в октябре–ноябре 2009 г. аккумулировала представленная топ-10 изданий в общем объеме затрат на рекламу ЛС в прессе.

Таким образом, с января по ноябрь 2009 г. инвестиции фармкомпаний в рекламу ЛС в печатных изданиях значительно сократились (–30,6%), а для радио, напротив, увеличились (на 18,2%; см. рис. 4).

Затраты на рекламу ЛС с использованием такого медиаинструментария, как радио, фармкомпании сокращали с начала 2009 г. практически 6 мес подряд. Кардинальные изменения начали происходить в августе 2009 г. — объем инвестиций в этот инструментарий значительно увеличился. В последующие месяцы эта тенденция сохранилась.

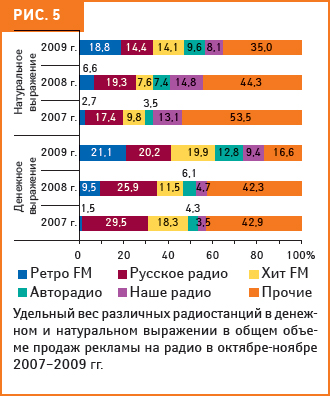

В октябре–ноябре 2009 г. значительно изменилось распределение инвестиций между радиостанциями по сравнению с аналогичным периодом 2008 г. Так, максимальный объем инвестиций в рекламу ЛС на радио в денежном и натуральном выражении аккумулировала станция «Ретро FМ» — 21,1 и 18,8% соответственно (рис. 5). Чуть меньшую долю аккумулировала радиостанция «Русское радио» (20,2 и 14,4% соответственно). В основном рекламные инвестиции ЛС были сконцентрированы у пятерки радиостанций. Их доля в денежном выражении составила около 84%, а в натуральном была несколько меньшей — 65%.

| Таблица 5 | Топ-10 брэндов ЛС по объему инвестиций в рекламу в прессе и на радио по итогам октября–ноября 2009 г. с указанием позиций в рейтинге за аналогичный период 2008 г |

| № п/п, год | Маркетирующая организация | Объем инвестиций в рекламу ЛС, млн. грн. | , % | |||

| 2008 | 2009 | Пресса | Радио | Всего охваченные нон-ТВ медиа | ||

| –? | 1 | ТЕРАФЛЮ | – | 1,7 | 1,7 | – |

| 4 | 2 | МЕЗИМ | 0,2 | 1,4 | 1,6 | 71,5 |

| – | 3 | КОЛДРЕКС | – | 1,2 | 1,2 | – |

| –? | 4 | ОТРИВИН | – | 1,2 | 1,2 | – |

| 137 | 5 | КРАТАЛ | 0,3 | 0,7 | 1,0 | 1258,9 |

| 40 | 6 | СОЛПАДЕИН | 0,8 | – | 0,8 | 179,9 |

| 174 | 7 | ГАСТРОМАКС | 0,2 | 0,6 | 0,8 | 1915,1 |

| – | 8 | ГИНСОМИН | 0,1 | 0,7 | 0,8 | – |

| 1 | 9 | ЛАЗОЛВАН | – | 0,7 | 0,7 | –51,3 |

| 73 | 10 | ТРАХИСАН | 0,1 | 0,6 | 0,7 | 278,0 |

| Прочие | 17,0 | 6,5 | 23,5 | –33,1 | ||

| Всего | 18,7 | 15,2 | 33,9 | –11,0 | ||

Участвующие в рекламе на радио и в печатных изданиях брэнды ЛС постоянством не отличаются.В октябре–ноябре 2009 г. в прессе максимальные инвестиции были задействованы для промоции брэнда СОЛПАДЕИН, а на радио — ТЕРАФЛЮ (табл. 5). Интересно отметить, что объем инвестиций в радиорекламу ЛС первых 4 брэндов ЛС составляет больше 1 млн грн. для каждого, то для таковых в прессе не превышает эту отметку. В целом по итогам 11 мес 2009 г. лидером по общему объему инвестиций в рекламу ЛС в прессе был СТОМАТИДИН, на радио — МЕЗИМ.

| Таблица 6 | Топ-10 маркетирующих организаций по суммарному объему инвестиций в рекламу ЛС в прессе и на радио по итогам октября–ноября 2009 г. с указанием позиции в рейтинге за аналогичный период 2008 г. |

| № п/п, год | Маркетирующая организация | Объем инвестиций в рекламу ЛС, млн грн. | , % | |||

| 2008 | 2009 | Пресса | Радио | Всего охваченные нон-ТВ медиа | ||

| – | 1 | Novartis Consumer Health | 0,02 | 2,9 | 2,9 | – |

| 1 | 2 | Berlin-Chemie/Menarini Group | 0,5 | 2,1 | 2,6 | –24,6 |

| 13 | 3 | Teva | 2,3 | 0,0 | 2,3 | 197,8 |

| 36 | 4 | GlaxoSmithKline Consumer Healthcare | 0,8 | 1,2 | 2,0 | 583,0 |

| 11 | 5 | Киевский витаминный завод | 0,1 | 1,7 | 1,8 | 72,2 |

| 37 | 6 | Стада-Нижфарм | 1,1 | 0,5 | 1,6 | 420,1 |

| 4 | 7 | Sandoz | 1,0 | 0,5 | 1,5 | –18,5 |

| 6 | 8 | Натурфарм | 0,8 | 0,6 | 1,4 | –17,9 |

| 20 | 9 | Mili Healthcare | 0,8 | 0,6 | 1,4 | 128,8 |

| 8 | 10 | Натурпродукт-Вега | 0,8 | 0,5 | 1,3 | 6,9 |

| Прочие | 10,6 | 4,7 | 15,3 | –43,1 | ||

| Всего | 18,7 | 15,2 | 33,9 | –11,0 | ||

В октябре– ноябре 2009 г. всего 66 маркетирующих организаций инвестировали в рекламу ЛС в прессе и на радио, а в аналогичный период 2008 г. таковых было около 90. Топ- лист маркетирующих организаций — лидеров по суммарному объему инвестиций в рекламу ЛС в исследуемых нон- ТВ каналах коммуникации по итогам октября–ноября 2009 г. возглавила компания «Novartis Consumer Health» (табл. 6). Лидером по объему затрат на рекламу ЛС в прессе была компания «Teva». В целом практически все участники крупнейшей топ-10 инвестировали свои бюджеты одновременно в оба медиаканала. В руках топ- 10 было сосредоточено около 55% общего объема инвестиций в рекламу ЛС в прессе и на радио в октябре– ноябре 2009 г. В целом по итогам 11 мес 2009 г. максимальные инвестиции в рекламу ЛС в прессе отмечают для компании «Bayer Consumer Care», а на радио — для «Berlin-Chemie/Menarini Group».

ИТОГИ

Каждой компании хотелось бы оптимизировать бюджеты таким образом, чтобы платить за рекламу поменьше, но чтобы ее эффективность была как можно выше. Однако каждый процесс чего-то стоит. В данном случае — финансовых инвестиций. В каком-то смысле это желание осуществилось — в осенний сезон 2009 г. на рынке ТВ-рекламы ЛС отмечали снижение стоимости 1 реализованного рейтинга. Разве можно было устоять перед таким соблазном?

Как и следовало ожидать, основные инвестиции в рекламу ЛС расходуются в осенний период.

Значительные объемы инвестиций традиционно направлены на ТВ-рекламу ЛС. В прохладную пору — октябрь и ноябрь 2009 г. — люди по возможности больше времени проводят дома и зачастую — перед экраном телевизора. Так или иначе перед их взором мелькает реклама, некоторое количество из нее — о ЛС. В октябре 2009 г. затраты на рекламу ЛС увеличились на 45% — до 219,5 млн грн. В ноябре 2009 г. этот показатель практически не изменился по сравнению с ноябрем 2008 г. — 183,0 млн грн. (+3,1%). Однако следует обратить внимание, что в ноябре 2008 г. фармкомпании увеличили инвестиции в ТВ-рекламу ЛС более чем на 50%. И это учитывая те несладкие события осени 2008 г…

Тенденцией прошлого года стало перераспределение инвестиций фармкомпаний среди различных типов телеканалов в пользу мультирегиональных. Однако по итогам октября– ноября 2009 г. крупнейшим по объему инвестиций в ТВ- рекламу был национальный телеканал «Интер». Для него характерны максимальные уровень контакта со зрителем и количество выработанных рейтингов.

По всей видимости, в условиях оптимизации ресурсов фармкомпании предпочитают оставаться на экранах телевизоров, насколько это возможно. И в статью сокращения расходов попадают другие средства массовой информации. Так, в исследуемый период ничтожно малая доля в общем объеме инвестиций на рынке рекламы ЛС досталась нон-ТВ каналам коммуникации — прессе и радио. С января по ноябрь 2009 г. практически ежемесячно фармкомпании сокращали затраты на рекламу ЛС в прессе. В результате за 11 мес 2009 г. объем рынка рекламы ЛС в прессе уменьшился более чем на 30%. Распределение инвестиций наглядно продемонстрировало расхождение в предпочтениях фармкомпаний в отношении нон-ТВ каналов коммуникации. Так, некоторые компании значительно сократили рекламу ЛС в прессе или вовсе ушли со страниц журналов. Но есть и такие, которые предпочли быть на слуху у потребителей. Так, с августа по ноябрь 2009 г. фармкомпании активно инвестировали в рекламу ЛС на радио. Причем весомые инвестиции во второй половине года обусловили прирост рынка радиорекламы ЛС по итогам 11 мес 2009 г. почти на 14%.

И все же каким бы тяжелым ни был 2009 г., в октябре–ноябре количество брэндов ЛС, рекламируемых на ТВ, практически не изменилось относительно аналогичного периода 2008 г. Оно сократилось для рекламы в нон-ТВ медиа.

На рынке ТВ-рекламы ЛС концентрация участников в разрезе телеканалов, брэндов ЛС и маркетирующих организаций различна. Если на рынке ТВ-рекламы практически весь объем инвестиций находится в руках топ-10 телеканалов, то доля вложений первой десятки маркетирующих организаций в ТВ-рекламу ЛС несколько меньше — около 70%. А для топ-10 брэндов ЛС этот показатель значительно ниже — 32%.

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим