В данной публикации вниманию читателей представлены ключевые показатели фармацевтического рынка Украины за июнь 2016 г.

АПТЕЧНЫЕ ПРОДАЖИ*

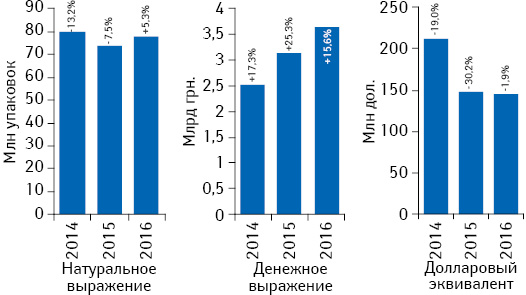

Рис. 1

Объем аптечных продаж лекарственных средств в денежном и натуральном выражении, а также в долларовом эквиваленте (по курсу IB) по итогам июня 2014–2016 гг. с указанием темпов прироста/убыли по сравнению с аналогичным периодом предыдущего года

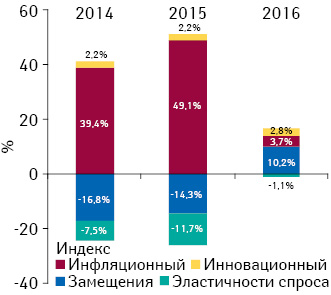

Рис. 2

Индикаторы изменения объема аптечных продаж лекарственных средств в денежном выражении по итогам июня 2014–2016 гг. по сравнению с аналогичным периодом предыдущего года

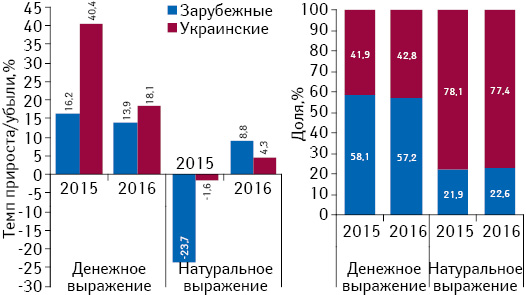

Рис. 3

Структура аптечных продаж лекарственных средств украинского и зарубежного производства (по владельцу лицензии) в денежном и натуральном выражении, а также темпы прироста/убыли их реализации по итогам июня 2014–2016 гг. по сравнению с аналогичным периодом предыдущего года

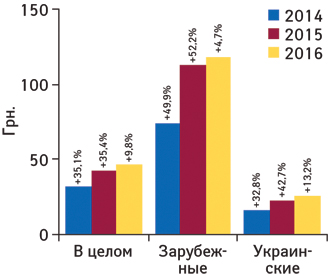

Рис. 4

Динамика средневзвешенной стоимости 1 упаковки лекарственных средств отечественного и зарубежного производства (по владельцу лицензии) в сегменте аптечных продаж по итогам июня 2014–2016 гг.

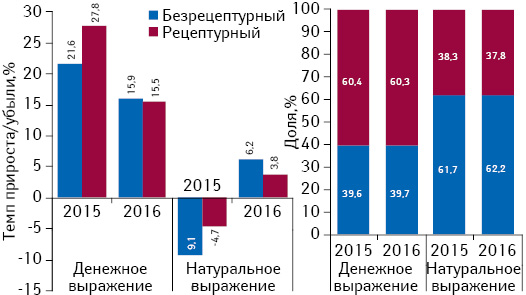

Рис. 5

Структура аптечных продаж лекарственных средств в разрезе рецептурного статуса в денежном и натуральном выражении, а также темпы прироста/убыли их реализации по итогам июня 2015–2016 гг. по сравнению с аналогичным периодом предыдущего года

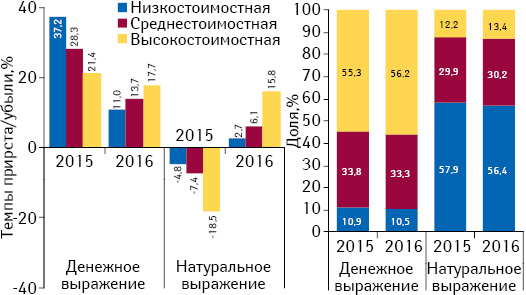

Рис. 6

Структура аптечных продаж лекарственных средств в разрезе ценовых ниш** в денежном и натуральном выражении, а также темпы прироста/убыли объема их аптечных продаж по итогам июня 2014–2016 гг. по сравнению с аналогичным периодом предыдущего года

| Таблица 1 | Розничные продажи различных категорий товаров «аптечной корзины» в денежном и натуральном выражении по итогам июня 2014–2016 гг. |

| Июнь, год | Лекарственные средства | МИ*** | Косметика | Диетические добавки | Рынок в целом | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Объем аптечных продаж, млн грн./уп. | ∆, % | Доля категории в аптечной корзине,% | Объем аптечных продаж, млн грн./уп. | ∆, % | Доля категории в аптечной корзине,% | Объем аптечных продаж, млн грн./уп. | ∆, % | Доля категории в аптечной корзине,% | Объем аптечных продаж, млн грн./уп. | ∆, % | Доля категории в аптечной корзине,% | Объем аптечных продаж, млн грн./уп. | ∆, % | |

| Денежное выражение | ||||||||||||||

| 2014 | 2503,1 | 17,3 | 84,3 | 257,9 | 16,1 | 8,7 | 123,4 | 3,4 | 4,2 | 83,1 | 11,0 | 2,8 | 2967,5 | 16,3 |

| 2015 | 3135,2 | 25,3 | 82,9 | 356,2 | 38,1 | 9,4 | 169,2 | 37,0 | 4,5 | 122,1 | 47,0 | 3,2 | 3782,7 | 27,5 |

| 2016 | 3625,6 | 15,6 | 83,1 | 384,4 | 7,9 | 8,8 | 191,9 | 13,4 | 4,4 | 159,1 | 30,3 | 3,7 | 4361,0 | 15,3 |

| Натуральное выражение | ||||||||||||||

| 2014 | 79,7 | –13,2 | 61,0 | 43,8 | –12,2 | 33,6 | 4,1 | –16,6 | 3,2 | 2,9 | -5,8 | 2,2 | 130,5 | –12,8 |

| 2015 | 73,7 | –7,5 | 62,4 | 38,2 | –12,9 | 32,3 | 3,6 | –11,9 | 3,1 | 2,7 | -7,9 | 2,2 | 118,2 | –9,5 |

| 2016 | 77,6 | 5,3 | 63,3 | 38,0 | –0,6 | 31,0 | 3,7 | 2,8 | 3,0 | 3,3 | 22,6 | 2,7 | 122,6 | 3,7 |

| Таблица 2 | Топ-15 маркетирующих организаций по объему аптечных продаж лекарственных средств в денежном выражении по итогам июня 2016 г. с указанием их позиций в рейтинге за аналогичный период 2014–2015 гг. |

| Маркетирующая организация | 2016 | 2015 | 2014 |

|---|---|---|---|

| Фармак (Украина) | 1 | 1 | 2 |

| Дарница (Украина) | 2 | 3 | 3 |

| Артериум Корпорация (Украина) | 3 | 4 | 5 |

| Berlin-Chemie/Menarini Group (Германия) | 4 | 2 | 1 |

| Sanofi (Франция) | 5 | 6 | 6 |

| Здоровье Группа компаний (Украина) | 6 | 5 | 8 |

| Takeda (Япония) | 7 | 7 | 4 |

| Киевский витаминный завод (Украина) | 8 | 12 | 14 |

| KRKA (Словения) | 9 | 9 | 9 |

| Teva (Израиль) | 10 | 10 | 10 |

| Кусум Фарм (Украина) | 11 | 15 | 18 |

| Sandoz (Швейцария) | 12 | 13 | 11 |

| Юрия-Фарм (Украина) | 13 | 11 | 15 |

| Gedeon Richter (Венгрия) | 14 | 8 | 7 |

| Actavis Group (Ирландия) | 15 | 14 | 13 |

| Таблица 3 | Топ-15 брэндов по объему аптечных продаж лекарственных средств в денежном выражении по итогам июня 2016 г. с указанием их позиций в рейтинге за аналогичный период 2014–2015 гг. |

| Брэнд | 2016 | 2015 | 2014 |

|---|---|---|---|

| АКТОВЕГИН | 1 | 1 | 1 |

| НО-ШПА | 2 | 3 | 2 |

| ЦИТРАМОН | 3 | 5 | 4 |

| НАТРИЯ ХЛОРИД | 4 | 4 | 8 |

| НУРОФЕН | 5 | 8 | 9 |

| НИМЕСИЛ | 6 | 9 | 6 |

| СПАЗМАЛГОН | 7 | 7 | 7 |

| ЭССЕНЦИАЛЕ | 8 | 10 | 5 |

| ТИВОРТИН | 9 | 12 | 24 |

| РЕОСОРБИЛАКТ | 10 | 13 | 16 |

| КАРДИОМАГНИЛ | 11 | 11 | 3 |

| НАЛБУФИН | 12 | 2 | 20 |

| ЦЕФТРИАКСОН | 13 | 23 | 38 |

| ДИКЛОБЕРЛ | 14 | 15 | 30 |

| ДЕТРАЛЕКС | 15 | 22 | 22 |

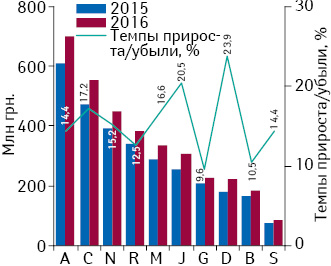

Рис. 7

Динамика аптечных продаж лекарственных средств в разрезе топ-10 групп АТС-классификации 1-го уровня в денежном выражении по итогам июня 2015–2016 гг. с указанием темпов прироста/убыли их реализации по сравнению с аналогичным периодом предыдущего года

СЕГМЕНТ ДИСТРИБУЦИИ*

| Таблица 4 | Топ-10 дистрибьюторов по объему поставок лекарственных средств в аптечные учреждения в денежном выражении по итогам июня 2016 г. с указанием их позиций в рейтинге за аналогичный период 2014–2015 гг. |

| Дистрибьютор | 2016 | 2015 | 2014 |

|---|---|---|---|

| БаДМ (Днепропетровск) | 1 | 1 | 1 |

| Оптима-Фарм (Киев) | 2 | 2 | 2 |

| Вента (Днепропетровск) | 3 | 3 | 3 |

| ФРАМ КО (Киев) | 4 | 4 | — |

| Фармпланета (Киев) | 5 | 5 | 5 |

| Фито-Лек (Харьков) | 6 | 6 | 6 |

| Центр медицинский Медцентр М.Т.К. (Киев) | 7 | 7 | 7 |

| Аметрин (Киев) | 8 | 8 | 9 |

| Медфарком (Одесса) | 9 | 27 | 14 |

| Фармако (Киев) | 10 | 10 | 8 |

Промоция* и РЕКЛАМА на ТВ****

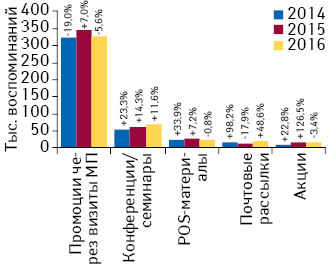

Рис. 8

Количество воспоминаний специалистов здравоохранения о различных видах промоции лекарственных средств по итогам июня 2014–2016 гг. с указанием темпов прироста/убыли по сравнению с аналогичным периодом предыдущего года (25 городов Украины)

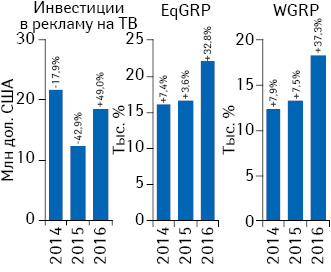

Рис. 9

Динамика объема инвестиций фармкомпаний в рекламу лекарственных средств на ТВ по итогам июня 2014–2016 гг., а также рейтингов EqGRP и WGRP с указанием темпов прироста/убыли по сравнению с аналогичным периодом предыдущего года

*Данные аналитической системы исследования рынка «PharmXplorer»/«Фармстандарт» компании «Proxima Research».

**Граничные показатели ценовых ниш: низкостоимостная ниша — до 22 грн./упаковка, среднестоимостная ниша — 22–100 грн./упаковка, высокостоимостная ниша — выше 100 грн./упаковка.

***В общий объем аптечных продаж медицинских изделий (МИ) включен объем реализации дезинфицирующих средств, которые прошли процедуру регистрации.

****Данные исследования телевизионной аудитории принадлежат и предоставлены Индустриальным телевизионным комитетом (ИТК). Оператор панели — Nielsen; мониторинг — Коммуникационный Альянс. Данные по объему инвестиций фармкомпаний в рекламу лекарственных средств на ТВ были рассчитаны для выборки «Вся Украина» («Universe»: лица в возрасте 4+, проживающие в домохозяйствах с ТВ на всей территории Украины) на основании показателя EqPrice за июнь 2014 г., июнь 2015 г. и июнь 2016 г. При расчете показателя EqPrice учтены исключительно лекарственные средства, имеющие соответствующую государственную регистрацию. Если брэнд сформирован несколькими категориями товаров «аптечной корзины», то их доля в рекламном бюджете брэнда определяется пропорционально объему их розничных продаж за соответствующий период. Детальнее по показателям в глоссарии ИТК: http://www.tampanel.com.ua/about/glossary/. В рамках данного исследования общий объем инвестиций в рекламу на ТВ рассчитан в ценах прайс-листов рекламных агентств (open-rate). Необходимо учитывать, что представленные показатели объема инвестиций в ТВ-рекламу в среднем в 7 раз выше реальных (см. «Еженедельник АПТЕКА» № 9 (1030) от 14.03.2016 г.).

Денис Кирсанов

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим