РЫНОК В ЦЕЛОМ

По итогам апреля–мая 2010 г. общий объем аптечных продаж по всем категориям товаров «аптечной корзины» составил 3,6 млрд грн. за 296,5 млн упаковок, превысив показатель аналогичного периода предыдущего года на 23,1% в денежном и 12,1% натуральном выражении (табл. 1). В долларовом эквиваленте этот показатель увеличился на 19,1% и составил 450,2 млн дол. США. В анализируемый период доля лекарственных средств (ЛС) в общем объеме аптечных продаж увеличилась в денежном и натуральном выражении благодаря опережающим среднерыночные темпам прироста.

| Таблица 1 | Объем аптечных продаж по категориям товаров в денежном и натуральном выражении в апреле–мае 2008–2010 гг. с указанием процента прироста/убыли по сравнению с аналогичным периодом предыдущего года |

| Январь–февраль, год | Млн грн. | Удельный вес категории, % | ?, % | Млн упаковок | Удельный вес категории, % | ?, % |

| ЛС | ||||||

| 2008 | 2060,0 | 81,3 | – | 190,6 | 59,9 | – |

| 2009 | 2337,5 | 80,6 | 13,5 | 157,5 | 59,5 | -17,4 |

| 2010 | 2944,4 | 82,5 | 26,0 | 180,3 | 60,8 | 14,5 |

| ИМН* | ||||||

| 2008 | 235,6 | 9,3 | – | 112,1 | 35,3 | – |

| 2009 | 295,8 | 10,2 | 25,5 | 93,3 | 35,2 | -16,8 |

| 2010 | 316,5 | 8,9 | 7,0 | 100,8 | 34,0 | 8,1 |

| Косметика | ||||||

| 2008 | 149,5 | 5,9 | – | 9,8 | 3,1 | – |

| 2009 | 169,2 | 5,8 | 13,2 | 8,7 | 3,3 | -11,0 |

| 2010 | 195,0 | 5,5 | 15,2 | 9,4 | 3,2 | 8,0 |

| БАД | ||||||

| 2008 | 89,7 | 3,5 | – | 5,5 | 1,7 | – |

| 2009 | 96,9 | 3,3 | 8,0 | 5,2 | 2,0 | -6,0 |

| 2010 | 112,0 | 3,1 | 15,6 | 6,1 | 2,0 | 17,5 |

| Всего | ||||||

| 2008 | 2534,8 | – | – | 317,9 | – | – |

| 2009 | 2899,4 | – | 14,4 | 264,6 | – | -16,8 |

| 2010 | 3567,9 | – | 23,1 | 296,5 | – | 12,1 |

В разрезе помесячной динамики с начала текущего года розничный сегмент планомерно набирал обороты, и максимальные темпы его прироста относительно аналогичного периода предыдущего года были отмечены в апреле — 23,4%, чуть ниже в мае — 22,7%.

Единственной категорией среди товаров «аптечной корзины», продемонстрировавшей в мае 2010 г. (по сравнению с предыдущим месяцем) больший объем аптечных продаж и высокие темпы прироста относительно аналогичного периода 2009 г., стала косметика. Такое рыночное развитие вполне закономерно ввиду приближающего курортно-отпускного сезона, когда подготовка к отдыху тесно сопряжена с закупкой необходимых косметических средств. По остальным категориям товаров в мае отмечают некоторое замедление динамики по сравнению с апрелем 2010 г.

В анализируемый период средневзвешенная стоимость по фармрынку повысилась на 9,8% по сравнению с апрелем–маем 2009 г. и составила 12 грн. за упаковку (рис. 1). Основной вклад в прирост средневзвешенной стоимости был обеспечен косметикой и ЛС, в то время как для изделий медицинского назначения (ИМН) и биологически активных добавок (БАД) отмечают незначительное снижение этого показателя — на 1,0 и 1,6% соответственно.

В денежном выражении по всем категориям «аптечной корзины» превалирует продукция зарубежного производства. В натуральных величинах, напротив, львиная доля розничной реализации фармпродукции, за исключением ИМН, приходится на товары отечественного производства (рис. 2). Для всех категорий товаров «аптечной корзины» отечественного производства в денежном выражении в апреле—мае 2009–2010 гг. были характерны опережающие темпы прироста относительно импортной продукции. В натуральном выражении отмечали аналогичную ситуацию, за исключением сегментов ИМН и ЛС в апреле–мае 2010 г. (рис. 3, 4).

РЫНОК ЛС

Наиболее емкая категория товаров «аптечной корзины» — ЛС — после традиционного мартовского всплеска аптечных продаж продемонстрировала некоторое уменьшение абсолютного объема розничной реализации в исследуемый период (рис. 5). Так, в апреле 2010 г. объем аптечных продаж ЛС составил 1,5 млрд грн. за 92 млн упаковок, а в мае — 1,4 млрд грн. за 88 млн упаковок. Однако с начала текущего года в эти 2 мес были зафиксированы максимальные темпы прироста объема аптечных продаж ЛС в денежном и натуральном выражении по сравнению с аналогичными периодами предыдущего года.

Основной вклад в прирост аптечных продаж ЛС с начала текущего года обеспечивается индексом замещения, который в марте–мае превышал 20% (рис. 6). Индекс эластичности спроса с каждым месяцем приближается к нулю, что свидетельствует о снижении эластичности спроса на ЛС. Среди ключевых факторов, оказывающих критическое влияние на эластичность спроса, можно выделить наличие товаров-заменителей, удельный вес данной категории товаров в бюджете потребителя, размер его дохода и непосредственно характеристику товара.

Инфляционный индекс в апреле и мае проявился несколько значительнее, чем в начале года, и составил 3,1 и 4,9% соответственно, что обеспечивает лишь малую толику общего прироста аптечных продаж ЛС на фоне двузначных цифр в предыдущем году. Инновационный индекс, отображающий изменение объема продаж за счет появления новых и ухода с рынка старых препаратов, в мае продемонстрировал минимальное значение за последние 2 года.

Возвращаясь к основному «виновнику» прироста аптечных продаж ЛС — индексу замещения, следует отметить, что его повышение обеспечено увеличением физического объема потребления ЛС (см. рис. 6), а также смещением в структуре продаж с дешевых на более дорогостоящие препараты. В анализируемый период структура аптечных продаж ЛС практически восстановилась и приобрела облик докризисной — удельный вес препаратов высокостоимостной ниши увеличился почти до 43% за счет снижения доли среднестоимостных ЛС, а долевое участие низкостоимостных препаратов особых изменений не претерпело (рис. 7).

Невзирая на опережающие темпы прироста аптечных продаж украинских ЛС по сравнению с зарубежными во всех ценовых сегментах, превалирующий вклад в объем аптечных продаж ЛС в денежном выражении по-прежнему обеспечивают препараты средне- и высокостоимостной ниши зарубежного производства. В свою очередь, львиная доля отечественных ЛС представлена в низкостоимостном сегменте (рис. 8, 9).

По итогам января–мая 2010 г. в рамках топ-5 стран — поставщиков ЛС по объему аптечных продаж в денежном выражении опережающие темпы развития продемонстрировали Украина, Германия, Франция и Россия (рис. 10). Соответственно, продукция из этих стран обеспечила преимущественный вклад в прирост высокостоимостных препаратов.

В фармакотерапевтической структуре аптечных продаж ЛС в анализируемый период отмечены некоторые изменения. Так, в традиционную топ-5 групп АТС классификации 1-го уровня по объему аптечных продаж в денежном выражении вместо ЛС группы J «Противомикробные средства для системного применения» вошли препараты группы M «Средства, влияющие на опорно-двигательный аппарат». Интересно, что в объеме аптечных продаж препаратов каждой АТС-группы в денежном выражении в значительной степени представлены традиционные ЛС, несколько меньший удельный вес приходится на брэндированные генерики и оригинальные ЛС, минимальную долю занимают генерические генерики (в натуральном выражении их присутствие более выражено ввиду их сравнительно невысокой цены; рис. 11). Сегодня можно констатировать, что отечественный рынок, исходя из настоящей его структуры, еще крайне далек от проевропейской модели, которая предполагает преобладание на рынке оригинальных препаратов и брэндированных генериков.

| Таблица 2 | Топ-лист брэндов ЛС по объему аптечных продаж в денежном выражении в апреле–мае 2010 г. с указанием позиции в рейтинге за аналогичный период 2008–2009 гг. |

| 2010 | 2009 | 2008 | |

| АКТОВЕГИН | 1 | 1 | 1 |

| ЭССЕНЦИАЛЕ | 2 | 2 | 2 |

| МИЛДРОНАТ | 3 | 4 | 3 |

| НАТРИЯ ХЛОРИД | 4 | 5 | 11 |

| НО-ШПА | 5 | 6 | 9 |

| ПРЕДУКТАЛ | 6 | 7 | 5 |

| МЕЗИМ | 7 | 3 | 4 |

| ЛИНЕКС | 8 | 18 | 16 |

| ЦЕРАКСОН | 9 | 19 | 29 |

| АУГМЕНТИН | 10 | 11 | 19 |

| КАРДИОМАГНИЛ | 11 | 31 | 57 |

| КАНЕФРОН | 12 | 12 | 17 |

| ЦЕФТРИАКСОН | 13 | 8 | 7 |

| КАРСИЛ | 14 | 21 | 27 |

| ТИОТРИАЗОЛИН | 15 | 14 | 20 |

| ЭНАП | 16 | 10 | 6 |

| ТРАУМЕЛЬ С | 17 | 280 | 13 |

| ЛАЗОЛВАН | 18 | 13 | 10 |

| ДОЛАРЕН | 19 | 54 | 33 |

| ЦЕРЕБРОЛИЗИН | 20 | 17 | 18 |

Рейтинг брэндов по объему аптечных продаж ЛС в денежном выражении в анализируемый период возглавил АКТОВЕГИН (табл. 2). 2-ю позицию удерживает препарат ЭССЕНЦИАЛЕ, за ним следует МИЛДРОНАТ. Суммарная доля топ-20 брэндов ЛС в апреле–мае 2010 г. составила 10,9%, практически не изменившись по сравнению с аналогичными периодами 2008–2009 гг.

| Таблица 3 | Топ-лист маркетирующих организаций по объему аптечных продаж ЛС в денежном выражении в апреле–мае 2010 г. с указанием позиции в рейтинге за аналогичный период 2008–2009 гг. |

| Маркетирующая ?организация | 2010 | 2009 | 2008 |

| Berlin-Chemie/Menarini Group (Германия) | 1 | 1 | 1 |

| Фармак (Украина) | 2 | 3 | 6 |

| Sanofi-Aventis (Франция) | 3 | 2 | 2 |

| Nycomed (Норвегия) | 4 | 5 | 8 |

| Дарница (Украина) | 5 | 4 | 3 |

| Артериум Корпорация (Украина) | 6 | 6 | 7 |

| Servier (Франция) | 7 | 9 | 9 |

| KRKA (Словения) | 8 | 7 | 4 |

| Sandoz (Швейцария) | 9 | 8 | 5 |

| Gedeon Richter (Венгрия) | 10 | 10 | 13 |

| Здоровье (Украина) | 11 | 14 | 15 |

| Heel (Германия) | 12 | 53 | 10 |

| GlaxoSmithKline (Великобритания) | 13 | 13 | 14 |

| Борщаговский ХФЗ (Украина) | 14 | 11 | 12 |

| Actavis Group (Исландия) | 15 | 15 | 16 |

| Bayer Consumer Care (Швейцария) | 16 | 12 | 11 |

| Teva (Израиль) | 17 | 16 | 19 |

| Стада-Нижфарм (Германия-Россия) | 18 | 20 | 27 |

| Boehringer Ingelheim (Германия) | 19 | 17 | 17 |

| Киевский витаминный завод (Украина) | 20 | 23 | 35 |

| ratiopharm (Германия) | 21 | 18 | 20 |

| Solvay Pharmaceuticals (Нидерланды) | 22 | 19 | 18 |

| Bittner (Австрия) | 23 | 26 | 26 |

| Merck&Co (США) | 24 | 21 | 23 |

| Bayer Schering Pharma (Германия) | 25 | 28 | 24 |

| Kusum Healthcare (Индия) | 26 | 31 | 34 |

| Bionorica (Германия) | 27 | 25 | 28 |

| Sopharma (Болгария) | 28 | 32 | 37 |

| ИнтерХим (Украина) | 29 | 29 | 42 |

| Zentiva (Чешская Республика) | 30 | 24 | 22 |

| Pfizer Inc. (США) | 31 | 34 | 25 |

| Mili Healthcare (Великобритания) | 32 | 27 | 31 |

| Юрия-Фарм (Украина, | 33 | 38 | 50 |

| Ranbaxy (Индия) | 34 | 22 | 21 |

| Dr. Reddy’s (Индия) | 35 | 36 | 40 |

| Novartis Consumer Health (Швейцария) | 36 | 35 | 36 |

| Grindeks (Латвия) | 37 | 43 | 32 |

| Astellas Pharma Europe (Нидерланды) | 38 | 41 | 39 |

| Egis (Венгрия) | 39 | 37 | 33 |

| Натурпродукт-Вега (Украина) | 40 | 30 | 29 |

| GlaxoSmithKline Consumer Healthcare ?(Великобритания) | 41 | 33 | 41 |

| Натурфарм (Украина) | 42 | 45 | 43 |

| Мегаком (Украина) | 43 | 48 | 55 |

| Олайнфарм (Латвия) | 44 | 42 | 46 |

| Genom Biotech (Индия) | 45 | 40 | 44 |

| Mepha (Швейцария) | 46 | 52 | 56 |

| Alcon Pharmaceuticals (Швейцария) | 47 | 51 | 53 |

| Reckitt Benckiser Healthcare International (Великобритания) | 48 | 56 | 58 |

| Unipharm (США) | 49 | 50 | 38 |

| Johnson & Johnson (США) | 50 | 39 | 30 |

Среди маркетирующих организаций по объему аптечных продаж ЛС в денежном выражении в апреле–мае 2010 г. лидировала «Berlin-Chemie/Menarini Group» (табл. 3). На 2-м месте топ-листа расположилась отечественная компания «Фармак», улучшив свои позиции по сравнению с аналогичным периодом 2008–2009 гг. В топ-3 маркетирующих организаций также вошла компания «Sanofi-Aventis». В анализируемый период топ-20 маркетирующих организаций аккумулировала суммарную долю в размере 46% объема аптечных продаж ЛС в денежном выражении.

| Таблица 4 | Топ-10 маркетирующих организаций по Evolution Index, рассчитанному по показателю МАТ в июне 2009 – мае 2010 г. с указанием Evolution Index по показателю YTD в январе–мае 2010 г. |

| Маркетирующая актуальная | MAT | YTD |

| Фармак | 37,8 | 32,5 |

| Юрия-Фарм | 26,4 | 14,8 |

| Киевский витаминный завод | 25,5 | 15,4 |

| Sopharma | 24,9 | 17,5 |

| ИнтерХим | 23,3 | 11,2 |

| Стада-Нижфарм | 19,4 | 18,1 |

| Мегаком | 17,0 | 17,9 |

| Kusum Healthcare | 14,6 | 16,6 |

| Reckitt Benckiser Healthcare International | 11,2 | 8,6 |

| Олайнфарм | 9,8 | 2,2 |

Приоткрыть завесу особенностей индивидуального развития ведущих игроков рынка можно с помощью показателя — Evolution Index. Расчет Evolution Index производился по показателю МАТ с июня 2009 по май 2010 г. относительно аналогичного периода предыдущих лет, а также по накопительному итогу YTD за январь–май 2010 г. В рамках топ-50 маркетирующих организаций по объему аптечных продаж ЛС в денежном выражении по итогам июня 2009 — мая 2010 г. представлены компании, которые продемонстрировали опережающее развитие Evolution Index по МАТ (табл. 4). Значение этого показателя в различные анализируемые периоды обладает некоторым сходством, что свидетельствует о целеустремленности игроков рынка, которые руководствуются не сиюминутными прорывами, а играют на более длительную перспективу и уверенный результат.

БУДУЩЕЕ НЕ ЗА ГОРАМИ

Умение сложить четкую картину прошлого вкупе с возможностью оценить перспективы будущего — надежный базис для построения максимально эффективной стратегии бизнеса. На аналитической конференции «ФАРМБЮДЖЕТ–2011» были представлены прогнозы развития отечественного фармрынка, которые в контексте произошедших в прошлом году кризисных пертурбаций могут оказаться весьма полезными для дальнейшего планирования (см. «Еженедельник АПТЕКА» № 22 (743) от 07.06.2010 г.).

Прогнозы были основаны на таких ключевых предпосылках развития украинского рынка, как стабилизация и постепенный прирост ВВП и реальных доходов домохозяйств, благоприятствование импорту ЛС в условиях умеренной девальвации гривни, а также предполагаемая активизация процессов расширения сфер влияния зарубежных компаний посредством приобретения локальных активов. Согласно данным Госкомстата Украины в структуре совокупных расходов в среднем за месяц в расчете на одно домохозяйство на здравоохранение приходится менее 3%, располагаемый доход в расчете на душу населения планомерно растет. Необходимо также помнить о потенциальных рисках, присущих украинской экономике в 2010–2012 гг. Среди внутриэкономических преград для развития отечественного рынка можно выделить, прежде всего, низкие темпы роста реальных располагаемых доходов и застой в финансовой системе.

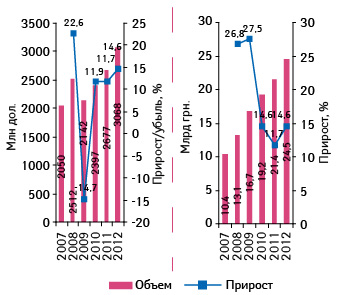

Согласно оценочным данным компании «Proxima Research» в 2010 г. объем украинского розничного рынка ЛС достигнет 2,4 млрд дол. (19,2 млрд грн.), а темпы прироста по сравнению с 2009 г. составят 12% (рис. 12). Прогнозируется, что в 2011 г. темпы развития рынка сохранятся на уровне предыдущего года, а в 2012 г. ускорятся и составят почти 15%, а объем рынка превысит 3 млрд дол. (24,5 млрд грн.).

Кардинальных перестановок в структуре розничных продаж ЛС в разрезе препаратов отечественного и зарубежного производства в прогнозируемый период не ожидается — четверть рынка ЛС в денежном выражении будут по-прежнему аккумулировать украинские производители, хотя в 2012 г. импортным ЛС предсказывают несколько более высокие темпы прироста на фоне отечественной продукции.

В разрезе рецептурного статуса препаратов отечественный розничный рынок в ближайшее время также не обещает критических изменений. Соотношение рецептурных и безрецептурных ЛС в общем объеме аптечных продаж в денежном выражении будет в ближайшие три года поддерживаться в среднем на уровне 48:52 соответственно.

РЕЗЮМЕ

С начала года отечественный фармрынок набирал обороты, и, достигнув традиционного пика в марте, в последующие 2 мес продемонстрировал максимальные в текущем году темпы прироста относительно аналогичных периодов предыдущего года. В общем объеме аптечных продаж в денежном выражении по всем категориям «аптечной корзины» превалирует продукция зарубежного производства. Хотя по сравнению с апрелем–маем 2009 г. в анализируемый период для всех категорий товаров «аптечной корзины» отечественного производства в денежном выражении отмечают опережающие темпы прироста относительно импортной продукции.

Основной вклад в прирост аптечных продаж ЛС с начала текущего года обеспечивается индексом замещения, иными словами рынок растет благодаря увеличению физических объемов потребления и замещению дешевых препаратов более дорогими. Индекс эластичности спроса с каждым месяцем приближается к нулю, что свидетельствует о снижении эластичности спроса на ЛС. Инфляционный индекс в апреле и мае проявился несколько сильней, чем в начале года, хотя на фоне двузначных цифр в предыдущем году влияет на прирост незначительно. Инновационный индекс, в мае продемонстрировал минимальное значение за последние 2 года.

Невзирая на опережающие темпы прироста аптечных продаж украинских ЛС по сравнению с зарубежными во всех ценовых сегментах, превалирующий вклад в объем аптечных продаж ЛС в денежном выражении по-прежнему обеспечивают препараты средне- и высокостоимостной ниши зарубежного производства. В свою очередь, львиная доля отечественных ЛС представлена в низкостоимостном сегменте.

Согласно прогнозам компании «Proxima Research» в 2012 г. объем украинского розничного рынка ЛС превысит 3 млрд дол. (24,5 млрд грн.). Кардинальных перестановок в структуре розничных продаж ЛС отечественного и зарубежного производства, а также в разрезе рецептурного статуса препаратов в прогнозируемый период не ожидается.

Никому не подвластна смена времен года, многие события не дано обратить вспять… Игроки отечественного фармрынка — творцы своего будущего, и от их усилий может зависеть пусть не столько сезонность динамики, сколько объемное и структурное развитие рынка!

Более подробная информация ждет читателя на сайте www.pharmstandart.com.ua. По всем вопросам относительно системы исследования рынка «Фармстандарт» обращаться по тел.: 0 (44) 585–97–10 или e-mail:

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим