Не жалей расходов, чтобы сэкономить на всем, на чем можно сэкономить.

Сэмюэл Голдви

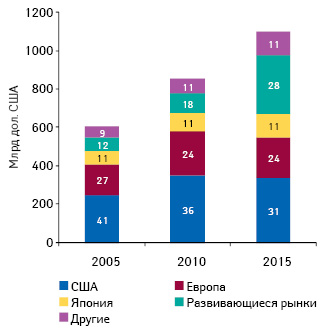

Уровень расходов на лекарственные средства, согласно мнению Мюррей Айткен (Murray Aitken), исполнительного директора «IMS Institute for Healthcare Informatics», будет оказывать большое влияние на развитие системы здравоохранения и политики в этой сфере как в развитых, так и в развивающихся странах. Изменения географической структуры расходов на лекарственные средства будут отмечать в следующие 5 лет (2011–2015 гг.) (рис. 1). Ожидается, что расходы на лекарственные средства достигнут 1 трлн дол. в 2014 г. и почти 1,1 трлн дол. в 2015 г. При этом абсолютный прирост составит 210–240 млрд дол. Для сравнения этот показатель за предыдущие 5 лет (2005–2010 гг.) достиг 251 млрд дол. Без учета воздействия колебания курсов валют (в долларах с постоянной покупательной способностью) прирост составит 230–250 млрд дол. по сравнению с 228 млрд за предыдущие 5 лет.

Доля США в структуре мировых расходов снизится с 41% в 2005 г. до 31% в 2015 г., а удельный вес 5 крупнейших европейских стран сократится соответственно с 20 до 13%. При этом доля развивающихся рынков в структуре расходов на лекарственные средства увеличится и достигнет в 2015 г. 28%. Этот показатель для Японии останется на прежнем уровне — 11%.

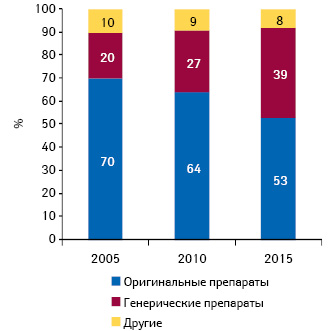

Кроме того, предпочтения со стороны плательщиков переместились с оригинальных лекарственных средств на генерические версии препаратов. Эта тенденция характерна как для развивающихся, так и для развитых стран.

В последнем докладе «IMS Institute for Healthcare Informatics» была проанализирована динамика развития мирового фармацевтического рынка и сделан ряд ключевых выводов.

Старение населения в развитых странах приведет к увеличению расходов на дорогие оригинальные препараты, что компенсирует потери компаний от активизации конкуренции со стороны генерических версий препаратов, сроки патентной защиты которых истекают в ближайшем будущем. А расходы на оригинальные препараты на развивающихся рынках в 2015 г. останутся на том же уровне, что и в 2010 г.

На мировом фармацевтическом рынке доля оригинальных препаратов в 2005–2010 гг. снизилась с 70 до 64%, ожидается ее дальнейшее сокращение до 53% в 2015 г. (рис. 2). Ожидается, что увеличение расходов на оригинальные препараты составит к 2015 г. 7–8%, из которых 3–4% будет обеспечено повышением цен на лекарственные средства в основном в США, а 1% составит расходы, обусловленные старением населения и связанным с этим увеличением объема продаж.

Несмотря на то что темпы прироста продаж оригинальных продуктов на развивающихся рынках будут оставаться стабильными, в 2015 г. 80% всех расходов на лекарственные средства на этих рынках составят генерики. Общий объем расходов на генерические препараты в 2010 г. составил 234 млрд дол. по сравнению с 124 млрд дол. в 2005 г. Объем расходов на генерики будет увеличиваться и в 2015 г. может достигнуть 400–430 млрд дол., 70% из которых — на развивающихся рынках. Расходы на генерические препараты на развивающихся рынках увеличатся на 47 млрд дол., 60% которых будет обеспечено уже присутствующими на рынке лекарственными средствами, а 40% — новыми генериками.

Ожидается, что в 2009–2013 гг. на рынок будет выведено около 30 инновационных продуктов. Это положительно повлияет на рост расходов на лекарственные средства. Новые препараты будут иметь ряд важных преимуществ, таких как инновационные механизмы действия и доставки действующих веществ. Это откроет большие перспективы в сфере лечения многих заболеваний, позволит повысить эффективность терапии и уменьшить количество побочных эффектов. В этом контексте необходимо отдельно отметить разработку большого числа препаратов для лечения сахарного диабета с различными механизмами действия, которые, как ожидается, помогут значительно повысить качество жизни пациентов с этим заболеванием.

| Таблица 1 | Основные препараты, сроки патентной защиты которых истекают в 2011–2015 гг. |

| Год | INN | США | Япония | Великобритания | Франция | Германия |

| 2011 | Аторвастатин | Lipitor®/Липримар/Липитор | Lipitor® | |||

| Флутиказон + салметерол | Advair™/Seretide®/Серетид™ | |||||

| Монтелукаст | Diskus ®/Singulair™ | |||||

| Оланзапин | Zyprexa™/Зипрекса™ | Zyprexa® | Zyprexa® | Zyprexa® | ||

| Левофлоксацин | Levaquin™ | |||||

| Латанопрост | Xalatan® | Xalatan® | Xalatan® | Xalatan® | ||

| Летрозол | Femara®/Фемара® | Femara® | Femara® | Femara® | ||

| Пиоглитазон | Actos™/Эктос™ | |||||

| Эноксапарин | Clexane®/Lovenox®/Клексан® | Clexane® | ||||

| 2012 | Клопидогрел | Plavix®/Плавикс | ||||

| Кветиапин | Seroquel™/Сероквель | Seroquel® | Seroquel® | Seroquel® | ||

| Монтелукаст | Singulair™/ Diskus ® | Singulair® | Singulair® | |||

| Пиоглитазон | Actos™/Эктос™ | |||||

| Эсциталопрам | Lexapro™ | |||||

| Вальзартан | Diovan®/Диован® | |||||

| 2013 | Оксикодон натрия | OxyContin® | ||||

| Рабепразол | Aciphex® | |||||

| Золедроновая кислота | Zometa®/Зомета® | |||||

| Капецитабин | Xeloda®/ Кселода | Xeloda® | Xeloda® | Xeloda® | ||

| Донепезил | Aricept®/Арисепт | |||||

| Вальзартан | Diovan® | |||||

| Клопидогрел | Plavix® | |||||

| Флутиказон +салметерол | Seretide® | Seretide® | ||||

| 2014 | Эзомепразол | Nexium®/Нексиум® | ||||

| Дулоксетин | Cymbalta® | |||||

| Глатирамера ацетат | Copaxone™ /Копаксон™ | |||||

| Целекоксиб | Celebrex™/Целебрекс™ | Celebrex® | Celebrex® | Celebrex® | ||

| Арипипразол | Abilify®/Абилифай | Abilify® | Abilify® | Abilify® | ||

| 2015 | Арипипразол | Abilify® | ||||

| Иматиниб | Gleevec™/Glivec™/Гливек® | |||||

| Мемантин | Namenda® | |||||

| Пеметрексед | Alimta®/Алимта | Alimta® | Alimta® | Alimta ® | ||

| Тиотропия бромид | Spiriva™/Спирива™ | Spiriva® | Spiriva® | Spiriva® |

| Таблица 2 | Произошедшие и ожидаемые наиболее перспективные лончи 2009–2013 гг. (по данным доклада «The Global Use of Medicines: Outlook Through 2015», опубликованного компанией «IMS Institute for Healthcare Informatics») |

| Заболевание | Препараты, одобренные регуляторными органами | Препараты, находящиеся на стадии разработки |

| Аритмия | Brinavess™ (вернакалант)Multaq™ (дронедарон) | |

| Аутоиммунные нарушения | Simponi™ (голимумаб, «Johnson&Johnson»/ «Schering-Plough»)Stelara™/Стелара™ (устекінумаб, «Centocor Ortho Biotech»/«Johnson&Johnson») | Тофациниб |

| Сахарный диабет | Nesina® (алоглиптин, «Takeda»)Onglyza™/Онглиза (саксаглиптин, «Bristol-Myers Squibb Со.»)Victoza®/Виктоза® (лираглутид, Novo Nordisk) | КанаглифлозинДапаглифлозинЛиксисенатидTradjenta™ (линаглиптин, «Boehringer Ingelheim»/«Eli Lilly»)Bydureon (эксенатид, «Eli Lilly»/«Amylin»/«Alkerme») |

| Гепатит С | Incivek (телапревир, «Vertex Pharmaceuticals Inc.»)Victrelis ™ (боцепревир, «Merck&Со.») | |

| Системная красная волчанка | Benlysta™ (белимумаб, «GlaxoSmithKline») | |

| Меланома | Yervoy™ (ипилимумаб, «Bristol-Myers Squibb Со.») | Вемурафениб |

| Рассеянный склероз | Ampyra™ (далфампридин для перорального применения, «Acorda Therapeutics Inc.»)Gilenya™ (финголимод для перорального применения, «Novartis International AG») | Лакуинимод (для перорального применения) ОкрелизумабТелифлуномид (для перорального применения) |

| Остеопороз | Prolia™ (денозумаб, «Amgen Inc.») | |

| Тромбоз/острый коронарный синдром | Brilique™/Brilinta™ (тикагрелор, «AstraZeneca plc»)Effient/Эффиент (празугрел, «Eli Lilly»)Pradaxa® (дабигатран этексилат, «Boehringer Ingelheim GmbH»)Eliquis® (апиксабан, «Pfizer Inc.» /«Bristol-Myers Squibb Co.») | |

| Рак предстательной железы | Firmagon® (degarelix)Jevtana®/Жевтана™ (кабазитаксел, «Sanofi»)Provenge® (сипулейцел-Т, «Dendreon Corp.»)Zytiga™ (абиратерона ацетат, «Johnson&Johnson») |

Наряду с увеличением количества патентов, сроки действия которых истекают в период с 2010 по 2015 г., запланированы лончи разнообразных инновационных препаратов, что может повлиять на перераспределение расходов между оригинальными лекарственными средствами и генерическими версиями препаратов (табл. 1, 2). Сроки патентной защиты истекают на одном и более развитых фармрынках для 11 из 20 или для 6 из 10 наиболее продаваемых лекарственных средств, таких как Lipitor™/Липитор™/Липримар™ (аторвастатин, «Pfizer Inc.»), Plavix®/Плавикс® (клопидогрел, «Sanofi»/«Bristol-Myers Squibb»), Advair/Diskus® (флутиказон+салметерол, «GlaxoSmithKline»), Nexium®/Нексиум® (эзомепразол, «AstraZeneca Plc») и Seroquel®/Сероквель® (квентиапин, «AstraZeneca»). Завершение сроков патентной защиты на многие препараты и лонч на рынок их генерических версий будут способствовать экономии средств плательщиками развитых стран к 2015 г. в размере 98 млрд дол. Для сравнения, за предыдущие 5 лет (2005–2010 гг.) объем сэкономленных в результате окончания сроков патентной защиты средств составил 54 млрд дол. Согласно прогнозам «IMS Institute for Healthcare Informatics», в следующие 5 лет за генерические версии препаратов заплатят около 22 млрд дол. при том, что стоимость их оригинальных аналогов может составить 120 млрд дол.

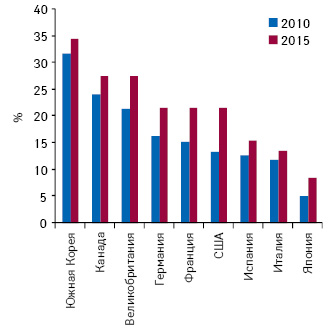

Среди развитых стран наибольшее увеличение доли генерических препаратов в расходах на лекарственные средства будет отмечено на фармацевтическом рынке США, в то же время этот показатель в Японии останется одним из самых низких, несмотря на меры, предпринятые правительством для увеличения количества назначаемых генериков (рис. 3). Южная Корея благодаря хорошо развитому локальному фармацевтическому производству будет оставаться одним из крупнейших рынков генерических препаратов.

Инновационные лекарственные средства создают для удовлетворения потребностей пациентов. Недавние и предстоящие лончи инновационных препаратов расширят возможности для лечения и повысят качество жизни пациентов (см. табл. 2). К лекарственным средствам, которые могут значительно оптимизировать современные методы терапии распространенных заболеваний, относятся препараты для лечения рассеянного склероза для перорального применения, которые способствуют повышению эффективности терапии и удобны в использовании; 2 недавних лонча лекарственных средств для лечения аритмии, которые впервые за несколько десятилетий предоставят новые возможности для терапии этого заболевания; препараты для лечения метастазирующей меланомы, которые способствуют повышению выживаемости пациентов; первая вакцина для профилактики рака предстательной железы, которая является еще одним достижением персонализированной медицины.

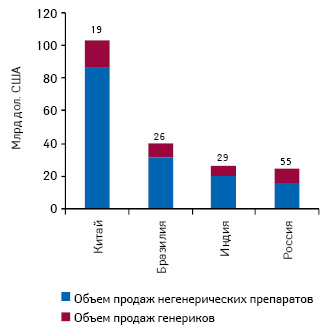

Уровень расходов на лекарственные средства на развивающихся рынках в течение следующих 5 лет приблизится к таковому в США. Основным драйвером этого роста станет увеличение объема продаж генерических препаратов (рис. 4). Объем продаж препаратов на развивающихся рынках в 2010 г. составил 151 млрд дол. Ожидается, что в 2010–2015 гг. расходы на лекарственные средства на развивающихся рынках возрастут почти в 2 раза и достигнут 285–315 млрд дол. Это станет возможным благодаря высоким темпам экономического роста и политике правительств в развивающихся странах, направленной на повышение доступности медицинского обслуживания. «IMS Institute for Healthcare Informatics» прогнозирует, что объем расходов на лекарственные средства в развивающихся странах станет 2-м в мире после США, опередив при этом европейские страны (Германию, Францию, Италию, Испанию и Великобританию).

Политика правительств государств в сфере здравоохранения повлияет на уровень расходов на лекарственные средства в долгосрочной перспективе. К политическим решениям, принятым в 2010 г. и способным повлиять на расходы на лекарственные средства в ближайшие 5 лет, можно отнести:

- реформу в сфере здравоохранения в США, где принят закон «Affordable Care Act», который призван увеличить страховое покрытие в сфере здравоохранения на 25–30 млн американцев (по итогам 2010 г. государственными страховыми программами пользуется 47 млн американцев, а частными, по данным на 2009 г., — 43,6 млн);

- первое в Японии снижение цен на инновационные препараты в размере 2,2% и сокращение государственных субсидий за разработку оригинальных лекарственных средств до 20%;

- принятие мер, способствующих снижению цен на генерические и непатентованные лекарственные средства в Испании и Италии;

- введение обязательной фармакоэкономической оценки для новых препаратов в Германии, на основе результатов которой и будет формироваться их стоимость.

Кроме того, более широко будут применять разнообразные льготы и скидки для плательщиков. Эти меры уже сейчас широко практикуются в США, Франции и Германии. Например, в США действует государственная программа «Medicaid», которая предоставляет скидки на лекарственные средства для незащищенных слоев населения. 1 января 2010 г. в рамках реформы системы здравоохранения США было принято решение увеличить размер скидок с 15,1 до 23,1% для большинства оригинальных лекарственных средств, а скидка для генерических препаратов составит 13%. В то же время некоторые страны, например, Италия и Канада, запрещают применение скидок и проводят государственную политику, направленную на создание прозрачной системы ценообразования на лекарственные средства.

Мировой объем скидок в 2010 г. оценивается на уровне 60–65 млрд дол. Согласно прогнозам «IMS Institute for Healthcare Informatics» этот показатель к 2015 г. может достичь 65–75 млрд дол. Ожидается, что к 2015 г. объем расходов на биологические препараты увеличится до 2 млрд дол. в год, таким образом, это составит около 1% общих расходов на лекарственные средства. Для сравнения объем рынка этих лекарственных средств в 2010 г. составил 138 млрд дол., из которых 311 млн дол. — доходы от продаж биоаналогичных препаратов.

Рынок биоаналогичных препаратов быстро развивается, но его ресурс ограничен. Разработка и производство таких препаратов в основном сконцентрированы в США. Большая доля в структуре расходов на биоаналогичные препараты принадлежит Германии и другим странам — членам ЕС, которые аккумулируют 80% расходов на биоаналогичные лекарственные средства. Это обусловлено упрощенной процедурой одобрения для препаратов этой группы. До конца 2011 г. ожидается принятие новых правил одобрения для препаратов, действующими веществами которых являются моноклональные антитела, что будет способствовать скорейшему их одобрению. Таким образом, на рынок будет выведено большое количество лекарственных средств этой группы, что, в свою очередь, к 2015 г. повысит конкурентное давление в сегменте биоаналогичных препаратов.

В США согласно «Affordable Care Act» инновационным биологическим препаратам предоставляется 12-летний срок патентной защиты. Лонч новых биоаналогичных препаратов в США ожидается в 2014 г., выход этих лекарственных средств на европейский фармрынок прогнозируется в тот же период. Кроме того, в ближайшее время планируется выведение на фармацевтический рынок США таких препаратов, как эпоэтин альфа и филграстим, которые уже одобрены за пределами этой страны. Это будет способствовать увеличению затрат на биоаналогичные препараты.

Следует отметить, что согласно прогнозам «IMS Institute for Healthcare Informatics» за следующие 5 лет топ-10 стран по объему расходов на лекарственные средства ждут некоторые изменения (рис. 5). Так, в топ-10 войдет Россия, вытеснив Великобританию. Ожидается, что максимальные темпы прироста расходов будут характерны для стран с развивающейся экономикой — Китая, Бразилии, Индии и России. Однако лидером по-прежнему останутся США, достигнув в 2015 г. объема продаж на уровне 335 млрд дол.

По материалам

www.imshealth.com, www.kff.org,

www. healthamerica.coventryhealthcare.com, www.reuters.com

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим