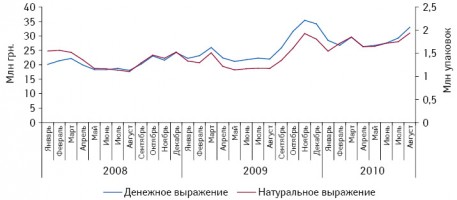

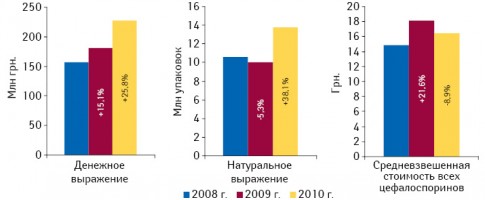

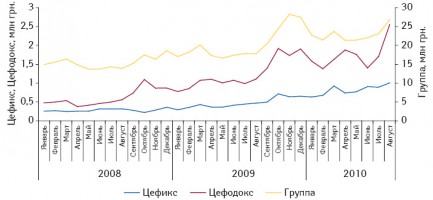

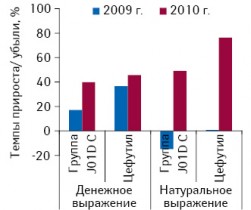

На отечественном фармрынке в системе АТС-классификации цефалоспорины относятся к группе J «Противомикробные средства для системного применения». Суммарные продажи цефалоспоринов в текущем году — с января по август значительно оживились по сравнению с аналогичным периодом 2009 г. (рис. 1). Темпы прироста объема аптечных продаж в денежном эквиваленте составили +25,8%, а в натуральном — +38,1% относительно 8 мес 2009 г. (рис. 2). Превалирование показателя прироста в натуральном выражении над таковым в денежном свидетельствует о снижении стоимости этих препаратов. Так, по итогам 8 мес 2010 г., средневзвешенная рыночная стоимость цефалоспоринов снизилась почти на 9% относительно 8 мес 2009 г.

На отечественном фармрынке в системе АТС-классификации цефалоспорины относятся к группе J «Противомикробные средства для системного применения». Суммарные продажи цефалоспоринов в текущем году — с января по август значительно оживились по сравнению с аналогичным периодом 2009 г. (рис. 1). Темпы прироста объема аптечных продаж в денежном эквиваленте составили +25,8%, а в натуральном — +38,1% относительно 8 мес 2009 г. (рис. 2). Превалирование показателя прироста в натуральном выражении над таковым в денежном свидетельствует о снижении стоимости этих препаратов. Так, по итогам 8 мес 2010 г., средневзвешенная рыночная стоимость цефалоспоринов снизилась почти на 9% относительно 8 мес 2009 г.

Как мы уже отметили, в Украине представлены 4 поколения цефалоспоринов. Максимальную выручку в общем объеме продаж таковых в денежном и натуральном выражении аптечным учреждениям обеспечивают цефалоспорины III поколения, которые представляют группу J01D D (рис. 3). Их доля заметно увеличилась за последние годы. По итогам 8 мес 2010 г. в денежном и натуральном выражении она аккумулировала более 80% общего объема аптечных продаж цефалоспоринов. Также зафиксирован рост удельного веса препаратов групп J01D C «Цефалоспорины второго поколения» и J01D E «Цефалоспорины четвертого поколения».

Количество маркетирующих организаций, которые формируют сегмент цефалоспоринов и продвигают свою продукцию на отечественном фармрынке, увеличивается и по итогам 8 мес 2010 г. достигло 59. Эти компании продвигают 90 брэндов лекарственных средств в 268 формах выпуска.

В сегменте цефалоспоринов лидером по объему аптечных продаж в денежном выражении по итогам 8 мес 2010 г. среди маркетирующих организаций стала компания «Мегаком» (табл. 1). Она значительно улучшила свою позицию относительно аналогичного периода предыдущих лет. В рамках топ-5 компания «Мегаком» продемонстрировала опережающие темпы развития: почти 80% — таков прирост объема ее аптечных продаж лекарственных средств в денежном выражении. В целом представленная топ-10 маркетирующих организаций аккумулирует 77% объема продаж в сегменте цефалоспоринов в денежном выражении.

| Таблица 1 | Топ-10 маркетирующих организаций по объему аптечных продаж препаратов группы цефалоспоринов в денежном выражении по итогам 8 мес 2010 г. с указанием номера п/п за аналогичный период 2008–2009 гг. |

| Маркетирующая организация | № п/п, год | ||

| 2010 | 2009 | 2008 | |

| Мегаком (Украина) | 1 | 5 | 5 |

| Артериум Корпорация (Украина) | 2 | 2 | 3 |

| Дарница (Украина) | 3 | 1 | 1 |

| Exir Pharmaceutical (Иран) | 4 | 3 | 4 |

| Борщаговский ХФЗ (Украина) | 5 | 4 | 2 |

| Medochemie (Кипр) | 6 | 7 | 7 |

| GlaxoSmithKline (Великобритания) | 7 | 6 | 6 |

| Alembic Ltd (Индия) | 8 | 10 | 8 |

| Emcure Pharmaceuticals (Индия) | 9 | 8 | 12 |

| Actavis Group (Исландия) | 10 | 14 | 20 |

Анализ индивидуального развития компаний на рынке цефалоспоринов с помощью показателя Evolution Index показал, что компания «Мегаком» обладает максимальным EI в рамках топ-5 компаний — 40% (Evolution Index рассчитан с учетом накопительного итога YTD за январь–август 2010 г.). Интересно, что же стало причиной такого успеха «Мегакома»?

В сегменте цефалоспоринов компания представляет 5 препаратов I, II, III поколения, которые демонстрируют уверенный рост аптечных продаж.

Как выяснилось, в рейтинге брэндов лекарственных средств по объему аптечных продаж группы цефалоспоринов в денежном выражении 3 из 5 препаратов компании «Мегаком» занимают весьма высокие позиции по итогам 8 мес 2010 г. в своей конкурентной среде и входят в состав топ-20 (табл. 2). Так, препарат ЦЕФОДОКС компании «Мегаком» значительно улучшил свои позиции относительно предыдущих лет и занял 3-е место. Подобный прорыв демонстрирует ЦЕФИКС, а стабильность занимаемой позиции — ЦЕФУТИЛ. Отметим, что представленная топ-20 брэндов лекарственных средств аккумулирует 80% общего объема аптечных продаж препаратов группы цефалоспоринов в денежном выражении.

| Таблица 2 | Топ-20 брэндов лекарственных средств по объему аптечных продаж препаратов группы цефалоспоринов в денежном выражении по итогам 8 мес 2010 г. с указанием номера п/п за аналогичный период 2008–2009 гг. |

| Брэнд | № п/п, год | ||

| 2010 | 2009 | 2008 | |

| ЦЕФТРИАКСОН | 1 | 1 | 1 |

| ЛОРАКСОН | 2 | 2 | 2 |

| ЦЕФОДОКС | 3 | 5 | 7 |

| МЕДАКСОН | 4 | 7 | 5 |

| ЦЕФОТАКСИМ | 5 | 3 | 4 |

| ЭМСЕФ | 6 | 6 | 10 |

| ТЕРЦЕФ | 7 | 11 | 25 |

| ЦЕФАЗОЛИН | 8 | 4 | 3 |

| ЦЕФИКС | 9 | 14 | 12 |

| СУЛЬБАКТОМАКС | 10 | 9 | 20 |

| ЗИНАЦЕФ | 11 | 8 | 6 |

| МЕДОЦЕФ | 12 | 18 | 18 |

| ЦЕФЕПИМ | 13 | 13 | 8 |

| ФОРТУМ | 14 | 15 | 9 |

| ГЕПАЦЕФ | 15 | 17 | 11 |

| ЦЕФУТИЛ | 16 | 16 | 15 |

| АКСЕФ | 17 | 31 | 26 |

| ОСПЕКСИН | 18 | 12 | 14 |

| ЗИННАТ | 19 | 21 | 19 |

| ЦЕФАКСОН | 20 | 20 | 17 |

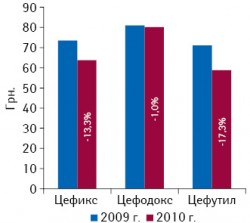

В представленном топ-листе почти для половины участников отмечают повышение средневзвешенной стоимости 1 упаковки по итогам 8 мес 2010 г. относительно аналогичного периода 2009 г. Приятно отметить, что это не касается ЦЕФИКСА, ЦЕФОДОКСА и ЦЕФУТИЛА. Успешное рыночное развитие таковых сопровождалось изменением их средневзвешенной стоимости в сторону уменьшения (рис. 4).

Таким образом, весомый вклад в развитие компании «Мегаком» в сегменте цефалоспоринов обеспечил рост аптечных продаж 3 ее препаратов. Причем, как оказалось, этот рост отнюдь не был обеспечен повышением средневзвешенной стоимости таковых.

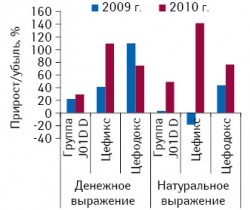

Проанализировав рыночное развитие ЦЕФИКСА, ЦЕФОДОКСА и ЦЕФУТИЛА, мы выяснили следующее. Первые два из них, относящиеся к группе J01D D «Цефалоспорины третьего поколения», развиваются значительно быстрее ее как в денежном, так и в натуральном выражении (рис. 5). Так, по итогам 8 мес 2010 г. прирост объема аптечных продаж ЦЕФИКСА и ЦЕФОДОКСА в денежном выражении составил около 110 и 75% соответственно, а для лекарственных средств группы J01D D этот показатель был значительно ниже — 28%. В натуральном выражении мы видим аналогичное развитие.

На отечественном фармрынке аптечные продажи ЦЕФИКСА и ЦЕФОДОКСА демонстрируют планомерный рост (рис. 6). В абсолютных величинах объем розничной реализации ЦЕФОДОКСА обеспечивает аптечным учреждениям большую выручку, чем ЦЕФИКС. Учитывая темпы прироста продаж ЦЕФИКСА, можно предположить, что ему удастся вскоре догнать своего соратника по объему продаж. Суммарная доля ЦЕФИКСА и ЦЕФОДОКСА в группе J01D D «Цефалоспорины третьего поколения», которая представлена 49 брэндами, по итогам 8 мес 2010 г. увеличилась до 11% в денежном выражении (с 8% за 8 мес 2009 г.).

Меньшая концентрация участников отмечена для группы J01D C «Цефалоспорины второго поколения» — 18. ЦЕФУТИЛ в этой группе занимает 2-ю строчку по объему аптечных продаж и аккумулирует по итогам 8 мес 2010 г. долю в размере 18% в денежном и 10% в натуральном выражении.

Его успешное развитие отражают темпы прироста объема реализации в денежном и натуральном выражении, которые опережают приросты продаж препаратов группы J01D C «Цефалоспорины второго поколения» в целом (рис. 7). Динамика аптечных продаж ЦЕФУТИЛА за последние несколько лет коррелирует с таковой группы J01D C (рис. 8). Для аптечной реализации препаратов этой группы отмечается сезонность (как и для группы J01D D «Цефалоспорины третьего поколения»).

В результате анализа рыночной динамики ЦЕФИКСА, ЦЕФОДОКСА и ЦЕФУТИЛА, которые обеспечили лидерство компании «Мегаком» в сегменте цефалоспоринов, просматриваются хорошие перспективы развития для таковых.

Поскольку каждый из этих брэндов представлен в нескольких формах выпуска, для того чтобы облегчить работу специалистов центров закупок при формировании товарных запасов, мы приводим рекомендации по величине месячного товарного запаса аптечным учреждениям с различными финансовыми и территориальными характеристиками в разрезе различных форм выпуска ЦЕФИКСА, ЦЕФОДОКСА и ЦЕФУТИЛА (табл. 3–12). Следует отметить, что рекомендованные данные указывают только на минимальное количество упаковок, которое может быть продано в аптечном учреждении. Максимальное количество специалистам центров закупок необходимо рассчитывать исходя из территориальных и финансовых особенностей торговых точек (ТТ).

| Таблица 3 | Рекомендации по объему среднего месячного товарного запаса препарата (упаковок) ЦЕФИКС, «Мегаком» (Украина), капс. 400 мг, № 5 по итогам августа 2010 г. для ТТ с различными финансовыми характеристиками |

| Объем месячной выручки, тыс. грн. |

Тип ТТ | ||

| Аптеки | Аптечные пункты | Аптечные киоски | |

| до 130 | 2—3 | 1—2 | 2—3 |

| от 130 до 200 | 3—4 | 3—4 | 2—4 |

| от 200 до 350 | 3—4 | 3—5 | 3—4 |

| от 350 до 550 | 3—5 | 5—8 | 5—7 |

| от 550 до 750 | 4—6 | 5—8 | 5—7 |

| свыше 750 | 7—9 | — | — |

| Таблица 4 | Рекомендации по объему среднего месячного товарного запаса препарата (упаковок) ЦЕФИКС, «Мегаком» (Украина), пор. д/п сусп. 100 мг/5 мл фл. 30 мл, № 1 по итогам августа 2010 г. для ТТ с различными финансовыми характеристиками |

| Объем месячной выручки, тыс. грн. |

Тип ТТ | ||

| Аптеки | Аптечные пункты | Аптечные киоски | |

| до 60 | 2—3 | 4—5 | 2—3 |

| от 60 до 115 | 3—4 | 4—5 | 2—4 |

| от 115 до 200 | 3—4 | 4—5 | 3—4 |

| от 200 до 500 | 3—5 | 4—5 | 3—4 |

| от 500 до 800 | 4—6 | 4—5 | 3—4 |

| свыше 800 | 7—9 | — | — |

| Таблица 5 | Рекомендации по объему среднего месячного товарного запаса препарата (упаковок) ЦЕФИКС, «Мегаком» (Украина), пор. д/п сусп. 100 мг/5 мл фл. 60 мл, №1 по итогам августа 2010 г. для ТТ с различными финансовыми характеристиками |

| Объем месячной выручки, тыс. грн. |

Тип ТТ | ||

| Аптеки | Аптечные пункты | Аптечные киоски | |

| до 40 | 3—4 | 4—5 | 2—3 |

| от 40 до 120 | 3—4 | 4—5 | 2—4 |

| от 120 до 200 | 3—4 | 4—5 | 3—4 |

| от 200 до 300 | 4—6 | 4—5 | 3—4 |

| от 300 до 450 | 4—6 | 4—6 | 3—4 |

| от 450 до 600 | 7—9 | 10—15 | 4—6 |

| свыше 600 | 7—10 | — | 4—7 |

| Таблица 6 | Рекомендации по объему среднего месячного товарного запаса препарата (упаковок) ЦЕФОДОКС, «Мегаком» (Украина), табл. п/плен. оболочкой 100 мг, №10 по итогам августа 2010 г. для ТТ с различными финансовыми характеристиками |

| Объем месячной выручки, тыс. грн. |

Тип ТТ | ||

| Аптеки | Аптечные пункты | Аптечные киоски | |

| до 70 | 3—4 | 3—4 | 2—3 |

| от 70 до 100 | 3—4 | 3—4 | 3—4 |

| от 100 до 170 | 3—4 | 3—4 | 3—4 |

| от 170 до 250 | 3—5 | 3—4 | 3—4 |

| от 250 до 450 | 3—6 | 3—4 | 3—4 |

| от 450 до 800 | 3—7 | 5—8 | 5—8 |

| свыше 800 | 5—9 | — | — |

| Таблица 7 | Рекомендации по объему среднего месячного товарного запаса препарата (упаковок) ЦЕФОДОКС, «Мегаком» (Украина), табл. п/плен. оболочкой 200 мг, №10 по итогам августа 2010 г. для ТТ с различными финансовыми характеристиками |

| Объем месячной выручки, тыс. грн. |

Тип ТТ | ||

| Аптеки | Аптечные пункты | Аптечные киоски | |

| до 70 | 2—3 | 2—3 | 2—3 |

| от 70 до 150 | 2—3 | 2—3 | 3—4 |

| от 150 до 300 | 2—3 | 2—3 | 3—4 |

| от 300 до 500 | 3—5 | 3—5 | 3—4 |

| от 500 до 800 | 4—6 | 3—5 | 5—6 |

| свыше 800 | 7—9 | — | — |

| Таблица 8 | Рекомендации по объему среднего месячного товарного запаса препарата (упаковок) ЦЕФОДОКС, «Мегаком» (Украина), пор. д/п сусп. 50 мг/5 мл фл. 50 мл, № 1 по итогам августа 2010 г. для ТТ с различными финансовыми характеристиками |

| Объем месячной выручки, тыс. грн. |

Тип ТТ | ||

| Аптеки | Аптечные пункты | Аптечные киоски | |

| до 70 | 2—3 | 2—3 | 2—3 |

| от 70 до 150 | 2—3 | 3—4 | 3—4 |

| от 150 до 300 | 3—4 | 4—5 | 3—4 |

| от 300 до 500 | 4—5 | 4—6 | 3—4 |

| от 500 до 800 | 5—6 | 5—7 | 4—6 |

| свыше 800 | 6—8 | — | — |

| Таблица 9 | Рекомендации по объему среднего месячного товарного запаса препарата (упаковок) ЦЕФОДОКС, «Мегаком» (Украина), пор. д/п сусп. 100 мг/5 мл фл. 50 мл, № 1 по итогам августа 2010 г. для ТТ с различными финансовыми характеристиками |

| Объем месячной выручки, тыс. грн. |

Тип ТТ | ||

| Аптеки | Аптечные пункты | Аптечные киоски | |

| до 80 | 2—3 | 3—4 | 2—3 |

| от 80 до 150 | 2—3 | 3—4 | 3—4 |

| от 150 до 250 | 3—4 | 4—5 | 4—6 |

| от 250 до 450 | 4—5 | 4—5 | 4—6 |

| от 450 до 700 | 7—9 | 10–15 | 4—6 |

| свыше 700 | 11—15 | — | — |

| Таблица 10 | Рекомендации по объему среднего месячного товарного запаса препарата (упаковок) ЦЕФУТИЛ, «Мегаком» (Украина), табл., п/плен. оболочкой, 125 мг, № 10 по итогам августа 2010 г. для ТТ с различными финансовыми характеристиками |

| Объем месячной выручки, тыс. грн. |

Тип ТТ | ||

| Аптеки | Аптечные пункты | Аптечные киоски | |

| до 100 | 2—3 | 1—2 | 1—2 |

| от 100 до 200 | 2—3 | 1—2 | 1—2 |

| от 200 до 400 | 2—4 | 1—2 | 1—2 |

| от 400 до 600 | 2—4 | 2—3 | 2—3 |

| свыше 600 | 3—4 | — | — |

| Таблица 11 | Рекомендации по объему среднего месячного товарного запаса препарата (упаковок) ЦЕФУТИЛ, «Мегаком» (Украина), табл., п/плен. оболочкой, 250 мг, № 10 по итогам августа 2010 г. для ТТ с различными финансовыми характеристиками |

| Объем месячной выручки, тыс. грн. |

Тип ТТ | ||

| Аптеки | Аптечные пункты | Аптечные киоски | |

| до 100 | 2—3 | 3—4 | 2—3 |

| от 100 до 200 | 2—3 | 3—4 | 3—4 |

| от 200 до 350 | 3—5 | 4—5 | 4—5 |

| от 350 до 500 | 4—5 | 4—5 | 4—6 |

| от 500 до 600 | 5—6 | 5—6 | 5—6 |

| свыше 600 | 5—7 | — | — |

| Таблица 12 | Рекомендации по объему среднего месячного товарного запаса препарата (упаковок) ЦЕФУТИЛ, «Мегаком» (Украина), табл., п/плен. оболочкой, 500 мг, № 10 по итогам августа 2010 г. для ТТ с различными финансовыми характеристиками |

| Объем месячной выручки, тыс. грн. |

Тип ТТ | ||

| Аптеки | Аптечные пункты | Аптечные киоски | |

| до 100 | 2—3 | 3—4 | 2—3 |

| от 100 до 200 | 2—3 | 3—4 | 3—4 |

| от 200 до 350 | 3—5 | 4—5 | 4—5 |

| от 350 до 500 | 4—5 | 4—5 | 4—5 |

| от 500 до 600 | 5—6 | 5—6 | 4—6 |

| свыше 600 | 5—7 | — | 5—6 |

Для осуществления наиболее точных рекомендаций потребностей любой ТТ в закупках ЦЕФИКСА, ЦЕФОДОКСА и ЦЕФУТИЛА компании «Мегаком», мы проанализировали объем аптечных продаж в разрезе категорий ТТ (аптек, аптечных пунктов и киосков). При исследовании была использована репрезентативная выборка по всей Украине. Каждой ТТ была присвоена финансовая и территориальная характеристика. При расчете объема продаж препаратов и формировании классов ТТ по финансовым характеристикам использованы данные за август 2010 г. как наиболее приближенные к будущим периодам. Анализ базируется на способности каждой ТТ с определенными финансовыми и территориальными характеристиками реализовать конкретное количество препаратов ЦЕФИКС, ЦЕФОДОКС и ЦЕФУТИЛ за месяц.

Исходя из данных о минимальном, среднем и максимальном количестве проданных упаковок ЦЕФИКСА, ЦЕФОДОКСА и ЦЕФУТИЛА можно говорить о том, что ТТ с большой выручкой продают больше среднего количества упаковок этих препаратов. Разница между максимальным и минимальным показателем свидетельствует о неравномерном распределении объема аптечных продаж лекарственных средств. Так, некоторые ТТ, в данном случае аптечные пункты, с различными финансовыми характеристиками реализуют наибольшее количество упаковок препаратов некоторых форм выпуска.

Следует сказать, что мы приводим рекомендации для специалистов центров закупок исходя из данных за август 2010 г. Для аптечных продаж цефалоспоринов характерна сезонность. Необходимо учитывать, что период респираторных заболеваний уже практически наступил. Поэтому товарные запасы цефалоспоринов компании «Мегаком» необходимо формировать с поправкой на грядущий сезонный всплеск продаж этой категории лекарственных средств в вашем аптечном учреждении.

Итоги

На отечественном фармрынке сегмент цефалоспоринов демонстрирует планомерное развитие. Максимальную долю в нем занимают цефалоспорины III поколения — препараты группы J01D D (80% в денежном и натуральном выражении).

В текущем году по итогам 8 мес 2010 г. отмечают смену компании — лидера на рынке цефалоспоринов. Так, на 1-е место с 5-го по объему аптечных продаж в денежном выражении в этом сегменте переместилась компания «Мегаком». Этот успех был обеспечен активным развитием препаратов, маркетируемых компанией на рынке цефалоспоринов как в денежном, так и в натуральном выражении. А именно ЦЕФИКСА, ЦЕФОДОКСА и ЦЕФУТИЛА. Эти препараты наращивают долю в группах цефалоспоринов II и III поколения, демонстрируют опережающие темпы прироста объема аптечных продаж.

Поскольку период респираторных заболеваний не за горами, специалистам отделов закупок уже сегодня необходимо позаботиться о наличии оптимального товарного запаса успешных препаратов ЦЕФИКС, ЦЕФОДОКС и ЦЕФУТИЛ в своих аптечных предприятиях!

Компания «Мегаком» начала свою деятельность на фармацевтическом рынке в 1996 г. В настоящий момент фокус деятельности компании — выведение на рынок, продвижение и дистрибьюция современных лекарственных средств. На основании эксклюзивных контрактов «Мегаком» поставляет в Украину продукцию компаний «Хикма Фармасьютикалз» (Иордания), «Фарма Интернешнал» (Иордания), «АВС» (Италия), «Cefak» (Германия). Представители и офисы компании «Мегаком» расположены в 23 крупных городах Украины.

Сегодня компания демонстрирует активное развитие на отечественном фармрынке.

В планах «Мегакома» — увеличение количества продуктов и контрактов, выводимых на рынок Украины, расширение сферы влияния географически и по областям применения продуктов, активное сотрудничество с широкими кругами специалистов, повышение доступности препаратов для жителей Украины и эффективности собственной деятельности.

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим