|

Отметим, что мониторинг аптечных и госпитальных продаж ЛС осуществляется далеко не во всех странах СНГ. Поэтому для анализа нами было выбрано 4 страны, для которых эта информация является общедоступной: Россия, Украина, Беларусь и Казахстан. Можем предположить, что именно на долю этих 4 стран приходится большая доля фармрынка СНГ и именно здесь сконцентрирован наибольший его потенциал.

Использованные в ходе подготовки публикации данные по России, Беларуси и Казахстану в целом за 2007 г. — оценка компании «МОРИОН», основанная на данных за первые 9 мес 2007 г., предоставленных компаниями «Фармэксперт» и «RMBC».

Прежде чем приступить к основной теме нашей публикации, необходимо сделать небольшой экскурс по макроэкономическим показателям стран СНГ, в контексте которых мы собираемся рассматривать украинский фармрынок, а также референтных стран, уровень развития фармрынка которых указывает на потенциальные возможности нашего рынка. В качестве таких стран были выбраны США, Канада и топ-5 стран Европы по величине объемов фармрынка: Германия, Франция, Великобритания, Италия, Испания.

Макроэкономические показатели

Естественно, уровень и динамика развития фармацевтического рынка любой страны тесно взаимосвязаны с ее экономическим и демографическим положением. Показатель, который позволяет оценить экономическое развитие той или иной страны — внутренний валовой продукт (ВВП) — стоимость товаров и услуг, произведенных на территории данной страны за определенное время всеми производителями.

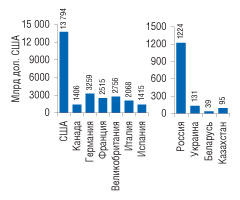

В текущих ценах в 2007 г. объем ВВП в России, Украине, Беларуси и Казахстане составил соответственно 1224; 131; 39 и 95 млрд дол. США (рис. 1). На фоне таких стран, как США, Канада, и крупнейших стран Западной Европы эти показатели, конечно же, невелики. Так, например, ВВП США в этот же период составил около 14 трлн дол., что в 11 раз больше ВВП России и в 105 раз — Украины.

|

|

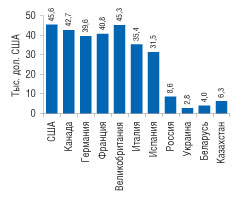

Объем ВВП на душу населения в референтных странах и исследуемых странах СНГ представлен на рис. 2. Для стран СНГ эта величина также довольно мала и в разы отличается от таковой развитых стран. Необходимо отметить, что в разрезе исследуемых стран СНГ для Украины отмечен минимальный ВВП в долларовом выражении на душу населения. Такой низкий показатель эксперты объясняют как низким уровнем жизни населения, так и завышенным курсом этой валюты.

Позитивным для нас является тот факт, что в референтных странах темпы прироста ВВП значительно ниже, чем в странах СНГ. Так, прирост ВВП в 2007 г. по сравнению с 2006 г. в референтных странах колебался от 1,9% в США до 3,7% — в Испании. Рост ВВП в это же время в исследуемых странах СНГ составил от 7,3% в Украине до 8,5% в Казахстане (табл. 1).

Таблица 1

Динамика прироста ВВП, инфляция, динамика увеличения доходов населения

и средней заработной платы в странах СНГ в 2007 г.

|

Страна |

ВВП, D по сравнению с 2006 г., % |

Инфляция, конец периода |

D по сравнению с предыдущим годом (в национальной валюте), % |

|||

|

Располагаемый доход |

Реальный располагаемый доход |

Номинальная з/п |

Реальная з/п |

|||

|

Россия |

8,1 |

11,9 |

— |

10,4 |

26,7 |

16,2 |

|

Украина |

7,3 |

16,6 |

27,3 |

12,8 |

29,7 |

12,5 |

|

Беларусь |

8,2 |

12,1 |

— |

15,0* |

18,7* |

9,8* |

|

Казахстан |

8,5 |

18,8 |

25,2** |

6,5** |

27,0** |

8,1** |

*Данные за январь–ноябрь 2007 г. к январю–ноябрю 2006 г., заработная плата (з/п) — на 1 работника.

**Данные только за ноябрь 2007 г.

Значительное влияние на высокие темпы роста ВВП в странах СНГ оказывает инфляция. По состоянию на конец периода (декабрь 2007 г. к декабрю 2006 г.) этот показатель был максимальным в Казахстане и составил 18,8%.

Одним из основных факторов роста фармрынков стран СНГ также является увеличение доходов и заработной платы (з/п) населения. Отметим, что в контексте исследуемых стран СНГ эти показатели довольно высоки. Причем максимальный процент прироста номинальной з/п отмечен для Украины.

Фармрынки СНГ. Структура и ключевые факторы развития

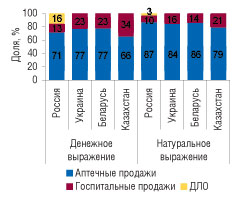

То, что рост доходов населения обусловливает значительное влияние на динамику развития и структуру фармрынков исследуемых стран СНГ, подтверждается отсутствием в этих странах обязательного медицинского страхования, регулирования генерического замещения и других параметров, свойственных фармрынкам более развитых стран (табл. 2). Сегодня формально и фактически развитие фармрынков стран СНГ финансируется в основном из личных средств граждан. Исключением в данном случае можно считать только Россию, где в 2005 г. была внедрена Программа обеспечения необходимыми ЛС отдельных категорий граждан, которая в народе получила название Программы дополнительного лекарственного обеспечения (ДЛО). Ее внедрение в 2005–2006 гг. стало мощным импульсом к развитию российского фармрынка. Доля ДЛО в общем объеме рынка ЛС этой страны в 2006 г. как по данным компании «Фармэксперт», так и по сведениям «RMBC» достигла 22% в денежном (оптовые цены) и 5% в натуральном выражении.

Таблица 2

Ключевые особенности развития фармрынков стран СНГ

|

Россия |

Украина |

Беларусь |

Казахстан |

|

|

Возмещение стоимости ЛС |

ДЛО |

Некоторые категории заболеваний в ЛПУ |

Некоторые категории заболеваний в ЛПУ |

Некоторые категории заболеваний в ЛПУ |

|

Государственное регулирование цен |

Фиксированный перечень ЛС, региональное регулирование цен |

Фиксированный перечень ЛС, региональное регулирование цен |

Фиксированный перечень ЛС, государственное регулирование цен |

Нет регулирования |

|

Генерическое замещение |

Нет регулирования |

Нет регулирования |

Нет регулирования |

Нет регулирования |

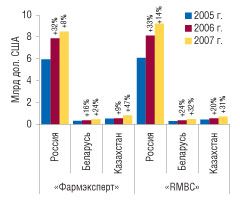

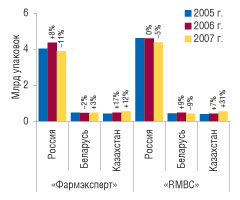

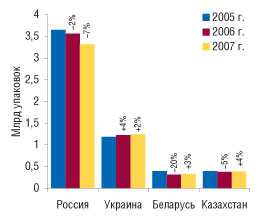

Тем не менее системные сбои при внедрении программы достаточно быстро заявили о себе. Непогашенные долги государства перед поставщиками ЛС заметно сдержали рост этого сегмента в 2007 г. Это отразилось и на общих темпах увеличения рынка ЛС России в денежном выражении, которые в 2007 г. значительно снизились (рис. 3). В это же время в натуральном выражении объем российского рынка ЛС уменьшился (рис. 4).

|

|

Общий объем рынка ЛС в России в целом по итогам 2007 г. по данным различных компаний составил 8,5–9,2 млрд дол. в оптовых ценах за 3,9–4,4 млрд упаковок. Рынок ЛС Беларуси в это же время оценен в 0,5 млрд дол. за 0,4–0,5 млрд упаковок, Казахстана — 0,7–0,8 млрд дол. за 0,5–0,6 млрд упаковок. Таким образом, рынок ЛС Украины, объем которого в это же время составил 2,1 млрд дол. за 1,5 млрд упаковок в разрезе исследуемых стран СНГ, является вторым после России по величине (рис. 5).

|

Объемы, структура и тенденции развития фармрынков России, Казахстана и Беларуси, предоставленные компаниями «Фармэксперт» и «RMBC», схожи (см. рис. 3, 4). Понятно, что каждая из этих компаний опирается на различные методологии расчета продаж ЛС. Тем не менее, чтобы не запутать читателя, далее для отображения сведений по фармрынкам России, Беларуси и Казахстана мы будет использовать только данные «Фармэксперта». Исключение — сегментация фармрынков этих стран по типам препаратов (оригинальные, генерические и традиционные), представленная по данным «RMBC».

Так, по данным «Фармэксперта» за первые 9 мес 2007 г. доля программы ДЛО в общем объеме рынка ЛС в России уменьшилась до 16% в денежном и 3% в натуральном выражении (рис. 6). Абсолютный объем программы за этот период в денежном выражении уменьшился на 24% по сравнению с первыми 9 мес 2006 г. и составил менее 1 млрд дол. (рис. 7).

|

|

В 2007 г. значительное увеличение госпитальных закупок ЛС в Казахстане обусловило высокие темпы прироста всего фармрынка этой страны. В результате доля госпитального сегмента в общем объеме фармрынка Казахстана была наибольшей среди исследуемых стран СНГ. Для Украины и Беларуси отмечено подобное распределение рынка ЛС в разрезе розничного и госпитального сегментов. Что касается России, то поскольку программа ДЛО в этой стране ориентирована на дорогостоящие препараты, ее доля, несмотря на значительный вклад в структуру рынка ЛС в денежном выражении, в общем объеме продаж таковых в натуральном выражении невелика. За первые 9 мес 2007 г. 87% общего количества реализованных упаковок ЛС в этой стране приходится на коммерческий сектор. А это практически столько же, сколько в Украине и Беларуси.

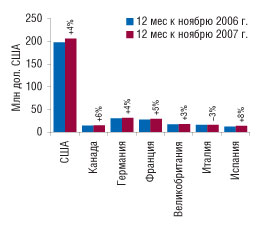

Не вызывает сомнений, что внимание абсолютного большинства фармацевтических компаний в странах СНГ сконцентрировано на розничном секторе. Конечно же, эти сегменты фармрынков исследуемых стран значительно уступают таковым более развитых рынков. Так, по данным за 12 мес к ноябрю 2007 г. (за декабрь 2006 г. — ноябрь 2007 г.) объемы розничных продаж ЛС в США составили 206 млрд дол., в Канаде — 15 млрд дол., на топ-5 крупнейших фармрынках Европы — от 14 млрд дол. в Испании до 31 млрд дол. в Германии (рис. 8).

|

|

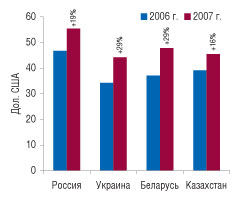

Объемы аптечных продаж ЛС в ценах конечного потребителя в России по итогам 2007 г. оценены в 7,9 млрд дол., в Украине — 2,0 млрд дол., в Беларуси — 0,5 млрд дол., в Казахстане — 0,7 млрд дол. (рис. 9). Так что, пожалуй, только общий объем фармрынка всех стран СНГ можно сравнить с таковым одной из европейских референтных стран, да и то не самым крупным (например, Испании). С другой стороны, темпы прироста розничных фармрынков исследуемых стран СНГ в денежном выражении значительно превышают таковые во всех референтных странах. А это и есть та «магическая» сила, которая притягивает к нашим рынкам внимание мировых фармацевтических компаний. Справедливости ради надо сказать, что по итогам 2007 г. максимальные в разрезе исследуемых стран СНГ темпы прироста объемов аптечных продаж ЛС отмечены в Украине и Беларуси — 28%.

Следует обратить внимание на то, что Украина уже на протяжении нескольких лет демонстрирует высочайшие темпы роста рынка аптечных продаж ЛС. И если в Беларуси годом ранее прирост объемов розничного фармрынка ЛС по сравнению с 2005 г. составлял 4%, то в Украине в этот период — 24%.

В натуральном выражении, в отличие от других стран СНГ, Украина также демонстрирует хоть и небольшое, но стабильное увеличение рынка аптечных продаж ЛС (рис. 10). Объемы розничной реализации ЛС в России в натуральном выражении, напротив, стабильно уменьшаются. Рынок ЛС Беларуси и Казахстана в 2007 г. по этому показателю немного увеличился. Однако необходимо учитывать, что годом ранее в этих странах была отмечена убыль объемов реализации ЛС аптеками в натуральном выражении на 20 и 5% соответственно. Так что несмотря на некоторое увеличение в 2007 г., продажи ЛС в натуральном выражении здесь остались на уровне ниже 2005 г.

|

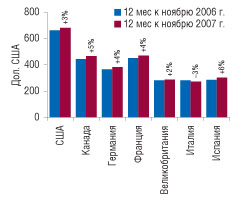

Особого внимания заслуживают аптечные продажи ЛС на душу населения в различных странах. Так, в референтных странах этот показатель по итогам 12 мес к ноябрю 2007 г. варьировал от 271 дол. в Италии до 680 дол. в США (рис. 11). В странах СНГ в 2007 г. он находился в рамках от 44 дол. (в Украине) до 55 дол. (в России, рис. 12). В Украине и Беларуси по сравнению с 2006 г. аптечные продажи ЛС на душу населения увеличились практически на 30%. Следует также отметить, что темпы роста объемов аптечных продаж ЛС из расчета на душу населения в России, Украине и Беларуси опережают таковые в целом по розничному фармрынку. Такая ситуация обусловлена уменьшением количества населения в этих трех странах. В Казахстане же количество населения остается относительно стабильным.

|

|

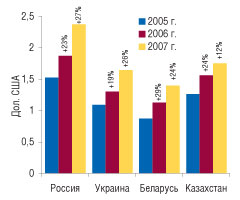

Как и в Украине, в исследуемых странах СНГ на розничном фармрынке отмечается повышение средневзвешенной стоимости 1 упаковки ЛС, что свидетельствует об увеличении объемов продаж более дорогостоящих препаратов и изменении структуры потребления (рис. 13). Причем максимальные темпы прироста этого показателя по итогам первых 9 мес 2007 г. по сравнению с аналогичным периодом 2006 г. отмечены для России и Украины — на 27 и 26% соответственно. В целом же средневзвешенная розничная стоимость 1 упаковки ЛС в исследуемых странах СНГ невелика, и по итогам первых 9 мес 2007 г. составила 2,4 дол. в России, 1,6 дол. в Украине, 1,4 дол. в Беларуси и 1,8 дол. в Казахстане.

|

|

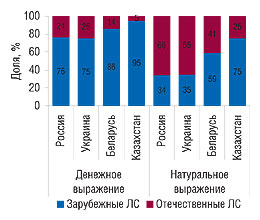

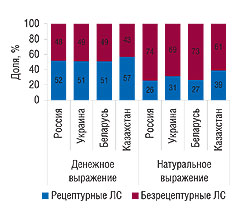

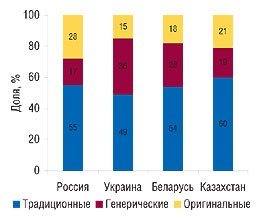

Столь низкая средневзвешенная стоимость 1 упаковки ЛС во всех странах СНГ является непосредственным отражением структуры продаж, значительную часть которых составляют отечественные, безрецептурные и традиционные препараты (рис. 14, 15, 16). Отметим, что в данном случае под традиционными подразумеваются ЛС растительного и животного происхождения, а также все остальные препараты за исключением оригинальных и их генерических копий.

|

|

Все это свидетельствует о неизбежных дальнейших трансформациях рынка. Стремление к развитию и совершенствованию обязательно скажется на увеличении доли рецептурных, оригинальных и генерических препаратов. В пользу дальнейших усовершенствований свидетельствует и фармакотерапевтическая структура рынков стран СНГ. В то время как на мировом фармрынке уверенно лидируют ЛС, влияющие на сердечно-сосудистую систему (группа АТС-классификации первого уровня — С), и средства, действующие на нервную систему (группа N), во всех исследуемых странах СНГ максимальные объемы продаж приходятся на группу препаратов, влияющих на пищеварительную систему и метаболизм (группа А, табл. 3). И если удельный вес препаратов группы А на мировом фармрынке составляет около 15%, то в странах СНГ этот показатель составляет около 20%.

Таблица 3

Удельный вес топ-5 групп АТС классификации первого уровня в общем объеме аптечных продаж ЛС в коммерческом сегменте фармрынков стран СНГ в ценах конечного потребителя за первые 9 мес 2007 г.

|

№ п/п |

Россия |

Украина |

Беларусь |

Казахстан |

||||

|

АТС-код |

Доля, % |

АТС-код |

Доля, % |

АТС-код |

Доля, % |

АТС-код |

Доля, % |

|

|

1 |

A |

19 |

A |

23 |

A |

20 |

A |

21 |

|

2 |

N |

14 |

C |

13 |

C |

19 |

J |

15 |

|

3 |

C |

13 |

N |

13 |

N |

13 |

R |

12 |

|

4 |

R |

12 |

R |

12 |

R |

10 |

N |

10 |

|

5 |

J |

8 |

J |

10 |

J |

9 |

C |

10 |

|

Прочие |

34 |

Прочие |

29 |

Прочие |

29 |

Прочие |

32 |

|

В целом же во всех исследуемых странах состав топ-5 крупнейших по объемам аптечных продаж в денежном выражении групп АТС-классификации первого уровня идентичен. Однако, если ориентироваться на мировой стандарт, где доля препаратов групп С и N составляет около 40% общего объема продаж ЛС, нам точно есть к чему стремиться, поскольку в странах СНГ суммарный удельный вес этих групп варьирует от 20% в Казахстане до 32% в Беларуси.

Показателен также топ-лист торговых наименований ЛС — крупнейших по объемам аптечных продаж в денежном выражении (табл. 4). Так, «заслуженными» лидерами мирового фармрынка являются оригинальные препараты Lipitor/Липримар (аторвастатин) и Nexium/Нексиум (эзомепразол). Однако в топ-списках стран СНГ этих препаратов нет. Лидерами аптечных продаж в СНГ, напротив, являются преимущественно генерические и традиционные препараты.

Таблица 4

Топ-10 торговых наименований ЛС по объемам аптечных продаж в коммерческом сегменте фармрынков стран СНГ в ценах конечного потребителя за первые 9 мес 2007 г.

|

>№ п/п |

Россия |

Украина |

Беларусь |

Казахстан |

|

1 |

АРБИДОЛ |

ЭССЕНЦИАЛЕ |

ЭНАЛАПРИЛ |

АКТОВЕГИН |

|

2 |

ВИАГРА |

АКТОВЕГИН |

МИЛДРОНАТ |

ВИАГРА |

|

3 |

АКТОВЕГИН |

ЦЕФТРИАКСОН |

БЕРЛИПРИЛ |

ЛИНЕКС |

|

4 |

ЭССЕНЦИАЛЕ |

МИЛДРОНАТ |

ТЕРАВИТ |

ВИТРУМ |

|

5 |

ВИТРУМ |

ПРЕДУКТАЛ |

ТЕРАФЛЕКС |

СУМАМЕД |

|

6 |

ЛИНЕКС |

МЕЗИМ |

ДИРОТОН |

ПАРИЕТ |

|

7 |

ПЕНТАЛГИН |

ЛАЗОЛВАН |

ЭССЕНЦИАЛЕ |

ХИЛАК |

|

8 |

ЭНАП |

НО-ШПА |

ВИТРУМ |

КСЕНИКАЛ |

|

9 |

ТЕРАФЛЮ |

НАТРИЯ ХЛОРИД |

МЕЗИМ |

АМОКСИКЛАВ |

|

10 |

НО-ШПА |

ЛИНЕКС |

НАЙЗ |

ДУФАСТОН |

В топ-списках крупнейших по объемам аптечных продаж ЛС компаний также лидируют производители генерических и традиционных препаратов (табл. 5). Важно, что в России единственным участником топ-10 крупнейших по объемам розничной реализации ЛС в денежном выражении производителей и одновременно лидером рынка является локальная компания «Фармстандарт». Лидером в Украине и Беларуси выступает «Berlin-Chemie/Menarini Group», а в Казахстане — «Nycomed». Отметим, что в Украине и Беларуси в топ-10 крупнейших по объемам аптечных продаж ЛС производителей отмечено наибольшее количество отечественных компаний — по 4. В Казахстане же лидируют только зарубежные производители.

Таблица 5

Топ-10 компаний-производителей по объемам аптечных продаж ЛС в коммерческом сегменте фармрынков стран СНГ в ценах конечного потребителя за первые 9 мес 2007 г.

|

№ п/п |

Россия |

Украина |

Беларусь |

Казахстан |

|

1 |

Фармстандарт |

Berlin-Chemie/Menarini Group | Berlin-Chemie/Menarini Group |

Nycomed |

|

2 |

Sanofi-Aventis |

Sanofi-Aventis |

Боримед |

Sandoz |

|

3 |

Berlin-Chemie/Menarini Group |

Дарница |

Sanofi-Aventis |

Sanofi-Aventis |

|

4 |

Novartis |

Корпорация Артериум |

Белмедпрепараты |

Bayer Schering Pharma |

|

5 |

Nycomed |

Sandoz |

Sagmel |

Gedeon Richter |

|

6 |

Sandoz |

Фармак |

Gedeon Richter |

Berlin-Chemie/Menarini Group |

|

7 |

Pfizer Inc. |

GlaxoSmithKline |

Минскинтеркапс |

Solvay Pharmaceuticals |

|

8 |

Gedeon Richter |

KRKA |

Фармлэнд |

GlaxoSmithKline |

|

9 |

Bayer Schering Pharma |

Борщаговский ХФЗ |

Nycomed |

ratiopharm |

|

10 |

Servier |

Servier |

KRKA |

Pfizer Inc. |

Промежуточные итоги

Украина — самая большая страна, расположенная полностью на территории Европы, одна из крупнейших стран Европы по количеству и плотности населения. Наша экономика стремительно развивается. Причем в контексте стран СНГ ее развитие можно считать успешным. Такие характеристики являются положительным аспектом в судьбе фармацевтического рынка Украины. Однако следует учитывать, что во многом его дальнейшее развитие зависит от зарубежных инвестиций, доступ к которым получают лучшие. Насколько Украина лучше других стран СНГ !

В отличие от стран Северной Америки и Западной Европы, Украина, как и другие государства СНГ, существенно отстает по показателям ВВП и ВВП на душу населения, однако существенно опережает их по темпам прироста таковых. Высокий рост доходов также приводит к тому, что страны СНГ опережают таковые Западной Европы и Северной Америки по уровню инфляции. Таким образом, инфляция является неотъемлемой составляющей роста фармрынков стран СНГ, которые сегодня характеризуются двузначными темпами прироста и имеют схожую структуру, несколько отличающуюся из-за особенностей национального регулирования. Их суммарный объем идентичен некоторым рынкам европейских стран, что, бесспорно, придает им вес. На фоне других стран СНГ по итогам 2007 г. фармрынок Украины продемонстрировал один из самых высоких темпов прироста объемов аптечных продаж ЛС в денежном выражении. Для Украины отмечены стабильная динамика и, более того, повышение темпов роста розничного фармрынка.

Высокие темпы роста объемов фармрынка в странах СНГ и в частности в Украине являются одной из важных предпосылок к увеличению зарубежных инвестиций. Причем на фоне «игр» с ДЛО в России и значительно уступающих по объемам фармрынков Беларуси и Казахстана, Украина несколько выигрывает. К тому же, учитывая, что тарифные барьеры для импорта ЛС в Украину отсутствуют еще с августа 2005 г., позволим себе предположить, что она может стать первой из исследуемых стран СНГ, вступившей в ВТО и сохранившей при этом максимально возможные высокие темпы прироста объемов фармрынка. С другой стороны, нельзя оставить без внимания факторы, сдерживающие увеличение притока иностранных инвестиций в Украину и другие страны СНГ. Важнейший из них — отсутствие нетарифного регулирования обращения ЛС. Камнем преткновения для Украины является и дискриминация отечественных фармпроизводителей, которым не компенсируется НДС при экспорте продукции. Тем не менее, прежде чем выносить окончательный вердикт, следует рассказать об особенностях работы оптовых и розничных операторов, а также о прогнозах развития фармацевтических рынков стран СНГ. n

Продолжение следует…

Екатерина Кармалита

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим