«АПТЕЧНАЯ КОРЗИНА»

По итогам 7 мес 2010?г. общий объем отечественного фармацевтического рынка по всем категориям товаров «аптечной корзины» составил 12,8 млрд грн. за 1,1?млрд упаковок, превысив показатель за аналогичный период предыдущего года на 19,7% в денежном и 9,6% натуральном выражении (табл. 1). В долларовом эквиваленте этот показатель увеличился на 15,6% и достиг 1,6?млрд дол.

Крупнейшая категория товаров «аптечной корзины» — лекарственные средства — в анализируемый период по сравнению с январем–июлем 2009?г. увеличила свой удельный вес в общем объеме розничной реализации в денежном и натуральном выражении и выступила основным драйвером развития фармрынка, продемонстрировав опережающие темпы развития (см. табл. 1). Динамика розничной реализации изделий медицинского назначения (ИМН) в текущем году замедлилась по сравнению с 2009?г., соответственно сократился удельный вес данной категории. Сегментам биологически активных добавок (БАД) и косметики в текущем году пока не удалось вывести свою рыночную долю в денежном выражении на докризисный уровень, при том, что в натуральных величинах эти показатели в анализируемый период превысили значения таковых в 2008?г.

| Таблица 1 | Объем аптечных продаж по категориям товаров «аптечной корзины» в денежном и натуральном выражении по итогам 7?мес 2008–2010?гг. с указанием процента прироста/убыли по сравнению с аналогичным периодом предыдущего года |

| Январь–июль | Млн грн. | Удельный вес категории, % | ?, % | Млн упаковок | Удельный вес категории, % | ?, % |

| Лекарственные средства | ||||||

| 2008 | 7280,2 | 81,5 | – | 694,7 | 61,1 | – |

| 2009 | 8697,1 | 81,4 | 19,5 | 580,8 | 60,3 | –16,4 |

| 2010 | 10563,4 | 82,6 | 21,5 | 656,7 | 62,1 | 13,1 |

| ИМН* | ||||||

| 2008 | 818,3 | 9,2 | – | 387,4 | 34,1 | – |

| 2009 | 1051,8 | 9,8 | 28,5 | 333,5 | 34,6 | –13,9 |

| 2010 | 1118,0 | 8,7 | 6,3 | 343,8 | 32,5 | 3,1 |

| Косметика | ||||||

| 2008 | 534,2 | 6,0 | – | 35,8 | 3,1 | – |

| 2009 | 596,3 | 5,6 | 11,6 | 31,2 | 3,2 | –12,9 |

| 2010 | 708,3 | 5,5 | 18,8 | 34,5 | 3,3 | 10,8 |

| БАД | ||||||

| 2008 | 304,8 | 3,4 | – | 19,4 | 1,7 | – |

| 2009 | 341,2 | 3,2 | 12,0 | 18,3 | 1,9 | –5,8 |

| 2010 | 400,0 | 3,1 | 17,2 | 21,7 | 2,1 | 18,8 |

| Всего | ||||||

| 2008 | 8937,4 | – | – | 1137,3 | – | – |

| 2009 | 10686,5 | – | 19,6 | 963,8 | – | –15,3 |

| 2010 | 12789,6 | – | 19,7 | 1056,8 | – | 9,6 |

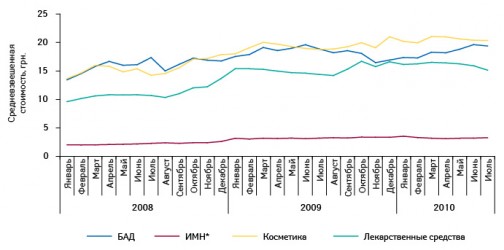

Средневзвешенная стоимость 1 упаковки товара «аптечной корзины» на отечественном фармрынке по итогам 7?мес 2010?г. составила 12,1?грн., увеличившись по сравнению с аналогичным периодом предыдущего года на 9,1%. В разрезе помесячной динамики с начала текущего года по всем категориям товаров «аптечной корзины», за исключением БАД, наблюдается постепенное снижение средневзвешенной стоимости, ставшее уже традиционным для летнего времени года (рис. 1). В это же время в сегменте БАД, напротив, теплые месяцы стимулируют спрос и объем расходов на эту продукцию, вследствие чего повышается ее средневзвешенная стоимость.

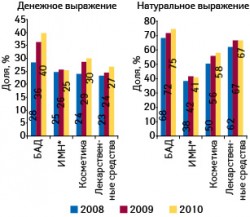

В анализируемый период значительно укрепилась наметившаяся в кризисный период тенденция к усилению присутствия на фармрынке продукции отечественного производства. В денежном выражении по всем категориям товаров «аптечной корзины» в общем объеме аптечных продаж по-прежнему доминирует импортная продукция, а в натуральных величинах — отечественная (за исключением ИМН; рис. 2). Во всех сегментах розничного фармрынка в течение 2009–2010?гг. неуклонно увеличивается удельный вес товаров украинского производства, за исключением ИМН.

РЫНОК ЛЕКАРСТВЕННЫХ СРЕДСТВ

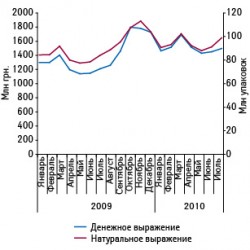

Общий объем аптечных продаж лекарственных средств по итогам 7?мес 2010?г. составил 10,6?млрд грн. за 656,7?млн упаковок, увеличившись на 21,5% в денежном и 13,1% натуральном выражении по сравнению с аналогичным периодом предыдущего года. В долларовом эквиваленте этот показатель достиг 1,3?млрд дол. США, что на 17,3% больше по сравнению с январем–июлем 2009?г.

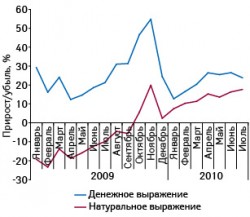

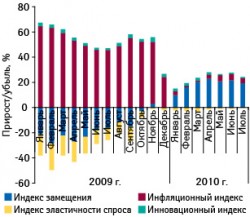

С начала текущего года рынок аптечных продаж лекарственных средств развивался с соблюдением традиционной цикличности — в зимние месяцы разгоняется к марту, ослабевает в преддверии лета, а к осени снова оживает (рис. 3). По сравнению с соответствующими периодами 2009?г. темпы прироста объема розничной реализации лекарственных средств в текущем году планомерно набирают обороты (рис. 4).

В июле 2010?г. объем розничной реализации лекарственных средств достиг 1,5?млрд грн. за 99?млн упаковок, увеличившись по сравнению с аналогичным периодом предыдущего года на 23,8?и 17,6% соответственно.

Прирост рынка лекарственных средств в денежном выражении в текущем году формируется преимущественно за счет индекса замещения, о чем свидетельствуют перманентно увеличивающийся объем розничной реализации в упаковках и перераспределение ценовой структуры продаж с дешевых на более дорогостоящие препараты (рис. 5). Весной стало несколько более заметным присутствие инфляционной составляющей, вклад в общий прирост которой в течение последних месяцев колеблется в диапазоне 3–5%. Индекс эластичности спроса в середине текущего года максимально приблизился к нулю. Инновационный индекс в мае–июле обеспечивает минимальный вклад в итоговый прирост объема аптечных продаж лекарственных средств.

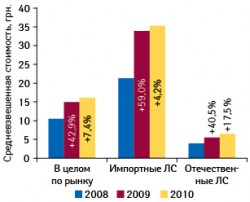

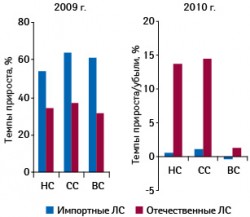

Средневзвешенная стоимость 1?упаковки лекарственных средств в анализируемый период составила 16,1?грн., превысив показатель за аналогичный период предыдущего года на 7,4% (рис. 6). Значительный вклад в итоговый прирост этого показателя был обеспечен препаратами отечественного производства, средневзвешенная стоимость которых в анализируемый период повысилась на 17,5% — до 6,5?грн. В сегменте лекарственных средств зарубежного производства отмечен более скромный прирост по этому показателю — на 4,2% до 35,3?грн. В обоих сегментах прирост средневзвешенной стоимости в значительной степени обусловлен смещением ценовой структуры аптечных продаж в денежном и натуральном выражении с дешевых на более дорогостоящие лекарственные средства (рис. 7, 8). В общем объеме розничной реализации препаратов зарубежного производства в денежном и натуральном выражении превалируют лекарственные средства средне- и высокостоимостной ниш, в то время как низкостоимостные препараты в этом сегменте представлены мало. Структура аптечных продаж лекарственных средств отечественного производства, напротив, характеризуется преобладанием препаратов низко- и среднестоимостных ценовых ниш.

Примечательно, что в 2009?г. средневзвешенная стоимость 1?упаковки лекарственных средств возрастала равномерно во всех ценовых сегментах, хотя под тлетворным влиянием курсовых колебаний для импортных препаратов темпы ее прироста почти вдвое опережали таковые для отечественной продукции. В текущем году опережающий прирост средневзвешенной стоимости обеспечивается преимущественно препаратами отечественного производства низко- и среднестоимостной ценовых ниш (рис. 9).

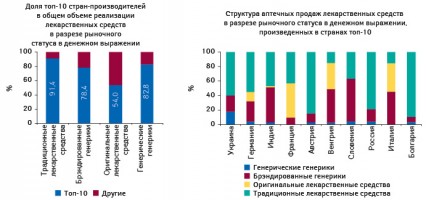

В структуре аптечных продаж лекарственных средств половина объема в денежном выражении приходится на традиционные препараты, 28% аккумулируют брэндированные генерики, 15% — оригинальные препараты и 6% — генерические генерики.

Если взглянуть на структуру розничного рынка лекарственных средств в разрезе рыночного статуса в зависимости от страны их производства, то львиная доля объема продаж традиционных препаратов, генерических и брэндированных генериков приходится на топ-10 стран-производителей по объему аптечных продаж лекарственных средств в денежном выражении. В это же время они аккумулируют лишь 54% общего объема аптечной реализации оригинальных препаратов в денежном выражении (рис. 10).

Ввиду столь высокого долевого участия топ-10 стран-производителей в общем объеме продаж лекарственных средств в денежном выражении, анализ структуры продаж препаратов их производства вдостаточной мере отображает рынок в целом. Так, традиционные лекарственные средства как крупнейшая категория аптечных продаж широко представлена в структуре розничной реализации продукции практически для всей топ-10 стран. Для брэндированных генериков отмечают схожую ситуацию. Оригинальные же препараты представлены преимущественно такими странами, как Германия, Франция, Венгрия и Италия. Что касается генерических генериков, то ввиду сравнительно невысокой средневзвешенной стоимости их долевое участие в структуре объема аптечных продаж в денежном выражении невелико, хотя очевидно, что по объему их реализации бесспорными лидерами выступают отечественные производители.

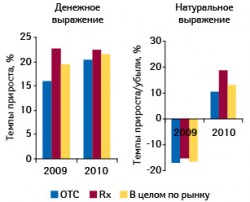

Соотношение рецептурных и безрецептурных лекарственных средств в общем объеме аптечных продаж в анализируемый период по сравнению с январем–июлем 2009?г. критических изменений не претерпело (смещение структуры произошло лишь на десятые доли) и составило соответственно 54:46?в денежном и 34:66?в натуральном выражении. Следует отметить, что по итогам 7?мес 2009–2010?гг. сегмент рецептурных препаратов демонстрирует опережающие среднерыночные темпы прироста объема аптечных продаж в денежном и натуральном выражении (рис. 11).

Фармакотерапевтическая структура рынка аптечных продаж лекарственных средств в денежном выражении в анализируемый период идентична таковой по итогам января–июля 2008–2009?гг. Так, топ-5?групп АТС-классификации 1-го уровня представлены препаратами следующих групп: A «Средства, влияющие на пищеварительную систему и метаболизм», C «Средства, влияющие на сердечно-сосудистую систему», N «Средства, действующие на нервную систему», R «Средства, действующие на респираторную систему» и J «Противомикробные средства для системного применения». Суммарный удельный вес первой пятерки по итогам 7?мес 2010?г. стабилен относительно аналогичного периода предыдущего года и составил 70% общего объема розничной реализации лекарственных средств.

Среди групп АТС-классификации 3-го уровня по объему аптечных продаж в денежном выражении традиционно лидировали препараты группы M01A «Нестероидные противовоспалительные и противоревматические средства». В топ-3 данного рейтинга также вошли лекарственные средства групп N02B «Прочие анальгетики и антипиретики» и C01E «Прочие кардиологические препараты».

Топ-лист брэндов лекарственных средств по объему аптечных продаж в денежном выражении в январе–июле 2010?г. возглавил АКТОВЕГИН (табл. 2). На 2-м и 3-м местах расположились ЭССЕНЦИАЛЕ и МИЛДРОНАТ соответственно. Указанная топ-20?брэндов лекарственных средств стабильно аккумулирует в общем объеме аптечных продаж в денежном выражении суммарный удельный вес в размере 11%.

| Таблица 2 | Топ-лист брэндов лекарственных средств по объему аптечных продаж в денежном выражении по итогам 7?мес 2010?г. с указанием позиции в рейтинге за аналогичный период 2008–2009?гг. |

| 2010? | 2009? | 2008? | |

| АКТОВЕГИН | 1 | 1 | 1 |

| ЭССЕНЦИАЛЕ | 2 | 2 | 2 |

| МИЛДРОНАТ | 3 | 4 | 3 |

| НАТРИЯ ХЛОРИД | 4 | 5 | 12 |

| НО-ШПА | 5 | 7 | 10 |

| ПРЕДУКТАЛ | 6 | 6 | 5 |

| МЕЗИМ | 7 | 3 | 4 |

| ЛИНЕКС | 8 | 14 | 16 |

| АУГМЕНТИН | 9 | 15 | 17 |

| ЦЕФТРИАКСОН | 10 | 9 | 6 |

| ЦЕРАКСОН | 11 | 21 | 33 |

| КАНЕФРОН | 12 | 11 | 18 |

| ЛАЗОЛВАН | 13 | 12 | 8 |

| КАРСИЛ | 14 | 19 | 28 |

| КЕТАНОВ | 15 | 8 | 15 |

| КАРДИОМАГНИЛ | 16 | 31 | 87 |

| ТИОТРИАЗОЛИН | 17 | 17 | 19 |

| ЭНАП | 18 | 10 | 9 |

| ТРАУМЕЛЬ С | 19 | 93 | 14 |

| ВИТРУМ | 20 | 13 | 7 |

Среди маркетирующих организаций по объему аптечных продаж лекарственных средств в денежном выражении по итогам 7?мес 2010?г. традиционно лидировала компания «Berlin-Chemie/Menarini Group» (табл. 3). За ней расположились компании «Фармак» и «sanofi-aventis». Первую пятерку данного листа сформировали также компании «Nycomed» и «Дарница». Преимущественно компании демонстрируют довольно стабильную динамику объема аптечных продаж в денежном выражении — в анализируемый период не было отмечено ни феерических взлетов, ни падений. Суммарно топ-40 маркетирующих организаций в январе–июле 2010?г. аккумулировала в общем объеме аптечных продаж лекарственных средств в денежном выражении удельный вес в размере 65,5%.

После всех перипетий на отечественном фармрынке, сопряженных с макроэкономическими и регуляторными коллизиями, интересным представляется анализ индивидуального развития участников рынка в различные периоды с целью выявления наиболее успешных игроков. За основу при расчете Evolution Index были приняты такие показатели, как МАТ с августа 2009 по июль 2010 г. относительно аналогичного периода предыдущих лет, а также YTD — накопительный итог за январь–июль 2010 г. В рамках топ-40?маркетирующих организаций по объему аптечных продаж лекарственных в денежном выражении по итогам августа 2009 — июля 2010 г. представлена десятка компаний-лидеров из расчета Evolution Index по МАТ (табл. 4). Evolution Index для компаний-лидеров довольно близко коррелирует по обоим показателям, что свидетельствует о стабильности их рыночного развития.

| Таблица 3 | Топ-лист маркетирующих организаций по объему аптечных продаж лекарственных средств в денежном выражении по итогам 7?мес 2010?г. с указанием позиции в рейтинге за аналогичный период 2008–2009?гг. |

| 2010? | 2009? | 2008? | |

| Berlin-Chemie/Menarini Group (Германия) | 1 | 1 | 1 |

| Фармак ОАО (Украина) | 2 | 3 | 6 |

| Sanofi-Aventis (Франция) | 3 | 2 | 2 |

| Nycomed (Норвегия) | 4 | 5 | 9 |

| Дарница (Украина) | 5 | 4 | 3 |

| Артериум Корпорация (Украина) | 6 | 7 | 7 |

| Servier (Франция) | 7 | 9 | 8 |

| KRKA (Словения) | 8 | 6 | 5 |

| Sandoz (Швейцария) | 9 | 8 | 4 |

| Gedeon Richter (Венгрия) | 10 | 10 | 13 |

| Здоровье (Украина) | 11 | 14 | 15 |

| GlaxoSmithKline (Великобритания) | 12 | 13 | 14 |

| Heel (Германия) | 13 | 28 | 10 |

| Борщаговский ХФЗ ?(Украина) | 14 | 11 | 12 |

| Actavis Group (Исландия) | 15 | 15 | 16 |

| Bayer Consumer Care (Швейцария) | 16 | 12 | 11 |

| Стада-Нижфарм ?(Германия — Россия) | 17 | 21 | 23 |

| Teva (Израиль) | 18 | 16 | 19 |

| Boehringer Ingelheim (Германия) | 19 | 17 | 17 |

| ratiopharm (Германия) | 20 | 19 | 20 |

| Киевский витаминный завод (Украина) | 21 | 27 | 36 |

| Solvay Pharmaceuticals (Нидерланды) | 22 | 18 | 18 |

| Bittner (Австрия) | 23 | 22 | 22 |

| Bayer Schering Pharma (Германия) | 24 | 30 | 27 |

| Merck & Co (США) | 25 | 24 | 26 |

| Bionorica (Германия) | 26 | 25 | 28 |

| Kusum Healthcare (Индия) | 27 | 34 | 35 |

| ИнтерХим (Украина) | 28 | 32 | 44 |

| Sopharma (Болгария) | 29 | 35 | 41 |

| Zentiva ?(Чешская Республика) | 30 | 23 | 24 |

| Mili Healthcare (Великобритания) | 31 | 26 | 30 |

| Ranbaxy (Индия) | 32 | 20 | 21 |

| Юрия-Фарм (Украина) | 33 | 40 | 51 |

| Pfizer Inc. (США) | 34 | 31 | 25 |

| Novartis Consumer Health (Швейцария) | 35 | 33 | 32 |

| Dr. Reddy’s (Индия) | 36 | 37 | 40 |

| GlaxoSmithKline Consumer Healthcare (Великобритания) | 37 | 29 | 37 |

| Grindeks (Латвия) | 38 | 42 | 33 |

| Astellas Pharma Europe (Нидерланды) | 39 | 41 | 39 |

| Egis (Венгрия) | 40 | 38 | 34 |

| Таблица 4 | Топ-10?маркетирующих организаций по Evolution Index, рассчитанному по показателю МАТ в августе 2009 — июле 2010?г. с указанием Evolution Index по показателю YTD в январе–июле 2010?г. |

| Еі (МАТ) | Еі (YTD) | |

| Фармак ОАО (Украина) | 36,3 | 30,2 |

| Киевский витаминный завод ОАО (Украина) | 23,4 | 16,8 |

| Стада-Нижфарм (Германия — Россия) | 20,9 | 18,2 |

| ИнтерХим СП ОАО ?(Украина) | 20,2 | 11,0 |

| Юрия-Фарм ООО (Украина) | 18,9 | 12,8 |

| Sopharma (Болгария) | 18,8 | 11,4 |

| Kusum Healthcare (Индия) | 15,4 | 16,3 |

| Heel (Германия) | 12,1 | 70,8 |

| Nycomed (Норвегия) | 8,7 | 12,3 |

| Артериум Корпорация ОАО (Украина) | 7,3 | 8,9 |

ИТОГИ

Основным драйвером отечественного фармрынка выступает такая категория товаров «аптечной корзины», как лекарственные средства. Хотя следует отметить планомерное укрепление позиций БАД и косметики. Спрос в этих сегментах планомерно повышается, что подтверждается высокой динамикой объема их аптечных продаж в натуральных величинах, несмотря на то что в денежном выражении темпы прироста объема их розничной реализации несколько замедлились после кризисного удара по кошелькам потребителей.

Конкурентные позиции отечественных фармпроизводителей крепнут день ото дня, их долевое участие в общем объеме розничных продаж по основным категориям «аптечной корзины» в текущем году продолжает увеличиваться.

Прирост розничного рынка лекарственных средств обеспечивается преимущественно благодаря устойчивой динамике объема аптечных продаж в упаковках, а также планомерному смещению структуры продаж в пользу более дорогостоящих препаратов. Инфляционная составляющая также присутствует, однако ее вклад в общий прирост весьма невысок.

Итак, стабильная динамика позволяет фармрынку эффективно функционировать, сохраняя вектор своего успешного развития!

(©) Javarman | Dreamstime.com \ Dreamstock.ru

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим