«АПТЕЧНАЯ КОРЗИНА»

Общий объем аптечных продаж всех категорий товаров «аптечной корзины» по итогам 9 мес 2012 г. достиг 22,7 млрд грн. за 1,43 млрд упаковок, превысив показатель за аналогичный период предыдущего года на 16,2%в денежном и 3,1% в натуральном выражении (табл. 1). В долларовом эквиваленте этот показатель в анализируемый период составил 2,8 млрд дол. США, что на 15,8% больше по сравнению с январем–сентябрем 2011 г. Основными драйверами украинского фармрынка в текущем году выступают традиционно лекарственные средства — темпы прироста этого сегмента в денежном и натуральном выражении несколько опережают общерыночную динамику. В анализируемый период значительно улучшили динамику аптечных продаж диетические добавки, в денежном выражении темпы прироста их продаж составили 19,1%, а в натуральном выражении — +18,8%, что в разы выше общерыночного показателя. Сегменты изделий медицинского назначения (ИМН) и косметики в этот период продемонстрировали менее впечатляющую динамику, однако в денежном выражении для них также отмечены двузначные темпы прироста объема продаж, хотя в натуральных величинах наблюдаются процессы стагнации, в частности в сегменте ИМН.

| Таблица 1 | Розничные продажи различных категорий товаров «аптечной корзины» в денежном и натуральном выражении по итогам января–сентября 2010–2012 гг. |

| Январь-сентябрь, год | Денежное выражение | |||||||||||||

| Лекарственные средства | ИМН* | Косметика | Диетические добавки | Рынок в целом | ||||||||||

| Объем аптечных продаж, млн грн. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн. | ∆, % | |

| 2010 | 13847 | — | 83,1 | 1445 | — | 8,7 | 884 | — | 5,3 | 482 | — | 2,9 | 16658 | — |

| 2011 | 16464 | 18,9 | 84,4 | 1639 | 13,4 | 8,4 | 865 | –2,2 | 4,4 | 541 | 12,2 | 2,8 | 19509 | 17,1 |

| 2012 | 19213 | 16,7 | 84,7 | 1853 | 13,1 | 8,2 | 966 | 11,7 | 4,3 | 645 | 19,1 | 2,8 | 22676 | 16,2 |

| Январь-сентябрь, год | Натуральное выражение | |||||||||||||

| Лекарственные средства | ИМН* | Косметика | Диетические добавки | Рынок в целом | ||||||||||

| Объем аптечных продаж, млн упаковок | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн упаковок | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн упаковок | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн упаковок | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн упаковок | ∆, % | |

| 2010 | 863 | — | 62,7 | 445 | — | 32,3 | 43,5 | — | 3,2 | 25,3 | — | 1,8 | 1376 | — |

| 2011 | 879 | 1,9 | 63,5 | 439 | –1,2 | 31,7 | 40,9 | –6,1 | 2,9 | 26,2 | 3,6 | 1,9 | 1386 | 0,7 |

| 2012 | 917 | 4,3 | 64,2 | 438 | –0,2 | 30,7 | 41,9 | 2,4 | 2,9 | 31,1 | 18,8 | 2,2 | 1428 | 3,1 |

Структура аптечных продаж сохраняет свой традиционный формат — львиную долю этого рынка аккумулируют лекарственные средства, их удельный вес составляет 85% в денежном и 64% в натуральном выражении. ИМН при сравнительно скромном удельном весе в денежном выражении — 8% — обеспечивают почти треть всех проданных упаковок аптечного ассортимента (31%). Сопутствующие категории товаров «аптечной корзины» — косметика и диетические добавки по-прежнему занимают небольшую долю аптечного рынка, однако на фоне опережающей динамики продаж сегмент диетических добавок «прибавил в весе» в структуре продаж в натуральном выражении по сравнению с предыдущим годом.

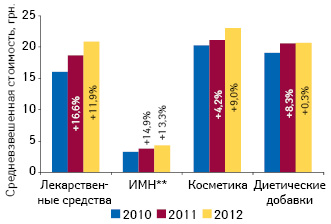

Средневзвешенная стоимость 1 упаковки таких категорий товаров «аптечной корзины», как лекарственные средства, косметика и диетические добавки, в текущем году вышла практически на один уровень — 21–23 грн. (рис. 1). Для ИМН этот показатель остается в пределах 4 грн. за упаковку, однако демонстрирует довольно высокую динамику роста на фоне других категорий товаров — +13,3% по сравнению с январем–сентябрем 2011 г. Для лекарственных средств также отмечен двузначный прирост средневзвешенной стоимости 1 упаковки — +11,9%. Минимальные темпы прироста по этому показателю зафиксированы для диетических добавок.

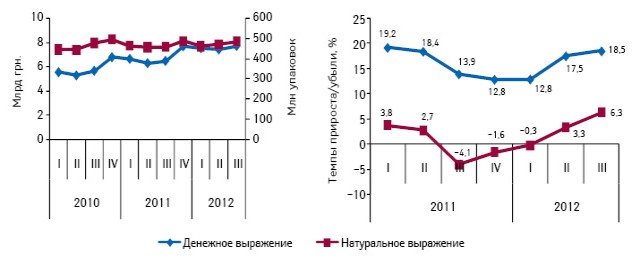

Суммарный объем аптечных продаж всех категорий товаров «аптечной корзины» в течение последних четырех кварталов в денежном выражении держится приблизительно на одном уровне, в натуральном выражении наблюдается схожая ситуация, за исключением некоторого сокращения объема реализованных упаковок в I кв. текущего года (рис. 2). По сравнению с предыдущим годом темпы изменения аптечного рынка в денежном и натуральном выражении в текущем году демонстрируют ежеквартальный прирост. Можно предположить, что ускорение динамики в III кв. 2012 г. в некоторой степени обусловлено сравнительно невысоким базисом для сравнения в предыдущем году.

ЛЕКАРСТВЕННЫЕ СРЕДСТВА

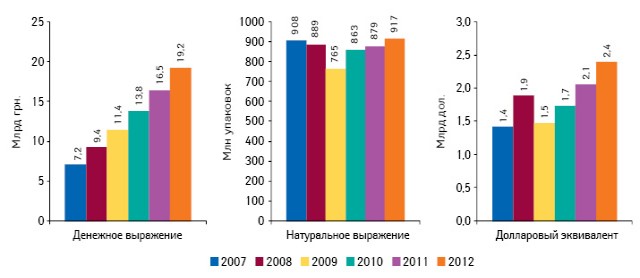

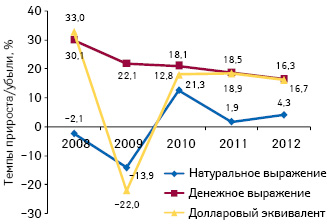

В анализируемый период зафиксирован рекордный уровень количества реализованных упаковок за всю историю украинского рынка лекарственных средств! Так, по итогам 9 мес 2012 г. объем аптечных продаж лекарственных средств в натуральном выражении достиг 917 млн упаковок, превысив недосягаемый в последние 5 лет докризисный уровень 2007 г. (рис. 3). По сравнению с аналогичным периодом предыдущего года этот показатель увеличился на 4,3%. В национальной валюте восходящая динамика аптечного рынка лекарственных средств остается непоколебимой — из года в год фиксируются двузначные темпы прироста продаж. В пересчете на американскую валюту по мере стабилизации курса в посткризисный период аптечный рынок также демонстрирует уверенную положительную динамику (рис. 4). По итогам 9 мес 2012 г. общий объем аптечных продаж лекарственных средств составил 19,2 млрд грн. или 2,4 млрд дол., увеличившись на 16,7% в национальной валюте и на 16,3% в долларовом эквиваленте.

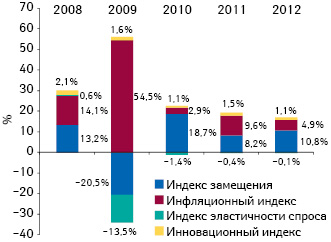

Структура прироста рынка в гривне варьирует из года в год (рис. 5). В текущем году превалирующее влияние на увеличение аптечной выручки оказывает индекс замещения, положительное значение которого на уровне 10,8% обеспечено увеличением физического объема потребления лекарственных средств и смещением структуры этого потребления с дешевых на более дорогостоящие препараты. Вклад инфляционной составляющей значительно ниже, чем годом ранее — +4,9%. Степень обновления рынка, характеризующаяся инновационным индексом, сохраняется на уровне предыдущих лет. А индекс эластичности спроса по мере снижения инфляции все больше приближается к нулю, что свидетельствует об отсутствии ценовой чувствительности потребителей при незначительном повышении цен.

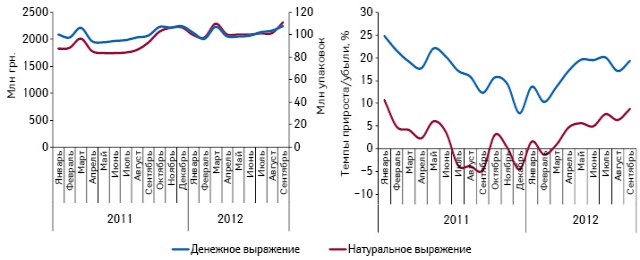

Помесячная динамика аптечных продаж лекарственных средств развивается в обычном русле с традиционными сезонными пиками в марте и осенние месяцы (рис. 6). Темпы прироста этого сегмента рынка с начала текущего года уверенно повышаются после прошлогоднего замедления.

Средневзвешенная стоимость 1 упаковки лекарственных средств по итогам января–сентября 2012 г. составила 20,9 грн., увеличившись по сравнению с аналогичным периодом предыдущего года на 11,9%. При этом, как было отмечено выше, инфляционный индекс составил 4,9%. Соответственно, преимущественное влияние на прирост средневзвешенной стоимости 1 упаковки лекарственных средств обеспечивается смещением структуры потребления с дешевых на более дорогостоящие препараты (рис. 7).

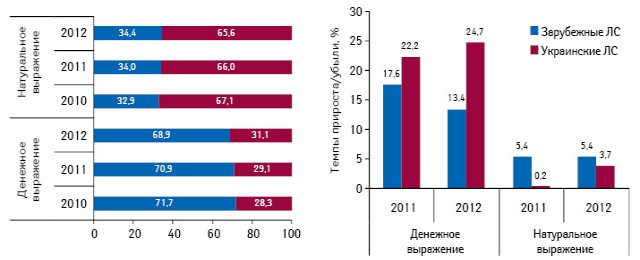

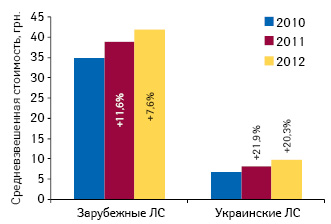

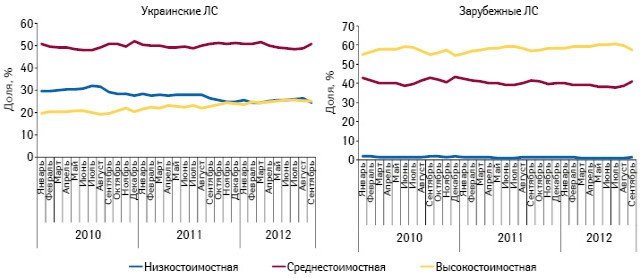

В структуре аптечных продаж в денежном выражении сегмент лекарственных средств продолжает увеличивать долю благодаря опережающим темпам прироста, а в натуральном выражении, напротив, уступает в динамике препаратам зарубежного производства (рис. 8). Таким образом, развитие сегменте украинских лекарственных средств в денежном выражении стимулируется преимущественно за счет опережающего на фоне зарубежных препаратов темпов прироста средневзвешенной стоимости 1 упаковки (рис. 9). Сложившийся тренд в значительной степени обусловлен активным развитием сегмента высокостоимостных препаратов украинского производства, доля которых в структуре их продаж неуклонно увеличивается с 2011 г., вытесняя низкостоимостные лекарственные средства (рис. 10). Более того, средневзвешенная стоимость 1 упаковки украинских лекарственных средств высокостоимостной ниши в текущем году обогнала аналогичный показатель для препаратов зарубежного производства (рис. 11). В низкостоимостной нише разрыв по этому показателю также имеет тенденцию к сокращению, а в среднестоимостной нише остается наибольший зазор по этому показателю.

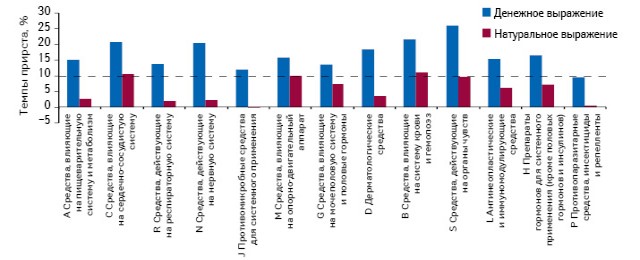

В разрезе АТС-классификации 1-го уровня практически для всех групп в денежном выражении отмечены двузначные темпы прироста аптечных продаж (рис. 12). В натуральном выражении максимальные темпы прироста на уровне 10–11% отмечены для 4 групп — C «Средства, влияющие на сердечно-сосудистую систему», M «Средства, влияющие на опорно-двигательный аппарат», B «Средства, влияющие на систему крови и гемопоэз», S «Средства, действующие на органы чувств». Напомним, что в текущем году стартовал пилотный проект для лечения лиц с гипертонической болезнью (см. «Еженедельник АПТЕКА» № 39 (860) от 08.10.2012 г.), что могло позитивно отразиться на динамике розничного потребления препаратов для лечения сердечно-сосудистых заболеваний.

Рейтинг брэндов лекарственных средств по объему аптечных продаж в денежном выражении по доброй традиции, сложившейся в последние годы, возглавил Актовегин (табл. 2). В анализируемый период значительно улучшили свои позиции такие брэнды лекарственных средств, как Цитрамон, Тиотриазолин, Креон, Каптопрес, Стрепсилс.

| Таблица 2 | Топ-30 брэндов лекарственных средств по объему аптечных продаж в денежном выражении за 9 мес 2012 г. с указанием их позиций в рейтинге за аналогичный период 2010–2011 гг. |

| Брэнд | 2012 | 2011 | 2010 |

| АКТОВЕГИН | 1 | 1 | 1 |

| КОДТЕРПИН | 2 | 3 | 15 |

| ЭССЕНЦИАЛЕ | 3 | 2 | 2 |

| КАРДИОМАГНИЛ | 4 | 5 | 16 |

| НО-ШПА | 5 | 4 | 4 |

| НАТРИЯ ХЛОРИД | 6 | 6 | 5 |

| ЦИТРАМОН | 7 | 29 | 33 |

| МИЛДРОНАТ | 8 | 7 | 3 |

| ЦЕРАКСОН | 9 | 11 | 11 |

| ПРЕДУКТАЛ | 10 | 8 | 6 |

| ТИОТРИАЗОЛИН | 11 | 21 | 17 |

| ЛИНЕКС | 12 | 10 | 8 |

| ТРАУМЕЛЬ С | 13 | 14 | 20 |

| СПАЗМАЛГОН | 14 | 17 | 22 |

| АУГМЕНТИН | 15 | 9 | 9 |

| КЕТАНОВ | 16 | 19 | 13 |

| КАНЕФРОН | 17 | 15 | 14 |

| НИМЕСИЛ | 18 | 20 | 43 |

| КАРСИЛ | 19 | 22 | 18 |

| ЭНАП | 20 | 12 | 21 |

| КРЕОН | 21 | 46 | 60 |

| РЕОСОРБИЛАКТ | 22 | 26 | 38 |

| КАПТОПРЕС | 23 | 37 | 47 |

| МЕЗИМ | 24 | 16 | 7 |

| ЛАЗОЛВАН | 25 | 18 | 12 |

| ДЕТРАЛЕКС | 26 | 27 | 29 |

| СОЛПАДЕИН | 27 | 32 | 34 |

| ДИАБЕТОН | 28 | 31 | 30 |

| СТРЕПСИЛС | 29 | 38 | 42 |

| ЦЕФТРИАКСОН | 30 | 13 | 10 |

Пальму первенства среди маркетирующих организаций по объему аптечных продаж в денежном выражении в анализируемый период удерживает компания «Фармак» (табл. 3). За ней следует компания «Вerlin-Chemie/Menarini Group». Тройку лидеров в этом году пополнила компания «Takeda». Значительно улучшили свои позиции в рейтинге компании с максимальным индексом эволюции (Ei; табл. 4).

| Таблица 3 | Топ-30 маркетирующих организаций по объему аптечных продаж лекарственных средств в денежном выражении за 9 мес 2012 г. с указанием их позиций в рейтинге за аналогичный период 2010–2011 гг. |

| Маркетирующая организация | 2012 | 2011 | 2010 |

| Фармак (Украина) | 1 | 1 | 2 |

| Berlin-Chemie/Menarini Group (Германия) | 2 | 2 | 1 |

| Takeda (Япония) | 3 | 4 | 5 |

| Sanofi (Франция) | 4 | 3 | 3 |

| Дарница (Украина) | 5 | 6 | 6 |

| Teva (Израиль) | 6 | 5 | 4 |

| Артериум Корпорация (Украина) | 7 | 7 | 7 |

| Gedeon Richter (Венгрия) | 8 | 12 | 12 |

| Здоровье Группа компаний (Украина) | 9 | 8 | 8 |

| Servier (Франция) | 10 | 9 | 9 |

| KRKA (Словения) | 11 | 10 | 11 |

| Sandoz (Швейцария) | 12 | 11 | 10 |

| GlaxoSmithKline (Великобритания) | 13 | 14 | 13 |

| ИнтерХим (Украина) | 14 | 18 | 28 |

| ПРО-фарма (Украина) | 15 | 16 | 19 |

| Actavis Group (Исландия) | 16 | 15 | 16 |

| Heel (Германия) | 17 | 13 | 14 |

| Борщаговский ХФЗ (Украина) | 18 | 17 | 15 |

| Abbott Products (Германия) | 19 | 20 | 20 |

| Стада-Нижфарм (Германия-Россия) | 20 | 21 | 17 |

| Киевский витаминный завод (Украина) | 21 | 23 | 23 |

| Дельта Медикел (Украина) | 22 | 22 | 24 |

| Bayer Consumer Care (Швейцария) | 23 | 19 | 18 |

| Юрия-Фарм (Украина) | 24 | 26 | 36 |

| Boehringer Ingelheim (Германия) | 25 | 24 | 21 |

| Omega Pharma Group (Бельгия) | 26 | 25 | 22 |

| Merck & Co (США) | 27 | 28 | 26 |

| Novartis Consumer Health (Швейцария) | 28 | 31 | 34 |

| Sopharma (Болгария) | 29 | 35 | 25 |

| Alpen Pharma AG (Швейцария) | 30 | 29 | 35 |

| Таблица 4 | Топ-10 маркетирующих организаций по Evolution Index (нормированный к 100) за 9 мес 2012 г. в рамках топ-30 маркетирующих организаций по объему аптечных продаж лекарственных средств в этот период |

| Маркетирующая организация | Ei |

| ИнтерХим (Украина) | 120,9 |

| Gedeon Richter (Венгрия) | 111,0 |

| Дарница ЗАО (Украина) | 110,5 |

| Юрия-Фарм (Украина) | 109,6 |

| ПРО-фарма (Украина) | 109,5 |

| Takeda (Япония) | 108,0 |

| Фармак (Украина) | 106,6 |

| Sopharma (Болгария) | 106,2 |

| Киевский витаминный завод (Украина) | 106,0 |

| Стада-Нижфарм (Германия-Россия) | 104,8 |

СЕГМЕНТ ДИСТРИБЬЮЦИИ

Общий объем поставок дистрибьюторов лекарственных средств в аптечные учреждения по итогам 9 мес 2012 г. составил 15,5 млрд грн. в оптовых ценах за 923 млн упаковок, превысив показатель за аналогичный период предыдущего года на 16,8% в денежном и 5,6% в натуральном выражении.

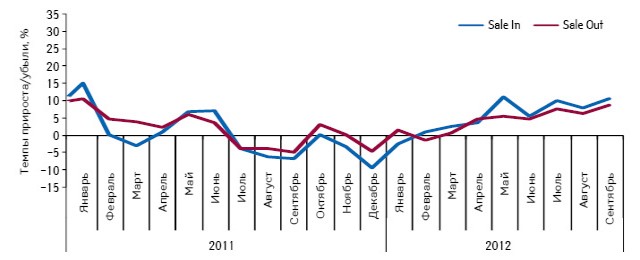

В разрезе помесячной динамики темпы прироста поставок лекарственных средств в аптечные учреждения и динамика реализации их конечному потребителю в течение последних двух лет близко коррелируют (рис. 13). Это свидетельствует о нормальном развитии рынка — все, что входит, замечательно выходит. Оживление аптечного рынка лекарственных средств по количеству реализованных упаковок вселило некий оптимизм оптовым поставщикам — с весны этого года отмечается ускорение динамики поставок лекарственных средств дистрибьюторами в аптечные учреждения.

Рейтинг дистрибьюторов стабильно возглавляет компания «БаДМ» (табл. 5). Тройку лидеров в анализируемый период также сформировали «Оптима-Фарм» и «Альба Украина». В анализируемый период первая пятерка дистрибьюторов аккумулировала 90% рынка оптовых поставок лекарственных средств в денежном выражении, для сравнения годом ранее этот показатель составлял 87%.

| Таблица 5 | Таблица 5. Рейтинг дистрибьюторов по объему поставок лекарственных средств в аптечные учреждения в денежном выражении за 9 мес 2012 г. с указанием их позиций в аналогичном рейтинге за 9 мес 2010–2011 гг. |

| Дистрибьютор | 2012 | 2011 | 2010 |

| БаДМ (Днепропетровск) | 1 | 1 | 1 |

| Оптима-Фарм (Киев) | 2 | 2 | 2 |

| Альба Украина (Борисполь) | 3 | 3 | 4 |

| Фра-М (Донецк) | 4 | 4 | 5 |

| Вента (Днепропетровск) | 5 | 5 | 6 |

| Фармпланета (Киев) | 6 | 18 | — |

| Фито-Лек (Харьков) | 7 | 6 | 8 |

| Фармако (Киев) | 8 | 9 | 12 |

| Центр медицинский Медцентр М.Т.К. (Киев) | 9 | 12 | 13 |

| Каскад-Медикал (Киев) | 10 | 7 | 9 |

ИТОГИ

Позади уже большая часть текущего года, и результаты, достигнутые по состоянию на сегодня, весьма показательны — на их основании уже можно строить предположения относительно итогов года в целом.

Аптечный рынок демонстрирует уверенный рост в денежном выражении. Положительные подвижки отмечаются в нынешнем году и в натуральных показателях. После неспешного прироста в предыдущие годы, по итогам 9 мес 2012 г. объем аптечных продаж лекарственных средств в натуральном выражении достиг рекордной отметки за всю историю этого рынка. Это, в свою очередь, благоприятно отразилось на структуре прироста рынка в денежном выражении — инфляционная составляющая начинает отступать, а доминирующее влияние на развитие рынка оказывают увеличение физического потребления и смещение структуры спроса с дешевых на более дорогостоящие препараты.

При сохранении заданного темпа развития аптечный рынок может выйти с хорошими результатами на финишную прямую 2012 года.

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим