МЕТОДОЛОГИЯ

Напомним, что в рамках данного исследования общий объем инвестиций в рекламу в исследуемых медиа рассчитан в ценах прайс-листов рекламных агентств (open-rate). Следует учитывать, что приведенные показатели объема инвестиций в ТВ-рекламу в среднем в 2,5–3 раза выше реальных, а среднерыночный объем скидки в нон-ТВ каналах коммуникации составляет 30–40%. При отображении показателей ТВ-промоции для сопоставления показателей 2009 г. с предыдущими периодами будут рассмотрены данные в старом формате, то есть рассчитанные по генсовокупности «Universe» (города с населением более 50 тыс. человек). А для отображения максимально полных данных по 2009 г. использованы характеристики, рассчитанные по «Universe-2008» (вся Украина). При этом суммарные медиапоказатели по «Universe-2008» больше таковых по «Universe» в среднем на 10–15%. Следует отметить, что в общем объеме инвестиций в рекламу ЛС на телевидении не учитывалась имиджевая реклама фармацевтических компаний. Подробнее ознакомиться с методологией исследования и списком медианосителей, в которых проводится мониторинг рекламы в прессе и на радио (далее — нон-ТВ), можно на сайте .

СТруктура инвестиций в рекламу ЛС

В целом по итогам 9 мес 2009 г. общий объем инвестиций фармкомпаний в рекламу ЛС в различных медиа — прямую ТВ-рекламу, спонсорскую, рекламу ЛС в прессе и на радио — увеличился по сравнению с 9 мес 2008 г. всего на 4,8% и составил 752,8 млн грн. Напомним, что за первые 9 мес 2009 г. объем аптечных продаж безрецептурных ЛС составил 5,4 млрд грн. за 524,0 млн упаковок, увеличившись по сравнению с аналогичным периодом 2008 г. на 19,0% в денежном и сократившись на 14,5% в натуральном выражении (более подробно читайте «Еженедельник АПТЕКА» № 42 (713) от 26.10.2009 г.).

Максимальная доля в общем объеме инвестиций в рекламу ЛС традиционно закреплена за телевидением — 91,4%, или 687,8 млн грн. Отметим, что если годом ранее — по итогам 9 мес 2008 г. — фармкомпании использовали спонсорскую рекламу ЛС и ее доля составляла 4,5%, то уже по итогам 9 мес 2009 г. этот показатель не достиг и 1% (рис. 1). Схожая ситуация сложилась и для таких инструментов, как пресса и радио. Еще по итогам 9 мес 2008 г. суммарно в общем объеме инвестиций они аккумулировали почти 12%, в исследуемый же период 2009 г. доля прессы и радио сократилась до 5,8 и 2,8% соответственно. Более 90% занимают инвестиции в прямую ТВ-рекламу ЛС.

ТЕЛЕВИДЕНИЕ — НАШЕ ВСЕ!

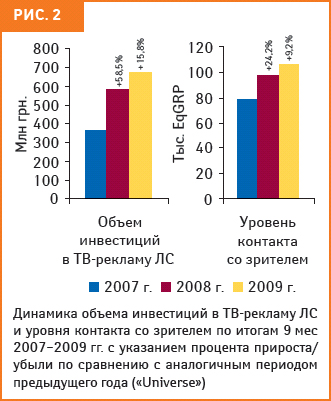

Кризис кризисом, а рекламу никто не отменял. Хотя справедливости ради следует отметить, что стагнация рынка, вызванная всеобщим экономическим спадом, неминуемо наложила негативный отпечаток на динамику рекламной активности фармкомпаний по сравнению с докризисным периодом. Так, по итогам 9 мес 2009 г. общий объем затрат фармкомпаний на ТВ-рекламу, включая спонсорскую рекламу ЛС, составил 669,1 млн грн., превысив показатель предыдущего года на 15,8%. Для сравнения в прошлом году темпы прироста затрат на ТВ-рекламу ЛС составляли почти 60%. В долларовом эквиваленте в исследуемый период объем инвестиций в ТВ-рекламу уменьшился на 26% по сравнению с 9 мес 2008 г. и составил 86,3 млн дол. США. В это же время отмечают замедление темпов прироста объема продаж рекламы в натуральном выражении (EqGRP) — 9,2% против 24,2% в аналогичный период прошлого года (рис. 2).

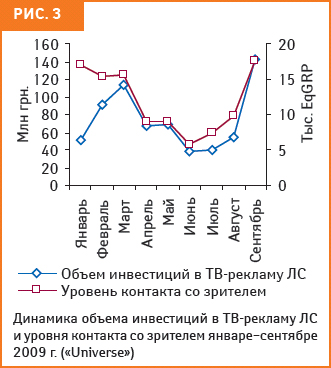

В разрезе помесячной динамики инвестиций в продвижение препаратов, которые носят сезонный характер, всплеск рекламной активности фармкомпаний традиционно наблюдается в феврале–марте и октябре–ноябре, а в летние месяцы — характерное затишье (рис. 3). Максимальные темпы прироста в январе–сентябре 2009 г. были отмечены в августе и составили 63,3% по сравнению с аналогичным месяцем предыдущего года. В былые времена этот показатель неоднократно зашкаливал за 100%. Следует отметить, что наибольший объем затрат на телерекламу ЛС с начала текущего года был достигнут в сентябре — 141,9 млн грн. (+44,5% по сравнению с сентябрем 2008 г.).

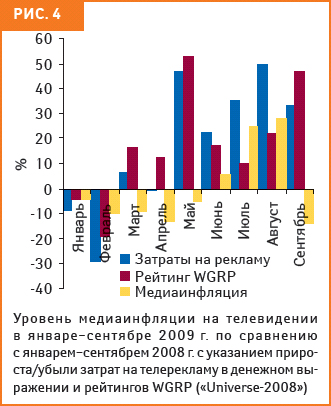

В текущем году помесячная динамика объема рекламных инвестиций тесно коррелировала с изменением показателей GRP, за исключением января и февраля, когда при минимальных затратах наблюдается высокая эффективность рекламных вложений (рис. 4). Этот заведенный порядок соотношения объема рекламных инвестиций и уровня контактов со зрителем существует на отечественном фармрынке уже не первый год и, вероятно, обусловлен высокой концентрацией праздников в зимние месяцы в общенациональном масштабе.

В условиях кризиса в ожидании снижения спроса на рекламу стоимость телеэфира была откорректирована. Так, по итогам 9 мес 2009 г. на рынке телерекламы ЛС была зафиксирована дефляция на уровне 2,3%, что демонстрирует, насколько снизилась стоимость 1 реализованного рейтинга по сравнению с аналогичным периодом предыдущего года. Причем максимальное снижение цен на телеэфир было отмечено в сентябре — на 14% (см. рис. 4). В этом месяце произошло заметное оживление на рынке, объем продаж ТВ-рекламы увеличился на 47% в денежном и 33% в натуральном выражении по сравнению с сентябрем 2008 г. Таким образом, при прочих равных условиях рекламодатели благодаря снижению цен на ТВ-рекламу за те же деньги, что и в прошлом году, получили больше эфирного времени.

Позволим себе предположить, что, помимо непосредственного снижения цен на размещение рекламы на телевидении, в анализируемый период фармкомпании пересмотрели свою структуру рекламных бюджетов в разрезе типов телеканалов. По итогам 9 мес 2009 г. суммарный удельный вес мультирегиональных и региональных каналов в общем объеме инвестиций в телерекламу увеличился на 14% по сравнению с аналогичным периодом предыдущего года и составил 52 и 5% соответственно. В свою очередь национальные каналы, характеризующиеся более дорогим телеэфиром, уменьшили свою долю с 57 до 43% (рис. 5). Следует отметить, что если эти 43% аккумулируют три национальных канала — «Интер», «Студия «1+1», «Первый национальный», то еще 57% распределены между остальными каналами.

| Таблица 1 | Топ-10 телеканалов по объему затрат на прямую рекламу ЛС по итогам 9 мес 2009 г. с указанием позиций в рейтинге за аналогичный период 2008 г. |

| № п/п | Телеканал | Объем продаж рекламы, млн грн. | EqGRP, %* | WGRP, %** | Количество выходов | |

| 2009 г. | 2008 г. | |||||

| 1 | 1 | Интер | 163,9 | 25008 | 20050 | 15787 |

| 2 | 2 | Студия «1+1» | 129,3 | 17925 | 13299 | 14267 |

| 3 | 3 | ICTV | 93,5 | 13989 | 11028 | 18031 |

| 4 | 4 | СТБ | 86,8 | 13989 | 11103 | 19832 |

| 5 | 5 | Новый канал | 75,3 | 11572 | 9207 | 11757 |

| 6 | 6 | Украина | 48,6 | 7351 | 6086 | 11727 |

| 7 | 8 | НТН | 21,0 | 4585 | 3667 | 15992 |

| 8 | 9 | ТЕТ | 16,6 | 2406 | 2043 | 10170 |

| 9 | 13 | K1 | 15,0 | 3218 | 2531 | 17220 |

| 10 | 7 | Первый канал. Всемирная сеть | 13,7 | 3134 | 2541 | 11135 |

| Прочие | 18,3 | 4752 | 3912 | 73250 | ||

| Всего | 682,0 | 107929 | 85467 | 219168 | ||

В табл. 1–3: *уровень контакта со зрителем; **количество реализованных рейтингов

В анализируемый период реклама ЛС транслировалась на 29 ТВ-каналах. Абсолютным лидером по объему продаж прямой рекламы в денежном выражении является телеканал «Интер», по итогам 9 мес 2009 г. в него было инвестировано 163,9 млн грн. (табл. 1). Для этого канала также отмечают максимальный уровень контакта со зрителем и наибольшее количество реализованных рейтингов. По количеству выходов рекламы в телеэфире лидировал канал «СТБ». На 2-й и 3-й строчках рейтинга расположились «Студия «1+1» и «ICTV». На долю первой тройки каналов по итогам 9 мес 2009 г. приходилось около 57% общего объема продаж рекламы ЛС. В целом состав топ-10 практически не изменился по сравнению с предыдущим годом, за исключением появления канала «К1», который раньше занимал 13-е место.

На долю спонсорской рекламы приходится немногим менее 1% общего объема рекламных инвестиций фармкомпаний. По итогам 9 мес 2009 г. наибольший объем вложений в спонсорство был отмечен для телеканала «СТБ» — 3,3 млн грн., что составляет 57% общего объема инвестиций в спонсорскую ТВ-рекламу.

Фармакотерапевтическая структура продаж рекламы и аптечных продаж ЛС в денежном выражении по итогам 9 мес 2009 г. различна. Например, по объему рекламных вложений лидирующие позиции — 1-ю и 2-ю — занимают препараты групп R «Средства, действующие на респираторную систему» и N «Средства, действующие на нервную систему», на их долю в анализируемый период приходилось соответственно 19 и 17%. А по объему аптечных продаж препараты этих групп занимают 3-е и 4-е места (13 и 12%). В это же время лидерами аптечных продаж являются ЛС групп А «Средства, влияющие на пищеварительную систему и метаболизм» и С «Средства, влияющие на сердечно-сосудистую систему» — 23 и 13% соответственно, а в общем объеме продаж рекламы на их долю приходится лишь 0,3 и 0,2%.

| Таблица 2 | Топ-10 брэндов ЛС по объему затрат на прямую рекламу на телевидении по итогам 9 мес 2009 г. с указанием позиций в рейтинге за аналогичный период 2008 г. |

| № п/п | Брэнд | Объем продаж рекламы, млн грн. | EqGRP, %* | WGRP, %** | Количество выходов | |

| 2009 г. | 2008 г. | |||||

| 1 | 8 | СОЛПАДЕИН | 30,1 | 4737 | 3640 | 12154 |

| 2 | 52 | ИБУПРОМ | 27,8 | 4168 | 3644 | 11320 |

| 3 | 1 | МЕЗИМ | 20,0 | 3272 | 2786 | 4844 |

| 4 | 6 | ЭСПУМИЗАН | 19,8 | 2673 | 2094 | 5108 |

| 5 | 35 | КОЛДРЕКС | 17,1 | 3039 | 2653 | 4278 |

| 6 | 29 | ЭССЕНЦИАЛЕ | 16,1 | 2236 | 1960 | 3689 |

| 7 | 31 | АФЛУБИН | 15,2 | 2183 | 1652 | 1941 |

| 8 | 22 | СТРЕПСИЛС | 14,9 | 2502 | 2377 | 5375 |

| 9 | 41 | ГАВИСКОН | 12,8 | 2000 | 1901 | 3096 |

| 10 | – | ТАМИПУЛ | 12,3 | 1658 | 1447 | 3391 |

| Прочие | 495,9 | 79461 | 61313 | 163972 | ||

| Всего | 682,0 | 107929 | 85467 | 219168 | ||

Рейтинг брэндов по объему продаж рекламы в денежном и натуральном выражении по итогам 9 мес 2009 г. возглавлял СОЛПАДЕИН — 30,1 млн грн. (табл. 2). Значительно усилил свое присутствие в телеэфире по сравнению с предыдущим годом ИБУПРОМ, переместившись с 52-го на 2-е место. Тройку лидеров замыкает препарат МЕЗИМ, в рекламу которого в анализируемый период было инвестировано 20 млн грн. В топ-10 в этом году попал препарат ТАМИПУЛ, который в прошлом году на телевидении не рекламировался. Суммарная доля первой десятки брэндов в исследуемый период аккумулировала 27% общего объема продаж рекламы в денежном выражении.

| Таблица 3 | Топ-10 маркетирующих организаций ЛС по объему затрат на прямую рекламу на телевидении по итогам 9 мес 2009 г. с указанием позиций в рейтинге за аналогичный период 2008 г. |

| № п/п | Маркетирующая организация | Объем продаж рекламы, млн грн. | EqGRP, %* | WGRP, %** | Количество выходов | |

| 2009 г. | 2008 г. | |||||

| 1 | 1 | Berlin-Chemie/Menarini Group | 85,0 | 12439 | 10269 | 20822 |

| 2 | 2 | Bittner | 73,5 | 10941 | 7635 | 16903 |

| 3 | 9 | GlaxoSmithKline Consumer Healthcare | 47,2 | 7776 | 6293 | 16432 |

| 4 | 16 | US Pharmacia International | 39,1 | 6006 | 5111 | 17097 |

| 5 | 5 | Reckitt Benckiser Healthcare International | 38,0 | 6774 | 5962 | 12062 |

| 6 | 15 | Sanofi-Aventis | 37,0 | 5232 | 4475 | 9451 |

| 7 | 3 | ratiopharm | 32,9 | 4979 | 3772 | 11012 |

| 8 | 23 | Фармак | 31,0 | 4458 | 3653 | 10165 |

| 9 | – | ПРО-фарма | 25,7 | 3851 | 3161 | 7470 |

| 10 | 12 | Стада-Нижфарм | 24,2 | 4575 | 3794 | 8794 |

| Прочие | 248,4 | 40899 | 31343 | 88960 | ||

| Всего | 682,0 | 107929 | 85467 | 219168 | ||

Ведущими покупателями ТВ-рекламы как одного из наиболее дорогостоящих средств продвижения продукции традиционно выступают крупнейшие зарубежные фармкомпании (табл. 3). Лидером по объему вложений в телерекламу ЛС в денежном выражении является «Berlin-Chemie/Menarini Group», по итогам 9 мес 2009 г. эта компания инвестировала в продвижение препаратов 85 млн грн. Компании «Bittner» и «GlaxoSmithKline Consumer Healthcare» расположись на 2-м и 3-м местах с объемом рекламных вложений на сумму 73,5 млн и 47,2 млн грн. соответственно. Топ-10 маркетирующих организаций суммарно аккумулируют почти 64% общего объема продаж рекламы в денежном выражении.

Примечательно, что в кризисный период некоторые компании вместо сокращения маркетинговых бюджетов, напротив, значительно усилили свое присутствие в телеэфире. Вероятно, принятию такого решения благоприятствовало снижение цен на ТВ-рекламу. Так, отечественная компания «Фармак» по итогам 9 мес 2009 г. увеличила объем инвестиций в телерекламу на 500% (!) по сравнению с аналогичным периодом предыдущего года. В это же время лидеры — «Berlin-Chemie/Menarini Group» и «Bittner» — позволили себе снизить объем рекламных вложений на 17%, удержав при этом ведущие позиции. В целом суммарный объем инвестиций в телерекламу топ-10 маркетирующих организаций увеличился на 30% по сравнению с аналогичным периодом предыдущего года. Суммарные затраты остальных фармкомпаний увеличились несколько меньше — на 7%.

Реклама ЛС в НОН-ТВ: ПРЕССА И РАДИО

В то время как темпы прироста объема инвестиций фармкомпаний в рекламу ЛС на ТВ по итогам 9 мес 2009 г. измерялись двузначным числом, такие нон-ТВ каналы коммуникации, как пресса и радио, характеризовались убылью по этому показателю. Еще по итогам 9 мес 2008 г. они аккумулировали почти 12% общего объема инвестиций фармкомпаний, а в исследуемый период — всего 8,6%.

В целом же по итогам 9 мес 2009 г. общий объем инвестиций фармкомпаний в рекламу ЛС в прессе составил 43,6 млн грн., а на радио — 21,4 млн грн. По сравнению с аналогичным периодом 2008 г. инвестиции в эти медиаинструментарии уменьшились на 28,2 и 7,4% соответственно.

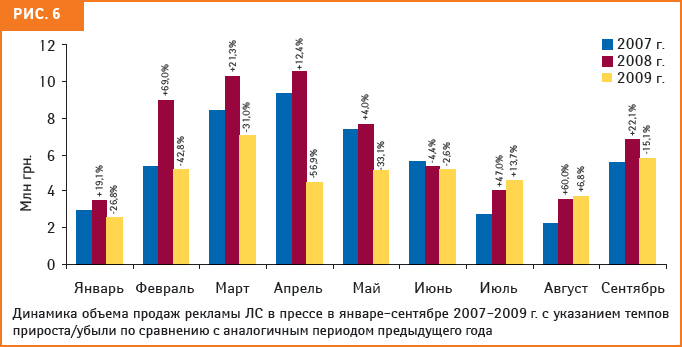

Для рекламы ЛС в печатных изданиях в текущем году характерно практически ежемесячное уменьшение объема затрат фармкомпаний по сравнению с 2008 г. (рис. 6). И хотя в летние месяцы — июле и августе 2009 г. — отмечали некоторое оживление инвестирования в рекламу ЛС в прессе (+13,7 и 6,8% соответственно), с приходом осеннего сезона в лучшую сторону ситуация не изменилась. Так, в сентябре 2009 г. объем затрат на рекламу ЛС в прессе составил 5,8 млн грн., сократившись на 15% по сравнению с сентябрем 2008 г. Позволим себе предположить, что в октябре ситуация повторится.

| Таблица 4 | Топ-10 печатных изданий по объему продаж рекламы ЛС в денежном выражении по итогам 9 мес 2009 г. с указанием объема инвестиций, количества выходов рекламы |

| № п/п | Издание | Объем инвестиций в рекламу ЛС, млн грн. | ,% | Количество выходов | Количество листов А3 | |

| 2009 г. | 2008 г. | |||||

| 1 | 2 | Единственная | 4,2 | –19,6 | 47 | 12 |

| 2 | 1 | Лиза | 4,1 | –31,5 | 126 | 27 |

| 3 | 3 | Отдохни! | 3,4 | –29,8 | 117 | 23 |

| 4 | 5 | Теленеделя (Украина) | 2,6 | –5,9 | 93 | 18 |

| 5 | 11 | Женский журнал. Здоровье | 2,5 | 31,6 | 68 | 24 |

| 6 | 7 | Добрые советы | 2,1 | –16,5 | 70 | 17 |

| 7 | 8 | Полина | 1,5 | –38,8 | 41 | 10 |

| 8 | 23 | Твое здоровье | 1,3 | 117,9 | 37 | 5 |

| 9 | 12 | Натали | 1,2 | –31,3 | 23 | 6 |

| 10 | 4 | Факты и комментарии | 1,2 | –60,4 | 84 | 19 |

| Прочие | 19,6 | –34,3 | 1361 | 302 | ||

| Всего | 43,6 | –28,2 | 2067 | 462 | ||

Среди печатных изданий максимальный объем инвестиций в рекламу ЛС за 9 мес 2009 г. отмечают для журнала «Единственная» — 4, 2 млн грн. (табл. 4). Максимальное количество выходов рекламы ЛС — свыше 100 — отмечают для изданий, разместившихся на 2-й и 3-й строчках представленного рейтинга — «Лиза» и «Отдохни!». Практически для всей топ-10 отмечают убыль объема инвестиций в рекламу ЛС. Однако в 2 изданиях, входящих в состав представленной топ-10, объем инвестиций в рекламу ЛС, напротив, увеличился — «Женский журнал» (более чем на 30%) и «Твое здоровье» (более чем на 100%).

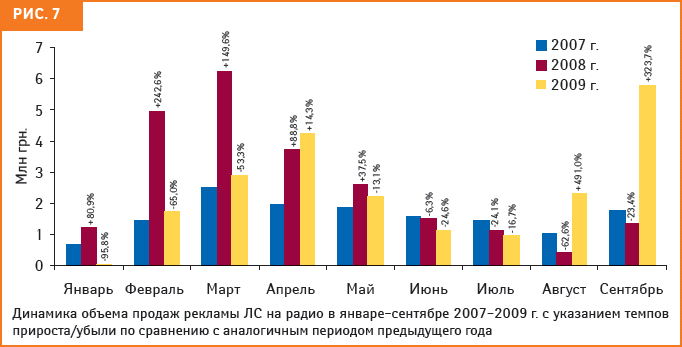

Вложения в рекламу ЛС на радио с начала текущего года были хаотичными (рис. 7). Так же, как для прессы, объем инвестиций в рекламу ЛС на радио практически ежемесячно убывал в первой половине года, за исключением апреля (+14,3%). В конце летнего сезона — в августе — объем затрат фармкомпаний на рекламу ЛС на радио значительно увеличился — почти на 500% (до 2,3 млн грн.). В следующем месяце ситуация повторилась. Так, в сентябре 2009 г. в абсолютном значении объем инвестиций составил 5,8 млн грн., увеличившись более чем на 300% по сравнению с сентябрем 2008 г. Вполне очевидно, что в октябре эта тенденция продолжится.

Получателем максимального объема инвестиций в рекламу ЛС среди радиостанций по итогам 9 мес 2009 г. было «Русское радио» — 5,3 млн грн. Значительно увеличились инвестиции в рекламу ЛС для радиостанции «Ретро FМ», которая лидирует по натуральному показателю (длительность выходов рекламы ЛС). В основном рекламные инвестиции в радиорекламу ЛС были сконцентрированы у пятерки радиостанций.

| Таблица 5 | Топ-10 брэндов ЛС по объему инвестиций в рекламу в прессе и на радио по итогам 9 мес 2009 г. с указанием процента прироста/убыли по сравнению с аналогичным периодом 2008 г. |

| № п/п | Брэнд | Объем инвестиций в рекламу ЛС, млн грн. | ||||

| 2009 г. | 2008 г. | Пресса | Радио | Всего охваченные нон-ТВ медиа | ,% | |

| 1 | – | РЕЛИФ | 0,5 | 2,1 | 2,6 | – |

| 2 | 5 | МЕЗИМ | 0,3 | 2,0 | 2,3 | 82,4 |

| 3 | 4 | РЕННИ | 0,5 | 1,5 | 1,9 | 51,3 |

| 4 | 31 | СТОМАТИДИН | 1,6 | – | 1,6 | 141,7 |

| 5 | 33 | МААЛОКС | 0,7 | 0,8 | 1,5 | 132,6 |

| 6 | 162 | ТЕРАВИТ | 1,4 | – | 1,4 | 847,4 |

| 7 | 19 | ЦЕТРИН | 0,7 | 0,7 | 1,3 | 64,8 |

| 8 | 42 | НОМИГРЕН | 1,3 | – | 1,3 | 121,4 |

| 9 | – | ПРОКТОЗАН | 0,3 | 1,0 | 1,2 | – |

| 10 | 34 | ЙОДОМАРИН | 0,1 | 1,0 | 1,1 | 74,9 |

| Прочие | 36,3 | 12,3 | 48,6 | –37,5 | ||

| Всего | 43,6 | 21,4 | 65,0 | –22,5 | ||

Максимальные бюджеты на рекламу ЛС в прессе по итогам 9 мес 2009 г. были направлены для брэнда СТОМАТИДИН (табл. 5). А для брэнда РЕЛИФ, который не участвовал в радиорекламе по итогам 9 мес 2008 г., в исследуемый период отмечают максимальный объем инвестиций в рекламу на радио. На фоне убыли объема инвестиций в рекламу ЛС в прессе и на радио, для представленной топ-10 брэндов ЛС бюджеты увеличились значительно.

| Таблица 6 | Топ-10 маркетирующих организаций по суммарному объему инвестиций в рекламу ЛС в прессе и на радио по итогам 9 мес 2009 г. с указанием позиции в рейтинге за аналогичный период 2008 г. |

| № п/п | Маркетирующая организация | Объем инвестиций в рекламу ЛС, млн грн. | ||||

| 2009 г. | 2008 г. | Пресса | Радио | Всего охваченные нон-ТВ медиа | ,% | |

| 1 | 1 | Bayer Consumer Care | 7,5 | 4,3 | 11,8 | 99,2 |

| 2 | 2 | Berlin-Chemie/Menarini Group | 1,3 | 5,8 | 7,1 | 43,4 |

| 3 | 9 | Sanofi-Aventis | 1,8 | 1,7 | 3,5 | 28,2 |

| 4 | 43 | Стада-Нижфарм | 1,4 | 2,0 | 3,4 | 576,3 |

| 5 | 11 | Bosnalijek | 3,1 | – | 3,1 | 57,1 |

| 6 | 15 | Натурпродукт-Вега | 2,6 | 0,4 | 3,0 | 98,8 |

| 7 | 53 | Teva | 2,7 | – | 2,7 | 604,9 |

| 8 | 4 | Actavis Group | 1,9 | 0,7 | 2,6 | –36,0 |

| 9 | 3 | Sandoz | 2,5 | 0,1 | 2,5 | –48,2 |

| 10 | 27 | Киевский витаминный завод | 0,3 | 1,6 | 2,0 | 132,9 |

| Прочие | 18,5 | 4,8 | 23,4 | –58,3 | ||

| Всего | 43,6 | 21,4 | 65,0 | –22,5 | ||

По итогам 9 мес 2009 г. рейтинг маркетирующих организаций — лидеров по объему инвестиций в рекламу ЛС в прессе и на радио, как и в аналогичный период 2008 г., возглавила компания «Bayer Consumer Care» (табл. 6). Максимальные инвестиции в рекламу ЛС на радио отмечают для компании «Berlin-Chemie/Menarini Group». Отметим, что некоторые участники переместились в представленном рейтинге на более выгодные позиции по сравнению с рейтингом за 9 мес 2008 г. (например «Стада-Нижфарм», «Teva», Киевский витаминный завод и др.).

В целом практически все участники, за исключением 2 компаний, в представленной топ-10 по итогам 9 мес 2009 г. распределили свои бюджеты на рекламу ЛС как в прессе, так и на радио. Следует отметить, что несмотря на общую убыль объема инвестиций в эти медиаинструментарии, для большинства участников топ-10 бюджеты на рекламу ЛС продемонстрировали увеличение по сравнению с 9 мес 2008 г. Значительное сокращение объема затрат на рекламу ЛС в прессе и на радио в основном коснулось участников категории «Прочие».

Итоги

Общий объем инвестиций фармкомпаний в рекламу ЛС в исследуемых медиа увеличился всего на 4,8%. Причем если еще по итогам 9 мес 2008 г. доля нон-ТВ каналов составляла почти 12% общего объема затрат фармкомпаний на рекламу ЛС, то уже по итогам 9 мес 2009 г. этот показатель уменьшился до 8,7%.

В текущем году с приходом кризиса темпы прироста рекламных инвестиций замедлились. По итогам 9 мес 2009 г. общий объем затрат фармкомпаний на ТВ-рекламу (включая спонсоркую рекламу ЛС) составил 669,1 млн грн. По сравнению с аналогичным периодом предыдущего года этот показатель увеличился лишь на 15,8% по сравнению с 59% в 2008 г. Кроме того, наметилась тенденция к перераспределению рекламных бюджетов фармкомпаний в пользу более экономичных средств промоции. Что касается ТВ-рекламы, то рекламодатели сместили акцент с дорогостоящих национальных каналов на мультирегиональные и региональные.

Отметим, что телеканалы мгновенно отреагировали на сложившуюся экономическую ситуацию снижением цен. Благодаря такой гибкой ценовой политике наметилось быстрое восстановление заполняемости рекламных блоков телеканалов. Как следствие рынок ТВ-рекламы продемонстрировал максимальную кризисоустойчивость среди традиционных медиаинструментариев.

Так, по итогам 9 мес 2009 г. на рынке рекламы ЛС сокращение инвестиций фармкомпаний ощутили на себе такие медианосители, как пресса и радио, — на 28,2 и 7,4% соответственно. Хотя для рекламы ЛС на радио некоторое оживление отмечают во второй половине года. Так, в августе и сентябре 2009 г. объем инвестиций в рекламу ЛС продемонстрировал значительное увеличение (491 и 323% соответственно). Однако на фоне весомых затрат на ТВ-рекламу ЛС в абсолютном значении объем радиорекламы ЛС невелик.

Более того, фармкомпании получили уникальную возможность предстать во всей красе перед потенциальными потребителями в телеэфире, улучив момент снижения цен на этот крайне дорогой инструмент рекламы ЛС. В результате чего многие маркетинговые бюджеты были перераспределены именно в пользу телерекламы в ущерб другим медиа.

В последнее время наблюдается повышенное внимание регуляторных органов к рынку рекламы ЛС. Уже сегодня существует 5 законопроектов, касающихся рынка рекламы ЛС.

До сегодняшнего дня реклама ЛС способствовала созданию здоровой конкурентной среды на отечественном фармрынке. Участники рынка — производители — в гонке за вниманием потребителей активно используют различные способы: ценовые и качественные методы конкурентной борьбы, тем самым повышая эффективность обеспечения населения безрецептурными препаратами.

Такие ЛС представлены на аптечных полках в свободном доступе. Реклама ЛС в данном случае выполняет информационную функцию, и вопрос заключается лишь в качестве подаваемой информации. Таким образом, регулирование этого рынка призвано оградить потребителя от некорректной подачи информации в рекламных сообщениях, а не ограничить его выбор.

Во многих странах существует контроль рекламы ЛС, который заключается в согласовании содержания рекламного сообщения. Существует несколько подвидов этого регулирования — преконтроль (предварительный контроль рекламы ЛС) и постконтроль (по факту выхода рекламы ЛС). Кроме того, весьма распространенной является система саморегулирования рынка рекламы ЛС — на уровне специализированных ассоциаций вырабатываются нормы и правила, которые служат руководством для рекламирования безрецептурных препаратов (согласно концепции рекламирования безрецептурных препаратов, опубликованной всемирной федерацией World Self-Medication Industry; ).

В частности, согласно Европейской Директиве 92/28/EEC «О рекламе лекарственных средств, предназначенных для человека» реклама ЛС для потребителей разрешена с определенными ограничениями и требованиями к ней.

В условиях предельно высокого уровня насыщения жизни современного человека информацией фармацевтические компании вынуждены искать максимально эффективную комбинацию методов рекламы в борьбе за лояльность потенциальных потребителей своей продукции!

<tbody>

<tr>

<td><strong>Таблица 6</strong></td>

<td><strong>Топ-10 маркетирующих организаций по суммарному объему инвестиций в рекламу ЛС в прессе и на радио по итогам 9 мес 2009 г. с указанием позиции в рейтинге за аналогичный период 2008 г.</strong></td>

</tr>

</tbody></table>

<table class=”posttable table2″ border=”0″ cellspacing=”0″ cellpadding=”0″>

<tbody>

<tr>

<td colspan=”2″>№ п/п</td>

<td rowspan=”2″>Маркетирующая организация</td>

<td colspan=”4″>Объем инвестиций в рекламу ЛС, млн грн.</td>

</tr>

<tr>

<td>2009 г.</td>

<td>2008 г.</td>

<td>Пресса</td>

<td>Радио</td>

<td>Всего охваченные нон-ТВ медиа</td>

<td> ,%</td>

</tr>

<tr>

<td>1</td>

<td>1</td>

<td>Bayer Consumer Care</td>

<td>7,5</td>

<td>4,3</td>

<td>11,8</td>

<td>99,2</td>

</tr>

<tr>

<td>2</td>

<td>2</td>

<td>Berlin-Chemie/Menarini Group</td>

<td>1,3</td>

<td>5,8</td>

<td>7,1</td>

<td>43,4</td>

</tr>

<tr>

<td>3</td>

<td>9</td>

<td>Sanofi-Aventis</td>

<td>1,8</td>

<td>1,7</td>

<td>3,5</td>

<td>28,2</td>

</tr>

<tr>

<td>4</td>

<td>43</td>

<td>Стада-Нижфарм</td>

<td>1,4</td>

<td>2,0</td>

<td>3,4</td>

<td>576,3</td>

</tr>

<tr>

<td>5</td>

<td>11</td>

<td>Bosnalijek</td>

<td>3,1</td>

<td>–</td>

<td>3,1</td>

<td>57,1</td>

</tr>

<tr>

<td>6</td>

<td>15</td>

<td>Натурпродукт-Вега</td>

<td>2,6</td>

<td>0,4</td>

<td>3,0</td>

<td>98,8</td>

</tr>

<tr>

<td>7</td>

<td>53</td>

<td>Teva</td>

<td>2,7</td>

<td>–</td>

<td>2,7</td>

<td>604,9</td>

</tr>

<tr>

<td>8</td>

<td>4</td>

<td>Actavis Group</td>

<td>1,9</td>

<td>0,7</td>

<td>2,6</td>

<td>–36,0</td>

</tr>

<tr>

<td>9</td>

<td>3</td>

<td>Sandoz</td>

<td>2,5</td>

<td>0,1</td>

<td>2,5</td>

<td>–48,2</td>

</tr>

<tr>

<td>10</td>

<td>27</td>

<td>Киевский витаминный завод</td>

<td>0,3</td>

<td>1,6</td>

<td>2,0</td>

<td>132,9</td>

</tr>

<tr>

<td colspan=”3″>Прочие</td>

<td>18,5</td>

<td>4,8</td>

<td>23,4</td>

<td>–58,3</td>

</tr>

<tr>

<td colspan=”3″>Всего</td>

<td>43,6</td>

<td>21,4</td>

<td>65,0</td>

<td>–22,5</td>

</tr>

</tbody></table>

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим