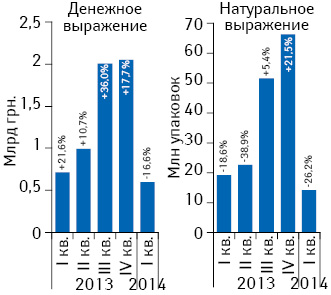

Как показывает, анализ динамики украинского рынка лекарственных средств, долевое участие госпитального сегмента варьирует поквартально. Практика предыдущих лет свидетельствует, что в I и II кв. суммарно расходуется около 30% годового объема госпитальных закупок. При этом на I кв. приходится минимальный объем закупок лекарственных средств. Данная тенденция сохраняется и в I кв. 2014 г. (рис. 1 и 2).

По итогам I кв. 2014 г. объем госпитального сегмента, составил 595,2 млн грн. за 14,2 млн упаковок, снизившись по сравнению с аналогичным периодом предыдущего года на 16,6% в денежном и 26,2% в натуральном выражении (рис. 3). Это обусловлено тем, что МЗ Украины не провело ни одного тендера по закупке лекарственных средств в рамках государственных программ. Закупка лекарственных средств для ЛПУ осуществляется по тендерам, проведенным на региональном уровне.

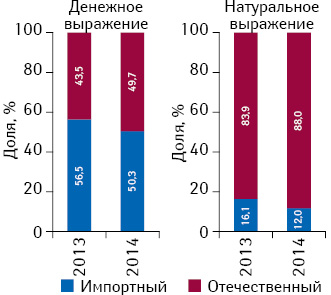

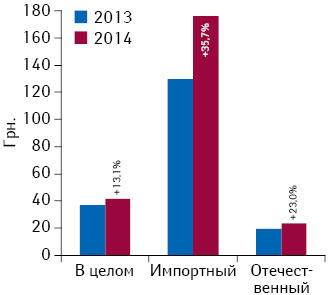

В разрезе госпитальных закупок отечественных и импортных лекарственных средств зафиксировано укрепление позиций отечественных производителей. Распределение бюджетных средств в I кв. 2014 г. происходит примерно 50:50%. При этом в натуральном выражении удельный вес импортных препаратов составляет всего 12% (рис. 4). Что не удивительно, учитывая значительную разницу в цене. Так, средневзвешенная стоимость 1 упаковки зарубежных препаратов превышает таковую для отечественных более чем в 7 раз (рис. 5).

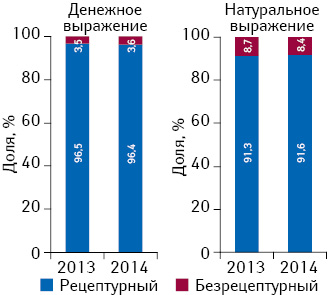

Сегмент рецептурных препаратов, безусловно, является ведущим в секторе госпитальных закупок. По итогам I кв. 2014 г. структура госпитальных закупок в разрезе рецептурного статуса практически не изменилась по сравнению с аналогичным периодом 2013 г. Доля безрецептурных препаратов составляет около 3,5% в денежном и 8,5% в натуральном выражении (рис. 6).

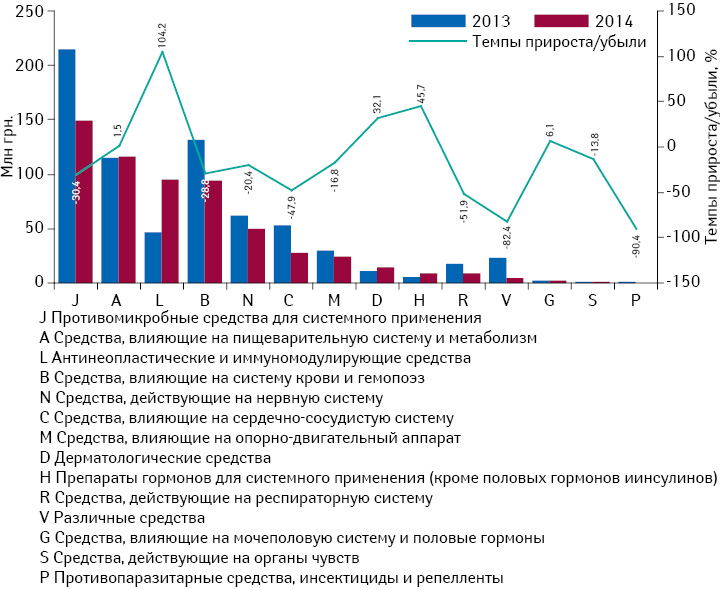

Отсутствие в I кв. 2014 г. централизованных закупок лекарственных средств в рамках государственных программ отразилось на структуре госпитальных закупок в разрезе АТС-классификации 1-го уровня. Для большинства АТС-групп характерно значительное сокращение объема закупок. Несмотря на это, лидирующую позицию в сегменте госпитальных закупок по-прежнему занимают препараты группы J «Противомикробные средства для системного применения». Но уменьшение объема закупок коснулось не всех АТС-групп. Так, объем закупок препаратов группы L «Антинеопластические и иммуномодулирующие средства» увеличился более чем в 2 раза, что позволило им занять 3-ю позицию в рейтинге АТС-групп по объему закупок в денежном выражении (рис. 7).

Данная ситуация отразилась и на рейтинге закупаемых препаратов по международному непатентованному наименованию (МНН). Увеличение закупок препаратов АТС-группы L в I кв. 2014 г. позволило им значительно улучшить свои позиции в рейтинге, а препарат интерферон бета захватил пальму первенства (табл. 1). Следует отметить, что инсулин человеческий, лидировавший в I кв. 2013 г., переместился на 3-ю строчку рейтинга.

Среди брэндов госпитального сегмента также произошли значительные перестановки. В I кв. 2014 г. только 3 брэнда из прошлогоднего рейтинга вошли в топ-20: НАТРИЯ ХЛОРИД, ФАРМАСУЛИН и ПЕНТАКСИМ. Также в I кв. 2014 г. закупалось много брэндов, которых не было в перечне закупок в I кв. 2013 г. (табл. 2).

В рейтинге маркетирующих организаций по объему госпитальных закупок лекарственных средств в денежном выражении в I кв. 2014 г. также произошли изменения. Первые 3 строчки рейтинга занимают украинские фармкомпании: «Фармак», Корпорация «Артериум» и «Юрия-Фарм» (табл. 3). В данном рейтинге также не обошлось без новичков. Так, по итогам I кв. 2014 г. в рейтинг топ-20 вошли такие компании, как «Shire» (Швейцария), «Help» (Греция) и «BioMarin Europe» (Великобритания).

| Таблица 1 | Рейтинг МНН лекарственных средств по объему госпитальных закупок в денежном выражении по итогам I кв. 2014 г. с указанием их позиций в аналогичном рейтинге за I кв. 2013 г. |

| МНН | № п/п, год | |

|---|---|---|

| 2014 | 2013 | |

| ИНТЕРФЕРОН БЕТА | 1 | 188 |

| ИДУРСУЛЬФАЗА | 2 | — |

| ИНСУЛИН ЧЕЛОВЕЧЕСКИЙ | 3 | 1 |

| НАТРИЯ ХЛОРИД | 4 | 4 |

| ТЕНЕКТЕПЛАЗА | 5 | 21 |

| ПЕГИНТЕРФЕРОН АЛЬФА-2b | 6 | 118 |

| ПРОПОФОЛ | 7 | 32 |

| ЭНОКСАПАРИН НАТРИЙ | 8 | 3 |

| КИСЛОТА ПАРА-АМИНОСАЛИЦИЛОВАЯ | 9 | 9 |

| ЦИКЛОСЕРИН | 10 | 17 |

| ГАЛСУЛЬФАЗА | 11 | — |

| СПИРТ ЭТИЛОВЫЙ | 12 | 19 |

| КАПРЕОМИЦИН | 13 | 46 |

| ЦЕТУКСИМАБ | 14 | — |

| МЕРОПЕНЕМ | 15 | 22 |

| ЗИДОВУДИН+ЛАМИВУДИН | 16 | 146 |

| ГЕПАРИН НАТРИЙ | 17 | 23 |

| МЕЛЬДОНИЙ | 18 | 12 |

| АРГИНИН | 19 | 14 |

| ИНСУЛИН ГЛАРГИН | 20 | 37 |

| Таблица 2 | Рейтинг брэндов лекарственных средств по объему госпитальных закупок в денежном выражении по итогам I кв. 2014 г. с указанием их позиций в аналогичном рейтинге за I кв. 2013 г. |

| Брэнд | № п/п, год | |

|---|---|---|

| 2014 | 2013 | |

| ЭЛАПРАЗА | 1 | — |

| НАТРИЯ ХЛОРИД | 2 | 1 |

| МЕТАЛИЗЕ | 3 | 1200 |

| ИНФАНРИКС | 4 | 1185 |

| ПЕГИНТРОН | 5 | 190 |

| ФАРМАСУЛИН | 6 | 2 |

| АВОНЕКС | 7 | — |

| НАТРИЯ АМИНОСАЛИЦИЛАТ | 8 | 962 |

| ХЕЛПОСЕРИН | 9 | — |

| НАГЛАЗИМ | 10 | — |

| ПЕНТАКСИМ | 11 | 6 |

| ФЛЕНОКС | 12 | 16 |

| БЕТФЕР | 13 | 229 |

| КАПРЕОМИЦИН | 14 | — |

| РЕБИФ | 15 | — |

| ЭРБИТУКС | 16 | — |

| ЛАЗИД | 17 | — |

| ГЕПАРИН | 18 | 26 |

| ДИПРОФОЛ | 19 | 145 |

| ЛАНТУС | 20 | 34 |

| Таблица 3 | Рейтинг маркетирующих организаций по объему госпитальных закупок в денежном выражении по итогам I кв. 2014 г. с указанием их позиций в аналогичном рейтинге за I кв. 2013 г. |

| Маркетирующая организация | № п/п, год | |

|---|---|---|

| 2014 | 2013 | |

| Фармак (Украина) | 1 | 2 |

| Артериум Корпорация (Украина) | 2 | 3 |

| Юрия-Фарм (Украина) | 3 | 6 |

| Sanofi (Франция) | 4 | 1 |

| Shire (Швейцария) | 5 | — |

| Merck & Co (США) | 6 | 14 |

| Takeda (Япония) | 7 | 7 |

| Boehringer Ingelheim (Германия) | 8 | 11 |

| Дарница (Украина) | 9 | 4 |

| Биофарма (Украина) | 10 | 22 |

| Фарма Лайф (Украина) | 11 | 59 |

| Люмьер Фарма (Украина) | 12 | 13 |

| Здоровье Группа компаний (Украина) | 13 | 5 |

| Лекхим (Украина) | 14 | 86 |

| Help (Греция) | 15 | — |

| Новофарм-Биосинтез (Украина) | 16 | 40 |

| Berlin-Chemie/Menarini Group (Германия) | 17 | 10 |

| BioMarin Europe (Великобритания) | 18 | — |

| AbbVie Biopharmaceuticals (Германия) | 19 | 17 |

| AstraZeneca (Великобритания) | 20 | 30 |

ИТОГИ

Напомним, что на закупку лекарственных средств в рамках целевых государственных программ в бюджете на 2014 г. предусмотрено 2,2 млрд грн., однако тендеры буксуют, а поставки препаратов по этим программам в I кв. осуществлялись по пролонгированным договорам прошлого года. Есть основания полагать, что в течение II кв. ситуация изменится к лучшему и лечебно-профилактические учреждения не ощутят дефицита лекарственных средств.

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим