МЕТОДОЛОГИЯ

Напомним, что в рамках данного исследования общий объем инвестиций в рекламу в исследуемых медиа рассчитан в ценах прайс-листов рекламных агентств (open-rate). Следует учитывать, что представленные показатели объема инвестиций в ТВ-рекламу в среднем в 2,5–3 раза выше реальных, а среднерыночный объем скидки в нон-ТВ каналах коммуникации составляет 30–40%.

При отображении показателей ТВ-промоции для сопоставления таковых 2009 г. с предыдущими периодами будут рассмотрены данные, рассчитанные по генсовокупности «Universe» (города с численностью более 50 тыс. человек). Следует отметить, что в общем объеме инвестиций в рекламу ЛС на телевидении, прессе и радио не учитывалась имиджевая реклама фармацевтических компаний. Подробнее ознакомиться с методологией исследования и списком медианосителей, в которых проводится мониторинг рекламы в прессе и на радио (далее — нон-ТВ), можно на сайте .

ОБЩАЯ ДИНАМИКА

Минувший год выдался крайне нестабильным для отечественной экономики в целом и индустрии рекламы в частности. Напомним, что в кризисный период рынок попал под влияние депрессивных тенденций и с начала предыдущего года демонстрировал убыль общего объема продаж рекламы ЛС в денежном выражении.

В условиях неопределенного, трудно прогнозируемого, изменяющегося рынка при повальной экономии перед фармкомпаниями ребром был поставлен вопрос о перераспределении рекламных бюджетов для достижения максимального охвата аудитории при минимальных издержках. Более того, значительно сократились сроки планирования бюджетов на проведение рекламных кампаний. Наиболее гибким в ценовой политике средством рекламирования ЛС оказалось телевидение, отреагировавшее на уменьшение заполняемости рекламных блоков снижением стоимости эфирного времени.

Печатные издания и радиостанции сориентировались в сложившейся ситуации не так оперативно, удерживая прежнюю стоимость рекламных площадей. Собственно, подобная ситуация стала толчком к усилению присутствия фармкомпаний в телеэфире за счет снижения инвестиций в прессу и на радио.

На данном этапе рецессия на рынке рекламы ЛС в целом завершилась, однако сохранилась и даже укрепилась тенденция к перераспределению рекламных бюджетов в пользу телевидения — в ущерб печатным изданиям и радио. Поэтому в отличие от рынка ТВ-рекламы ЛС восстановления объема инвестиций в прессу и на радио на докризисный уровень пока не отмечено. Нынешний год пройдет под девизом «Достижение максимальной экономической эффективности за счет выбора оптимальных каналов коммуникации».

Так, по итогам I кв. 2010 г. общий объем инвестиций фармкомпаний в рекламу ЛС в различных медиа — прямую ТВ-рекламу, спонсорство, рекламу ЛС в прессе и на радио — составил 544 млн грн., превысив показатель за аналогичный период предыдущего года на 83%. В этот период внимание фармкомпаний было сфокусировано на таком важном медиаинструментарии, как телевидение, — доля прямой ТВ- рекламы в общем объеме инвестиций составила 93%. В свою очередь, другие средства промоции, в частности пресса и радио, значительно сократили свой удельный вес (рис. 1).

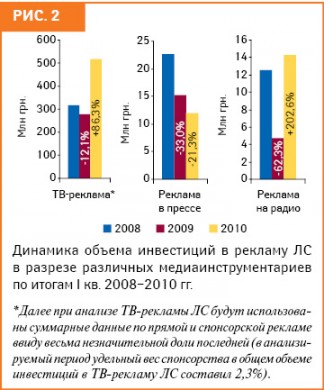

Рынок ТВ- и радиорекламы ЛС в анализируемый период по сравнению с I кв. 2009 г. продемонстрировал значительный прирост в денежном выражении, в то время как объем инвестиций в рекламу ЛС в прессе, напротив, сократился (рис. 2).

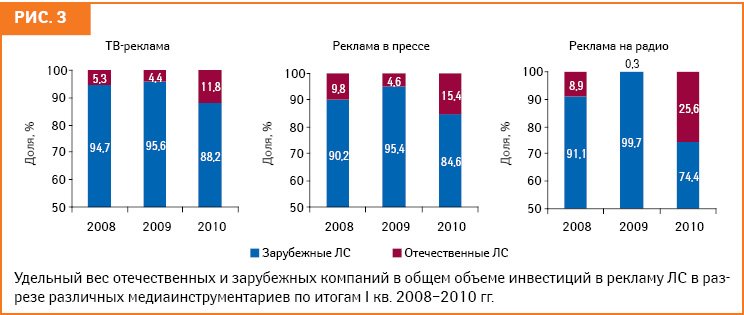

Общей для всех средств рекламирования ЛС закономерностью в анализируемый период стало увеличение доли отечественных фармкомпаний в общем объеме инвестиций в рекламу ЛС — с 4,3 до 12,2% по сравнению с I кв. 2009 г. В частности, наиболее ярко эта тенденция проявилась на рынке рекламы ЛС на радио (рис. 3).

ТВ-РЕКЛАМА

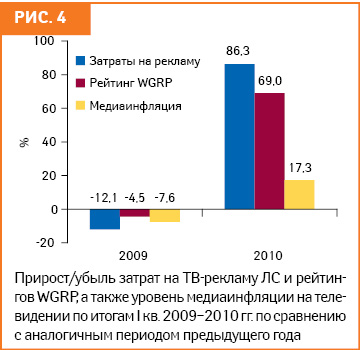

Телевидение — самый популярный канал маркетинговой коммуникации в Украине. И сегодня именно рынок ТВ-рекламы уверенной поступью движется с кризисных низин ввысь. Весьма показателен I кв. 2010 г. — объем инвестиций в это средство рекламирования ЛС увеличился по сравнению с аналогичным периодом предыдущего года на 86,3% и достиг 518 млн грн. (рис. 4). В это же время объем продаж ТВ-рекламы ЛС в натуральном выражении (рейтинг WGRP) продемонстрировал несколько меньшие темпы прироста — 69%. Таким образом, после демпинговых войн сейлс-хаусов за рекламодателей в кризисный период (пик медиадефляции был отмечен в последнем квартале 2009 г.; рис. 5) с начала текущего года наметилась тенденция к постепенному удорожанию телеэфира, уровень медиаинфляции составил 17,3%. В итоге ТВ- каналам с помощью умелого манипулирования ценами удалось не только удержать многих существующих, но и привлечь новых инвесторов, переманив их у других средств коммуникации.

Если проследить соотношение объема продаж телерекламы ЛС в денежном и натуральном выражении в динамике, то традиционно максимальная эффективность рекламы зафиксирована в I кв., когда при минимальных вложениях достигался высокий уровень контакта со зрителем (рис. 6). В IV кв. ситуация противоположная, а наиболее близко объем продаж в денежном и натуральном выражении коррелировал в середине года.

Ценовая структура общего объема инвестиций в ТВ- рекламу ЛС в анализируемый период вернулась на докризисный уровень — возобновились продажи эфирного времени для препаратов низкостоимостной ниши. Невзирая на относительную стабильность ценовой структуры рынка ТВ-рекламы ЛС в целом (которая поддерживалась преимущественно зарубежными фармкомпаниями), в сегменте препаратов отечественного производства были отмечены структурные сдвиги, в частности значительно уменьшился удельный вес инвестиций в телерекламу ЛС высокостоимостной ниши в пользу менее дорогостоящих препаратов по сравнению с аналогичными периодами 2008–2009 гг. (рис. 7).

На фоне неизменной общей структуры рынка ТВ-рекламы ЛС в разрезе их рыночного статуса структурные перестановки также были отмечены именно в сегменте отечественных препаратов. Так, в исследуемый период по сравнению I кв. 2009 г. доля инвестиций в ТВ-рекламу традиционных ЛС отечественного производства увеличилась с 57 до 83%, а генерических препаратов, соответственно, уменьшилась с 43 до 17% (рис. 8).

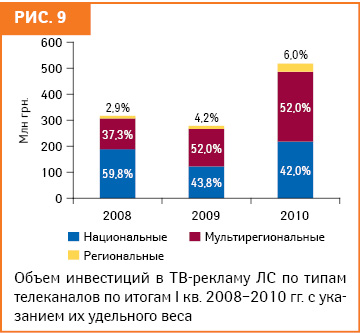

В кризисный период в условиях экономии рекламных бюджетов было отмечено перераспределение инвестиций с национальных на менее дорогостоящие мультирегиональные и региональные ТВ-каналы, в І кв. 2010 г. эта тенденция сохранилась и даже окрепла (рис. 9). Сложившаяся ситуация сулит фармкомпаниям вполне очевидные выгоды по мере перехода на перспективное цифровое телевещание — аудитория узкоспециализированных телеканалов планомерно растет, а стоимость их эфирного времени значительно ниже таковой для широкоформатных национальных каналов.

Показательно, что в исследуемый период реклама ЛС транслировалась на 36 каналах, для сравнения в I кв. годом ранее — на 26 каналах, из чего следует повышение популярности среди фармкомпаний нишевых мультирегиональных каналов.

Если ранжировать телеканалы по объему продаж рекламы ЛС в денежном выражении, то абсолютными лидерами по этому показателю преимущественно благодаря дорогостоящему эфирному времени остаются такие национальные телеканалы, как «Интер» и «Студия «1+1» (табл. 1). В рамках топ-10 телеканалов по объему продаж рекламы ЛС в денежном выражении прорыв был отмечен для мультирегионального канала «ТЕТ», объем вложений в который увеличился в I кв. 2010 г. по сравнению с аналогичным периодом предыдущего года с 1 до 12 млн грн.

| Таблица 1 | Топ-10 телеканалов по объему затрат на рекламу ЛС по итогам I кв. 2010 г. с указанием позиций в рейтинге за аналогичный период 2009 г. |

| № п/п, год | Телеканал | Объем продаж рекламы, млн грн. | EqGRP, %* | WGRP, %** | Количество выходов | |

| 2010 | 2009 | |||||

| 1 | 1 | Интер | 108,7 | 17 399 | 13 604 | 9536 |

| 2 | 2 | Студия «1+1» | 102,1 | 15 834 | 12 386 | 11 635 |

| 3 | 4 | СТБ | 74,0 | 11 380 | 8975 | 13 809 |

| 4 | 3 | ICTV | 58,4 | 8524 | 6598 | 10 598 |

| 5 | 6 | Украина | 47,4 | 9240 | 7349 | 10 852 |

| 6 | 5 | Новый канал | 45,5 | 7534 | 5847 | 8292 |

| 7 | 7 | НТН | 20,5 | 3712 | 2968 | 8563 |

| 8 | 13 | ТЕТ | 12,2 | 2676 | 2110 | 10 252 |

| 9 | 8 | K1 | 11,9 | 2134 | 1685 | 9013 |

| 10 | 9 | Первый канал. Всемирная сеть | 9,9 | 1692 | 1324 | 5611 |

| Прочие | 27,4 | 6647 | 5436 | 90 004 | ||

| Всего | 518,0 | 86 772 | 68 282 | 188 165 | ||

*Уровень контакта со зрителем; **количество реализованных рейтингов.

Фармакотерапевтическая структура рынка рекламы и аптечных продаж безрецептурных ЛС в денежном выражении близко коррелирует. В частности, топ-5 групп АТС-классификации 1-го уровня идентична по объему продаж рекламы и аптечных продаж безрецептурных ЛС в денежном выражении и выглядит следующим образом в порядке убывания: A «Средства, влияющие на пищеварительную систему и метаболизм», R «Средства, действующие на респираторную систему», N «Средства, действующие на нервную систему», M «Средства, влияющие на опорно-двигательный аппарат», G «Средства, влияющие на мочеполовую систему и половые гормоны».

Среди брэндов ЛС максимальный объем инвестиций в ТВ-рекламу в I кв. 2010 г., как и годом ранее, аккумулировал КОЛДРЕКС (табл. 2). В рамках десятки лидеров брэндов ЛС по объему инвестиций в ТВ-рекламу кардинальных перестановок в анализируемый период отмечено не было, за исключением прорыва АМИЗОНА и появления «новичка» ИМЕТА.

| Таблица 2 | Топ-10 брэндов ЛС по объему затрат на прямую телерекламу по итогам I кв. 2010 г. с указанием позиций в рейтинге за аналогичный период 2009 г. |

| № п/п, год | Брэнд | Объем продаж рекламы, млн грн. | EqGRP, %* | WGRP, %** | Количество выходов | |

| 2010 | 2009 | |||||

| 1 | 1 | КОЛДРЕКС | 30,8 | 5046 | 3861 | 8701 |

| 2 | 8 | СОЛПАДЕИН | 17,6 | 2932 | 2157 | 5057 |

| 3 | 6 | НУРОФЕН | 16,2 | 2667 | 1972 | 12 142 |

| 4 | 5 | МЕЗИМ | 14,0 | 2354 | 1931 | 2736 |

| 5 | 9 | ЭСПУМИЗАН | 12,8 | 2226 | 1830 | 3101 |

| 6 | 3 | АФЛУБИН | 12,8 | 1932 | 1429 | 2806 |

| 7 | 39 | АМИЗОН | 12,0 | 1907 | 1514 | 2184 |

| 8 | – | ИМЕТ | 10,3 | 1844 | 1310 | 2239 |

| 9 | 4 | СТРЕПСИЛС | 10,2 | 1767 | 1747 | 7278 |

| 10 | 12 | ТЕРАФЛЮ | 9,5 | 1478 | 1240 | 2787 |

| Прочие | 371,7 | 62 621 | 49 291 | 139 134 | ||

| Всего | 518,0 | 86 772 | 68 282 | 188 165 | ||

*Уровень контакта со зрителем; **количество реализованных рейтингов.

В отношении маркетирующих организаций следует отметить возвращение «в строй» крупных зарубежных инвесторов. Например, «Berlin-Chemie/Menarini Group», «ratiopharm», «sanofi-aventis» и «Teva», которые с наступлением кризиса заметно снизили инвестиции в ТВ-рекламу ЛС, в анализируемый период продемонстрировали значительные приросты по этому показателю — почти 100% и выше. Среди отечественных маркетирующих организаций активное присутствие в телеэфире отмечают для компании «Фармак», которая увеличила объем инвестиций в ТВ-рекламу своей продукции по итогам I кв. с 4 млн грн. в 2009 г. до 22 млн грн. в 2010 г.

НОН-ТВ

Нон-ТВ каналы коммуникации в анализируемый период продемонстрировали разнонаправленные тренды развития — печатные издания продолжили развитие по нисходящей, в то время как радио вышло в плюс по темпам прироста объема инвестиций в рекламу ЛС.

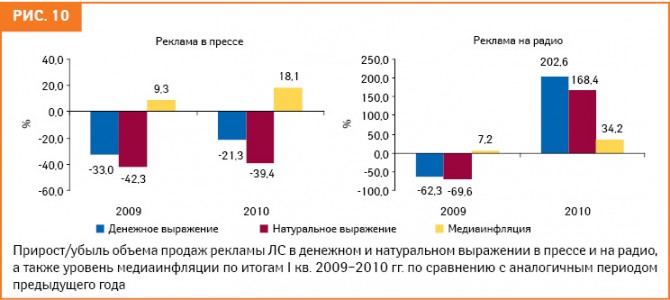

Так, по итогам I кв. 2010 г. объем инвестиций в рекламу ЛС в прессе по сравнению с аналогичным периодом предыдущего года уменьшился на 21,3% и составил 12 млн грн. Причем можно предположить, что в некоторой степени тенденции снижения в этих медиа обусловлены дальнейшим ростом стоимости рекламных площадей (рис. 10), что повлекло за собой дальнейшее переориентирование некоторых рекламодателей на самый массовый и привлекательный ввиду удешевления расценок канал коммуникации — телевидение. Более того, в условиях снижения спроса на рекламу ЛС некоторые издания были вынуждены покинуть рынок, а некоторые с целью оптимизации расходов отреагировали на сложившуюся ситуацию сокращением количества полос.

Топ-10 печатных изданий по объему продаж рекламы ЛС в денежном выражении по итогам I кв. 2010 г. возглавила газета «Теленеделя» (табл. 3). В это же время в топ-10 вошло издание «Домашний Очаг», которое в аналогичный период 2009 г. вообще не принимало участия в рекламе ЛС. Значительный прорыв был отмечен для журнала «Корреспондент», инвестиции в рекламу ЛС для которого увеличились со 146 до 477 млн грн.

| Таблица 3 | Топ-10 печатных изданий по объему продаж рекламы ЛС в денежном выражении по итогам I кв. 2010 г. с указанием позиций в рейтинге за аналогичный период 2009 г. |

| № п/п, год | Издание | Объем инвестиций в рекламу ЛС, тыс. грн. | ,% | Количество выходов | Количество листов А3 | |

| 2010 | 2009 | |||||

| 1 | 3 | Теленеделя (Украина) | 1112,6 | –1,7 | 35 | 6,5 |

| 2 | 2 | Лиза | 1055,1 | –22,1 | 32 | 6,4 |

| 3 | 6 | Добрые советы | 822,5 | 18,2 | 26 | 5,9 |

| 4 | 1 | Отдохни! | 803,5 | –41,2 | 25 | 4,8 |

| 5 | – | Домашний Очаг | 618,4 | – | 12 | 4,6 |

| 6 | 10 | Мой Ребенок | 584,9 | 19,5 | 28 | 5,9 |

| 7 | 9 | Женский журнал. Здоровье | 526,0 | 4,0 | 21 | 5,7 |

| 8 | 24 | Корреспондент | 476,7 | 225,7 | 13 | 2,8 |

| 9 | 5 | Комсомольская правда (Украина) | 436,7 | –37,8 | 24 | 7,0 |

| 10 | 12 | Аргументы и факты (Украина) | 402,8 | 1,0 | 32 | 6,5 |

| Прочие | ||||||

| Всего | 11 952,9 | –21,3 | 527 | 117,2 | ||

Объем инвестиций в рекламу ЛС на радио в анализируемый период составил 14,2 млн грн., что на 202,6% больше по сравнению с I кв. 2009 г. Следует пояснить, что в относительных величинах столь высокий прирост в некоторой степени был обусловлен глубокой убылью годом ранее (см. рис. 10). Причем в условиях оживления на рынке радиорекламы продолжилось удорожание эфирного времени.

Среди радиостанций в анализируемый период лидером по объему продаж рекламы ЛС в денежном выражении стала станция «Русское радио». На 2-м и 3-м местах расположились соответственно «Наше радио» и «Ретро FM» . Примечательно, что из 12 радиостанций, в которые в это время были направлены рекламные вложения, указанная топ-3 аккумулировала более половины общего объема инвестиций в рекламу ЛС на радио.

Максимальный объем инвестиций в рекламу на радио в анализируемый период аккумулировал брэнд ЛАЗОЛВАН, а в прессе по этому показателю лидировал МЕМОПЛАНТ (табл. 4). Брэнды ДЕКАМЕВИТ, КВАДЕВИТ и МЕЗИМ своим пребыванием в топ-10 брэндов по объему инвестиций в нон-ТВ рекламу обязаны радио, так как в прессе они не промотировались. Кроме того, топ-10 брэндов ЛС по объему инвестиций в рекламу в прессе суммарно аккумулирует долю 40%, а на радио — 70%.

По итогам I кв. 2010 г. рейтинг маркетирующих организаций по суммарному объему инвестиций в рекламу ЛС в нон-ТВ каналы коммуникации в целом и на радио в частности возглавила отечественная фармкомпания «Киевский витаминный завод» за счет появления на радио. Максимальный объем инвестиций в рекламу ЛС в прессе отмечают также для отечественной компании «Натурфарм». Вся лидирующая десятка маркетирующих организаций в анализируемый период присутствует на радио, при том что 2 из этих компаний в рекламу ЛС в прессе не инвестировали.

| Таблица 4 | Топ-10 брэндов ЛС по суммарному объему инвестиций в рекламу в прессе и на радио по итогам I кв. 2010 г. с указанием позиций в рейтинге за аналогичный период 2009 г. |

| № п/п, год | Брэнд | Объем инвестиций в рекламу ЛС, тыс. грн. | |||

| 2010 | 2009 | Пресса | Радио | Всего охваченные нон-ТВ медиа | |

| 1 | 3 | ЛАЗОЛВАН | 282 | 1594 | 1877 |

| 2 | – | КОЛДРЕКС | 227 | 1351 | 1578 |

| 3 | – | ДЕКАМЕВИТ | – | 1202 | 1202 |

| 4 | – | АЛЬТАБОР | 357 | 787 | 1145 |

| 5 | 50 | ВИТРУМ | 330 | 780 | 1110 |

| 6 | 98 | МЕМОПЛАНТ | 814 | 150 | 964 |

| 7 | – | КВАДЕВИТ | – | 911 | 911 |

| 8 | – | ПРОСТАМЕД | 76 | 564 | 640 |

| 9 | 4 | МЕЗИМ | – | 632 | 632 |

| 10 | 21 | СИНУПРЕТ | 168 | 454 | 621 |

| Прочие | 9699 | 5823 | 15 522 | ||

| Всего | 11 953 | 14 249 | 26 202 | ||

выводы

Реклама ЛС не имеет кардинальных отличий от рекламы любого другого продукта, целью которой является продажа конечному потребителю. Хотя она имеет ряд особенностей, обусловленных спецификой продукции, в частности, реклама ЛС рассматривается не только под углом коммерческого аспекта, но и сквозь призму безопасности для здоровья человека. Основное призвание эффективной рекламы — максимально широкий охват аудитории при минимальных издержках.

Особенности и преимущества рынка рекламы ЛС сопряжены со спецификой спроса на эту продукцию ввиду низкой эластичности спроса. Поэтому следует помнить, что рекламодатели в данном сегменте в кризисное время полному отказу от инвестиций зачастую предпочитают оптимизацию рекламных бюджетов. В частности, переориентацию на менее дорогостоящие каналы коммуникации или же подбор их эффективного комплекса. Невзирая на оживление рынка в анализируемый период, рекламодатели с оглядкой на кризисную рецессию прошлого года продолжают следовать наметившимся тогда тенденциям.

На фоне значительно возросших рекламных бюджетов фармкомпании по-прежнему предпочитают львиную долю средств вкладывать в телевидение в ущерб другим медиа.

В сложившейся ситуации именно рынок ТВ-рекламы является самым многообещающим по объему продаж рекламы ЛС. Однако следует помнить, что столь заметный рост популярности этих медиа в значительной мере обязан снижением стоимости эфирного времени в 2009 г. в результате ужесточения конкурентной борьбы между сейлс-хаусами, поэтому в случае чрезмерного повышения цен на ТВ-рекламу может произойти обратный отток инвестиций в нон-ТВ каналы коммуникации.

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим