В 2010 г. мировые фармацевтические компании, вошедшие в список топ-50, продемонстрировали более спокойную динамику развития по сравнению с предыдущим годом: общий объем глобальных продаж лекарственных средств в 2010 г. не достиг прогнозов аналитиков (более 825 млрд дол. США), остановившись на отметке 791,4 млрд дол. Эксперты полагают, что причин этого в том, что крупнейшие из представленных на мировом фармрынке игроков были заняты слияниями и поглощениями, а также «зализывали раны» после того, как их инновационные препараты потерпели ряд неудач в ходе III фазы клинических исследований.

В 2010 г. мировые фармацевтические компании, вошедшие в список топ-50, продемонстрировали более спокойную динамику развития по сравнению с предыдущим годом: общий объем глобальных продаж лекарственных средств в 2010 г. не достиг прогнозов аналитиков (более 825 млрд дол. США), остановившись на отметке 791,4 млрд дол. Эксперты полагают, что причин этого в том, что крупнейшие из представленных на мировом фармрынке игроков были заняты слияниями и поглощениями, а также «зализывали раны» после того, как их инновационные препараты потерпели ряд неудач в ходе III фазы клинических исследований.

Вместе с тем, отмечают они, проблемы, связанные с неутешительными результатами финальных фаз исследований, не являются чем-то новым. 2010 г. не был ни первым, ни последним годом, когда инновационные лекарства терпели бы фиаско. Однако это был год, когда подобные неудачи компании прочувствовали по-особенному отчетливо из-за высокой нереализованной потребности рынка в новых лекарственных средствах. В частности, это касается лечения болезни Альцгеймера (в этот год потерпели неудачи препараты-кандидаты Dimebon™ (латрепирдин), который «Pfizer» разрабатывала совместно с «Medivation Inc.», а также семагацестат, разработанный совместно компаниями «Eli Lilly&Co. Inc.» и «Elan Corporation»), СПИДа (викривирок «Merck&Co. Inc.») и ревматоидного артрита (окрелизумаб «Roche Holding AG»).

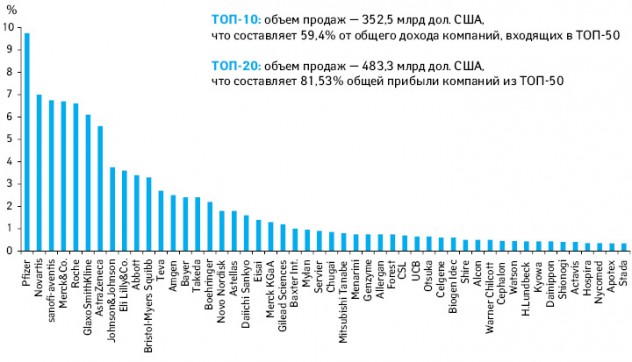

Главным образом ротация среди крупнейших представителей фармацевтической отрасли произошла в первой десятке. Так, в топ-10 изменилась позиция компании «Novartis International AG», которая уступила свое 2-е место французской компании «sanofi-aventis S.A.» (недавно изменившей название на «Sanofi S.A.»). Переместилась в рейтинге и компания «Merck&Co. Inc.» — с 7-го места на 6-е.

2010 г. также оказался тем первым годом, когда объем продаж (в денежном выражении) рецептурных препаратов фармкомпании, возглавляющей данный рейтинг, перешагнул за отметку 50 млрд дол. Этой компанией стала американская «Pfizer Inc.» — после слияния с «Wyeth Pharmaceuticals Inc.» объем реализации рецептурных препаратов в денежном выражении объединенной компании возрос с 45,4 млрд дол. в 2009 г. до 58,5 млрд дол. в 2010 г., или на 28,9% (табл. 1).

| Таблица 1 | ТОП-50 мировых фармацевтических компаний по результатам 2010 г.* |

| Место в рейтинге | Компания | Объем продаж Rx-препаратов в 2010 г. в мире, млрд дол. [прирост/убыль по сравнению с 2009 г., %] | Расходы на R&D в 2010 г., млн дол. | Препараты-бестселлеры 2010 г., [объем продаж, млрд дол.] |

| 1 | Pfizer Inc. | 58,5 [+28,9] | 9,413 | Lipitor/Липитор/Липримар (аторвастатин) [10,7]Enbrel (этанерцепт) [3,3]Lyrica (прегабалин) [3,1] |

| 2 | Novartis | 42,0 [+9,2] | 7,100 | Diovan/Co-Diovan/Диован (вальзартан) [6,1]Gleevec/Glivec/Гливек (иматиниб) [4,3]Lucentis (ранибизумаб) [1,5] |

| 3 | sanofi-aventis | 40,3 [–4,1] | 5,147 | Lantus (инсулин гларгин) [4,7]Lovenox/Clexane/Клексан (эноксапарин) [3,7]Taxotere/Таксотер (доцетаксел) [2,8] |

| 4 | Merck&Co. | 39,8 [+58] | 11 | Singulair/Сингуляр (монтелукаст) [5,0]Remicade/Ремикейд (инфликсимаб) [2,7]Januvia/Янувия (ситаглиптин) [2,4] |

| 5 | Roche | 39,1 [+4,1] | 8,612 | Avastin/Авастин (бевацизумаб) [6,8]MabThera/Rituxan/ Мабтера (ритуксимаб) [6,7]Herceptin/Герцептин (трастузумаб) [5,7] |

| 6 | GlaxoSmithKline | 36,2 [–4,2] | 6,126 | Seretide/Advair/Серетид (флутиказон + салметерол) [7,9]Пандемическая противогриппозная вакцина [1,8]Flixotide/Flovent/Фликсотид Эвохалер (флютиказон) [1,2] |

| 7 | AstraZeneca | 33,3 [+1,4] | 4,2 | Crestor/Крестор (розувастатин) [5,7]Nexium/Нексиум (эзомепразол) [5,0]Seroquel/Сероквель (кветиапин) [4,1] |

| 8 | Johnson&Johnson | 22,4 [–0,4] | 4,432 | Remicade/Ремикейд (инфликсимаб) [4,6]Procrit/Exprex (эпоэтин-) [1,9]Risperdal (рисперидон) [1,5] |

| 9 | Eli Lilly&Co. Inc. | 21,1 [5,4] | 4,880 | Zyprexa/Зипрекса (оланзапин) [5,0]Cymbalta (дулоксетин) [3,5]Alimta (пеметрексед) [2,2] |

| 10 | Abbott | 19,9 [27,7] | 3,724 | Humira/Хумира (адалимумаб) [6,5]Trilipix/TriCor (фенофибрат) [1,6]Kaletra/Калетра (лопинавир+ритонавир) [1,3] |

| 11 | Bristol-Myers Squibb | 19,5 [3,6] | 3,566 | Plavix/Плавикс (клопидогрел) [6,7] |

| 12 | Teva Pharmaceutical Industries Ltd. | 16,1 [16] | 933,0 | Copaxone/Копаксон (глатизамера ацетат) [2,9] |

| 13 | Amgen Inc. | 14,7 [1,8] | 2,894 | Neulasta/Neupogen/Нейпоген (филграстим) [4,8] |

| 14 | Bayer AG | 14,5 [–3,6] | 2,320 | Betaferon/Betaseron/Бетаферон (интерферон-? 1b) [1,6] |

| 15 | Takeda Pharmaceutical Co. Ltd. | 14,2 [–0,1] | 3,198 | Actos/Glustin/Эктос (пиоглитазон) [4,2] |

| 16 | Boehringer Ingelheim GmbН | 12,9 [–10,8] | 3,056 | Spiriva/Спирива (тиотропия бромид) [3,8] |

| 17 | Novo Nordisk A/S | 10,8 [9,9] | 1,709 | NovoRapid/ Новорапид (инсулин аспарт) [2,1] |

| 18 | Astellas Pharma Inc. | 10,5 [6] | 2,109 | Prograf/Програф (такролимус) [1,9] |

| 19 | Daiichi Sankyo Ltd. | 9,8 [20] | 2,124 | олмесартан [2,6] |

| 20 | Eisai Co. Ltd. | 8,4 [8] | 1,932 | Aricept (донепезил) [3,5] |

| 21 | Merck KGaA | 7,8 [–0,4] | 1,547 | Rebif/Ребиф (интерферон ? 1-?) [2,2] |

| 22 | Gilead Sciences Inc. | 7,4 [14,2] | 1,073 | Atripla (эфавиренз+эмтрицитабин+тенофовир) [3,0] |

| 23 | Baxter International Inc. | 5,6 [1,3] | 915 | Advate (антигемопоэтический фактор рекомбинантный [1,7] |

| 24 | Mylan Inc. | 5,2 [7,5] | 282 | EpiPen (эпинефрин автоинъектор) [0,3] |

| 25 | Servier Laboratories | 4,9 [6,6] | 1,226 | Coversil/Престариум [1,5**] |

| 26 | Chugai Pharmaceutical Co. | 4,6 [1,3] | 671 | Avastin [0,6] |

| 27 | Mitsubishi Tanabe Pharma Corp. | 4,4 [2,4] | 897 | Remicade/Ремикейд (инфликсимаб)[0,5] |

| 28 | Menarini Group | 4,0* [0,2] | N/A | Migard/Allegro (форватриптан) [0,1**] |

| 29 | Genzyme Corp. | 4,0 [2,3] | 847 | Cerezyme/Церезим (имиглюцераза) [0,7] |

| 30 | Allergan Inc. | 4,0 [7,9] | 805 | Botox/Ботокс [1,4] |

| 31 | Forest Laboratories Inc. | 3,9 [7,4] | 1,054 | Lexapro/Cipralex (эсциталопрам) [2,3] |

| 32 | CSL Limited | 3,8 [–3,6] | 272 | N/A [N/A] |

| 33 | UCB Pharma S.A. | 3,7 [–4,0] | 1,044 | Keppra (леветирацетам) [1,2] |

| 34 | Otsuka Pharmaceutical Co. Ltd. | 3.6** [–46,1] | N/A | Abilify (арипипразол) [4,5**] |

| 35 | Celgene Corp. | 3,5 [36,7] | 1,128 | Revlimid (леналидомид) [2,5] |

| 36 | Biogen Idec Inc. | 3,5 [10,1] | 1,249 | Avonex/Авонекс (интерферон-1) [3,5] |

| 37 | Shire plc | 3,1 [16,1] | 662 | Vyvanse (лисдексамфетамин) [0,6] |

| 38 | Alcon Laboratories Ltd» (в составе Novartis AG) | 3,1 [14,5] | 747 | Продукты для лечения глаукомы [1,3] |

| 39 | Warner Chilcott plc | 2,9 [111] | 147 | Actonel (ризедронат) [1,0] |

| 40 | Cephalon Inc. | 2,8 [28,3] | 440 | Provigil (модафинил) [1,1] |

| 41 | Watson Pharmaceuticals Inc. | 2,6 [27] | 296 | Генерические препараты для лечения заболеваний ЦНС [0,9] |

| 42 | H. Lundbeck A/S | 2,6 [–0,6] | 542 | Cipralex/Lexapro (эсциталопрам) [1,5] |

| 43 | Kyowa Hakko Kirin Co. Ltd. | 2,6 [14,7] | 429 | Nesp/Espo (дарбепоэтин-) [0,6**] |

| 44 | Dainippon Sumitomo Pharma Co. Ltd. | 2,6 [20,1] | 554 | Amlodin (амлодипин) [0,6] |

| 45 | Shionogi&Co. Ltd. | 2,4** [35,2] | 135 | Crestor [0,3] |

| 46 | Actavis Group | 2,4** [32,5] | N/A | оксикодон [0,4] |

| 47 | Hospira Inc. | 2,3 [13,3] | 301 | N/A [N/A] |

| 48 | Nycomed International Management GmbH | 2,2 [–20,2] | 281 | пантопразол [1,2] |

| 49 | Apotex Inc. | 2,1** [–19,2] | N/A | N/A [N/A] |

| 50 | Stada Arzneimittel AG | 2,1 [–5] | 73 | Генерик омепразола [0,1] |

| ВСЕГО: в 2010 г. — 593,4 млрд дол.; в 2009 г. — 550,5 млрд дол. Прирост 7,79% | ||||

*Распределение компаний в рейтинге не отображает совокупный доход или прибыль компании, а представляет только объем продаж ее рецептурных препаратов, не учитывая прибыль от реализации диагностических препаратов, изделий медицинского назначения и препаратов для использования в ветеринарии. Кроме того, данные по объему продаж отдельных продуктов некоторых компаний не были предоставлены. Поэтому не все данные, указанные в рейтинге, могут быть полными. N/A — данные недоступны.

**По оценкам экспертов.

В то же время, отмечают аналитики, объем прибыли фармацевтических компаний, желающих попасть в список крупнейших, вынужден постоянно увеличиваться. Так, 2010 г. стал первым годом, когда для того, чтобы присоединиться к топ-50 мировых фармацевтических компаний, потребовалось, чтобы доход от реализации рецептурных препаратов составил не менее 2 млрд дол. Для сравнения: еще 10 лет назад достаточно было, чтобы доход составлял всего лишь 500 млн дол.

В целом, суммарный объем продаж рецептурных лекарств в денежном выражении крупнейших фармкомпаний, вошедших в топ-50, в 2010 г. составил 593,4 млрд дол. Это почти на 8% больше по сравнению с 2009 г., когда данный показатель был зафиксирован на отметке 550,5 млрд дол. При этом увеличение объема продаж компаний, составивших первую десятку, аккумулировал в себе бо?льшую долю: их доход от продаж Rx-продуктов в 2010 г. составил 352,5 млрд дол. (рис. 1), что на 10% больше по сравнению с позапрошлым годом, когда этот показатель в денежном выражении составил 319,4 млрд дол. Такой результат был достигнут в основном благодаря слияниям и поглощениям, прошедшим среди фармкомпаний.

Кроме высоких результатов, которые продемонстрировала компания «Pfizer» с ее почти 29% приростом объема продаж рецептурных препаратов, высокие результаты продемонстрировали и другие компании. Так, прирост объема продаж американской биофармацевтической компании «Merck&Co.» после ее слияния с «Schering-Plough Corp.» по сравнению с предыдущим годом составил 58%, а объем продаж компании «Abbott Laboratories Inc.» увеличился почти на 28% после приобретения фармацевтического подразделения бельгийской «Solvay» и индийского производителя брэндированных генериков «Piramal Healthcare Ltd.». Однако по-настоящему рекордный показатель по результатам 2010 г. продемонстрировала небольшая ирландская фирма «Warner Chilcott plc», которая приобрела фармацевтический бизнес одного из мировых гигантов компании «Procter&Gamble», включая такой бестселлер, как препарат для лечения остеопороза Actonel® (резидронат). Это позволило «Warner Chilcott» не только заполучить фармбизнес в 14 новых странах, но и продуктовый портфель рецептурных препаратов, принадлежавших «Procter&Gamble», а также производственные мощности в Пуэрто-Рико и Германии. Благодаря всему этому прирост объема продаж компании в 2010 г. в денежном выражении составил 111%, а сам объем продаж рецептурных препаратов — 2,9 млрд дол.

Как и ранее, крупнейшим фармацевтическим рынком по результатам 2010 г. стал рынок Северной Америки — его доля составила 42% или 334,8 млрд дол. (рис. 2). При этом его прирост по сравнению с 2009 г. составил 3,2%. Вторым по величине фармрынком в 2010 г. стал рынок Европы. Его доля составила почти 30% (при объеме продаж в 230,7 млрд дол. и приросте 1,8%). При этом наиболее растущим в 2010 г. оказался фармрынок Латинской Америки. Несмотря на то что его доля составила 5,3%, прирост объема продаж по сравнению с 2009 г. составил 16,3%. Уверенную динамику продемонстрировал также объединенный рынок Азии, Африки и Австралии — его совокупный прирост объема продаж в 2010 г. составил 13,3%. В целом же объем продаж на мировом фармрынке, по данным компании «IMS Health», составил 791,4 млрд дол., что на 4,2% больше по сравнению с показателем предыдущего года.

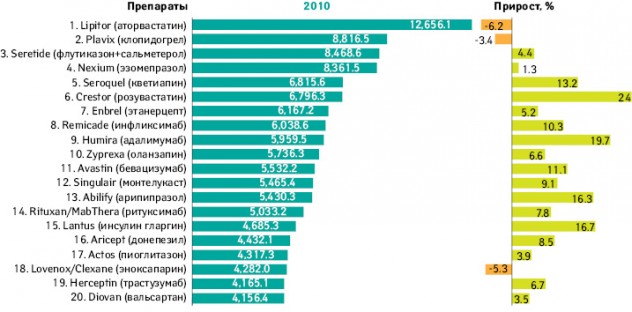

Традиционно рейтинг топ-20 препаратов-бестселлеров на мировом фармрынке (рис. 3) возглавил Lipitor™/Липитор™/Липримар™ (аторвастатин, «Pfizer»): в 2010 г. объем его реализации составил 12,66 млрд дол., что на 6,2% меньше по сравнению с 2009 г. Это связывают с появлением на многих рынках генерических версий аторвастатина.

Следующие позиции рейтинга также изменились несущественно. Первую пятерку составили также Plavix®/Плавикс® (клопидогрел, «sanofi-aventis»/«Bristol-Myers Squibb»), объем продаж на мировом фармрынке которого в денежном выражении за последний год снизился на 3,4%, а также Seretide®/Advair®/Серетид (флутиказон+салметерол, «GlaxoSmithKline»), Nexium®/Нексиум (эзомепразол, «AstraZeneca plc») и антипсихотический препарат Seroquel®/Сероквель™ (кветиапин, «AstraZeneca»).

Среди продуктов из топ-20, продемонстрировавших наибольший прирост объема продаж в денежном выражении оказался препарат группы статинов Crestor®/Крестор® (розувастатин кальция, «AstraZeneca plc»), продемонстрировавший прирост в 24%, средство для лечения псориаза Humira® (адалимумаб, «Abbott»; +19,7%) и Lantus®/Лантус (инсулин гларгин, «sanofi-aventis»; +16,7%) (см. рис. 3).

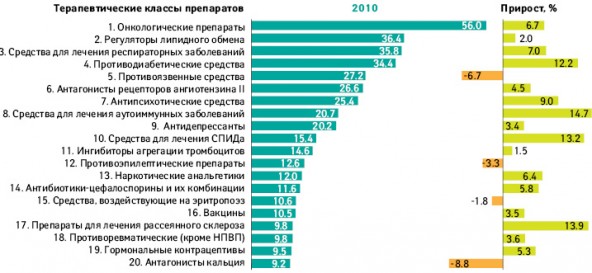

Среди наиболее реализуемых на мировом фармрынке терапевтических классов лекарственных средств (рис. 4) 1-е место заняли препараты для лечения рака (объем реализации в 2010 г. составил 56 млрд дол.), средства, действующие на липидный обмен, и препараты для лечения респираторных заболеваний (36,4 и 35,8 млрд дол. соответственно). Наиболее динамично растущим на глобальном фармацевтическом рынке классом в 2010 г. стали препараты для лечения аутоиммунных заболеваний — прирост объема продаж в денежном выражении за соответствующий период составил 14,7%. На 2-м и 3-м местах оказались, соответственно, препараты для лечения рассеянного склероза и СПИД (13,9 и 13,2% соответственно). В ближайшие годы динамика роста этих групп препаратов будет расти и ожидания фармацевтических компаний связывают именно с ними.

Если говорить о будущем мировых фармкомпаний на 2011 год — и ближайшее десятилетие, — то оно пройдет под эгидой реформы здравоохранения в США. Многие крупнейшие мировые фармацевтические игроки уже сегодня понимают, что на их благосостоянии будут сказываться результаты проводимой реформы, благодаря которой медицинское обслуживание станет доступно 30 млн ранее не незастрахованным американцам.

Однако Закон о защите пациентов и доступном медицинском обслуживании (Patient Protection and Affordable Care Act), подписанный в марте 2010 г. Бараком Обамой и ознаменовавший старт реформы, — скорее только начало ожидающейся экономической лавины, полагают эксперты. Она приведет в движение новые экономические рычаги, которые в обозримом будущем окажут свое влияние на все цепочки — страховые компании, работодателей, клиники, пациентов и фармацевтические компании, — вследствие чего изменятся механизмы поставок медицинских услуг и выплат. Это будет иметь определенные экономические угрозы для крупных представителей фармбизнеса, однако позволит «выровнять» возможность иметь доступ к медицинской помощи среди разных категорий пациентов, а также получать прибыль не только крупным фармкомпаниям. Однако повлияет ли это как-либо на рейтинг топ-50 в ближайшие годы — вопрос остается открытым.

Валерий Юдин, по материалам pharmexec.findpharma.com;

www.medscape.com; www.imshealth.com; www.businessweek.com

Иллюстрация:

© Alexeyb/Dreamstime.com/Dreamstock.ru

«Pfizer»

Президент и главный исполнительный директор компании «Pfizer» Джефф Киндлер (Jeff Kindler) покинул свой пост в декабре 2010 г., на котором его сменил Ян Рид (Ian C. Read). Препарат Sutent®/Сутент (сунитиниб) одобрен в ЕС для терапии нейроэндокринных опухолей поджелудочной железы. В феврале 2010 г. был осуществлен лонч препарата Prevnar® 13 — пневмококковой 13-валентной конъюгированной вакцины для иммунизации детей в возрасте с 6 нед до 5 лет с целью профилактики пневмококковой инфекции и отита. Прогнозируется, что к 2016 г. она станет одним из самых продаваемых препаратов в мире. В настоящее время в разработках у компании находится также порядка 118 продуктов. В 2010 г. компанией было проведено около 1300 клинических исследований.

Президент и главный исполнительный директор компании «Pfizer» Джефф Киндлер (Jeff Kindler) покинул свой пост в декабре 2010 г., на котором его сменил Ян Рид (Ian C. Read). Препарат Sutent®/Сутент (сунитиниб) одобрен в ЕС для терапии нейроэндокринных опухолей поджелудочной железы. В феврале 2010 г. был осуществлен лонч препарата Prevnar® 13 — пневмококковой 13-валентной конъюгированной вакцины для иммунизации детей в возрасте с 6 нед до 5 лет с целью профилактики пневмококковой инфекции и отита. Прогнозируется, что к 2016 г. она станет одним из самых продаваемых препаратов в мире. В настоящее время в разработках у компании находится также порядка 118 продуктов. В 2010 г. компанией было проведено около 1300 клинических исследований.

«Novartis»

![]() В начале 2010 г. Джо Хименес (Joe Jimenez) сменил Дениэла Васеллу (Daniel Vasella) на посту главного исполнительного директора компании. В декабре того же года «Novartis» завершила свое приобретение у корпорации «Nestle S.A.» одного из лидеров в офтальмологии — компании «Alcon Inc.» за 38,7 млрд дол. В США, Европе и Японии за истекший год компанией было получено 13 одобрений важных для ее продуктового портфеля лекарственных средств, еще 147 препаратов-кандидатов находится в разработке. Препарат Tasigna®/Тасигна (нилотиниб) был одобрен в США, ЕС, Японии и Швейцарии для терапии недавно диагностированного хронического миелолейкоза у пациентов с наличием Филадельфийской хромосомы (Ph+CML). Противоменингококковая вакцина Menveo™ была выведена на фармрынки США, ЕС и некоторых стран Латинской Америки и Азии. «Sandoz International GmbH», являющаяся генерическим подразделением «Novartis», в 2010 г. вывела на рынок генерическую версию эноксапарина, что стало ее самым успешным лончем до настоящего времени, и приобрела в апреле американскую «Oriel Therapeutics Inc.».

В начале 2010 г. Джо Хименес (Joe Jimenez) сменил Дениэла Васеллу (Daniel Vasella) на посту главного исполнительного директора компании. В декабре того же года «Novartis» завершила свое приобретение у корпорации «Nestle S.A.» одного из лидеров в офтальмологии — компании «Alcon Inc.» за 38,7 млрд дол. В США, Европе и Японии за истекший год компанией было получено 13 одобрений важных для ее продуктового портфеля лекарственных средств, еще 147 препаратов-кандидатов находится в разработке. Препарат Tasigna®/Тасигна (нилотиниб) был одобрен в США, ЕС, Японии и Швейцарии для терапии недавно диагностированного хронического миелолейкоза у пациентов с наличием Филадельфийской хромосомы (Ph+CML). Противоменингококковая вакцина Menveo™ была выведена на фармрынки США, ЕС и некоторых стран Латинской Америки и Азии. «Sandoz International GmbH», являющаяся генерическим подразделением «Novartis», в 2010 г. вывела на рынок генерическую версию эноксапарина, что стало ее самым успешным лончем до настоящего времени, и приобрела в апреле американскую «Oriel Therapeutics Inc.».

«sanofi-aventis»

В прошлом году эта французская компания инициировала приобретение американской «Genzyme Corp.» за 16,6 млрд дол. (сделка была закрыта в апреле 2011 г.) и закончила приобретение американской OTC-компании «Chattem Inc.». Также ею была начата программа сотрудничества с Гарвардским и Колумбийским университетами и заключен исследовательский альянс с институтом Scripps Genomic Medicine. Препарат Jevtana®/Жевтана (кабазитаксел) был одобрен в США в качестве препарата второй линии в терапии рака предстательной железы на более поздних стадиях.

В прошлом году эта французская компания инициировала приобретение американской «Genzyme Corp.» за 16,6 млрд дол. (сделка была закрыта в апреле 2011 г.) и закончила приобретение американской OTC-компании «Chattem Inc.». Также ею была начата программа сотрудничества с Гарвардским и Колумбийским университетами и заключен исследовательский альянс с институтом Scripps Genomic Medicine. Препарат Jevtana®/Жевтана (кабазитаксел) был одобрен в США в качестве препарата второй линии в терапии рака предстательной железы на более поздних стадиях.

«Merck&Co.»

В ноябре 2010 г. на совете директоров Кеннет Фрейзер (Kenneth C. Frazier) был избран главным исполнительным директором компании, сменив Ричарда Кларка (Richard T. Clark). В начале апреля «Merck&Co.» сообщили о заключении окончательного соглашения относительно приобретения американской «Inspire Pharmaceuticals Inc.» за 430 млн дол. Ротавирусная вакцина RotaTeq® в 2010 г. получила престижную награду «Приз Галена» (Prix Galien USA 2010). В прошлом году новообразованное биотехнологическое подразделение компании «Merck BioVentures» заключило партнерство с «Parexel International Corporation» о разработке биоаналогичных продуктов. Подписаны соглашение о коммерциализации нетипичного антипсихотического препарата Sycrest™/Saphris™ (азенапин) с датской фармкомпанией «H. Lundbeck A/S» и соглашение о намерениях с китайской «Sinopharm Group Co. Ltd». В R&D-портфолио компании есть более 20 препаратов-кандидатов, находящихся на поздних стадиях разработки. В прошлом году было заключено лицензионное соглашение с «Ariad Pharmaceuticals Inc.» на препарат на основе низкомолекулярного ингибитора белка mTOR для лечения пациентов с солидными и гематологическими опухолями. Пероральному ингибитору протеазы вируса гепатита С биоцепревиру FDA был предоставлен статус приоритетного рассмотрения заявки на одобрение.

В ноябре 2010 г. на совете директоров Кеннет Фрейзер (Kenneth C. Frazier) был избран главным исполнительным директором компании, сменив Ричарда Кларка (Richard T. Clark). В начале апреля «Merck&Co.» сообщили о заключении окончательного соглашения относительно приобретения американской «Inspire Pharmaceuticals Inc.» за 430 млн дол. Ротавирусная вакцина RotaTeq® в 2010 г. получила престижную награду «Приз Галена» (Prix Galien USA 2010). В прошлом году новообразованное биотехнологическое подразделение компании «Merck BioVentures» заключило партнерство с «Parexel International Corporation» о разработке биоаналогичных продуктов. Подписаны соглашение о коммерциализации нетипичного антипсихотического препарата Sycrest™/Saphris™ (азенапин) с датской фармкомпанией «H. Lundbeck A/S» и соглашение о намерениях с китайской «Sinopharm Group Co. Ltd». В R&D-портфолио компании есть более 20 препаратов-кандидатов, находящихся на поздних стадиях разработки. В прошлом году было заключено лицензионное соглашение с «Ariad Pharmaceuticals Inc.» на препарат на основе низкомолекулярного ингибитора белка mTOR для лечения пациентов с солидными и гематологическими опухолями. Пероральному ингибитору протеазы вируса гепатита С биоцепревиру FDA был предоставлен статус приоритетного рассмотрения заявки на одобрение.

«Roche»

В 2010 г. препарат MabThera™/Rituxan™/Мабтера (ритуксимаб) был одобрен в США в качестве терапии первой линии при хроническом лимфолейкозе и рецидивирующем/рефрактерном хроническом лимфолейкозе. Tarceva™/Тарцева (эрлотиниб) одобрен в США и ЕС в качестве терапии первой линии немелкоклеточного рака легкого после проведенной химиотерапии. FDA отклонило заявку на применение препарата Avastin®/Авастин (бевацизумаб) для лечения метастатического рака молочной железы.

В 2010 г. препарат MabThera™/Rituxan™/Мабтера (ритуксимаб) был одобрен в США в качестве терапии первой линии при хроническом лимфолейкозе и рецидивирующем/рефрактерном хроническом лимфолейкозе. Tarceva™/Тарцева (эрлотиниб) одобрен в США и ЕС в качестве терапии первой линии немелкоклеточного рака легкого после проведенной химиотерапии. FDA отклонило заявку на применение препарата Avastin®/Авастин (бевацизумаб) для лечения метастатического рака молочной железы.

«GlaxoSmithKline»

Benlysta™ (белимумаб; первый за последние 60 лет препарат для лечения системной красной волчанки) одобрен FDA в марте 2010 г. В США и ЕС в прошлом году было одобрено всего 6 продуктов; в регуляторные органы было подано 7 заявок на одобрение. Вакцина против малярии в настоящее время проходит клинические исследования III фазы, как и еще 30 других препаратов-кандидатов. В 2010 г. у компании закончился срок действия патентов на активные фармацевтические ингредиенты, входящие в состав препарата Seretide®/Advair®/Серетид® (салметерол+флутиказон).

Benlysta™ (белимумаб; первый за последние 60 лет препарат для лечения системной красной волчанки) одобрен FDA в марте 2010 г. В США и ЕС в прошлом году было одобрено всего 6 продуктов; в регуляторные органы было подано 7 заявок на одобрение. Вакцина против малярии в настоящее время проходит клинические исследования III фазы, как и еще 30 других препаратов-кандидатов. В 2010 г. у компании закончился срок действия патентов на активные фармацевтические ингредиенты, входящие в состав препарата Seretide®/Advair®/Серетид® (салметерол+флутиказон).

«AstraZeneca»

![]() Попытка через суд сократить срок действия патентной защиты на розувастатин, действующее вещество препарата Crestor®/Крестор, так и не увенчалась успехом. Одобренные в 2010 г. препараты компании включают Vimovo® (напроксен+эзомепразол) в США и ЕС, и Brilique™/Brilinta™/Брилинта™ (тикагрелор) в ЕС, а также принимаемый 1 раз в сутки комбинированный препарат Kombiglyze™ XR (сахаглиптин+метформин), который развивается компанией совместно с «Bristol-Myers Squibb». 9 препаратов-кандидатов в настоящее время проходят III фазу клинических исследований или представлены к одобрению в регуляторные органы; еще 92 проекта находятся на разных стадиях развития. В феврале было также заключено соглашение о сотрудничестве с «Rigel Pharmaceuticals Inc.» по развитию препарата фостаматиниба для лечения ревматоидного артрита.

Попытка через суд сократить срок действия патентной защиты на розувастатин, действующее вещество препарата Crestor®/Крестор, так и не увенчалась успехом. Одобренные в 2010 г. препараты компании включают Vimovo® (напроксен+эзомепразол) в США и ЕС, и Brilique™/Brilinta™/Брилинта™ (тикагрелор) в ЕС, а также принимаемый 1 раз в сутки комбинированный препарат Kombiglyze™ XR (сахаглиптин+метформин), который развивается компанией совместно с «Bristol-Myers Squibb». 9 препаратов-кандидатов в настоящее время проходят III фазу клинических исследований или представлены к одобрению в регуляторные органы; еще 92 проекта находятся на разных стадиях развития. В феврале было также заключено соглашение о сотрудничестве с «Rigel Pharmaceuticals Inc.» по развитию препарата фостаматиниба для лечения ревматоидного артрита.

«Johnson&Johnson»

![]() В феврале 2011 г. истек срок тендерного предложения о приобретении компанией нидерландской биотехнологической компании «Crucell N.V.», 98,93% акций которой владеет «Johnson&Johnson». В прошедшем году у компании были одобрены ривароксабан для профилактики инсульта у пациентов с мерцательной аритмией (США), телапревир для лечения гепатита С (в США и ЕС), абиратерона ацетат для лечения рака предстательной железы (в США и ЕС), а также рилпивирин для лечения СПИДа. Еще заявки на 8 препаратов-кандидатов запланировано подать в регуляторные органы в течение 2011–2013 гг. В июле компания одной из первых приняла решение обнародовать суммы вознаграждений врачам с целью обеспечения прозрачности в отношении методов и способов продвижения и реализации лекарственных средств.

В феврале 2011 г. истек срок тендерного предложения о приобретении компанией нидерландской биотехнологической компании «Crucell N.V.», 98,93% акций которой владеет «Johnson&Johnson». В прошедшем году у компании были одобрены ривароксабан для профилактики инсульта у пациентов с мерцательной аритмией (США), телапревир для лечения гепатита С (в США и ЕС), абиратерона ацетат для лечения рака предстательной железы (в США и ЕС), а также рилпивирин для лечения СПИДа. Еще заявки на 8 препаратов-кандидатов запланировано подать в регуляторные органы в течение 2011–2013 гг. В июле компания одной из первых приняла решение обнародовать суммы вознаграждений врачам с целью обеспечения прозрачности в отношении методов и способов продвижения и реализации лекарственных средств.

«Eli Lilly&Co.»

В 2010 г. компанией было завершено приобретение компаний «Alnara Pharmaceuticals Inc.» и «Avid Radiopharmaceuticals Inc.». В конце июня прошлого года на фармрынке США был осуществлен лонч статина Livalo™ (питавастатин) в партнерстве с «Kowa Pharmaceutical Company Ltd.». В R&D-портфолио компании в настоящее время находится 68 молекул; несколько моноклональных антител для лечения рака проходят поздние стадии разработки. Препараты-кандидаты, находящиеся в III фазе клинических исследований, включают панитумумаб для лечения немелкоклеточного рака легкого и рамуцирумаб для лечения метастатического рака грудной железы и рака желудка. Также было подписано соглашение с австралийской «Acrux Limited» о коммерциализации одобренного в ноябре первого препарата тестостерона в форме трансдермальной системы-аппликатора Axiron™.

В 2010 г. компанией было завершено приобретение компаний «Alnara Pharmaceuticals Inc.» и «Avid Radiopharmaceuticals Inc.». В конце июня прошлого года на фармрынке США был осуществлен лонч статина Livalo™ (питавастатин) в партнерстве с «Kowa Pharmaceutical Company Ltd.». В R&D-портфолио компании в настоящее время находится 68 молекул; несколько моноклональных антител для лечения рака проходят поздние стадии разработки. Препараты-кандидаты, находящиеся в III фазе клинических исследований, включают панитумумаб для лечения немелкоклеточного рака легкого и рамуцирумаб для лечения метастатического рака грудной железы и рака желудка. Также было подписано соглашение с австралийской «Acrux Limited» о коммерциализации одобренного в ноябре первого препарата тестостерона в форме трансдермальной системы-аппликатора Axiron™.

«Abbott»

![]() 2010 г. для этой компании был отмечен приобретениями, включая фармацевтический бизнес бельгийской «Solvay» за 6,1 млрд дол. плюс поэтапные выплаты, а также «Piramal Healthcare Limited» — лидера по производству генерических препаратов на индийском фармрынке, которая была оценена в 2,2 млрд дол., плюс 1,6 млрд. дол. в ежегодных платежах до 2014 г. Среди других приобретений «Abbott» — один из крупнейших производителей офтальмологического оборудования — американская «Advanced Medical Optics Inc.», «Starlims Technologies Ltd.» (работающая в области информационных технологий) и оставшаяся часть акций «Facet Biotech Corp.».

2010 г. для этой компании был отмечен приобретениями, включая фармацевтический бизнес бельгийской «Solvay» за 6,1 млрд дол. плюс поэтапные выплаты, а также «Piramal Healthcare Limited» — лидера по производству генерических препаратов на индийском фармрынке, которая была оценена в 2,2 млрд дол., плюс 1,6 млрд. дол. в ежегодных платежах до 2014 г. Среди других приобретений «Abbott» — один из крупнейших производителей офтальмологического оборудования — американская «Advanced Medical Optics Inc.», «Starlims Technologies Ltd.» (работающая в области информационных технологий) и оставшаяся часть акций «Facet Biotech Corp.».

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим