МЕТОДОЛОГИЯ

В рамках данного исследования общий объем инвестиций в рекламу на телевидении рассчитан в ценах прайс-листов рекламных агентств (open-rate). Необходимо учитывать, что представленные показатели объема инвестиций в ТВ-рекламу в среднем в 2,5–3 раза выше реальных.

Для оценки объема телерекламы в натуральном выражении, то есть количества выработанных и проданных телеканалами рейтингов, в нашем анализе используется взвешенный GRP — WGRP (weighted GRP), который показывает коэффициент GRP для роликов с единой продолжительностью показа (30 с).

В исследовании также задействовано понятие медиаинфляции, характеризующее неотъемлемую черту современного отечественного рынка телерекламы — повышение цен на телеэфир. Оно в значительной степени делает более наглядным сравнение медиаэффективности изучаемого промоционного средства в различные периоды. Уровень медиаинфляции вычисляется по формуле: ∆ затрат на телерекламу — ∆ потребления рейтингов WGRP.

При отображении показателей ТВ-промоции рассмотрены данные, рассчитанные по генсовокупности «Universe» (города с численностью более 50 тыс. человек).

В общем объеме инвестиций в рекламу лекарственных средств на телевидении не учитывалась имиджевая реклама фармкомпаний.

ОБЩИЕ ТЕНДЕНЦИИ РЫНКА

ТВ-РЕКЛАМЫ

Общий объем аптечных продаж безрецептурных препаратов по итогам 2013 г. составил 13,5 млрд грн. за 814,4 тыс. упаковок, превысив показатель предыдущего года на 12,1% в денежном и 0,4% в натуральном выражении. Какие маркетинговые усилия операторов рынка лежали в основе положительной динамики ОТС-сегмента украинского фармрынка? Одной из самых емких статей в бюджете фармацевтических компаний является ТВ-реклама. По итогам 2013 г. объем вложений в рекламу лекарственных средств составил 5,1 млрд грн., превысив соответствующий показатель предыдущего года почти на половину. Анализ помесячной динамики инвестиций в ТВ-рекламу указывает на ярко выраженный сезонный характер данного типа инвестиций. Прослеживающаяся тенденция связана с сезонностью большинства рекламируемых лекарственных средств. Всплески рекламной активности предшествуют и сопутствуют периодам эпидемии гриппа в осенний период, а также в феврале и марте. В то же время для летнего сезона характерно снижение рекламной активности (рис. 1).

РЕКЛАМНЫЕ БЮДЖЕТЫ

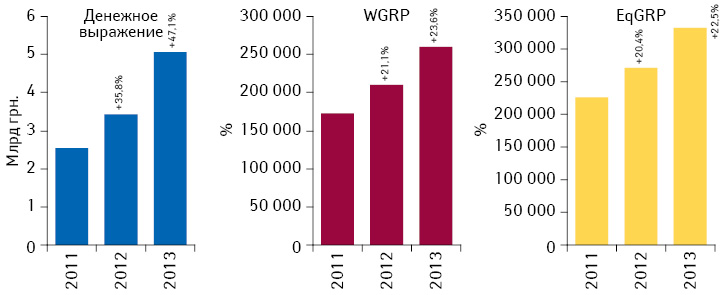

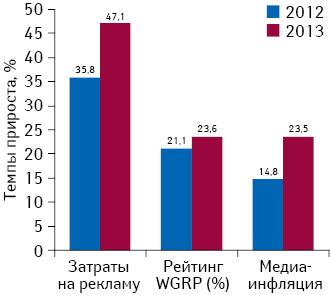

По итогам 2013 г. объем вложений в рекламу лекарственных средств на телевидении увеличился на 47,1% по сравнению с 2012 г. и достиг 5,1 млрд грн. Увеличение объема инвестиций способствовало повышению уровня контакта со зрителем (EqGRP) на 22,5% и увеличению количества выработанных рейтингов (WGRP) на 23,6% (рис. 2). Уровень медиаинфляции по итогам года составил 23,5% (рис. 3).

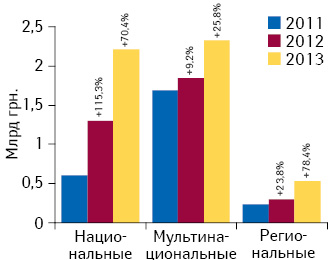

В 2013 г. фармкомпании при рекламировании своих лекарственных средств фокусировали основное внимание на национальных и мультирегиональных телеканалах. Совокупно доля данных типов каналов составляет почти 90%. Удельный вес региональных каналов в общей структуре составляет 10,5% (рис. 4).

Последние годы фармкомпании проявляют повышенный интерес к национальным каналам («Интер», «Первый национальный», «Студия 1+1»), обеспечив прирост объема инвестиций в рекламу лекарственных средств на телеканалах этого типа на 70,4% (рис. 5). По итогам 2013 г. удельный вес таких телеканалов увеличился до 43,6% по сравнению с 37,7% в аналогичный период годом ранее.

Доля мультирегиональных телеканалов в общем объеме вложений фармкомпаний в рекламу лекарственных средств на ТВ в 2013 г. уменьшилась до 45,9% (с 53,7% в 2012 г.). При этом прирост объема инвестиций в телеканалы этого типа составил 25,8%.

По итогам 2013 г. объем инвестиций в размещение рекламы лекарственных средств на региональных телеканалах увеличился на 78,4% по сравнению с 2012 г. Данный тип телеканалов аккумулирует незначительную долю в общем объеме капиталовложений в рекламу лекарственных средств — 10,5%, однако за последний год его удельный вес увеличился почти на 2%.

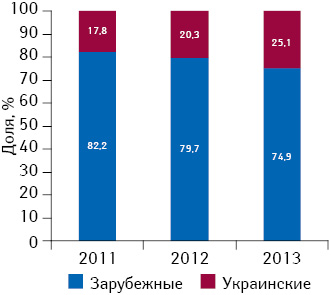

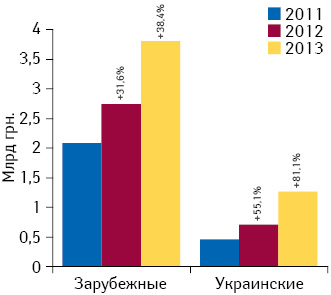

В структуре инвестиций в ТВ-рекламу львиную долю занимают капиталовложения зарубежных компаний — 74,9%. Однако следует отметить, что отечественные компании не сидят на месте, по итогам 2013 г. их удельный вес достиг 25,1%, в то время как по итогам 2012 г. данный показатель составлял 20,3% (рис. 6). Это стало следствием того, что украинские компании продемонстрировали опережающую динамику прироста инвестиций по сравнению со своими зарубежными коллегами (рис. 7).

По итогам 2013 г. по объему продаж рекламного времени продолжает лидировать телеканал «Интер», аккумулирующий почти 30% инвестиций. На 2-й позиции находится «Студия «1+1», которая при меньшем объеме продаж обеспечила более высокий уровень контакта с аудиторией и большее количество выходов рекламных роликов лекарственных средств. Телеканал «СТБ» постепенно сдает свои позиции, по итогам анализируемого периода занимая 3-е место в рейтинге. В целом обновления рейтинга топ-10 каналов по объему продаж рекламного времени не зафиксировано. Каналы просто изменяют свои позиции в рейтинге за счет перераспределения инвестиций (табл. 1).

| Таблица 1 | Топ-10 телеканалов по объему продаж рекламы лекарственных средств по итогам 2013 г. с указанием позиций в рейтинге за аналогичный период 2011–2012 гг. |

| 2011 | 2012 | 2013 | Канал | Объем продаж рекламы, млн грн. | WGRP, % | ЕqGRP, % | Количество выходов |

|---|---|---|---|---|---|---|---|

| 2 | 1 | 1 | Интер | 1382,1 | 51 415,0 | 65 327,5 | 47 495 |

| 6 | 4 | 2 | Студия «1+1» | 804,7 | 50 309,5 | 65 424,4 | 57 670 |

| 1 | 2 | 3 | СТБ | 772,5 | 28 727,8 | 36 641,7 | 41 098 |

| 4 | 5 | 4 | Украина | 583,9 | 27 653,7 | 35 260,5 | 37 457 |

| 3 | 3 | 5 | ICTV | 399,4 | 15 429,5 | 19 510,1 | 25 553 |

| 5 | 6 | 6 | Новый канал | 235,9 | 10 388,3 | 13 220,0 | 26 862 |

| 8 | 7 | 7 | НТН | 154,4 | 8349,9 | 10 503,8 | 23 362 |

| 7 | 8 | 8 | Первый канал. Всемирная сеть | 99,3 | 4817,7 | 6102,6 | 36 724 |

| 9 | 10 | 9 | K1 | 92,4 | 4586,8 | 5844,7 | 31 458 |

| 10 | 9 | 10 | ТЕТ | 68,5 | 8435,1 | 11 033,4 | 55 509 |

| — | — | — | Другие | 470,6 | 49 143,8 | 63 190,9 | 1 247 826 |

| — | — | — | Итого | 5063,7 | 259 257,1 | 332 059,6 | 1 631 014 |

Пальму первенства по объему вложений в ТВ-рекламу в 2013 г. получил ЭСПУМИЗАН. 2-ю строчку рейтинга занял препарат СОЛПАДЕИН, продемонстрировав прирост инвестиций на уровне 165%. Замкнул тройку лидеров МЕЗИМ. Также значительно улучшили свои позиции в рейтинге препараты АЦЦ, НО-ШПА, ГЕПАБЕНЕ и ВИКС, выведенный на рынок в 2013 г. (табл. 2).

| Таблица 2 | Топ-10 брэндов лекарственных средств по объему затрат на телерекламу по итогам 2013 г. с указанием позиций в рейтинге за аналогичный период 2011–2012 гг. |

| 2011 | 2012 | 2013 | Брэнд | Объем продаж рекламы, млн грн. | WGRP, % | EqGRP, % | Количество выходов |

|---|---|---|---|---|---|---|---|

| 5 | 3 | 1 | ЭСПУМИЗАН | 127,2 | 5643,9 | 6590,3 | 19 774 |

| 1 | 23 | 2 | СОЛПАДЕИН | 104,5 | 4272,0 | 5856,7 | 23 288 |

| 3 | 2 | 3 | МЕЗИМ | 99,7 | 5682,5 | 6160,1 | 11 582 |

| 7 | 9 | 4 | ЭССЕНЦИАЛЕ | 98,1 | 4533,3 | 5711,2 | 22 045 |

| 2 | 1 | 5 | КОЛДРЕКС | 97,3 | 4199,8 | 5392,1 | 18 858 |

| 13 | 14 | 6 | АЦЦ | 89,1 | 3659,1 | 4758,3 | 16 069 |

| 20 | 24 | 7 | НО-ШПА | 87,7 | 3699,1 | 5259,5 | 26 751 |

| – | – | 8 | ВИКС | 82,2 | 3508,7 | 3684,9 | 4336 |

| 19 | 15 | 9 | ГЕПАБЕНЕ | 80,7 | 3377,6 | 4044,1 | 10 548 |

| 18 | 4 | 10 | НУРОФЕН | 76,8 | 5477,0 | 7767,9 | 143 606 |

| — | — | — | Другие | 4120,4 | 215 204,1 | 276 834,5 | 1 334 157 |

| — | — | — | Итого | 5063,7 | 259 257,1 | 332 059,6 | 1 631 014 |

Основными инвесторами на рынке ТВ-рекламы лекарственных средств в 2013 г. являются практически те же маркетирующие организации, что и в 2012 г. Данный рейтинг уже второй год возглавляет компания «Teva». На 2-м месте расположилась компания «Berlin-Chemie/Menarini Group», улучшившая свою позицию в рейтинге благодаря активному продвижению препаратов ЭСПУМИЗАН и МЕЗИМ. 3-е место заняла компания «Novartis Consumer Health», увеличившая инвестиции в рекламу на 94% по сравнению с 2012 г. Единственная отечественная компания, вошедшая в топ-лист, — «Фармак», существенно сдала свои позиции за счет сокращения объема инвестиций. Новичком рейтинга стала компания «GlaxoSmithKline», продвигавшая в 2013 г. препараты ЗОВИРАКС, ПАНАДОЛ и СОЛПАДЕИН. В целом представленная топ-10 фармкомпаний аккумулирует почти 60% общего объема инвестиций в ТВ-рекламу лекарственных средств (табл. 3).

| Таблица 3 | Топ-10 маркетирующих организаций по объему инвестиций в ТВ-рекламу лекарственных средств по итогам 2013 г. с указанием позиций в рейтинге за аналогичный период 2011–2012 гг. |

| 2011 | 2012 | 2013 | Маркетирующая организация | Объем продаж рекламы, млн грн. | WGRP, % | EqGRP, % | Количество выходов |

|---|---|---|---|---|---|---|---|

| 3 | 1 | 1 | Teva (Израиль) | 531,6 | 21 036,6 | 26 056,3 | 59 781 |

| 2 | 4 | 2 | Berlin-Chemie/Menarini Group (Германия) | 368,5 | 17 840,6 | 20 759,5 | 58 701 |

| 5 | 7 | 3 | Novartis Consumer Health (Швейцария) | 309,9 | 13 755,5 | 17 330,8 | 52 797 |

| 7 | 5 | 4 | Sandoz (Швейцария) | 306,0 | 12 958,9 | 16 967,2 | 55 530 |

| 1 | 2 | 5 | Omega Pharma (Бельгия) | 305,2 | 11 600,3 | 16 343,4 | 67 317 |

| 6 | 3 | 6 | Фармак (Украина) | 281,8 | 25 004,1 | 29 791,9 | 173 317 |

| 10 | 6 | 7 | Bayer Consumer Care (Швейцария) | 280,5 | 12 313,2 | 15 080,7 | 53 209 |

| 9 | 8 | 8 | Sanofi (Франция) | 248,8 | 11 148,0 | 14 491,2 | 63 646 |

| 27 | 20 | 9 | GlaxoSmithKline (Великобритания) | 164,1 | 6734,3 | 9221,1 | 32 176 |

| 11 | 10 | 10 | Reckitt Benckiser Healthcare International (Великобритания) | 158,0 | 11 737,2 | 16 257,7 | 311 461 |

| — | — | — | Другие | 2109,3 | 115 128,4 | 149 759,8 | 703 079 |

| — | — | — | Итого | 5063,7 | 259 257,1 | 332 059,6 | 1 631 014 |

ИТОГИ

Реклама на телевидении как один из ключевых рычагов коммуникации фармкомпаний с конечным потребителем не теряет своей популярности, а даже наоборот… По итогам 2013 г. объем инвестиций в ТВ-рекламу лекарственных средств составил 5,1 млрд грн., увеличившись на 47,1% по сравнению с аналогичным периодом предыдущего года. Уровень медиаинфляции в исследуемый период составил 23,5%.

На рынке ТВ-рекламы прослеживаются две тенденции. Во-первых, это смещение рекламных инвестиций фармацевтических компаний в сторону национальных телеканалов, ключевыми из которых являются «Интер» и «Студия «1+1». Во-вторых, это постепенное увеличение удельного веса вложений в телерекламу украинских фармкомпаний в общем объеме инвестиций. В 2013 г. темпы прироста инвестиций отечественных фармкомпаний составили 70,4% по сравнению с 2012 г., что позволило им укрепить свои позиции на рынке.

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим