МЕТОДОЛОГИЯ

Под лончами понимаются брэнды лекарственных средств, для которых впервые зафиксированы продажи на аптечном рынке Украины. В данном исследовании использованы такие критерии отбора: отсутствие продаж лекарственного препарата на украинском аптечном рынке более 5 лет; объем продаж препарата за 2015 г. — не менее 100 упаковок.

Под релончами понимаются брэнды лекарственных средств, объем продаж которых в 2015 г. увеличился более чем в 2 раза по сравнению с 2014 г.

Мониторинг промоционной активности осуществляется в 25 крупнейших городах Украины среди врачей 17 специальностей, провизоров первого стола и экспертов центров закупок.

Данные исследования телевизионной аудитории принадлежат и предоставлены Индустриальным телевизионным комитетом (ИТК). Оператор панели — Nielsen; мониторинг — Коммуникационный Альянс. Данные по уровню контакта с аудиторией EqGRP при рекламе лекарственных средств на ТВ были рассчитаны для городов с населением свыше 50 тыс. человек.

МАКРОЭКОНОМИКА и ТЕНДЕНЦИИ РЫНКА

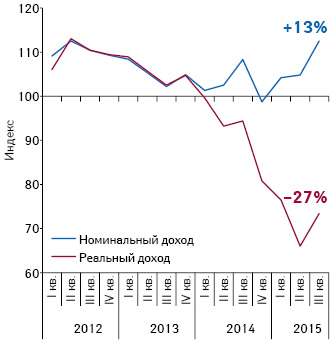

В последние годы экономические показатели в Украине значительно снижаются. По данным Государственной службы статистики, в 2014–2015 гг. реальный ВВП снизился на 6,6 и 9,9% соответственно. Снижаются и реальные доходы населения (рис. 1). При этом инфляция в 2014 г. составила 24,9%, а в 2015 г. — 43,3%. Также увеличивается государственный долг, который по состоянию на 01.01.2016 г. составил 1571,8 млрд грн., что соответствует 80% ВВП. Ухудшение экономической ситуации и доходов населения отражается и на фармрынке, поскольку на 85% рынок финансируется населением.

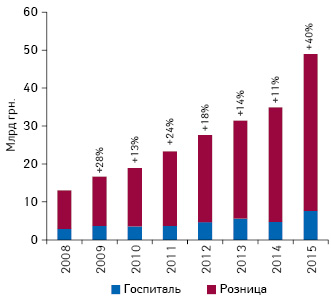

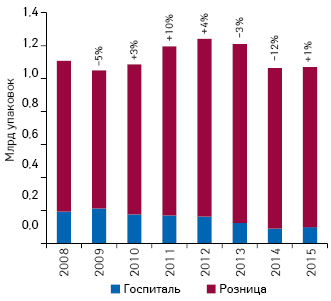

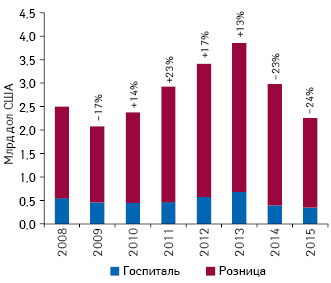

В 2014–2015 гг. рынок лекарственных средств свободной Украины (территории, подконтрольной украинскому правительству) продемонстрировал прирост в денежном выражении на 11 и 40% соответственно по сравнению с предыдущим годом (рис. 2). Однако данный прирост осуществлялся преимущественно за счет инфляционной составляющей, то есть повышения цены. В натуральном выражении отмечается снижение на 12% в 2014 г. и незначительный прирост в 2015 г. (рис. 3). Если же посмотреть на динамику рынка в долларовом выражении, то ситуация выглядит довольно критично. В 2014 г. уменьшение объема продаж составило 23%, а в 2015 г. — 24% (рис. 4).

Промоционная активность фармкомпаний посредством визитов медицинских представителей к врачам и фармацевтам снизилась в 2014 г. на 11,7%, а в 2015 г. — на 5,9% по сравнению с предыдущим годом. При этом медпредставители стали меньше посещать врачей, в то время как к фармацевтам визитная активность несколько повысилась.

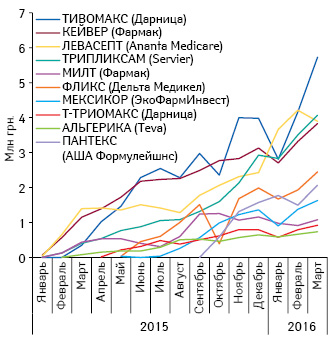

Однако кризисные явления рынка не пугают производителей, и они продолжают выводить на рынок новые препараты. В 2015 г. 83 компании вывели на рынок 175 новых брэндов, топ-10 из которых представлены на рис. 5. Суммарный объем продаж выведенных на рынок препаратов составил 211,8 млн грн.

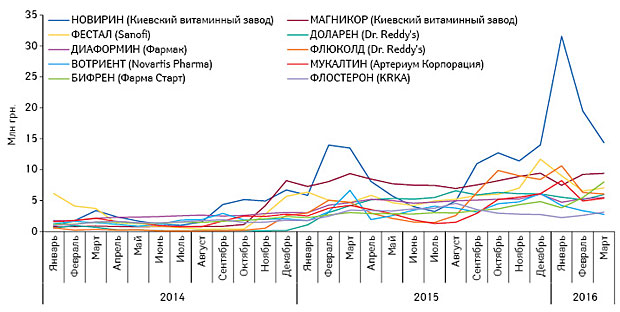

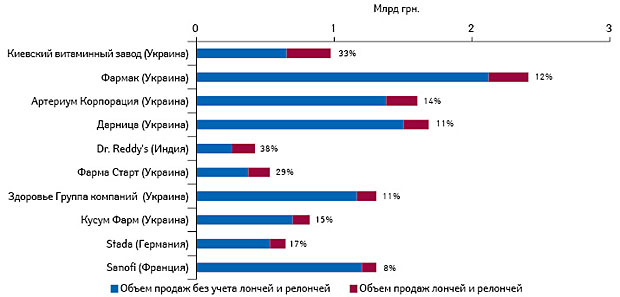

Помимо выведения новых препаратов, фармкомпании уделяют значительное внимание и уже зарекомендовавшим себя на рынке брэндам, активно наращивая объемы промоции и рекламы. Таким образом они делают их релонч, что позволяет этим препаратам демонстрировать прирост продаж гораздо выше среднерыночного показателя. Топ-10 этих лекарственных средств представлен на рис. 6 В совокупности лончи и релончи очень важны для многих компаний и составляют значительную часть их продаж (рис. 7). Стоит отметить, что большинство компаний в данном рейтинге — отечественные. Это свидетельство того, что в кризисной ситуации отечественные компании, получив дополнительный ресурс за счет перераспределения потребления в сторону низкостоимостного сегмента, активно наращивают свой портфель.

Такое поведение отечественных компаний обусловлено наличием ресурсов и для активной маркетинговой политики. Так, по итогам 2015 г. темпы прироста аптечных продаж препаратов украинского производства в денежном выражении по сравнению с предыдущим годом составили +49,8 %, в то время как для зарубежных — +28,8%. При этом доля отечественных препаратов в общем объеме продаж за период с января 2014 по март 2016 г. увеличилась с 31 до 38%.

УСПЕШНЫЕ КЕЙСЫ

Рассмотрим несколько кейсов. Например, лидер среди лончей по объему продаж в денежном выражении за 2015 г. — препарат ТИВОМАКС.

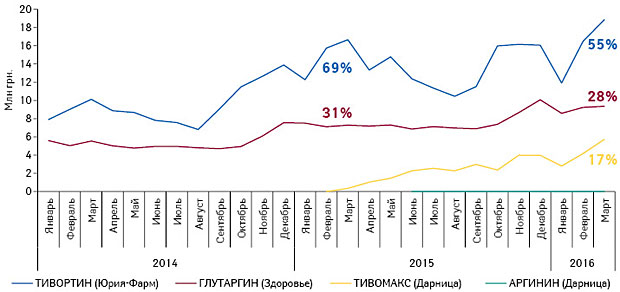

По международному непатентованному наименованию исследуемый препарат относится к препаратам аргинина. Эта группа полностью состоит из препаратов отечественного производства. Основную конкуренцию исследуемому препарату составляют ТИВОРТИН и ГЛУТАРГИН.

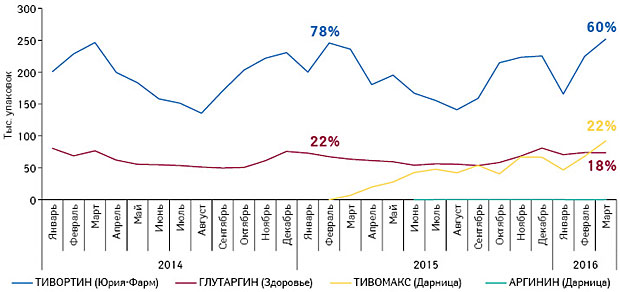

В 2015 г. исследуемый препарат с каждым месяцем наращивал объемы продаж, однако конкуренты также продемонстрировали прирост объема продаж в денежном выражении (рис. 8). При этом он активно отвоевывает долю у конкурентов. Количество его проданных упаковок также ежемесячно увеличивалось (рис. 9). Со старта продаж до марта 2016 г. он увеличил свою долю в группе до более чем 20%.

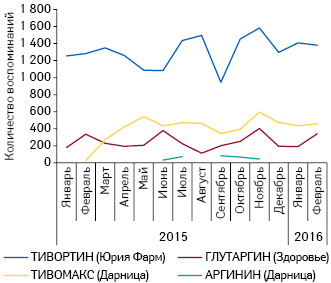

Основным драйвером успеха является промоционная активность. Как показывает анализ, старт продаж исследуемого препарата сопровождался активной промоционной компанией (рис. 10). Это способствовало увеличению назначений. Так, по итогам IV кв. 2015 г. его доля в назначениях составила 8,3%. Также стоит отметить, что препарат имеет более низкую средневзвешенную стоимость 1 упаковки по сравнению с другими препаратами группы.

Наглядным примером агрессивной маркетинговой политики является препарат МАГНИКОР. Он относится к препаратам группы 4-го уровня АТС-классификации В01А С «Антиагреганты». Помимо исследуемого препарата, в топ-3 группы по объему продаж в денежном выражении входят КАРДИОМАГНИЛ, АСПИРИН КАРДИО.

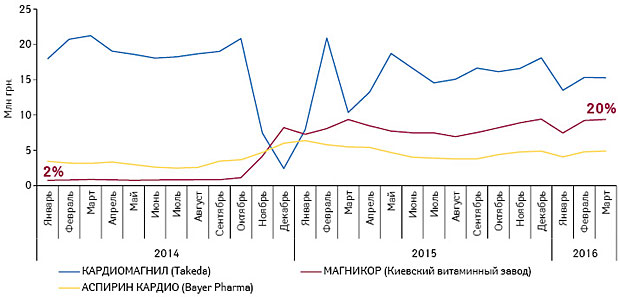

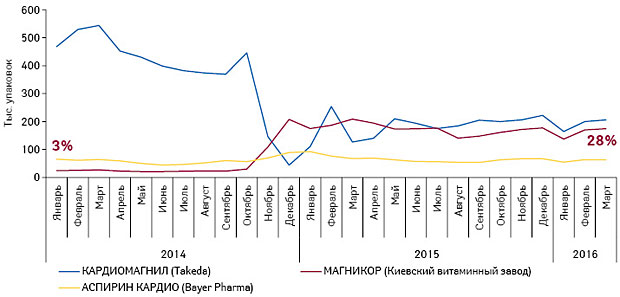

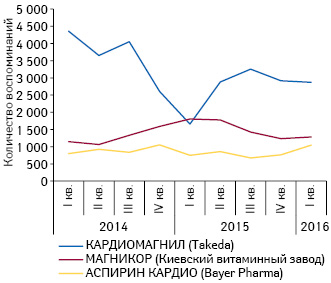

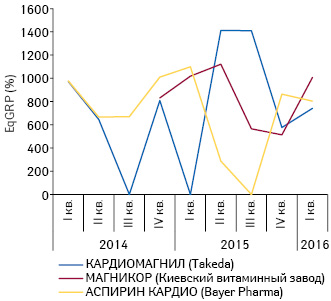

В конце 2014 г. объем продаж исследуемого препарата стремительно увеличился как в денежном, так и в натуральном выражении (рис. 11 и 12). Это способствовало и значительному увеличению доли препарата в группе. Продажи препарата стимулировала высокая промоционная активность среди специалистов здравоохранения (рис. 13). Также с конца 2014 г. компания активно инвестирует в рекламу данного препарата на ТВ (рис. 14).

ВЫВОДЫ

В условиях нестабильности и сложной экономической ситуации в Украине, фармкомпании продолжают выводить на рынок новые препараты и активно промотировать уже имеющиеся в портфеле компании продукты.

Девальвация гривни привела к значительному повышению стоимости зарубежных препаратов, что наряду со снижением доходов населения вынуждает потребителя покупать более дешевые аналоги отечественного производства. Поэтому отечественные компании получили дополнительный ресурс и стали вести более агрессивную маркетинговую политику, стараясь вытеснить зарубежных конкурентов. Однако и зарубежные производители выводят на рынок новые препараты, сопровождая этот процесс активной маркетинговой поддержкой.

Таким образом, ключом к успеху являются промоционная и рекламная активность, поэтому компании, занимающие активную позицию, будут и в дальнейшем увеличивать объемы продаж своих препаратов.

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим