ЗАГАЛЬНИЙ ОГЛЯД РИНКУ

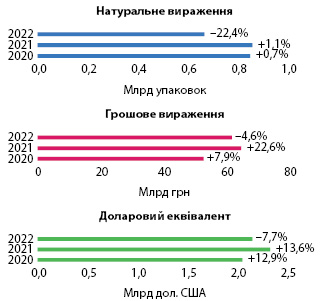

За підсумками І півріччя 2022 р. загальний обсяг аптечного продажу всіх категорій товарів «аптечного кошика» становив 61,7 млрд грн та зменшився на 4,6% порівняно з аналогічним періодом минулого року. У доларовому еквіваленті зменшення сягнуло 7,7%. У натуральному вираженні обсяги продажу зменшилися на 22,4% та становили 666,1 млн упаковок (рис. 1).

У І півріччі 2022 р. зменшення обсягів аптечного продажу, як у грошовому, так і в натуральному вираженні, фіксується для всіх категорій товарів «аптечного кошика» (табл. 1). При цьому для лікарських засобів темпи спаду є нижчими порівняно з іншими категоріями.

| І півріччя | Лікарські засоби | Дієтичні добавки | Медичні вироби | Косметика | Ринок у цілому | |||||||||

| Обсяг аптечного продажу | ∆, % | Частка категорії в «аптечному кошику», % | Обсяг аптечного продажу | ∆, % | Частка категорії в «аптечному кошику», % | Обсяг аптечного продажу | ∆, % | Частка категорії в «аптечному кошику», % | Обсяг аптечного продажу | ∆, % | Частка категорії в «аптечному кошику», % | Обсяг аптечного продажу | ∆, % | |

| Грошове вираження, млн грн | ||||||||||||||

| 2020 | 42 889,1 | 5,6 | 81,2 | 3 394,6 | 17,9 | 6,4 | 4 575,9 | 24,1 | 8,7 | 1 935,5 | 11,1 | 3,7 | 52 795,1 | 7,9 |

| 2021 | 52 528,8 | 22,5 | 81,2 | 5 277,3 | 55,5 | 8,2 | 4 747,5 | 3,7 | 7,3 | 2 165,4 | 11,9 | 3,3 | 64 719,0 | 22,6 |

| 2022 | 50 799,4 | –3,3 | 82,3 | 4 771,3 | –9,6 | 7,7 | 4 114,9 | –13,3 | 6,7 | 2 036,8 | –5,9 | 3,3 | 61 722,4 | –4,6 |

| Натуральне вираження, млн упаковок | ||||||||||||||

| 2020 | 524,8 | –3,2 | 61,8 | 38,6 | 0,7 | 4,5 | 261,0 | 9,1 | 30,7 | 24,8 | 4,4 | 2,9 | 849,2 | 0,7 |

| 2021 | 517,9 | –1,3 | 60,3 | 53,3 | 37,9 | 6,2 | 262,4 | 0,6 | 30,6 | 24,6 | –0,9 | 2,9 | 858,2 | 1,1 |

| 2022 | 448,0 | –13,5 | 67,3 | 38,3 | –28,1 | 5,8 | 159,9 | –39,1 | 24,0 | 20,0 | –18,6 | 3,0 | 666,1 | –22,4 |

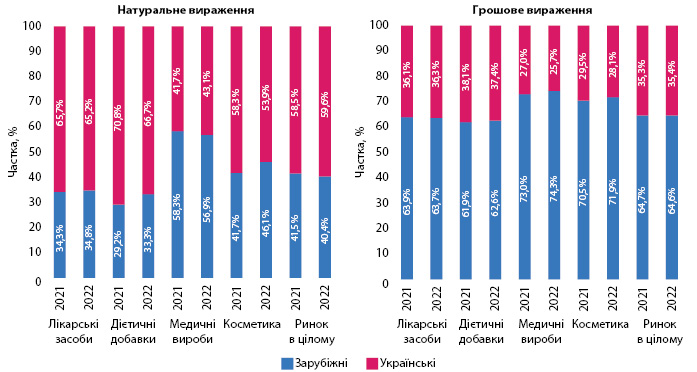

У структурі аптечного продажу товарів українського та зарубіжного виробництва у І півріччі 2022 р. відзначається незначний зсув у бік вітчизняних препаратів у цілому по ринку (рис. 2). Однак у розрізі категорій ситуація не настільки однозначна.

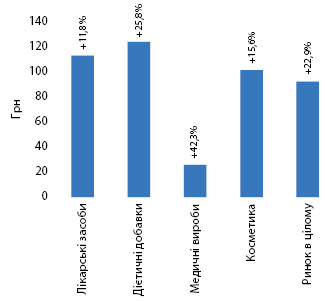

Середньозважена вартість 1 упаковки товарів «аптечного кошика» за підсумками І півріччя 2022 р. становила 92,7 грн і зросла на 23% порівняно з аналогічним періодом 2021 р. (рис. 3).

У досліджуваний період найдорожчою категорією стали дієтичні добавки, середньозважена вартість 1 упаковки яких становила 124,6 грн. Для лікарських засобів цей показник становить 113,4 грн, косметики — 101,9 грн, медичних виробів — 25,7 грн. Найбільше зросла середньозважена вартість 1 упаковки медичних виробів, що пов’язано з великими обсягами продажу експрес-тестів на антиген вірусу СОVID-19 у січні–лютому 2022 р., які є високовартісним товаром.

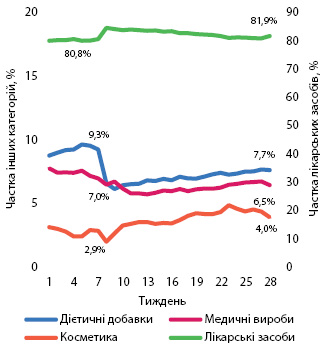

З початку війни суттєво збільшилася частка лікарських засобів у загальній структурі аптечного продажу. Однак з плином часу структура ринку поступово повертається до довоєнних показників (рис. 4).

РИНОК ЛІКАРСЬКИХ ЗАСОБІВ

За підсумками І півріччя 2022 р. обсяг роздрібного продажу лікарських засобів становив 50,8 млрд грн, та, відповідно, 448 млн упаковок. Темпи зниження в гривневому вираженні становлять 3,3%, а у натуральному — 13,5%.

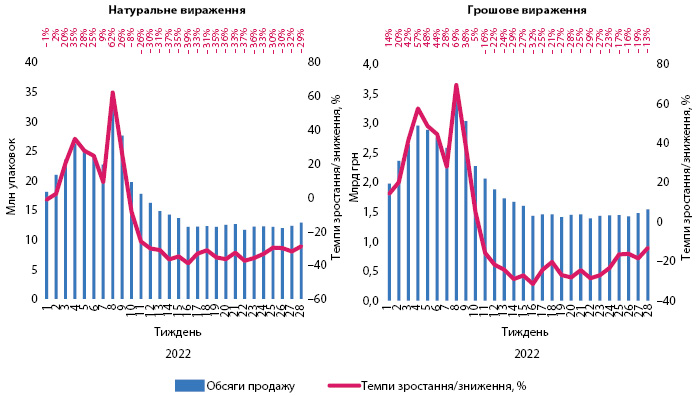

До початку війни ринок активно розвивався, демонструючи значні темпи зростання у гривневому вираженні, які становили 31% у січні та 45% — у лютому. Однак вже з березня обсяги продажу почали демонструвати від’ємну динаміку порівняно з минулорічними показниками (рис. 5).

Потижнева динаміка свідчить, що в останні тижні обсяги продажу стабілізувалися, а темпи спаду поступово сповільнюються (рис. 6).

Поденна динаміка, яку ми регулярно публікуємо на сайті http://www.apteka.ua, також демонструє сповільнення темпів спаду. У квітні експерти розробили прогноз розвитку ринку у 2022 р., відповідно до якого від’ємна динаміка буде фіксуватися до кінця року. Втім подальший розвиток ринку буде залежати від інтенсивності та тривалості війни.

Основним чинником, який впливає на розвиток роздрібного фармацевтичного ринку, є війна, зокрема, експерти виділяють 3 основних фактори:

- населення (міграція, та втрата доходів);

- аптеки (руйнування, нестача персоналу та проблеми дистрибуції);

- території (тимчасова окупація та бойові дії).

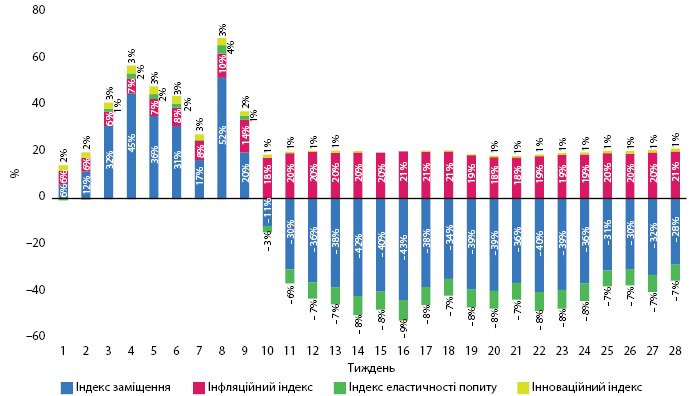

У всі часи однією з важливих тем є ціни на ліки, навіть враховуючи те, що інфляція на фармринку зазвичай була нижчою, ніж рівень інфляції в країні в цілому. З початком війни темпи інфляції пришвидшилися і за період січень–червень 2022 р., за даними Державної служби статистики України, становлять 15% порівняно з аналогічним періодом минулого року, а в червні 2022 р. цей показник досяг 21,5%. При цьому в НБУ зазначають, що інфляційний тиск зберігатиметься й надалі і наприкінці 2022 р. темпи зростання споживчих цін перевищать 30% у річному вимірі. Як свідчать дані, в березні інфляційний індекс становив близько 20% та продовжує залишатися на цьому рівні (рис. 7). У цілому ж за період січень–червень 2022 р. рівень інфляції на ринку лікарських засобів становив 13%, а в червні — 20%, що нижче за рівень інфляції у країні в цілому. Однак, варто відзначити, що з 21 липня 2022 р. НБУ скорегував офіційний курс гривні до долара США на 25% з 29,25 до 36,57 грн/дол., що призведе до зростання цін на товари з великою часткою імпортної складової, до яких належать і ліки. Варто зауважити, що лікарські засоби, навіть українського виробництва, здебільшого мають значну імпортну складову.

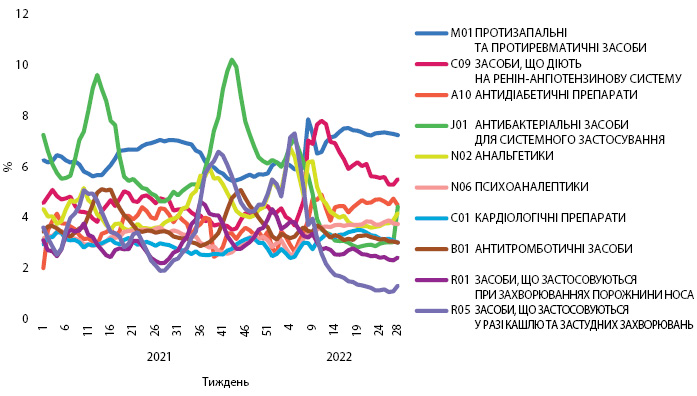

З початку війни суттєвих змін зазнала і структура споживання ліків у розрізі груп АТС-класифікації 2-го рівня. Порівняно з довоєнним рівнем зросла частка споживання лікарських засобів, що застосовуються при хронічних захворюваннях, зокрема серцево-судинних та цукровому діабеті. У той же час споживання протизастудних препаратів знизилося, що пов’язано зі значною кількістю населення, яке виїхало за кордон, серед якого переважно жінки та діти. Також суттєво зменшилася частка споживання антибіотиків, однак 15 липня 2022 р. для громадського обговорення оприлюднено проєкт наказу МОЗ, відповідно до якого з 1 серпня 2022 р. відпуск препаратів АТС групи J01 здійснюватиметься винятково за рецептом лікаря. Внаслідок цього населення почало робити запаси цих препаратів, і їх частка суттєво зросла (рис. 8).

Щодо споживання лікарських засобів за регіонами України, то найбільш проблемними є ті з них, де точаться бойові дії, та тимчасово окупована частина територій, частка споживання ліків у цих регіонах суттєво скоротилася. Варто зауважити, що в березні лінія фронту була значно ширшою і населення тимчасово мігрувало, переважно в західні регіони. Внаслідок цього відбувся певне зміщення споживання в бік західних регіонів. Однак зі звільненням північних областей, населення почало повертатися, і споживання ліків у цих регіонах почало відновлюватися до довоєнного рівня. Також слід зазначити, що з травня почалося відновлення споживання й у Харківській обл. (табл. 2). Наразі активні бойові дії тривають на сході та півдні країни. Також у цих регіонах окупована значна частина територій.

| Регіон | Частка, % | |||||

| Січень | Лютий | Березень | Квітень | Травень | Червень | |

| м. Київ | 12,0 | 12,0 | 10,0 | 11,9 | 13,7 | 15,7 |

| Дніпропетровська обл. | 9,5 | 9,8 | 12,3 | 12,3 | 11,5 | 11,2 |

| Харківська обл. | 9,0 | 8,8 | 3,4 | 2,9 | 3,7 | 5,2 |

| Одеська обл. | 7,3 | 7,1 | 7,1 | 7,7 | 7,4 | 7,3 |

| Львівська обл. | 6,3 | 6,2 | 8,7 | 8,5 | 7,9 | 7,8 |

| Запорізька обл. | 6,1 | 6,0 | 5,3 | 5,4 | 4,6 | 4,1 |

| Київська обл. | 4,2 | 4,2 | 3,5 | 3,5 | 4,1 | 4,5 |

| Полтавська обл. | 3,4 | 3,6 | 5,0 | 4,6 | 4,3 | 3,9 |

| Вінницька обл. | 3,5 | 3,6 | 5,2 | 4,7 | 4,4 | 4,2 |

| Черкаська обл. | 3,3 | 3,3 | 4,6 | 4,5 | 4,2 | 3,8 |

| Миколаївська обл. | 3,2 | 3,3 | 2,4 | 2,8 | 2,6 | 2,7 |

| Івано-Франківська обл. | 2,9 | 2,8 | 3,9 | 3,7 | 3,5 | 3,3 |

| Хмельницька обл. | 2,8 | 2,8 | 3,7 | 3,7 | 3,6 | 3,2 |

| Сумська обл. | 2,7 | 2,7 | 2,0 | 2,4 | 2,8 | 2,8 |

| Донецька обл. | 2,9 | 2,9 | 1,1 | 0,3 | 0,3 | 0,3 |

| Чернівецька обл. | 2,5 | 2,5 | 3,6 | 3,4 | 3,1 | 2,9 |

| Херсонська обл. | 2,7 | 2,8 | 1,9 | 0,7 | 0,5 | 0,3 |

| Житомирська обл. | 2,6 | 2,6 | 2,4 | 2,6 | 2,7 | 2,7 |

| Закарпатська обл. | 2,3 | 2,2 | 3,7 | 3,8 | 3,4 | 3,1 |

| Чернігівська обл. | 2,2 | 2,2 | 1,0 | 1,6 | 2,6 | 2,5 |

| Тернопільська обл. | 1,9 | 2,0 | 2,5 | 2,5 | 2,6 | 2,3 |

| Кіровоградська обл. | 1,9 | 1,9 | 2,2 | 2,3 | 2,2 | 2,0 |

| Рівненська обл. | 1,9 | 1,9 | 2,3 | 2,2 | 2,2 | 2,1 |

| Волинська обл. | 1,7 | 1,7 | 2,1 | 2,1 | 2,2 | 2,0 |

| Луганська обл. | 1,0 | 1,0 | 0,2 | 0,01 | 0,01 | 0,01 |

КЛЮЧОВІ ГРАВЦІ

За підсумками січня–червня 2022 р. лідерами за обсягами аптечного продажу лікарських засобів стали компанії «Фармак», «Дарниця» і «Acino» (табл. 3). При цьому для приблизно половини компаній із топ-20 фіксується зростання продажу, для іншої, навпаки, — спад. Однак у нинішніх умовах говорити про чиїсь успіхи чи невдачі зовсім недоречно, оскільки війна по-різному вплинула на кожного з учасників ринку.

| № з/п | Маркетуюча організація | Приріст продажу в гривневому вираженні, березень–квітень до січня–лютого, % | Evolution index, березень–квітень до січня–лютого | Частка в ринку, березень–квітень, % |

|

| Січень–червень 2021 р. | Січень–червень 2022 р. | ||||

| 1 | 1 | Фармак (Україна) | –13,9 | 89 | 5,39 |

| 2 | 2 | Дарниця (Україна) | 15,1 | 119 | 4,51 |

| 6 | 3 | Acino (Швейцарія) | 10,9 | 115 | 3,92 |

| 4 | 4 | Teva (Ізраїль) | 2,2 | 106 | 3,85 |

| 3 | 5 | Sanofi (Франція) | –6,6 | 97 | 3,58 |

| 8 | 6 | KRKA (Словенія) | 8,5 | 112 | 3,57 |

| 5 | 7 | Корпорація Артеріум (Україна) | –2,7 | 101 | 3,46 |

| 7 | 8 | Berlin-Chemie (Німеччина) | –5,6 | 98 | 3,22 |

| 9 | 9 | Київський вітамінний завод (Україна) | 11,0 | 115 | 3,16 |

| 10 | 10 | Кусум Фарм (Україна) | 2,0 | 106 | 2,82 |

| 15 | 11 | Servier (Франція) | 16,6 | 121 | 2,24 |

| 13 | 12 | Sandoz (Швейцарія) | –6,7 | 96 | 2,07 |

| 12 | 13 | Група компаній «Здоров’я» (Україна) | –11,2 | 92 | 2,00 |

| 14 | 14 | Bayer Pharmaceuticals (Німеччина) | –9,8 | 93 | 1,80 |

| 11 | 15 | Юрія-Фарм (Україна) | -27,0 | 76 | 1,79 |

| 16 | 16 | Abbott Products (Німеччина) | -3,4 | 100 | 1,58 |

| 18 | 17 | Дельта Медікел (Україна) | 8,5 | 112 | 1,44 |

| 17 | 18 | Борщагівський ХФЗ (Україна) | 1,1 | 105 | 1,39 |

| 26 | 19 | ІнтерХім (Україна) | 24,6 | 129 | 1,34 |

| 23 | 20 | AstraZeneca (Великобританія) | 13,8 | 118 | 1,30 |

СЕГМЕНТ ДИСТРИБУЦІЇ

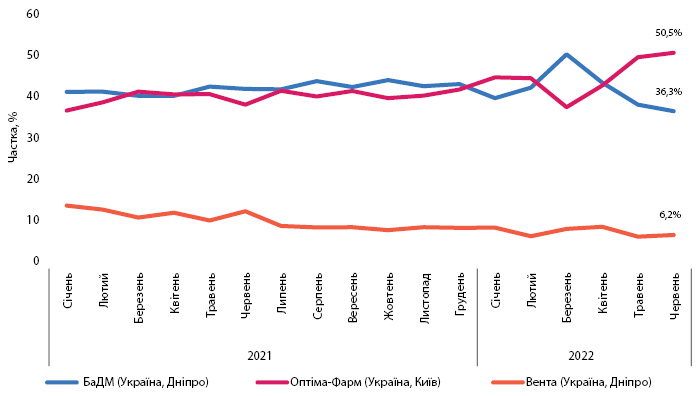

З великими труднощами зіткнулися й дистриб’ютори, серед яких втрата складів, персоналу, проблеми в логістиці та ін. Усі ці фактори також по-різному відобразилися на діяльності учасників цього сегменту. Втім трійка лідерів залишається незмінною, це компанії «БаДМ», «Оптіма-Фарм» і «Вента.ЛТД» (рис. 9). Станом на червень 2022 р. топ-3 дистриб’юторів акумулює 93% обсягів поставок ліків в аптечні заклади.

ПРОГНОЗИ

Початок війни став шоком для всієї України, не винятком став і фармринок. Ніхто з учасників ринку не готувався до такого сценарію розвитку подій, а тому більшість процесів доводилося перебудовувати та переводити в режим ручного керування у форматі онлайн. Втім ринок швидко адаптувався до нових викликів та навіть у таких складних умовах продовжував функціонувати та забезпечувати населення ліками.

З березня 2022 р. ринок демонструє від’ємну динаміку порівняно з минулим роком, однак темпи спаду сповільнюються. За прогнозом експертів, який було розроблено в середині квітня 2022 р., очікується зменшення обсягів продажу лікарських засобів у грошовому вираженні на 16,8% за оптимістичним та на 28,6% — за песимістичним сценарієм. Наразі ринок розвивається за оптимістичним сценарієм. Втім, подальші тенденції напряму залежатимуть від ситуації на фронті.

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим