У 2024 р. фармацевтичними та біотехнологічними компаніями було укладено немало угод, однак їх загальна сума помітно поступається 2023 р. Консалтингові компанії відзначають, що апетит галузі щодо масштабних злиттів і поглинань (mergers and acquisitions — M&A) зменшився, натомість зростає інтерес до малих і середніх угод, активів на ранніх стадіях досліджень і розробок (research and development — R&D). У 2025 р. може не відбутися повернення до великих угод, однак загальна кількість транзакцій, як очікується, буде великою. У цій публікації пропонуємо ознайомитися з найбільшими M&A-угодами, укладеними фармацевтичними й біотехнологічними компаніями у 2024 р., та основними тенденціями у сфері M&A, які очікуються у 2025 р.

У 2024 р. фармацевтичними та біотехнологічними компаніями було укладено немало угод, однак їх загальна сума помітно поступається 2023 р. Консалтингові компанії відзначають, що апетит галузі щодо масштабних злиттів і поглинань (mergers and acquisitions — M&A) зменшився, натомість зростає інтерес до малих і середніх угод, активів на ранніх стадіях досліджень і розробок (research and development — R&D). У 2025 р. може не відбутися повернення до великих угод, однак загальна кількість транзакцій, як очікується, буде великою. У цій публікації пропонуємо ознайомитися з найбільшими M&A-угодами, укладеними фармацевтичними й біотехнологічними компаніями у 2024 р., та основними тенденціями у сфері M&A, які очікуються у 2025 р.Топ-10 найбільших угод 2024 р.

За даними Fierce Pharma, очолює рейтинг найбільших угод 2024 р. придбання компанією Novo Holdings (інвестиційна компанія Novo Nordisk Foundation, мажоритарний акціонер Novo Nordisk і Novonesis) компанії Catalent, що надає послуги контрактного виробництва та досліджень (Contract development and manufacturing organization — CDMO) (таблиця). Сума угоди оцінюється у 16,5 млрд дол. США. (63,5 дол. за акцію). Після закриття цієї угоди Novo Nordisk придбала у Novo Holdings 3 виробничі майданчики, розташовані в Ананьї (Італія), Блумінгтоні (США) і Брюсселі (Бельгія), та пов’язані активи. Як передбачається, це допоможе компанії-поглиначу підвищити виробничі потужності, зокрема для препаратів Ozempic та Wegovy.

| № п/п | Компанія-покупець | Компанія-ціль | Вартість M&A-угоди, млрд дол. |

| 1 | Novo Holdings | Catalent | 16,5 |

| 2 | Opella (Sanofi) | Clayton Dubilier & Rice | 8,5 |

| 3 | Vertex Pharmaceuticals | Alpine Immune Sciences | 4,9 |

| 4 | Gilead Sciences | Cymabay Therapeutics | 4,3 |

| 5 | Eli Lilly | Morphic Therapeutic | 3,2 |

| 6 | Merck & Co. | EyeBio | 3,0 |

| 7 | Roquette | International Flavors & Fragrances | 2,9 |

| 8 | Novartis | MorphoSys | 2,9 |

| 9 | Lundbeck | Longboard Therapeutics | 2,5 |

| 10 | Ono Pharmaceutical | Deciphera Pharmaceuticals | 2,4 |

На 2-му місці за сумою угод розмістилася транзакція, за якою французька фармацевтична компанія Sanofi продала 50% акцій компанії Opella приватній інвестиційній компанії Clayton, Dubilier & Rice. У портфелі компанії-цілі багато брендів, зокрема Алегра, Ентерожерміна та ін. Сума угоди базується на оціночній вартості компанії-цілі у близько 16 млрд євро. Французька фармацевтична компанія планує зосередитися на інших напрямках — методах лікування виснажливих та небезпечних для життя захворювань, перерозподілити свій капітал на відповідні R&D та розвиток компанії. Виробничі потужності Opella залишаться у Франції.

Поза цими угодами вартість транзакцій, зафіксованих у 2024 р., помітно менша. Третім за величиною стало придбання Vertex Pharmaceuticals компанії Alpine Immune Sciences, що спеціалізується на імунобіологічних препаратах для лікування онкологічних, аутоімунних і запальних захворювань за 4,9 млрд дол. (65 дол. за акцію). Цінним активом компанії-цілі є кандидат у препарати, що проходить клінічні випробування у якості методу лікування пацієнтів із нефропатією IgA поветацицепт. Він також має потенціал до розширення показань до застосування.

2025: рік у перспективі

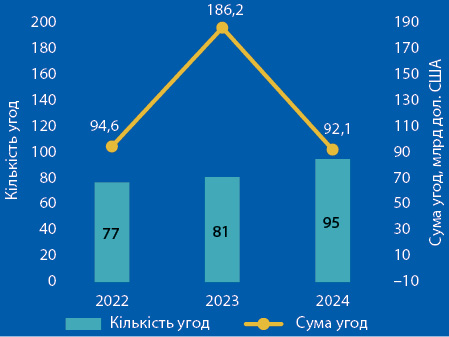

За даними звіту «Firepower: Life Sciences Dealmaking — trends in 2025» консалтингової компанії EY, хоча у 2024 р. у сфері біотехнологій було укладено більше M&A-угод, ніж у попередні 2 роки, їх загальна сума менша, особливо порівняно з 2023 р. (рисунок). Аналітики відзначають відмову від мегаугод, які були наявні у 2023 р.

Припускають, що у 2024 р. компанії зосередилися на інтеграції в бізнес придбань попереднього року. Втручання з боку Федеральної торгової комісії США (Federal Trade Commission) та імплементація закону про зниження інфляції (Inflation Reduction Act) також могли сприяти зазначеній тенденції.

Щодо очікувань на 2025 р., фармацевтичні компанії зосереджуються переважно на перспективних кандидатах у препарати, які знаходяться на ранніх стадіях клінічних випробувань. Тобто замість того щоб інвестувати багатомільярдні кошти в придбання майже готових до лончу кандидатів у препарати з мінімальним ризиком, компанії спрямовуються на активи на ранніх стадіях випробувань (доклінічна, фази I–II).

Компанії також шукають нетрадиційні можливості для зростання, зокрема підвищується увага до можливостей штучного інтелекту.

Експерти також не виключають можливості повернення до великих угод. Фахівці консалтингової компанії PwC прогнозують, що зниження базової відсоткової ставки і більша впевненість щодо макроекономічного ландшафту після виборів у США можуть зіграти на користь укладання більших угод у 2025 р. Тепер, коли певні фактори невизначеності нівелюються, це може сприяти пожвавленню у сфері M&A.

Так чи інакше, злиття та поглинання залишаються однією з ключових стратегій фармацевтичних компаній для підтримки портфелів інноваційних лікарських засобів. Особливо якщо враховувати завершення термінів патентного захисту на певні блокбастери.

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим