Фармбренди на ТБ

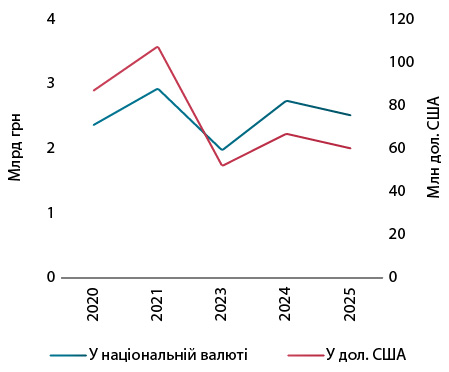

За даними сейлз-хаусу «Ocean Media Plus», обсяги інвестицій у телевізійну рекламу фармацевтичної категорії за підсумками 9 міс 2025 р. оцінюються у 2,5 млрд грн* (реальні витрати без урахування податків), що на 8,2% менше, ніж за аналогічний період попереднього року. У доларовому еквіваленті ця сума становить близько 60 млн дол. США. Порівняно з динамікою останніх років, хоча у гривневому вираженні обсяги інвестицій у рекламу фармбрендів знаходяться приблизно на рівні 2020 р., у доларовому еквіваленті цей показник є помітно нижчим, що вказує на вплив інфляційних процесів (рис. 1).

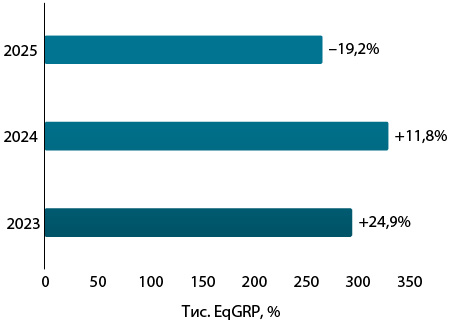

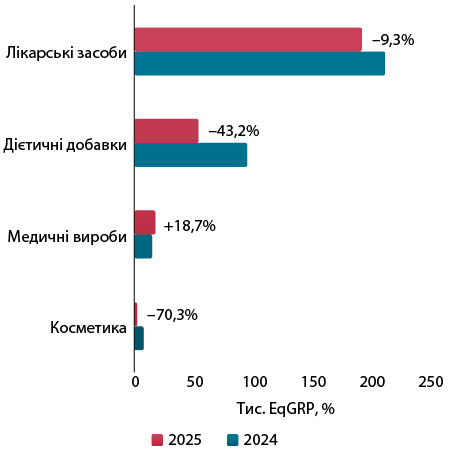

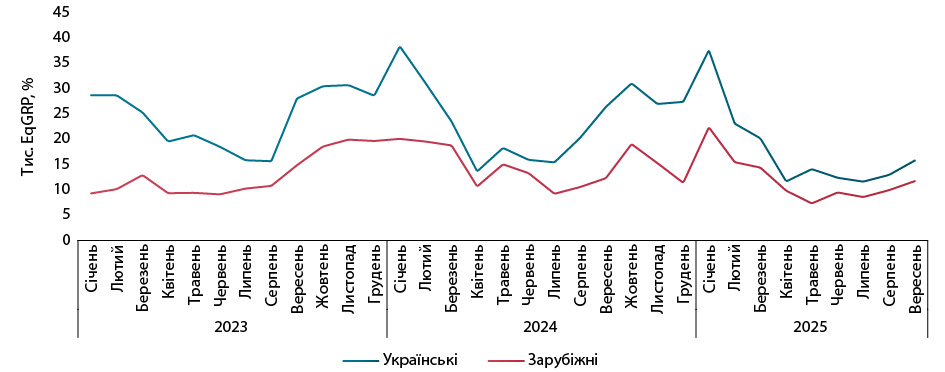

Показник EqGRP** у досліджуваний період знизився на 19,2%, що контрастує з активним зростанням у 2023–2024 рр. (рис. 2). Спад відзначається майже в усіх категоріях товарів «аптечного кошика», за винятком медичних виробів. Особливо помітне зниження активності зафіксовано у сегменті косметики та дієтичних добавок (рис. 3).

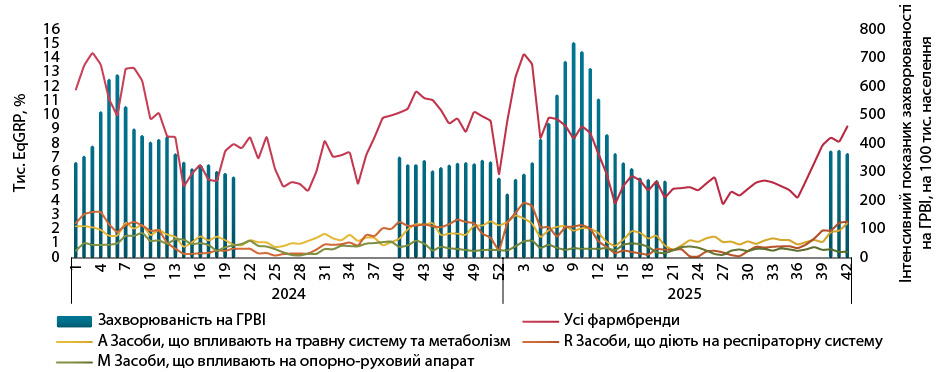

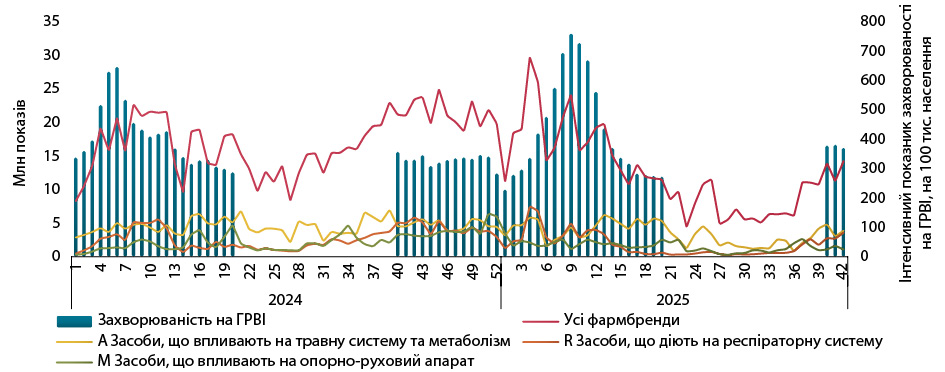

Основну частку телереклами фармацевтичних брендів традиційно формують лікарські засоби, серед яких лідирують препарати, що впливають на травну систему та метаболізм (група А АТС-класифікації 1-го рівня), та лікарські засоби, що діють на респіраторну систему (група R), — категорії з яскраво вираженою сезонністю попиту. Як свідчить потижнева динаміка, на початку 2025 р. відзначали вищий рівень захворюваності на грип і гострі респіраторні вірусні інфекції (ГРВІ) порівняно з тим самим періодом попереднього року, пік якого припав на лютий–березень. Водночас рівень рекламної активності у цей проміжок часу був нижчим, що може бути пов’язано з уже підвищеним природним попитом на відповідні препарати (рис. 4). З вересня, із наближенням нового епідсезону, традиційно зростають і захворюваність, і обсяги телереклами.

Українські маркетингові компанії демонструють вищий рівень активності на ТБ, ніж зарубіжні. Водночас у досліджуваний період активність знизилася в обох сегментах, причому серед українських гравців падіння більш відчутне, що скоротило розрив між локальними та зарубіжними рекламодавцями (рис. 5).

Серед фармацевтичних брендів лідерами за показником EqGRP за підсумками 9 міс 2025 р. є ДОЛГІТ, МАГНЕ B6 і НО-ШПА (табл. 1), а серед рекламодавців — Фармак, Opella Healthcare International та Naturwaren (табл. 2).

| № з/п |

Бренд | Тис. EqGRP, % | Зростання / зниження, % |

| 1 | ДОЛГІТ | 8,9 | –25,6 |

| 2 | МАГНЕ B6 | 6,6 | 0,1 |

| 3 | НО-ШПА | 5,5 | 8,0 |

| 4 | СПАЗМАЛГОН | 5,5 | 14,2 |

| 5 | ФАРМАДОЛ | 5,3 | 42,7 |

| 6 | ЕНТЕРОЖЕРМІНА | 5,0 | 37,6 |

| 7 | АНТРАЛЬ | 4,7 | 26,3 |

| 8 | ФІОРДА | 4,2 | 59,0 |

| 9 | РЕЛІФ | 4,1 | –8,3 |

| 10 | ПРОКТОЗАН | 4,1 | –19,0 |

| № з/п |

Маркетингова організація | Тис. EqGRP, % | Зростання / зниження, % |

| 1 | Фармак (Україна) | 48,0 | 6,9 |

| 2 | Opella Healthcare International (Франція) | 22,7 | 5,2 |

| 3 | Naturwaren (Німеччина) | 20,3 | –6,3 |

| 4 | Teva (Ізраїль) | 18,5 | 8,2 |

| 5 | Дельта Медікел (Україна) | 15,4 | –48,1 |

| 6 | Київський вітамінний завод (Україна) | 14,8 | 17,1 |

| 7 | Bayer Consumer Health (Швейцарія) | 13,2 | –15,0 |

| 8 | ПРО-Фарма (Україна) | 12,9 | –26,0 |

| 9 | Stada (Німеччина) | 9,4 | –6,7 |

| 10 | Recordati Group (Італія) | 7,9 | 5,5 |

Фармбренди в інтернеті

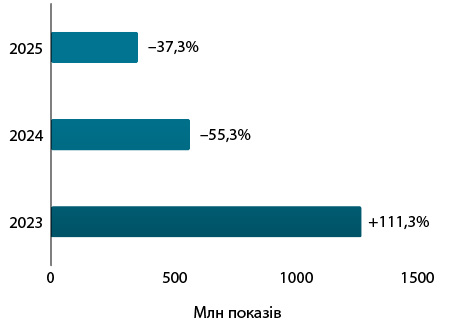

У цифровому середовищі динаміка також має тенденцію до зниження. За підсумками 9 міс 2025 р., зафіксовано 360 млн показів реклами фармацевтичних брендів в інтернеті, що на 37,3% менше, ніж торік (рис. 6), і на 72,0% нижче рівня 2023 р. Слід зазначити, що досить високі показники у 2023 р. зумовлені сплеском активності у березні. Моніторинг охоплює покази реклами на персональних комп’ютерах і не враховує мобільних пристроїв, тому повною мірою оцінити зсув аудиторії у бік споживання контенту на смартфонах і планшетах наразі неможливо, хоча цей фактор також впливає на загальну динаміку ринку.

Як і на ТБ, для інтернет-реклами характерна сезонність: кількість показів збільшується у холодну пору року, синхронно з підвищенням захворюваності на грип та ГРВІ. Це також пов’язано з тим, що левова частка ринку інтернет-реклами припадає на групи препаратів, що характеризуються сезонним попитом (рис. 7).

Лідерами за кількістю показів серед фармбрендів у досліджуваний період є КАНЕФРОН, КРЕОН і ЕНТЕРОЖЕРМІНА (табл. 3). Основними рекламодавцями виступають компанії Opella Healthcare International, Bionorica та Фармак (табл. 4).

| № з/п |

Бренд | Кількість показів, млн |

| 1 | КАНЕФРОН | 13,9 |

| 2 | КРЕОН | 9,4 |

| 3 | ЕНТЕРОЖЕРМІНА | 9,0 |

| 4 | СИНУПРЕТ | 8,8 |

| 5 | ДЕТРАЛЕКС | 6,8 |

| 6 | НО-ШПА | 6,6 |

| 7 | ЦИТРАМОН | 6,1 |

| 8 | ТЕРАФЛЮ | 5,7 |

| 9 | ОТРИВІН | 5,4 |

| 10 | МАГНЕ B6 | 5,4 |

| № з/п |

Маркетингова організація | Кількість показів, млн |

| 1 | Opella Healthcare International (Франція) | 33,5 |

| 2 | Bionorica (Німеччина) | 27,3 |

| 3 | Фармак (Україна) | 19,4 |

| 4 | Abbott Products (Німеччина) | 19,3 |

| 5 | Халеон (Україна) | 18,8 |

| 6 | Bayer Consumer Health (Швейцарія) | 16,9 |

| 7 | Дарниця (Україна) | 16,4 |

| 8 | ПРО-Фарма (Україна) | 15,4 |

| 9 | Житомирська фармацевтична фабрика (Україна) | 13,1 |

| 10 | Київський вітамінний завод (Україна) | 12,6 |

Глобальні та українські тренди

За даними глобального дослідження Kantar Media Reactions 2025, ТБ залишається важливим каналом комунікації, але формат змінюється. Більшість маркетологів планують збільшити інвестиції у ТВ-стримінг, частина — у продакт-плейсмент та онлайн-відео. Водночас деякі рекламодавці скорочують витрати на лінійне ТБ. Такі тенденції свідчать про поступовий відхід від традиційних форматів та пошук гнучкіших форматів комунікації.

Помітним трендом також є зростання ролі штучного інтелекту (ШІ) у створенні рекламного контенту. Маркетологи використовують його насамперед з метою підвищення ефективності, щоб працювати швидше, а також для креативних завдань.

За даними Kantar MMI Україна 2024/3, третина українців під час перегляду відео онлайн натискають «пропустити рекламу» у відео щоразу, як тільки мають таку можливість, що перетворюється на звичку. Водночас далеко не всі готові платити за покращену версію програм, щоб не бачити реклами. Такі дані можуть свідчити про те, що українці не проти реклами загалом, а лише не хочуть втрачати час. Відтак зростає цінність ненав’язливих, інтегрованих і персоналізованих форматів.

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим