МЕТОДОЛОГИЯ

В данной публикации в общий объем аптечных продаж ИМН включен объем реализации дезинфицирующих средств, которые прошли процедуру регистрации, доля которых составляет 0,7% в денежном и 0,2% в натуральном выражении (по итогам января–июля 2011 г.). В разрезе отдельных групп ИМН за основу были взяты данные о розничной реализации всех сосок и пустышек детских, подгузников и пеленок для детей, а также презервативов независимо от торгового названия и производителя. Отметим, что эти группы товаров были выбраны на основании списка ИМН, которые с 1 августа подлежали обложению НДС.

ПРЕДЫСТОРИЯ ВОПРОСА

Как уже было отмечено, первая неделя августа привнесла некий хаос в жизнь аптечного рынка Украины. Ажиотажный спрос был отмечен в сегменте таких социально значимых товаров, как детские подгузники, пеленки, соски, пустышки, а также презервативы, которые с 1 августа 2011 г. согласно Постановлению КМУ № 785 «О перечне изделий медицинского назначения, операции по поставкам которых освобождаются от налогообложения налогом на добавленную стоимость» пополнили список ИМН, подлежащих налогообложению НДС. Как известно, согласно действующему законодательству Украины ставка этого налога составляет 20% стоимости товаров (за исключением экспортных поставок, на которые распространяется 0% ставка). Поэтому было вполне естественно предположить, что стоимость тех групп ИМН, которые были исключены из списка освобожденных от НДС, возрастет, по меньшей мере, на 20%. А так как к этим «избранным» группам относятся такие социально значимые и приобретаемые на регулярной основе товары, как соски, пеленки, подгузники и презервативы, подобная законодательная инициатива незамедлительно отразилась на потребительских настроениях — эти товары стали приобретаться впрок.

13 августа на официальном сайте правительства было опубликовано новое постановление от 8 августа 2011 р. № 867 «Вопросы освобождения изделий медицинского назначения от обложения налогом на добавленную стоимость». Казалось бы, постановление действовало лишь 2 нед, однако этого оказалось вполне достаточно, чтобы дестабилизировать украинский фармрынок.

РЫНОК ИМН В ЦЕЛОМ

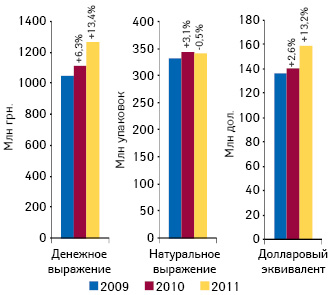

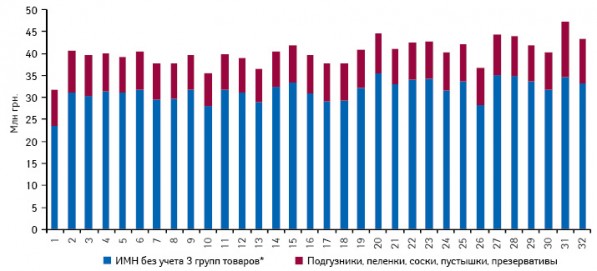

По итогам января–июля 2011 г. объем украинского розничного рынка ИМН составил 1,28 млрд грн. за 342,2 млн упаковок, увеличившись на 13,4% в денежном и уменьшившись на 0,5% в натуральном выражении по сравнению с аналогичным периодом предыдущего года (рис. 1). В долларовом эквиваленте этот показатель увеличился на 13,2% и достиг 159,3 млн дол. США.

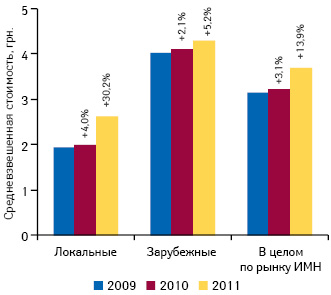

Таким образом, при положительной динамике рынка ИМН в денежном выражении количество потребляемых упаковок этой продукции на протяжении последних 3 лет остается практически неизменным. То есть, развитие рынка обеспечивается преимущественно за счет повышения средневзвешенной стоимости 1 упаковки ИМН, темпы прироста которой по итогам января–июля 2011 г. по сравнению с аналогичным периодом предыдущего года составили 13,9% (рис. 2). Причем опережающие темпы прироста средневзвешенной стоимости отмечают в сегменте ИМН локального производства — +30%, тогда как для зарубежных ИМН этот показатель существенно ниже — +5%. В абсолютных величинах средневзвешенная стоимость 1 упаковки ИМН локального производства по итогам первых 7 мес 2011 г. составила 2,6 грн., а зарубежного — 4,3 грн.

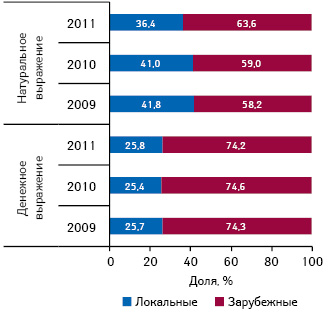

В структуре аптечных продаж в денежном и натуральном выражении более половины объема реализации составляют ИМН зарубежного производства — 74,2 и 63,6% соответственно по итогам января–июля 2011 г. (рис. 3). ИМН локального производства, соответственно, аккумулируют 25,8 и 36,4% объема аптечных продаж в денежном и натуральном выражении. Отметим, что если в денежном выражении удельный вес ИМН отечественного производства в объеме аптечных продаж на протяжении последних лет остается стабильным, то в натуральном выражении по итогам января–июля 2011 г. было отмечено некоторое снижение этого показателя — с 41 до 36% по сравнению с аналогичным периодом предыдущего года.

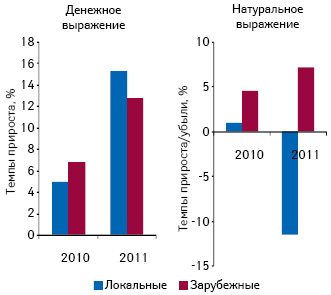

Сегмент аптечных продаж ИМН зарубежного производства по итогам января–июля 2010–2011 гг. как в денежном, так и в натуральном выражении демонстрирует умеренную положительную динамику (рис. 4). В сегменте ИМН локального производства в текущем году аптечные продажи в денежном и натуральном выражении демонстрируют разнонаправленные тренды — на фоне 15% прироста в деньгах количество реализованных упаковок сократилось на 11,5% по сравнению с аналогичным периодом 2010 г.

2 недели — это много или мало?

В свете событий, связанных с вступлением в действие постановления КМУ № 785, представляется интересным проанализировать рыночное развитие некоторых групп ИМН, введение НДС на которые получило наибольший резонанс на украинском фармрынке. Так, речь пойдет о таких 3 группах ИМН, как подгузники и пеленки для детей; соски и пустышки; презервативы.

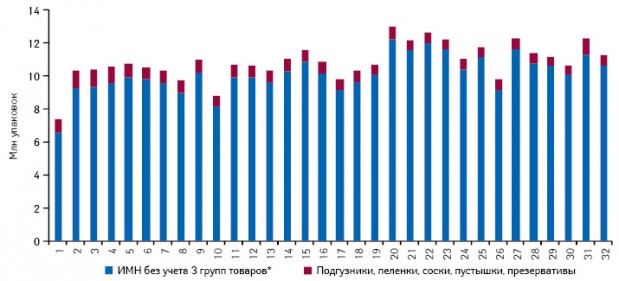

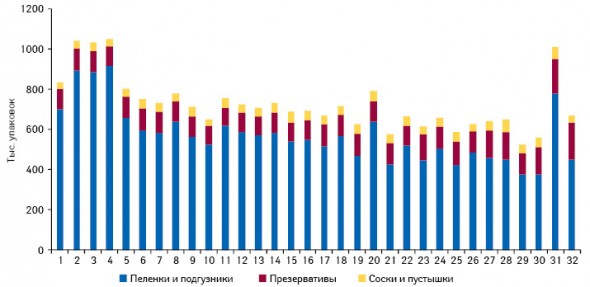

О каких масштабах проблемы, возникшей в результате расширения списка ИМН, подлежащих обложению НДС, идет речь, можно понять исходя из удельного веса анализируемых групп товаров (подгузники, пеленки, соски, пустышки, презервативы). Так, по итогам 1–32-й недели 2011 г. в денежном выражении эти товары суммарно аккумулировали более 1/5 общего объема аптечных продаж ИМН — 21%, хотя в натуральных величинах их рыночная доля несколько меньше — 7%. Максимальный удельный вес анализируемых групп товаров отмечен в первые недели года — 23–26% в денежном и 10–11% в натуральном выражении, при этом в течение последующих периодов этот показатель не превышает 19–23% и 5–7% соответственно (рис. 5, 6). По итогам 31-й недели (1–7 августа) их удельный вес значительно увеличился, достигнув 27% в денежном и 8% в натуральном выражении. Это было обусловлено всплеском их аптечных продаж после того, как СМИ проинформировали широкие массы населения об их значительном удорожании в результате введения НДС, а потребители бросились закупать презервативы и анализируемые детские товары впрок.

Как было отмечено, исследуемые группы ИМН в денежном выражении аккумулируют значительную часть рынка аптечных продаж, в то время в общем объеме физического потребления их доля почти втрое меньше. Это обусловлено более высокой средневзвешенной стоимостью 1 упаковки по сравнению с другими ИМН. Так, по итогам 1–32-й недели текущего года средневзвешенная стоимость 1 упаковки ИМН в целом по рынку аптечных продаж составила 3,7 грн., а для анализируемых групп товаров — 11,9 грн. Ни для кого не секрет, что, например, презервативы и подгузники — товары не из дешевых, в связи с чем угроза их значимого удорожания и вызвала такой переполох среди потребителей. В свою очередь, для операторов фармрынка постановление КМУ № 785 принесло не меньше проблем, связанных с дополнительными расходами по переоценке отдельных групп товаров.

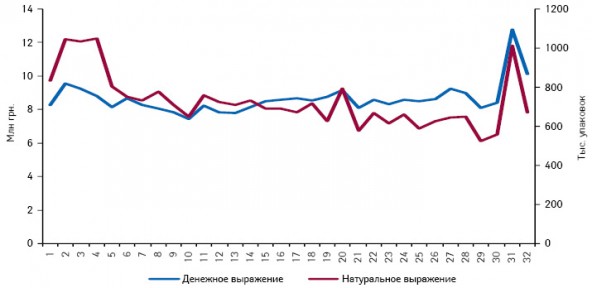

Итак, динамика аптечных продаж анализируемых групп ИМН продемонстрировала рывок вверх по итогам 31-й недели (рис. 7). Причем всплеск розничной реализации в денежном выражении был инициирован увеличением объема физического потребления.

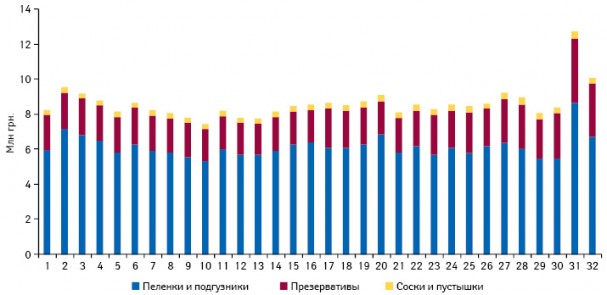

В структуре аптечных продаж 3 исследуемых групп ИМН львиную долю аккумулируют подгузники и пеленки для детей — по итогам 32 нед 2011 г. — 71% в денежном и 79% в натуральном выражении. Доля презервативов в этом объеме составила 25 и 15% соответственно, а сосок и пустышек — 4 и 6%.

Увеличение объема аптечных продаж по итогам 31-й недели было отмечено для всех анализируемых групп ИМН, при этом уже спустя неделю наметился значительный спад их розничной реализации, практически вернувшись на обычный уровень (рис. 8, 9).

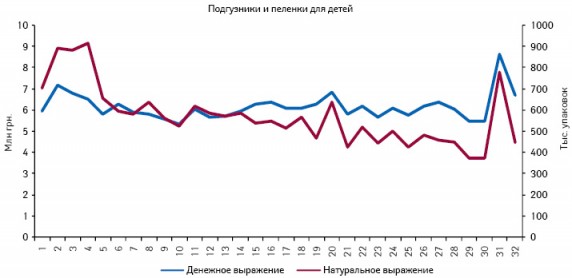

Что касается самой крупной из анализируемых групп ИМН — подгузников и пеленок, то объем их аптечных продаж по итогам 31-й недели в натуральном выражении увеличился вдвое по сравнению с предыдущей неделей — с 376 до 781 тыс. упаковок, в денежном выражении также был отмечен значительный всплеск — с 5,5 до 8,7 млн грн. (рис. 10). При этом неделю спустя динамика рынка вернулась на круги своя, практически сравнявшись в предыдущими периодами.

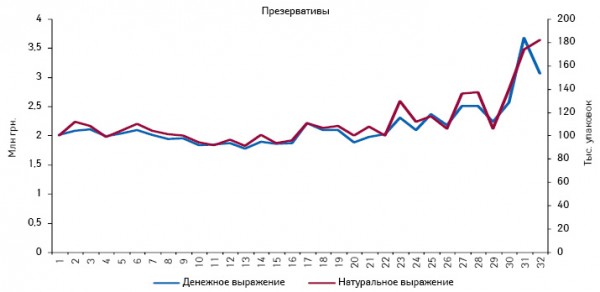

Объем аптечной реализации презервативов по итогам 31-й недели также стремительно возрос по сравнению с предыдущими периодами в денежном и натуральном выражении (рис. 11). На 32-й неделе физический объем потребления этой группы ИМН продолжил развитие по нарастающей, достигнув пика за всю историю развития украинского фармрынка, в то время как в денежном выражении наметился некоторый спад объема аптечных продаж. Можно предположить, что по итогам 32-й недели ценовая структура розничной реализации презервативов по сравнению с 31-й неделей сместилась в пользу менее дорогостоящей продукции.

Понедельная динамика аптечных продаж детских сосок и пустышек обычно весьма хаотична, тем не менее, и в этом сегменте рынка прослеживается всплеск объема аптечных продаж по итогам 31-й недели (рис. 12).

ИТОГИ

По итогам января–июля 2011 г. объем аптечных продаж ИМН в Украине составил 1,28 млрд грн. за 342,2 млн упаковок, увеличившись на 13,4% в денежном и уменьшившись на 0,5% в натуральном выражении по сравнению с аналогичным периодом предыдущего года. То есть, развитие этого сегмента розничного фармрынка обеспечивается преимущественно благодаря повышению средневзвешенной стоимости 1 упаковки ИМН, причем эта тенденция особенно ярко выражена в сегменте ИМН локального производства.

В структуре аптечных продаж в денежном и натуральном выражении превалируют ИМН зарубежного производства — по итогам января–июля 2011 г. их удельный вес составил 74,2 и 63,6% соответственно. Доля ИМН отечественного производства в этот период составила 25,8 и 36,4% соответственно.

Недельная динамика рынка аптечных продаж ИМН в начале августа текущего года продемонстрировала крутой вираж. Так, по итогам 31-й недели был отмечен всплеск объема продаж в этом сегменте, обусловленный ажиотажным спросом на некоторые группы товаров, которые были исключены из списка освобожденных от НДС. В частности, речь идет о таких социально значимых товарах, как детские подгузники, пеленки, соски, пустышки, а также презервативы. Потребители, проинформированные СМИ относительно грядущего подорожания этих групп ИМН, восприняли это известие как призыв к закупке товаров впрок.

В структуре аптечных продаж 3 исследуемых групп ИМН львиную долю аккумулируют подгузники и пеленки для детей — по итогам 32 нед 2011 г. — 71% в денежном и 79% в натуральном выражении. Доля презервативов в этом объеме составила 25 и 15% соответственно, а сосок и пустышек — 4 и 6%.

Ажиотаж среди потребителей соответствующим образом отразился на динамике аптечных продаж исследуемых групп ИМН — стремительное увеличение объема реализации которых в первую неделю августа в последующую неделю сменилось замедлением динамики.

Сложившаяся ситуация в памяти ассоциируется с событиями осени 2009 г., ознаменовавшейся стремительным ростом аптечных продаж, вызванным опасениями населения относительно наступления эпидемии свиного гриппа. Тогда потребители стали запасаться противовирусными и другими лекарственными средствами, а также противогриппозными масками. Этот всплеск продаж впоследствии не лучшим образом сказался на динамике аптечного рынка с последующим замедлением темпов его прироста.

Сейчас украинский фармрынок пребывает в состоянии дежавю — ситуация чем-то напоминает события 2-годичной давности. И несмотря на то что 13 августа все участники украинского фармрынка смогли вздохнуть с облегчением, когда на официальном сайте правительства было опубликовано новое постановление от 8 августа 2011 р. № 867, согласно которому вышеупомянутые и некоторые другие группы ИМН были возвращены в список, освобожденных от НДС, предыдущее постановление имело весьма серьезные последствия как для потребителей, так и для операторов фармрынка.

(©) Dima367 | Dreamstime.com \ Dreamstock.ru

(©) Leeser | Dreamstime.com \ Dreamstock.ru

или e-mail: [email protected]

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим