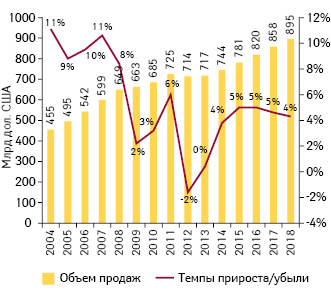

Согласно данным, приведенным в докладе «World OTC Pharmaceutical Market 2012–2022» аналитической компании «Visiongain», ожидается, что мировой объем продаж безрецептурных препаратов увеличится с 60 млрд дол. США в 2009 г. до 80,7 млрд дол. в 2014 г. Таким образом, компания улучшила свой более ранний прогноз. Так, в 2010 г. ожидалось, что к 2015 г. доход от продаж этой группы лекарственных средств достигнет 70 млрд дол. Следует отметить, что, как прогнозируется, основными драйверами увеличения объема продаж безрецептурных препаратов станут перевод лекарственных средств из группы Rx в ОТС, а также увеличение дохода от продаж на развивающихся рынках. При этом, согласно результатам нового исследования аналитической компании «Evaluate Pharma», по итогам 2012 г. мировой объем продаж Rx-препаратов сократился на 1,6% и составил 714 млрд дол. Основными причинами возникновения такой ситуации стали истечение сроков патентной защиты многих лекарственных средств — блокбастеров, а также принятие правительствами разных стран мер, направленных на жесткую экономию бюджетных средств. В частности, объем недополученного дохода вследствие истечения сроков патентной защиты и активизации конкурентного давления со стороны генериков для рецептурных лекарственных средств составил 38 млрд дол. При этом ожидается, что с конца 2013 г. будет отмечаться положительная динамика продаж Rx-препаратов на мировом фармацевтическом рынке. В частности, согласно прогнозам по итогам 2013 г. ожидается увеличение объема продаж этих лекарственных средств на 0,4%, а среднегодовой показатель прироста объема продаж в 2012–2018 гг. составит 3,8% (рис. 1). Таким образом, в 2018 г. мировой объем продаж рецептурных препаратов может достичь 895 млрд дол.

Согласно данным, приведенным в докладе «World OTC Pharmaceutical Market 2012–2022» аналитической компании «Visiongain», ожидается, что мировой объем продаж безрецептурных препаратов увеличится с 60 млрд дол. США в 2009 г. до 80,7 млрд дол. в 2014 г. Таким образом, компания улучшила свой более ранний прогноз. Так, в 2010 г. ожидалось, что к 2015 г. доход от продаж этой группы лекарственных средств достигнет 70 млрд дол. Следует отметить, что, как прогнозируется, основными драйверами увеличения объема продаж безрецептурных препаратов станут перевод лекарственных средств из группы Rx в ОТС, а также увеличение дохода от продаж на развивающихся рынках. При этом, согласно результатам нового исследования аналитической компании «Evaluate Pharma», по итогам 2012 г. мировой объем продаж Rx-препаратов сократился на 1,6% и составил 714 млрд дол. Основными причинами возникновения такой ситуации стали истечение сроков патентной защиты многих лекарственных средств — блокбастеров, а также принятие правительствами разных стран мер, направленных на жесткую экономию бюджетных средств. В частности, объем недополученного дохода вследствие истечения сроков патентной защиты и активизации конкурентного давления со стороны генериков для рецептурных лекарственных средств составил 38 млрд дол. При этом ожидается, что с конца 2013 г. будет отмечаться положительная динамика продаж Rx-препаратов на мировом фармацевтическом рынке. В частности, согласно прогнозам по итогам 2013 г. ожидается увеличение объема продаж этих лекарственных средств на 0,4%, а среднегодовой показатель прироста объема продаж в 2012–2018 гг. составит 3,8% (рис. 1). Таким образом, в 2018 г. мировой объем продаж рецептурных препаратов может достичь 895 млрд дол.

Следует отметить, что в 2013–2018 гг. в зоне риска, связанного с истечением сроков патентной защиты лекарственных средств и повышением конкурентного давления со стороны генериков, окажутся препараты, суммарный мировой объем продаж которых оценивается на уровне 230 млрд дол., при этом прогнозируется, что только половина этих средств будет недополучена вследствие лонча генериков (рис. 2). Одной из причин такого положения вещей является значительная представленность биологических препаратов в списке лекарственных средств, которые потеряют патентную защиту в ближайшие 5 лет. Это связано с тем, что влияние на объем их продаж биосимиляров менее выражено по сравнению с препаратами, действующими веществами которых являются низкомолекулярные соединения.

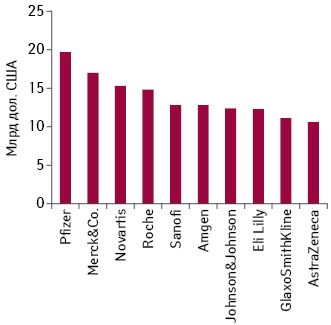

Ключевыми рынками для продаж рецептурных лекарственных средств являются такие развитые государства, как США, Япония и страны Европы. В 2012 г. на этих рынках было отмечено уменьшение объема продаж рецептурных препаратов на 2,4% в денежном выражении по сравнению с предыдущим годом. Объем продаж рецептурных лекарственных средств в США и странах Европы в 2012 г. сократился на 3,3%, составив 204,7 млрд дол. и 122,3 млрд дол. соответственно. В США, несмотря на 19% уменьшение объема продаж этих препаратов, лидирующие позиции по данному показателю в 2012 г. сохранила компания «Pfizer», доход от продаж рецептурных лекарственных средств которой составил 19,7 млрд дол. (рис. 3). При этом уменьшение объема продаж Rx-препаратов в основном связано с истечением срока патентной защиты препарата Lipitor. В топ-3 по объему продаж рецептурных лекарственных средств в денежном выражении в США в 2012 г. вошли «Merck&Co.» и «Novartis», у которых в предыдущем году также было отмечено незначительное снижение этого показателя.

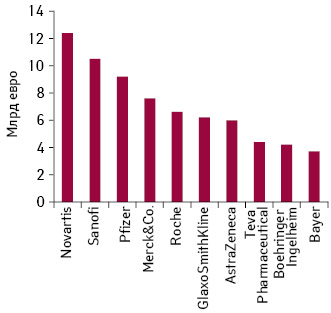

В ЕС ключевую роль в уменьшении объема продаж рецептурных препаратов сыграло сокращение финансирования отрасли здравоохранения в некоторых странах, остро переживающих финансовый спад. В частности, испанское правительство продолжило ранее взятый курс на снижение расходов на здравоохранение, в том числе на реимбурсацию стоимости лекарственных средств, финансирование которой было сокращено в 2012 г. на 12,3% (в евро) по сравнению с предыдущим годом. Таким образом, снижение дохода от продаж в 2012 г. отмечено почти для всех фармацевтических компаний, входящих в топ-10 по данному показателю, за исключением только «Boehringer Ingelheim» и «Bayer», объем продаж которых увеличился на 3,9% и 0,6% (в евро) соответственно (рис. 4). Лидером данного рейтинга в 2012 г. стала компания «Novartis» с объемом продаж рецептурных лекарственных средств на уровне 12,4 млрд евро, также в топ-3 вошли «Sanofi» и «Pfizer» с 10,5 и 9,2 млрд дол. соответственно.

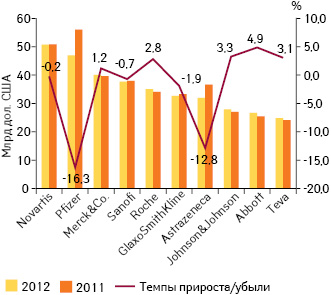

Согласно данным аналитической компании «IMS Health», во многом благодаря ведущей позиции на ключевом рынке — ЕС — компании «Novartis» удалось вырваться вперед и стать мировым лидером по объему продаж препаратов в 2012 г. (рис. 5). Вторая позиция досталась лидеру рынка США — «Pfizer». При этом следует отметить, что разрыв между 1-м и 2-м местами в 2012 г. составил порядка 3,8 млрд дол. Кроме того, по итогам 2012 г. 5 компаний из 10 сохранили те же позиции в рейтинге, что и в 2011 г. Удалось улучшить свои показатели «Roche» и «Glaxosmithkline», которые поднялись на 1 ступеньку по сравнению с предыдущим годом.

В свете сокращения объема продаж рецептурных препаратов, во многом связанного с истечением сроков патентной защиты инновационных лекарственных средств, интересным представляется тот факт, что, согласно результатам нового исследования аналитической компании «Evaluate Pharma», объем продаж генерических препаратов в денежном выражении увеличился по итогам 2012 г. Так, прирост составил 2% в денежном выражении по сравнении с предыдущим годом, при этом следует подчеркнуть, что данный показатель по итогам 2011 г. достиг 10% по сравнению с 2010 г. Лидером по объему продаж генериков в 2012 г., как и в 2011 г., стала компания «Teva». Это было достигнуто, несмотря на достаточно скромные показатели прироста объема продаж — 1% по сравнению с 2011 г. По итогам 2012 г. доход от продаж компании составил 9,6 млрд дол. или 14,5% мирового рынка генериков. При этом 2-я позиция досталась лидеру рынка рецептурных препаратов ЕС — компании «Novartis», — объем продаж в денежном выражении генерических лекарственных средств которой тем не менее сократился на 10% в 2012 г. по сравнению с предыдущим годом (до 7,8 млрд дол.). Это было во многом связано со снижением стоимости авторизированного генерика эноксапарина.

От общего к частному: препараты — лидеры 2012 г.

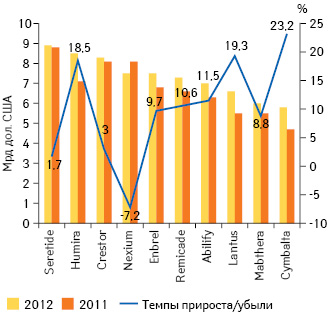

Самое продаваемое в мире лекарственное средство в 2012 г. —Seretide®/Серетид® (флутиказон + салметерол) компаний «GlaxoSmithKline», «Almirall» и «Faes Farma». Вторую позицию в рейтинге топ-10 самых продаваемых препаратов в мире занял Humira™/ Хумира™ (адалимумаб) компаний «Abbott» и «Eisai». Этому способствовал значительный прирост объема продаж на уровне 18,5%** в денежном выражении по сравнению с предыдущим годом (табл. 1, рис. 6). Также двузначные темпы** прироста дохода от продаж были отмечены для Remicade®/Ремикейд® (инфликсимаб), компаний «Johnson&Johnson», «Merck&Co.» и «Mitsubishi Tanabe» — 10,6%, Abilify (арипипразол) компании «Otsuka Holdings» — 11,5%, Lantus®/Лантус® (инcулин гларгин) французской фармацевтической компании «Sanofi» и Cymbalta/Симбалта® (дулоксетин), маркетируемого компаниями «Eli Lilly» и «Shionogi», — 23,2%.

|

Таблица 1 |

Топ-10 препаратов в 2012 г. по объему продаж в денежном выражении в мире |

| № | Препарат | Действующее вещество | Компания | Фармакологическая характеристика | Длительность присутствия препарата на рынке, годы | Технология производства |

| 1 | Seretide/Advair | флутиказона пропионат; сальметерола ксинафоат | GSK + Almirall + Faes Farma | Антагонист β2-адренорецептора + кортикостероид | 14,8 | Низкомолекулярный продукт |

| 2 | Humira | адалимумаб | Abbott Labs + Eisai | Антитела к фактору некроза опухоли альфа (Tumour necrosis factor аlpha, TNFa) | 10,4 | Моноклональные антитела |

| 3 | Crestor | розувастатин | AstraZeneca | Статины/ингибитор HMG CoA-редуктазы | 10,3 | Низкомолекулярный продукт |

| 4 | Nexium | эзомепразол | AstraZeneca + Daiichi Sankyo | Ингибитор протонной помпы | 12,8 | Низкомолекулярный продукт |

| 5 | Enbrel | этанерцепт | Amgen + Pfizer + Takeda | Ингибитор TNFa | 14,6 | Рекомбинантный продукт |

| 6 | Remicade | инфликсимаб | J&J + Merck&Co. + Mitsubishi Tanabe | Антитела к TNFa | 14,8 | Моноклональные антитела |

| 7 | Abilify | арипипразол | Otsuka Holdings | Агонист 5HT1a-серотониновых и D2-дофаминовых рецепторов, антагонист 5HT2a-серотониновых рецепторов | 10,5 | Низкомолекулярный продукт |

| 8 | Lantus | рекомбинантный инсулин гларгин | Sanofi | Инсулин | 12,9 | Рекомбинантный продукт |

| 9 | Mabthera | ритуксимаб | Roche | Антитела к CD20 | 15,5 | Моноклональные антитела |

| 10 | Cymbalta | дулоксетин | Eli Lilly + Shionogi | Ингибитор 5HT-серотониновых рецепторов и обратного захвата норадреналина | 8,8 | Низкомолекулярный продукт |

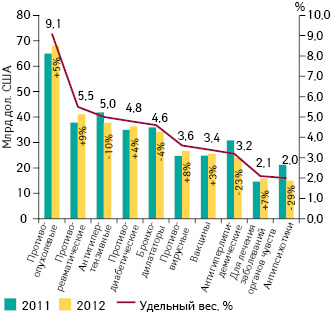

Согласно данным отчета «World Preview 2013, Outlook to 2018: Returning to Growth» аналитической компании «Evaluate Pharma», в разрезе терапевтического применения препаратов лидерами по объему продаж в денежном выражении по-прежнему являются лекарственные средства, применяемые при онкологических заболеваниях, удельный вес которых в общем объеме продаж рецептурных и безрецептурных препаратов в мире в 2012 г. составил 9,1% в денежном выражении по сравнению с 8,5% в 2011 г. (рис. 7). Основными драйверами роста данного терапевтического направления выступили такие препараты, как Zytiga («Johnson&Johnson»), Revlimid («Celgene»), Rituxan («Roche»), Herceptin («Roche») и Avastin («Roche»). В данном контексте необходимо отметить, что именно компания «Roche» и является лидером по объемом продаж препаратов для лечения онкологической патологии по итогам 2012 г. Как ожидается, эта тенденция сохранится в течение ближайших 5 лет.

В 2012 г. улучшились позиции препаратов для лечения ревматоидного артрита, которые поднялись на одну ступеньку в рейтинге, обогнав антигипертензивные лекарственные средства, что во многом стало следствием уменьшения объема продаж последних на 10% в денежном выражении. Основными драйверами увеличения объема продаж препаратов для лечения ревматоидного артрита стали такие лекарственные средства, как Humira («AbbVie»), Remicade («Johnson&Johnson») и Enbrel («Amgen»). Удельный вес препаратов для лечения ревматоидного артрита оценивается на уровне 5,5% в денежном выражении, а антигипертензивных — 5%.

Привлекает внимание значительное сокращение доходов от продаж антигиперлипидемических лекарственных средств — на 23% в денежном выражении, причиной чего, вероятно, в немалой степени стали истечение срока патентной защиты препарата Lipitor и, как следствие, активизация конкурентного давления со стороны генериков. Так, объем продаж данного препарата уменьшился на 5,6 млрд дол. Это наглядно демонстрирует, как велико влияние ключевых брэндов на объемы продаж целых групп препаратов. Также значительно сократились продажи антипсихотиков — на 29% в денежном выражении. Свою роль в этом сыграло сокращение на 6 млрд дол. доходов от продаж таких ключевых продуктов, как Seroquel компании «AstraZeneca» и Zyprexa компании «Eli Lilly».

Еще одним важным показателем, позволяющим оценить текущее положение дел на мировом фармацевтическом рынке, является количество одобренных инновационных препаратов и их перспективность. Что касается одобрения новых лекарственных средств в США, то в 2012 г. было отмечено наибольшее количество таковых со времен лонча Lipitor. При этом наряду с большим количеством препаратов, одобренных регуляторными органами США в 2012 г. (45 по сравнению с 35 в 2011 г.), необходимо отметить высокое качество данных проектов, в частности, в разрезе прогнозируемых объемов продаж данных лекарственных средств в течение 5 лет после лонча. Так, согласно прогнозам, общий объем продаж в США только Eliquis (апиксабан, «Bristol-Myers Squibb»), Stribild (элвитегравир, кобицистат, эмтрицитабин, тенофовира дизопроксилфумарат, «Gilead Sciences»), Kalydeco (ивакафтор, «Vertex Pharmaceuticals»), Xeljanz (тофацитиниб цитрат, «Pfizer») и Kyprolis (арфилзомиб, «Onyx Pharmaceuticals») — препаратов, которые к 2017 г., как ожидается, станут блокбастерами, — составит 15,8 млрд дол. за 5 лет. Кроме того, прогнозируется, что позитивная динамика в отношении одобрения новых лекарственных средств будет характерна и для 2013 г.

Также следует отметить удачное завершение 14 из топ-20 самых дорогостоящих R&D-проектов предыдущего года, которое увенчалось одобрением новых препаратов. Чистая приведенная стоимость этих продуктов возросла на 59%. Это стало возможным благодаря тому, что одобрение лекарственных средств позволило снизить некоторые предполагаемые риски, а также благодаря улучшению прогнозов аналитиков относительно объема их продаж после лонча. Нынешний R&D-портфель ведущих компаний тоже выглядит весьма воодушевляюще (табл. 2). В частности, в рейтинге появилось 18 новых перспективных R&D-проектов с общей чистой приведенной стоимостью 287 млрд дол. Около 10% от этой суммы приходится на долю кандидата в препараты Sofosbuvir (софосбувир) компании «Gilead» (приобретенный ею у «Pharmasset»), объем продаж которого, согласно прогнозам, может превысить 7 млрд дол. в 2018 г., а в настоящее время оценивается в 29 млрд дол. В случае, если «Gilead» удастся воплотить эти прогнозы в жизнь, ее расходы на приобретение данной молекулы в размере 11,2 млрд дол. будут более чем оправданы.

|

Таблица 2 |

Toп-10 наиболее перспективных кандидатов в препараты (по прогнозируемому объему продаж в 2018 г.), находящихся на финальных стадиях разработки |

| № | Кандидат в препараты | Компания | Стадия R&D-разработки | Описание действующего вещества | Прогнозируемый объем продаж в 2018 г., млрд дол. США | Ожидаемый NPV, млрд дол. США |

| 1 | Софосбувир | Gilead Sciences | Подана заявка на одобрение | Ингибитор NS5B-полимеразы вируса гепатита С | 7,35 | 28,57 |

| 2 | BMS-936558 | Bristol-Myers Squibb | Фаза III | Моноклональные антитела к фактору запрограммированной гибели клетки-1 | 1,87 | 9,91 |

| 3 | GS-7977/GS-5885 | Gilead Sciences | Фаза III | Ингибитор NS5B и NS5B-полимеразы вируса гепатита С | 2,22 | 6,85 |

| 4 | IMC-1121B | Eli Lilly | Подана заявка на одобрение | Поликлональные антитела к VEGFr | 0,97 | 4,23 |

| 5 | Ибрутиниб | Pharmacyclics | Фаза III | Ингибитор тирозинкиназы Брутона | 1,40 | 4,04 |

| 6 | Reolysin | Oncolytics Biotech | Фаза III | Онколитический вирус (реовирус) | 1,13 | 3,89 |

| 7 | VX-809 + ивакафтор | Vertex Pharmaceuticals | Фаза III | Корректор работы регулятора трансмембранной проводимости CF | 1,43 | 3,54 |

| 8 | RG3638 | Roche | Фаза III | Моноклональные антитела к фактору мезенхимального эпителиального перехода | 0,66 | 3,48 |

| 9 | Палбоциклиб | Pfizer | Фаза III | Ингибитор циклинзависимых киназ 4 и 6 | 0,79 | 3,15 |

| 10 | LY2062430 | Eli Lilly | Фаза III | Моноклональные антитела к бетаамилоиду | 0,73 | 3,08 |

Оптимистичные результаты R&D-разработок стали почвой для того, чтобы прогнозировать, что номинальный прирост объема инвестиций в R&D в течение следующих 6 лет будет на уровне 1,4%. При этом новые препараты с предполагаемым высоким уровнем окупаемости, которые были одобрены в 2012 г., наряду с возвращением мирового фармацевтического рынка к росту с 2014 г. являются дополнительными звоночками, свидетельствующими о повышении продуктивности R&D.

Слепая вера

или предпосылки к росту?

Устойчивый рост объема продаж рецептурных препаратов, прогнозируемый с 2014 г., наряду с увеличением удельного веса более дорогостоящих биологических лекарственных средств в общем объеме продаж, а также снижением влияния конкурентного давления генерических препаратов после истечения срока патентной защиты оригинальных и более высокие прогнозируемые доходы от продаж лекарственных средств, одобренных в 2012 г., по сравнению с предыдущим годом, вкупе с повышением продуктивности R&D-сегмента позволяют говорить о том, что динамика развития мировой фармацевтической отрасли повышается. Учитывая это, неудивительно, что инвестиционное сообщество стало гораздо более пристально присматриваться к фармацевтическому рынку. Об этом свидетельствует рост стоимости акций 20 крупнейших фармацевтических компаний (согласно рейтингу S&P 500), результатом чего стало увеличение их удельного веса с 13% до 22% в 2012 г. Однако такую красивую картинку может подпортить неопределенность, связанная с экономическими проблемами в Европе, которые, как никогда раньше, могут повлиять на спрос на новые лекарственные средства. Таким образом, фармацевтическая отрасль по-прежнему держит путь в неизведанные воды.

по материалам www.evaluategroup.com; www.imshealth.com;www.visiongain.com; www.pharmexec.com; www.bloomberg.com;www.reuters.com; www.gilead.com

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим