«Аптечная корзина»

В целом объем украинского рынка аптечных продаж по всем категориям фармпродукции по итогам 9 мес 2009 г. составил 14 млрд грн. почти за 1,3 млрд упаковок. Темпы прироста/убыли продаж товаров «аптечной корзины» составили +21,6% в денежном и –13,5% в натуральном выражении по сравнению с аналогичным периодом 2008 г. Следует отметить, что в анализируемый период аптечные продажи изделий медицинского назначения (ИМН) в денежном выражении опережали общерыночный прирост (+27,5%). Быстрее рынка развивались продажи наиболее важной категории товаров «аптечной корзины» — лекарственных средств (ЛС) (+22,1%).

В долларовом эквиваленте общий объем аптечных продаж по всем категориям товаров по итогам 9 мес 2009 г. составил 1,8 млрд дол. США, уменьшившись на 22,3% по сравнению с аналогичным периодом 2008 г. Отметим, что максимальные темпы убыли были зафиксированы во II кв. 2009 г. –25,6%.

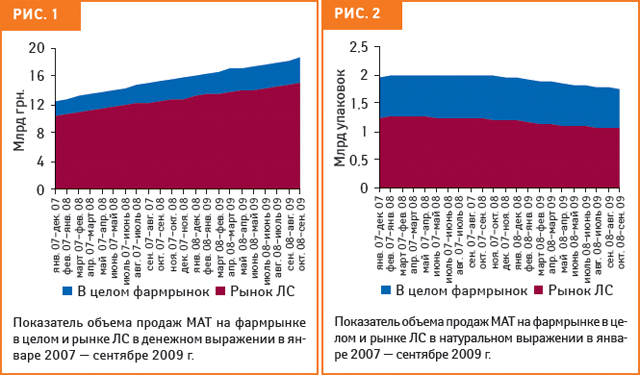

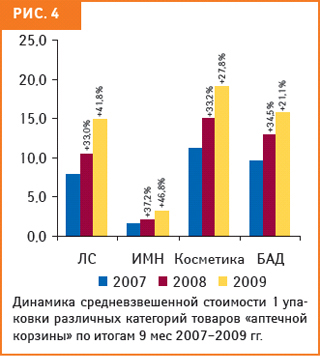

Анализ показателя MAT (Moving Annual Total) свидетельствует, что объем фармрынка и рынка ЛС в денежном выражении планомерно увеличивается. За последние 12 мес — с октября 2008 по сентябрь 2009 г. — в аптечных учреждениях было реализовано товаров на сумму 18,6 млрд грн., из них 15,2 млрд грн. обеспечили ЛС (рис. 1). Количество реализованных упаковок товаров «аптечной корзины», в том числе ЛС, постепенно снижается. За 12 мес — с октября 2008 по сентябрь 2009 г. — оно соответственно уменьшилось на 11,8% — до 1,8 млрд упаковок и на 13,2% — до 1,1 млрд упаковок (рис. 2).

В разрезе поквартальной динамики по итогам I кв. 2009 г. объем розничных продаж в денежном выражении увеличился на 23,5% по сравнению с аналогичным периодом 2008 г. (рис. 3). Во II кв. 2009 г. отмечено некоторое замедление темпов прироста аптечных продаж до +15,7%. В III кв. текущего года ситуация на рынке характеризовалась улучшением динамики — темпы прироста розничных продаж составили 25,3%. Абсолютные показатели аптечных продаж в денежном выражении в I и III кв. были близки к отметке 5 млрд грн. В натуральном выражении в I и II кв. 2009 г. темпы убыли объемов аптечных продаж составили 16 и 15% соответственно. А уже в III кв. снижение несколько замедлилось и этот показатель составил –9%.

Несколько слов о развитии аптечных продаж фармпродукции в сентябре 2009 г. В этом месяце аптечными учреждениями было реализовано товаров на сумму 1,8 млрд грн. за 155,4 млн упаковок. Следует отметить, что с начала текущего года это наибольший объем реализации как в денежном, так и в натуральном выражении.

| Таблица 1 | Объем аптечных продаж по категориям товаров в денежном и натуральном выражении по итогам 9 мес 2007–2009 гг. с указанием процента прироста/убыли по сравнению с аналогичным периодом предыдущего года |

| 9 мес, год | Млн грн. | Удельный вес категории,% | ,% | Млн упаковок | Удельный вес категории,% | ,% |

| ЛС | ||||||

| 2007 | 7188,5 | 83,6 | – | 908,2 | 63,2 | – |

| 2008 | 9354,6 | 81,0 | 30,1 | 888,7 | 60,5 | –2,1 |

| 2009 | 11418,4 | 81,3 | 22,1 | 764,9 | 60,2 | –13,9 |

| ИМН* | ||||||

| 2007 | 734,8 | 8,5 | – | 465,8 | 32,4 | – |

| 2008 | 1083,4 | 9,4 | 47,4 | 500,6 | 34,1 | 7,5 |

| 2009 | 1381,8 | 9,8 | 27,5 | 434,8 | 34,2 | –13,1 |

| Косметика | ||||||

| 2007 | 432,3 | 5,0 | – | 38,5 | 2,7 | – |

| 2008 | 701,1 | 6,1 | 62,2 | 46,9 | 3,2 | 21,8 |

| 2009 | 775,0 | 5,5 | 10,5 | 40,5 | 3,2 | –13,5 |

| БАД | ||||||

| 2007 | 243,7 | 2,8 | – | 25,1 | 1,7 | – |

| 2008 | 411,7 | 3,6 | 68,9 | 31,7 | 2,2 | 26,2 |

| 2009 | 466,4 | 3,3 | 13,3 | 29,7 | 2,3 | –6,4 |

| Всего | ||||||

| 2007 | 8599,4 | – | – | 1437,6 | – | – |

| 2008 | 11550,8 | – | 34,3 | 1467,9 | – | 2,1 |

| 2009 | 14041,7 | – | 21,6 | 1270,0 | – | –13,5 |

*В общий объем аптечных продаж ИМН включен объем реализации дезинфицирующих средств, которые прошли процедуру регистрации.

Традиционно наибольший удельный вес в общем объеме аптечных продаж приходится на ЛС. По итогам 9 мес 2009 г. на долю ЛС в денежном выражении приходилось порядка 81% объема розничных продаж аптек, в натуральном — 60% (табл. 1). Более трети объема аптечных продаж в натуральном выражении составляют ИМН — 34%, а в денежном — почти 10%. Минимальный удельный вес на украинском розничном рынке занимают такие категории товаров «аптечной корзины», как косметика и биологически активные добавки (БАД). Темпы прироста аптечных продаж этих категорий товаров в денежном выражении практически ежемесячно не поспевали за общерыночным развитием.

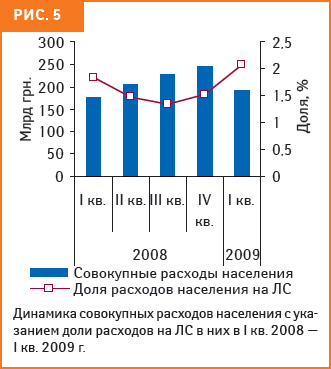

В это же время средневзвешенная стоимость парафармацевтической продукции повышалась. За первые 9 мес 2009 г. для косметики и БАД она повысилась на 27,8 и 21,1% соответственно по сравнению аналогичным периодом 2008 г. Более 40% составил прирост средневзвешенной стоимости 1 упаковки ИМН и ЛС (рис. 4).

В общем объеме аптечных продаж в Украине по итогам 9 мес 2009 г. в денежном выражении около 75% составляла продукция зарубежного производства. В натуральном выражении, напротив, преобладала отечественная продукция — в общем объеме аптечных продаж ее доля составила чуть более 58%. Отечественные производители продолжают укреплять свои позиции. По сравнению с 9 мес 2008 г. удельный вес продукции украинского производства в денежном выражении увеличился на 2%, в натуральном — на 4%. Наибольший удельный вес отечественной продукции как в натуральном, так и в денежном выражении отмечают для такой категории «аптечной корзины», как БАД, — 77 и 40% соответственно (табл. 2, 3).

| Таблица 2 | Объем аптечных продаж по категориям товаров зарубежного и отечественного производства в денежном выражении за 9 мес 2007–2009 гг. с указанием процента прироста/убыли по сравнению с аналогичным периодом предыдущего года |

| 9 мес, год | Товары зарубежного производства | Товары отечественного производства | ||||

| Млн грн. | Удельный вес категории,% | ,% | Млн грн. | Удельный вес категории,% | ,% | |

| ЛС | ||||||

| 2007 | 5371,7 | 74,7 | – | 1816,9 | 25,3 | – |

| 2008 | 7186,5 | 76,8 | 33,8 | 2168,1 | 23,2 | 19,3 |

| 2009 | 8606,8 | 75,4 | 19,8 | 2811,7 | 24,6 | 29,7 |

| ИМН* | ||||||

| 2007 | 530,0 | 72,1 | – | 204,7 | 27,9 | – |

| 2008 | 818,1 | 75,5 | 54,4 | 265,2 | 24,5 | 29,6 |

| 2009 | 1023,9 | 74,1 | 25,2 | 357,9 | 25,9 | 34,9 |

| Косметика | ||||||

| 2007 | 315,0 | 72,9 | – | 117,4 | 27,1 | – |

| 2008 | 528,1 | 75,3 | 67,7 | 173,0 | 24,7 | 47,4 |

| 2009 | 550,2 | 71,0 | 4,2 | 224,8 | 29,0 | 29,9 |

| БАД | ||||||

| 2007 | 149,4 | 61,3 | – | 94,4 | 38,7 | – |

| 2008 | 277,5 | 67,4 | 85,8 | 134,2 | 32,6 | 42,2 |

| 2009 | 277,3 | 59,5 | 0,0 | 189,0 | 40,5 | 40,8 |

| Всего | ||||||

| 2007 | 6366,0 | 74,0 | – | 2233,3 | 26,0 | – |

| 2008 | 8810,2 | 76,3 | 38,4 | 2740,6 | 23,7 | 22,7 |

| 2009 | 10458,3 | 74,5 | 18,7 | 3583,4 | 25,5 | 30,8 |

| Таблица 3 | Объем аптечных продаж по категориям товаров зарубежного и отечественного производства в натуральном выражении за 9 мес 2007–2009 гг. с указанием процента прироста/убыли по сравнению с аналогичным периодом предыдущего года |

| 9 мес, год | Товары зарубежного производства | Товары отечественного производства | ||||

| Млн упаковок | Удельный вес категории,% | ,% | Млн упаковок | Удельный вес категории,% | ,% | |

| ЛС | ||||||

| 2007 | 315,4 | 34,7 | – | 592,8 | 65,3 | – |

| 2008 | 334,1 | 37,6 | 5,9 | 554,6 | 62,4 | –6,4 |

| 2009 | 253,9 | 33,2 | –24,0 | 511,1 | 66,8 | –7,8 |

| ИМН* | ||||||

| 2007 | 273,6 | 58,7 | – | 192,2 | 41,3 | – |

| 2008 | 312,5 | 62,4 | 14,2 | 188,1 | 37,6 | –2,1 |

| 2009 | 253,0 | 58,2 | –19,0 | 181,9 | 41,8 | –3,3 |

| Косметика | ||||||

| 2007 | 17,7 | 46,1 | – | 20,8 | 53,9 | – |

| 2008 | 23,4 | 49,8 | 31,8 | 23,5 | 50,2 | 13,3 |

| 2009 | 17,7 | 43,7 | –24,2 | 22,8 | 56,3 | –2,9 |

| БАД | ||||||

| 2007 | 6,2 | 24,7 | – | 18,9 | 75,3 | – |

| 2008 | 8,3 | 26,1 | 33,4 | 23,4 | 73,9 | 23,8 |

| 2009 | 6,7 | 22,6 | –19,3 | 23,0 | 77,4 | –1,9 |

| Всего | ||||||

| 2007 | 612,9 | 42,6 | – | 824,6 | 57,4 | – |

| 2008 | 678,3 | 46,2 | 10,7 | 789,6 | 53,8 | –4,2 |

| 2009 | 531,2 | 41,8 | –21,7 | 738,8 | 58,2 | –6,4 |

Следует отметить, что продукция отечественного производства по итогам 9 мес 2009 г. развивалась темпами, опережающими общерыночные. Так, в январе–сентябре 2009 г. темпы прироста/убыли объема аптечных продаж товаров украинского производства составили 30,8% в денежном и –6,4% в натуральном выражении. В этот период максимальные темпы прироста в денежном выражении среди товаров «аптечной корзины» отечественного производства продемонстрировали БАД (+40,8%).

В свою очередь темпы аптечных продаж товаров зарубежного производства в денежном выражении составили +18,7%, в натуральном –21,7%. В сегменте импортной продукции наибольший вклад в прирост объема продаж в денежном выражении обеспечили ИМН (+25,2%) и ЛС (+19,8%).

Рынок ЛС

Инфляционные перипетии, которые начали происходить в конце прошлого года, уже, можно сказать, перестали удивлять. Согласно данным Государственного комитета статистики Украины, по итогам 9 мес 2009 г. индекс потребительских цен (ИПЦ) на товары и услуги по сравнению с аналогичным периодом предыдущего года составил 116,9%. Пик по этому показателю пришелся на начало года — январь и февраль — более 120%. Начиная с апреля ИПЦ стабилизировался на уровне около 115%. В сентябре 2009 г. этот показатель составил 100,8% к таковому предыдущего месяца.

В свою очередь ИПЦ на фармпродукцию, медицинские товары и оборудование растет опережающими темпами. В среднем по итогам 9 мес 2009 г. этот показатель составил 142,3%. Максимальное значение ИПЦ на фармпродукцию, медицинские товары и оборудование было зафиксировано в марте этого года на уровне 147,1%. В апреле–сентябре 2009 г. этот показатель стабилизировался на уровне 140–142%.

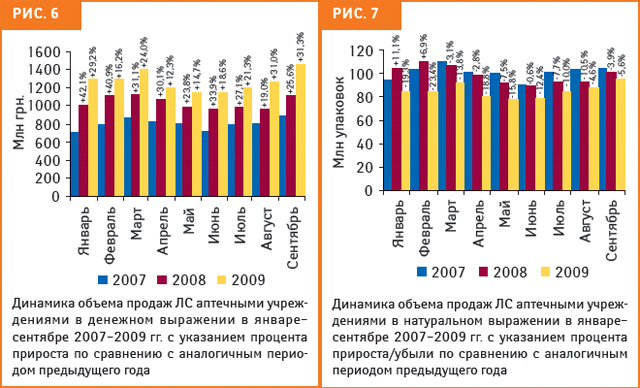

Если взглянуть на суммарные расходы населения, то можно отметить их увеличение в течение всего 2008 г. Однако уже в I кв. 2009 г. этот показатель начал снижаться по сравнению с IV кв. предыдущего года (на момент выхода публикации были известны свежие данные только за I кв. 2009 г.). В это же время доля расходов на ЛС в общем объеме таковых увеличилась до 2,1% (рис. 5). Отметим, что в IV кв. 2008 г. этот показатель составил 1,5%.

Проанализировав помесячную динамику развития аптечных продаж ЛС в Украине, следует обратить внимание, что в конце лета наметилась тенденция к стабилизации рыночной ситуации. Так, в сентябре 2009 г. (как и в августе) темпы прироста розничных продаж ЛС в денежном выражении превысили 30% (рис. 6). В это же время темпы убыли аптечных продаж ЛС в натуральном выражении замедлились и впервые с начала 2009 г. измерялись однозначными цифрами 4,6 и 5,6% соответственно (рис. 7). В абсолютных величинах объем розничных продаж ЛС аптечными учреждениями в сентябре 2009 г. составил 1,5 млрд грн. за 95,4 млн упаковок.

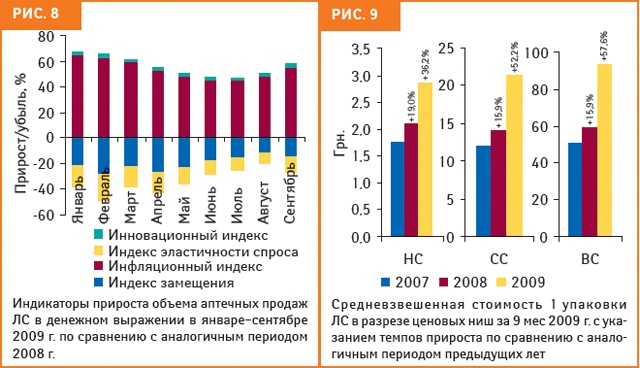

Вклад инфляционной составляющей в общий прирост рынка ЛС в середине лета несколько снизился (в июне и июле — чуть более 45%). Однако уже в августе этот показатель начал увеличиваться, и в сентябре превысил отметку 50% (рис. 8).В это же время (два месяца подряд) рынок ЛС прирастал в денежном выражении более чем на 30%.

В целом по итогам 9 мес 2009 г. объем аптечных продаж ЛС составил 11,4 млрд грн. за 765 млн упаковок. По сравнению с аналогичным периодом 2008 г. темпы прироста/убыли розничных продаж ЛС в аптеках составили +22,1% в денежном и –13,9% в натуральном выражении. В долларовом эквиваленте объем аптечных продаж уменьшился на 22% до 1,5 млрд дол.

Если говорить о развитии продаж препаратов в разрезе рецептурного статуса, то на украинском рынке ЛС доля безрецептурных препаратов по итогам 9 мес 2009 г. составила 47% в денежном и 69% в натуральном выражении. Отметим, что в январе 2008 г. соотношение сегментов рецептурных и безрецептурных ЛС в денежном выражении составляло 50/50, а в феврале безрецептурные препараты преобладали — почти 52%. Однако уже весной долевое распределение сегментов изменилось в пользу рецептурных препаратов. Максимального значения удельный вес рецептурных препаратов достиг в июне и июле 2009 г. — 55,6%. Темпы прироста объема продаж рецептурных ЛС в денежном выражении опережают таковые для безрецептурных. Так, объем розничных продаж рецептурных препаратов в денежном выражении в январе–сентябре 2009 г. увеличился на 25%, безрецептурных — на 19%. В натуральном выражении в обоих сегментах отмечают убыль в размере 13 и 15% соответственно. Средневзвешенная стоимость 1 упаковки безрецептурных ЛС повысилась на 39% до 10,3 грн., безрецептурных — на 43% до 25,1 грн.

| Таблица 4 | Объем аптечных продаж ЛС в разрезе ценовых ниш по итогам 9 мес 2007–2009 гг. с указанием процента прироста/убыли по сравнению с аналогичным периодом предыдущего года |

| 9 мес, год | Млн грн. | Удельный вес ниши, % | ,% | Млн упаковок | Удельный вес ниши, % | ,% |

| Низкостоимостная (до 8,7 грн.) | ||||||

| 2007 | 1029,8 | 14,3 | – | 581,8 | 64,1 | – |

| 2008 | 1104,0 | 11,8 | 7,2 | 524,1 | 59,0 | –9,9 |

| 2009 | 1353,4 | 11,9 | 22,6 | 471,6 | 61,7 | –10,0 |

| Среднестоимостная (8,7–50,4 грн.) | ||||||

| 2007 | 3266,7 | 45,4 | – | 269,5 | 29,7 | – |

| 2008 | 4140,7 | 44,3 | 26,8 | 294,9 | 33,2 | 9,4 |

| 2009 | 5133,9 | 45,0 | 24,0 | 240,3 | 31,4 | –18,5 |

| Высокостоимостная (более 50,4 грн.) | ||||||

| 2007 | 2892,0 | 40,2 | – | 56,8 | 6,3 | – |

| 2008 | 4109,9 | 43,9 | 42,1 | 69,7 | 7,8 | 22,7 |

| 2009 | 4931,1 | 43,2 | 20,0 | 53,0 | 6,9 | –23,9 |

| Всего | ||||||

| 2007 | 7188,5 | – | – | 908,2 | – | – |

| 2008 | 9354,6 | – | 30,1 | 888,7 | – | –2,1 |

| 2009 | 11418,4 | – | 22,1 | 764,9 | – | –13,9 |

В целом в разрезе ценовых ниш по итогам 9 мес 2009 г. наибольшую выручку аптечным учреждениям обеспечили препараты среднестоимостной ниши (8,7–50,4 грн.) — 5,1 млрд грн. (табл. 4). В денежном выражении для этой ценовой ниши отмечают максимальное увеличение объема аптечных продаж — +24%. Доля среднестоимостной ниши на рынке розничных продаж ЛС в анализируемый период в денежном выражении увеличилась до 45%.

Объем аптечных продаж ЛС высокостоимостной ниши (более 50,4 грн.) составил 4,9 млрд грн., а их доля — 43,2%. В это же время по количеству реализованных упаковок традиционно лидируют препараты низкостоимостной ниши (до 8,7 грн.) — 472 млн упаковок с долей рынка 62%. Уменьшение объема продаж ЛС в натуральном выражении прежде всего сказалось на препаратах высокостоимостной ниши, объем реализации которых уменьшился почти на 24% по сравнению с 9 мес 2008 г. Для ЛС этой ценовой ниши, а также среднестоимостной отмечают значительное повышение средневзвешенной стоимости 1 упаковки (рис. 9). А для ЛС низкостоимостной ниши этот показатель достиг почти 3 грн.

В целом же на украинском рынке аптечных продаж ЛС по итогам 9 мес 2009 г. средневзвешенная стоимость 1 упаковки составила 14,9 грн.

Фармакотерапевтическая структура аптечных продаж ЛС в Украине по итогам 9 мес в 2009 г. практически не отличается от таковой за аналогичный период 2007–2008 гг. Стабильно топ-лист групп АТС-классификации 1-го уровня по объему выручки возглавляет группа А «Средства, влияющие на пищеварительную систему и метаболизм» (2,6 млрд грн.). Затем следуют препараты группы C «Средства, влияющие на сердечно-сосудистую систему» (1,5 млрд грн.) и N «Средства, действующие на нервную систему» (1,4 млрд грн.). Традиционно в состав топ-5 также вошли препараты группы R «Средства, действующие на респираторную систему» и J «Противомикробные средства для системного применения».

В разрезе групп АТС-классификации 3-го уровня по итогам 9 мес 2009 г. лидируют препараты группы M01A «Нестероидные противовоспалительные и противоревматические средства», объем продаж которых в этот период составил 584 млн грн. В рамках топ-10 данной классификации наибольшие темпы прироста объема аптечных продаж в денежном выражении продемонстрировали препараты группы R01A «Противоотечные и другие препараты для местного применения при заболеваниях полости носа» — почти +37% по сравнению с 9 мес 2008 г.

В рейтинге брэндов ЛС по объему аптечных продаж за 9 мес 2009 г. лидирующую позицию занимает АКТОВЕГИН (табл. 5). Почетные 2-е и 3-е места занимают ЭССЕНЦИАЛЕ и МЕЗИМ. Следует сказать, что топ-30 брэндов ЛС аккумулирует 14,5% рынка аптечных продаж ЛС в денежном выражении (практически столько же было за 9 мес 2008 г.).

| Таблица 5 | Топ-лист брэндов ЛС по объему аптечных продаж в денежном выражении по итогам 9 мес 2009 г. с указанием позиции в рейтинге за аналогичный период 2007–2008 гг. |

| Брэнд | № п/п, год | ||

| 2009 | 2008 | 2007 | |

| АКТОВЕГИН | 1 | 1 | 2 |

| ЭССЕНЦИАЛЕ | 2 | 2 | 1 |

| МЕЗИМ | 3 | 4 | 6 |

| МИЛДРОНАТ | 4 | 3 | 4 |

| НАТРИЯ ХЛОРИД | 5 | 11 | 9 |

| НО-ШПА | 6 | 10 | 8 |

| КЕТАНОВ | 7 | 14 | 13 |

| ПРЕДУКТАЛ | 8 | 5 | 5 |

| ЦЕФТРИАКСОН | 9 | 6 | 3 |

| ЛИНЕКС | 10 | 13 | 10 |

| ЭНАП | 11 | 9 | 12 |

| КАНЕФРОН | 12 | 18 | 35 |

| ЛАЗОЛВАН | 13 | 8 | 7 |

| АУГМЕНТИН | 14 | 17 | 29 |

| ВИТРУМ | 15 | 7 | 11 |

| КОЛДРЕКС | 16 | 35 | 22 |

| ДИКЛОБЕРЛ | 17 | 19 | 17 |

| КАРСИЛ | 18 | 28 | 53 |

| ТИОТРИАЗОЛИН | 19 | 21 | 30 |

| ЦЕРАКСОН | 20 | 30 | 148 |

| ПРОСТАМОЛ УНО | 21 | 15 | 15 |

| ЦЕРЕБРОЛИЗИН | 22 | 20 | 18 |

| ДЕТРАЛЕКС | 23 | 27 | 31 |

| ОМЕЗ | 24 | 46 | 47 |

| АМИЗОН | 25 | 45 | 57 |

| ЭСПУМИЗАН | 26 | 48 | 72 |

| КОДТЕРПИН | 27 | 65 | 111 |

| ДУФАСТОН | 28 | 29 | 36 |

| СПАЗМАЛГОН | 29 | 69 | 59 |

| ФЕСТАЛ | 30 | 34 | 28 |

| Таблица 6 | Топ-лист маркетирующих организаций по объему аптечных продаж ЛС в денежном выражении по итогам 9 мес 2009 г. с указанием позиции в рейтинге за аналогичный период 2007–2008 гг. |

| Маркетирующая организация | № п/п, год | ||

| 2009 | 2008 | 2007 | |

| Berlin-Chemie/Menarini Group | 1 | 1 | 1 |

| Sanofi-Aventis | 2 | 2 | 2 |

| Фармак | 3 | 5 | 6 |

| Дарница | 4 | 3 | 3 |

| Nycomed | 5 | 9 | 14 |

| Артериум Корпорация | 6 | 7 | 4 |

| Sandoz | 7 | 4 | 5 |

| KRKA | 8 | 6 | 7 |

| Servier | 9 | 8 | 9 |

| Gedeon Richter | 10 | 13 | 12 |

| Борщаговский ХФЗ | 11 | 12 | 8 |

| Bayer Consumer Care | 12 | 11 | 10 |

| GlaxoSmithKline | 13 | 14 | 15 |

| Здоровье | 14 | 15 | 13 |

| Actavis Group | 15 | 16 | 16 |

| Boehringer Ingelheim | 16 | 17 | 18 |

| Solvay Pharmaceuticals | 17 | 18 | 19 |

| ПРО-фарма | 18 | 20 | 23 |

| ratiopharm | 19 | 19 | 17 |

| Ranbaxy | 20 | 21 | 20 |

| Стада-Нижфарм | 21 | 23 | 24 |

| Heel | 22 | 10 | 11 |

| Bittner | 23 | 22 | 25 |

| Zentiva | 24 | 24 | 28 |

| Bionorica | 25 | 27 | 31 |

| Mili Healthcare | 26 | 29 | 36 |

| Schering-Plough Corp. | 27 | 28 | 26 |

| Киевский витаминный завод | 28 | 36 | 35 |

| Pliva | 29 | 32 | 38 |

| GlaxoSmithKline Consumer Healthcare | 30 | 33 | 33 |

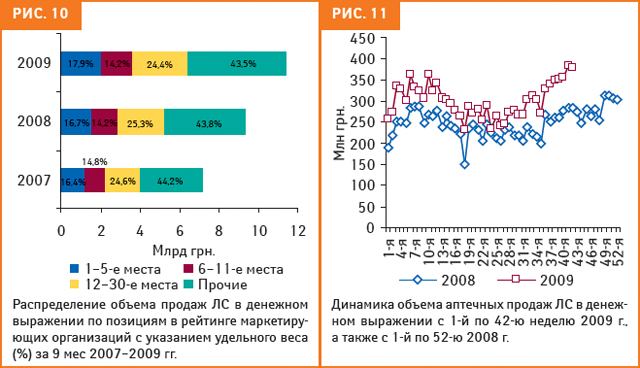

Среди крупнейших маркетирующих организаций по объему розничных продаж ЛС в денежном выражении по итогам 9 мес 2009 г. лидирует компания «Berlin-Chemie/Menarini Group», далее за ней следует «Sanofi-Aventis» (табл. 6). 3-е и 4-е места занимают крупнейшие украинские производители — «Фармак» и «Дарница». Суммарная доля топ-30 маркетирующих организаций аккумулировала около 56% рынка аптечных продаж ЛС, практически не изменившись по сравнению с аналогичным периодом 2008 г. За 9 мес 2009 г. доля топ-5 маркетирующих организаций в общем объеме рынка ЛС несколько увеличилась — почти до 18% (рис. 10).

Рынок ЛС в октябре

Согласно предварительной оценке (рассчитанной путем экстраполяции суммы недельных данных объема аптечных продаж) мы можем взглянуть на развитие аптечной реализации ЛС в октябре 2009 г. (а также других категорий товаров), который начинается на 40-й неделе. Объем аптечных продаж ЛС продолжает значительно увеличиваться, как и в предыдущие сентябрьские недели (рис. 11). Впрочем, в осеннее время года такая динамика была прогнозируемой.

Итоги

Год назад экономический кризис охватил все сферы человеческой деятельности, фармотрасль не стала исключением. В это же время следует отметить высокую степень устойчивости этого сектора экономики к влиянию общих негативных тенденций, преимущественно благодаря низкой эластичности спроса на фармпродукцию.

По итогам 9 мес 2009 г. общий объем украинского рынка аптечных продаж по всем категориям «аптечной корзины» составил 14 млрд грн. за 1,3 млрд упаковок. Фармрынок увеличился немногим более чем на 20% в денежном и сжался на 13,5% в натуральном выражении по сравнению с аналогичным периодом 2008 г.

В разрезе поквартальной динамики развития рынка следует отметить, во II кв. 2009 г. несколько замедлились темпы прироста украинского розничного фармрынка (+15,7%), а уже в III кв. динамика значительно улучшилась (+25,3%). В натуральных величинах темпы убыли значительно замедлились: с –15% во II кв. до –9% в III кв. по сравнению с аналогичными периодами 2008 г.

В структуре розничных продаж по категориям товаров «аптечной корзины» максимальный удельный вес традиционно приходится на ЛС — 81% в денежном и 60% в натуральном выражении. В свою очередь, максимальный вклад в прирост розничного рынка обеспечила эта же категория товаров (+22,1%), а также ИМН (+27,5%) .

В общем объеме аптечных продаж фармпродукции доминируют препараты зарубежного производства — их доля составила 75% в денежном и 58% в натуральном выражении. Примечательно, что пресловутый экономический спад в значительной степени способствовал укреплению позиций отечественных производителей. В январе–сентябре 2009 г. темпы прироста аптечных продаж в сегменте отечественной фармпродукции в денежном выражении превысили общерыночный показатель, составив 30,8%.

Что касается розничных продаж лидера «аптечной корзины» — ЛС, отметим, что кризисный год для этого сегмента был непростым, преисполненным взлетами цен и падениями объемов продаж в натуральном выражении. Однако совместные усилия всех участников рынка обеспечили достойную встречу осенне-зимнего сезона 2009 г. Так, в августе и сентябре этого года прирост объема аптечных продаж ЛС в денежном выражении составил более 30%, а в натуральных величинах отмечают замедление темпов убыли, характеризующихся в январе–июле 2009 г. двузначными цифрами, приблизительно до –5%.

В целом в январе–сентябре 2009 г. наибольший удельный вес в общем объеме аптечных продаж ЛС в натуральном выражении отмечали для безрецептурных препаратов — 69%. В денежном выражении превалируют рецептурные препараты — 53%. Сегмент рецептурных ЛС в денежном выражении развивается опережающими темпами (+25%).

В общем объеме аптечных продаж максимальную выручку аптечным учреждениям по итогам 9 мес 2009 г. в денежном выражении обеспечили препараты среднестоимостной, в натуральном — низкостоимостной ниши.

Наибольшую выручку аптечным учреждениям в этот период обеспечил АКТОВЕГИН. Среди крупнейших маркетирующих организаций по объему аптечных продаж ЛС на 1-м месте находится «Berlin-Chemie/Menarini Group», в состав топ-5 также вошли крупные украинские производители «Фармак» и «Дарница».

Хаотичные колебания начинают вырисовываться в определенные тенденции. На украинском розничном рынке ЛС выработался иммунитет к перманентному уменьшению объема продаж в натуральном выражении. С начала лета количество реализованных упаковок ЛС начало медленно двигаться по пути повышения показателей в абсолютных величинах. Зима не за горами, и, видимо, операторы украинского розничного рынка встретят ее во всеоружии!

Более подробная информация ждет читателя на сайте www.pharmstandart.com.ua. По всем вопросам относительно cистемы исследования рынка «Фармстандарт» обращаться по тел.: (44) 585 97 10 или e mail:

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим