«АПТЕЧНАЯ КОРЗИНА»

Общий объем аптечных продаж всех категорий товаров «аптечной корзины», в частности лекарственных средств, изделий медицинского назначения (ИМН*), косметики и диетических добавок, по итогам 2012 г. достиг 31,7 млрд грн. за 1,96 млрд упаковок, превысив показатель предыдущего года на 16,9% в денежном и 4,5% в натуральном выражении (табл. 1). Как и в предыдущие годы, лидерами аптечных продаж в 2012 г. стали лекарственные средства, причем их удельный вес в структуре продаж ежегодно увеличивается. В структуре продаж товаров «аптечной корзины» удельный вес лекарственных средств увеличился с 84,7% до 85,1% в деньгах и с 64,0% до 64,6% в упаковках в 2012 г. по сравнению с предыдущим годом.

| Таблица 1 | Розничные продажи различных категорий товаров «аптечной корзины» в денежном и натуральном выражении по итогам 2010–2012 гг. |

| Январь–декабрь, год | Лекарственные средства | ИМН* | Косметика | Диетические добавки | Рынок в целом | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Объем аптечных продаж, млн грн. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн. | ∆, % | |

| Денежное выражение | ||||||||||||||

| 2010 | 19689 | — | 83,9 | 1966 | — | 8,4 | 1161 | — | 4,9 | 652 | — | 2,8 | 23468 | — |

| 2011 | 23038 | 17,0 | 84,7 | 2240 | 14,0 | 8,2 | 1161 | 0,0 | 4,3 | 751 | 15,1 | 2,8 | 27190 | 15,9 |

| 2012 | 27054 | 17,4 | 85,1 | 2535 | 13,2 | 8,0 | 1310 | 12,8 | 4,1 | 893 | 18,9 | 2,8 | 31793 | 16,9 |

| Натуральное выражение | ||||||||||||||

| 2010 | 1186 | — | 63,3 | 598 | — | 31,9 | 56,7 | — | 3,0 | 33,7 | — | 1,8 | 1874 | — |

| 2011 | 1201 | 1,3 | 64,0 | 584 | –2,2 | 31,2 | 54,3 | –4,2 | 2,9 | 35,8 | 6,1 | 1,9 | 1876 | 0,1 |

| 2012 | 1267 | 5,5 | 64,6 | 595 | 1,8 | 30,3 | 56,4 | 3,9 | 2,9 | 42,4 | 18,5 | 2,2 | 1961 | 4,5 |

Для всех категорий товаров «аптечной корзины» в минувшем году отмечена положительная динамика розничных продаж в денежном и натуральном выражении по сравнению с 2011 г. Причем в денежном выражении темпы прироста исчислялись двузначными числами, и лидерами по этому показателю выступили лекарственные средства и диетические добавки. В последние годы повышается спрос на диетические добавки, хотя эта категория по-прежнему аккумулирует минимальную долю в структуре аптечных продаж. Сегмент косметики после временного затишья в 2011 г. начал восстанавливаться, и в анализируемый период объем его продаж вернулся на уровень 2010 г.

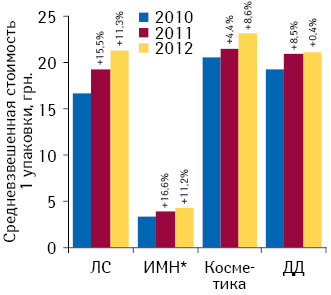

Средневзвешенная стоимость товаров «аптечной корзины» по итогам 2012 г. в среднем по аптечному рынку возросла на 11,9% и составила 16,2 грн. Для сравнения, годом ранее темпы ее прироста составляли 15,8%, причем замедление динамики по этому показателю в 2012 г. отмечено для всех категорий товаров «аптечной корзины», за исключение косметики (рис. 1). Наименьшим изменениям подверглась средневзвешенная стоимость диетических добавок, по итогам года составившая 21,1 грн. Для сегментов лекарственных средств и ИМН отмечена схожая динамика средневзвешенной стоимости 1 упаковки — на уровне 11% .

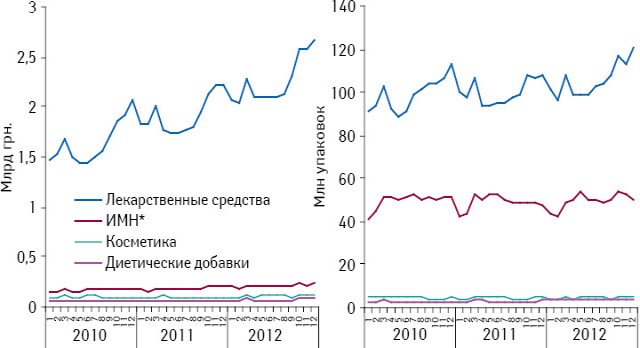

Лекарственные средства, как уже было отмечено выше, аккумулируют львиную долю розничных продаж товаров «аптечной корзины» (рис. 2). В разрезе помесячной динамики традиционно сезонные пики продаж лекарственных средств приходятся на март, а также на последние месяцы года, начиная с сентября. Подобная динамика характерна и для категории ИМН, которая, несмотря на свой незначительный вклад в аптечную выручку в денежном выражении, занимает треть в общем объеме продаж в натуральном эквиваленте. Спрос на косметику и диетические добавки на протяжении 2010–2012 гг. достаточно равномерный.

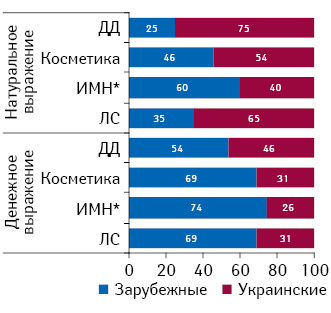

В целом по аптечному рынку в структуре продаж превалируют товары зарубежного производства в денежном выражении, в то время как в натуральном выражении, напротив, большая часть реализованной продукции производится в Украине. Такое распределение характерно для всех категорий товаров «аптечной корзины», за исключением ИМН, в структуре продаж которых как в денежном, так и в натуральном выражении доминирует продукция зарубежных производителей (рис. 3).

В среднем по рынку процентное соотношение удельного веса зарубежных и украинских товаров «аптечной корзины» выглядит как 67:33 в денежном и 41:59 в натуральном выражении. В силу того, что населеннее вынуждено обеспечивать профилактику и лечение заболеваний собственными финансовыми средствами, высокий спрос на товары отечественных производителей в натуральном выражении объясняется доступностью их цен.

РЫНОК ЛЕКАРСТВЕННЫХ СРЕДСТВ

С каждым годом позиции такой востребованной категории товаров «аптечной корзины», как лекарственные средства, укрепляются.

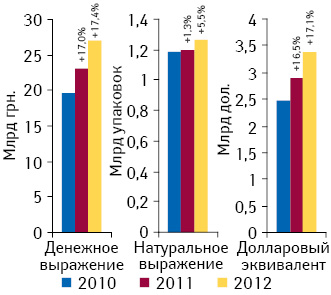

По итогам 2012 г. объем продаж лекарственных средств составил 27,05 млрд грн. за 1,26 млрд упаковок, что на 17,4% в денежном и 5,5% в натуральном выражении превышает показатели предыдущего года (рис. 4). В долларовом эквиваленте этот показатель составил 3,4 млрд дол. США с темпами прироста 17,1%. В денежном выражении темпы прироста сохранись практически на уровне предыдущего года, при этом отмечаются значительные положительные подвижки динамики продаж лекарственных средств в натуральном выражении.

Примечательно, что в 2012 г. оправдался оптимистический прогноз развития розничного рынка лекарственных средств, озвученный на 6-й Специализированной конференции-практикуме «Фармбюджет–2013». Так, ожидалось, что в национальной валюте в 2012 г. темпы прироста объема розничных продаж лекарственных средств достигнут 16,4%, а в долларовом эквиваленте — 15,6%.

По итогам минувшего года наиболее сильное влияние на увеличение аптечной выручки имел индекс замещения — 11,7%, что говорит о смещении структуры потребления с дешевых на более дорогостоящие лекарственные средства, а также об увеличении физического потребления препаратов (рис. 5). По сравнению с 2011 г., вклад инфляционной составляющей снизился почти вдвое — с 8,2 до 4,9%. Вклад инновационного индекса, характеризующего выведение на рынок новых и уход старых препаратов, в анализируемый период уменьшился по сравнению с предыдущими годами и составил 0,7%. В силу весомого снижения уровня инфляции индекс эластичности спроса достиг нулевого значения, свидетельствуя, таким образом, об отсутствии ценовой чувствительности потребителей при незначительном повышении цен на препараты.

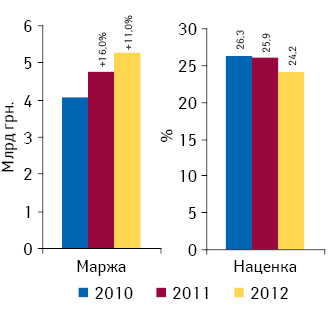

Современный фармацевтический рынок характеризуется высоким уровнем конкуренции. В силу ее обострения операторы аптечного рынка на протяжении последних лет постепенно снижают наценку на препараты в борьбе за потребителя (рис. 6). Маржа при этом продолжает расти на фоне положительной динамики аптечного рынка, однако значительно медленнее по сравнению с предыдущими годами.

В 2012 г. в соответствии с требованиями Лицензионных условий продолжилось закрытие аптечных киосков, которые исчезли с аптечного рынка как вид торговых точек. Это кардинально изменило инфраструктуру аптечного рынка в минувшем году. Тем не менее, общая совокупность розничных торговых точек по итогам 2012 г. сохранилась на уровне по состоянию на начало 2011 г. за счет увеличения количества аптек (см. «Еженедельник АПТЕКА» № 1 (872) от 07.01.2013 г.).

Невзирая на активное вмешательство государства и пертурбации в инфраструктуре аптечного рынка Украины, операторы данного сегмента продолжают балансировать и удерживать динамику аптечной выручки на достаточно стабильном уровне благодаря своему умению оперативно реагировать на государственные инициативы.

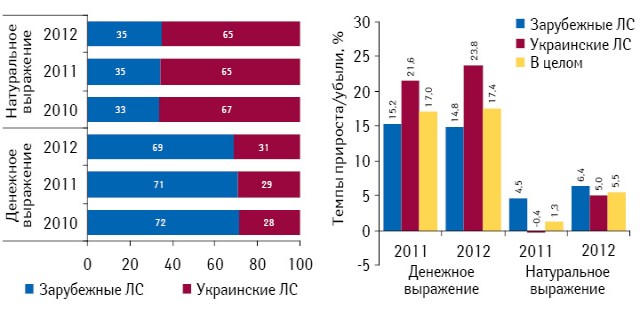

В структуре аптечных продаж доля украинских препаратов в 2010–2012 гг. планомерно увеличивается (рис. 7). В денежном выражении по итогам 2012 г. их удельный вес увеличился на 2 пункта и составил 31%. Для этого сегмента в последние годы характерна опережающая на фоне зарубежных конкурентов динамика аптечных продаж лекарственных средств в денежном выражении, хотя в натуральных величинах отмечается противоположная ситуация — темпы прироста объема продаж зарубежной продукции несколько превышают таковые для украинской.

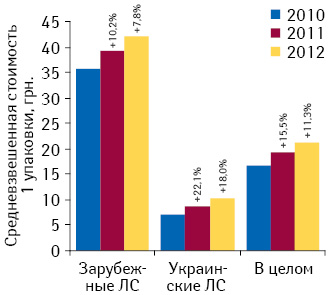

Такая разнонаправленная динамика в сегментах украинских и зарубежных производителей обусловлена более быстрыми темпами прироста средневзвешенной стоимости 1 упаковки лекарственных средств украинского производства по сравнению с зарубежными в процентном соотношении. Так, по итогам 2012 г. средневзвешенная стоимость 1 упаковки зарубежных лекарственных средств повысилась на 7,8% и составила 42,1 грн., цена упаковки отечественных производителей увеличилась на 22,1% и достигла 10,2 грн. (рис. 8). При этом, если сравнивать динамику средневзвешенной стоимости 1 упаковки в этих сегментах в абсолютных величинах, то ситуация будет противоположной — для зарубежных препаратов этот показатель увеличился на 3,1 грн., в то время как для украинских лекарственных средств вдвое меньше — 1,6 грн.

Можно предположить, что прирост средневзвешенной стоимости 1 упаковки лекарственных средств, при том что официально декларируется практически отсутствие инфляции по стране в целом в 2012 г., обусловлено GMP-зацией производства, что требует значительных капиталовложений. С целью компенсации расходов компании-производители их часть закладывают в стоимость продукции (более детально см. Еженедельник «АПТЕКА» № 3 (874) от 21.01.2013 г.)

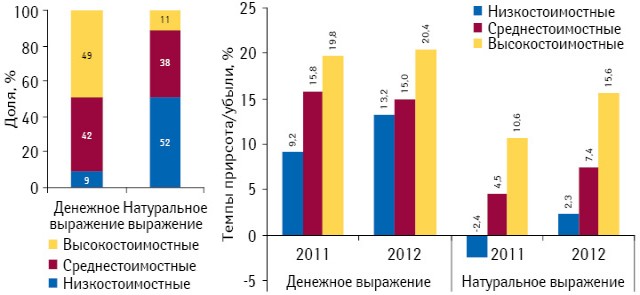

Превалирующее влияние индекса замещения на увеличение аптечной выручки в значительной степени обусловлено смещением структуры потребления с дешевых на более дорогостоящие препараты, о чем свидетельствуют опережающие темпы прироста препаратов высокостоимостной ниши в денежном и натуральном выражении (рис. 9). Положительная динамика розничных продаж отмечена для лекарственных средств всех ценовых ниш.

Не смотря на подвижки в структуре потребления в пользу дорогостоящих препаратов, более половины розничных продаж в натуральном выражении аккумулируют низкостоимостные препараты. А основными драйверами аптечной выручки являются средне- и высокостоимостные лекарственные средства.

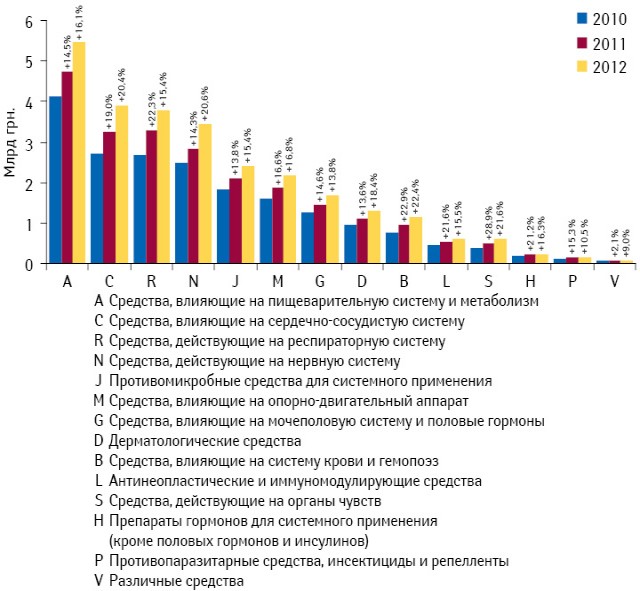

В разрезе АТС-классификации 1-го уровня по объему аптечных продаж в денежном выражении традиционно лидирует группа А «Средства, влияющие на пищеварительную систему и метаболизм». На 2-ю позицию вышли препараты группы С «Средства, влияющие на сердечно-сосудистую систему», потеснив группу R «Средства, действующие на респираторную систему» (рис. 10).

Практически для всех групп препаратов в анализируемый период, как и годом ранее, отмечаются двузначные темпы прироста розничных продаж лекарственных средств в денежном выражении. Максимальных темпов прироста более 20% достигли препараты групп С «Средства, влияющие на сердечно-сосудистую систему», N «Средства, действующие на нервную систему», B «Средства, влияющие на систему крови и гемопоэз», а также S «Средства, действующие на органы чувств». Напомним, что в минувшем году стартовал пилотный проект для лечения лиц с гипертонической болезнью (см. «Еженедельник АПТЕКА» № 39 (860) от 08.10.2012 г.), что могло позитивно отразиться на динамике розничного потребления препаратов для лечения сердечно-сосудистых заболеваний.

Рейтинг брэндов лекарственных средств по объему аптечных продаж в денежном выражении по итогам 2012 г. возглавляет та же тройка лидеров, что и в предыдущем году (табл. 2). Неизменным лидером выступает брэнд Актовегин. Значительных результатов в анализируемый период достигли, в частности, Цитрамон, сменивший 25-е место в рейтинге на 7-е; Тиотриазолин, поднявшийся с 17-й на 11-ю позицию; Креон, заменивший 46-ю ступень на 23-ю.

| Таблица 2 | Топ-30 брэндов лекарственных средств по объему аптечных продаж в денежном выражении за 2012 г. с указанием их позиций в рейтинге за 2010–2011 гг. |

| Название препарата | 2012 | 2011 | 2010 |

|---|---|---|---|

| АКТОВЕГИН | 1 | 1 | 1 |

| КОДТЕРПИН | 2 | 2 | 15 |

| ЭССЕНЦИАЛЕ | 3 | 3 | 2 |

| КАРДИОМАГНИЛ | 4 | 5 | 13 |

| НО-ШПА | 5 | 4 | 4 |

| НАТРИЯ ХЛОРИД | 6 | 7 | 5 |

| ЦИТРАМОН | 7 | 25 | 37 |

| МИЛДРОНАТ | 8 | 6 | 3 |

| ЦЕРАКСОН | 9 | 10 | 14 |

| ПРЕДУКТАЛ | 10 | 8 | 6 |

| ТИОТРИАЗОЛИН | 11 | 17 | 20 |

| ЛИНЕКС | 12 | 12 | 10 |

| АУГМЕНТИН | 13 | 9 | 7 |

| ТРАУМЕЛЬ С | 14 | 14 | 18 |

| СПАЗМАЛГОН | 15 | 18 | 22 |

| КЕТАНОВ | 16 | 22 | 17 |

| ЛАЗОЛВАН | 17 | 13 | 11 |

| КАНЕФРОН | 18 | 11 | 16 |

| КАРСИЛ | 19 | 27 | 21 |

| НИМЕСИЛ | 20 | 24 | 42 |

| СТРЕПСИЛС | 21 | 35 | 32 |

| АМИЗОН | 22 | 19 | 8 |

| КРЕОН | 23 | 46 | 65 |

| КАПТОПРЕС | 24 | 38 | 49 |

| МЕЗИМ | 25 | 20 | 9 |

| ЭНАП | 26 | 15 | 19 |

| РЕОСОРБИЛАКТ | 27 | 29 | 45 |

| ФАРМАЦИТРОН | 28 | 28 | 38 |

| АНАФЕРОН | 29 | 21 | 23 |

| ДИАБЕТОН | 30 | 32 | 33 |

В ходе анализа аптечного рынка в разрезе маркетирующих организаций был составлен рейтинг в соответствии с объемом их продаж в денежном выражении по итогам 2012 г. (табл. 3). Так, из 30 представленных маркетирующих организаций, лишь у 7 компаний позиции рейтинга 2011 г. остались прежними. Все остальные по тем или иным причинам в минувшем году изменили свое место в рейтинге. Первенство, как и в 2011 г., за компанией «Фармак» (Украина), за ней следуют «Berlin-Chemie/Menarini Group» (Германия) и «Takeda» (Япония). Значительно улучшили свои позиции в рейтинге компании с максимальным индексом эволюции (Ei; табл. 4).

| Таблица 3 | Топ-30 маркетирующих организаций по объему аптечных продаж лекарственных средств в денежном выражении по итогам 2012 г. с указанием их позиций в рейтинге за 2010–2011 гг. |

| Маркетирующая организация | 2012 | 2011 | 2010 |

|---|---|---|---|

| Фармак (Украина) | 1 | 1 | 2 |

| Berlin-Chemie/Menarini Group (Германия) | 2 | 2 | 1 |

| Takeda (Япония) | 3 | 4 | 5 |

| Sanofi (Франция) | 4 | 3 | 3 |

| Дарница (Украина) | 5 | 6 | 6 |

| Teva (Израиль) | 6 | 5 | 4 |

| Артериум Корпорация (Украина) | 7 | 7 | 7 |

| Здоровье Группа компаний (Украина) | 8 | 8 | 8 |

| Gedeon Richter (Венгрия) | 9 | 11 | 12 |

| Servier (Франция) | 10 | 9 | 10 |

| KRKA (Словения) | 11 | 10 | 9 |

| Sandoz (Швейцария) | 12 | 12 | 11 |

| GlaxoSmithKline (Великобритания) | 13 | 14 | 14 |

| ПРО-фарма (Украина) | 14 | 16 | 17 |

| Actavis Group (Исландия) | 15 | 15 | 16 |

| ИнтерХим (Украина) | 16 | 18 | 25 |

| Heel (Германия) | 17 | 13 | 13 |

| Борщаговский ХФЗ (Украина) | 18 | 17 | 15 |

| Дельта Медикел (Украина) | 19 | 19 | 23 |

| Abbott Products GmbH (Германия) | 20 | 20 | 22 |

| Киевский витаминный завод (Украина) | 21 | 23 | 24 |

| Стада-Нижфарм (Германия-Россия) | 22 | 22 | 19 |

| Bayer Consumer Care (Швейцария) | 23 | 21 | 18 |

| Юрия-Фарм (Украина) | 24 | 26 | 36 |

| Boehringer Ingelheim (Германия) | 25 | 25 | 21 |

| Omega Pharma Group (Бельгия) | 26 | 24 | 20 |

| Novartis Consumer Health (Швейцария) | 27 | 29 | 34 |

| Alpen Pharma AG (Швейцария) | 28 | 28 | 32 |

| Merck & Co (США) | 29 | 31 | 29 |

| Bionorica (Германия) | 30 | 27 | 27 |

| Таблица 4 | Топ-10 маркетирующих организаций по Evolution Index (нормированный к 100) по итогам 2012 г. в рамках топ-30 маркетирующих организаций по объему аптечных продаж лекарственных средств в этот период |

| Маркетирующая организация | Ei |

|---|---|

| Дарница (Украина) | 110,7 |

| Юрия-Фарм (Украина) | 108,9 |

| Gedeon Richter (Венгрия) | 108,6 |

| ИнтерХим (Украина) | 108,5 |

| Takeda (Япония) | 107,9 |

| Киевский витаминный завод (Украина) | 107,0 |

| ПРО-фарма (Украина) | 105,9 |

| Abbott Products GmbH (Германия) | 105,8 |

| Стада-Нижфарм (Германия-Россия) | 104,9 |

| Teva (Израиль) | 104,1 |

СЕГМЕНТ ДИСТРИБЬЮЦИИ

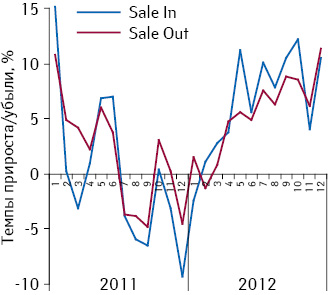

Объем оптовых поставок лекарственных средств в аптечные учреждения по итогам 2012 г. составил 21,9 млрд грн. в оптовых ценах за 1,27 млрд упаковок. По сравнению с предыдущим годом объем поставок дистрибьюторов увеличился на 18% в денежном и 6,5% в натуральном выражении. В разрезе помесячной динамики темпы прироста поставок лекарственных средств в аптечные учреждения и динамика реализации их конечному потребителю в течение последних 2 лет близко коррелируют (рис. 11)

Лидером среди дистрибьюторов стабильно на протяжении последних 3 лет является компания «БаДМ» (табл. 5). Также удерживают свои позиции компании «Оптима-Фарм» и «Альба Украина», которые занимают 2-е и 3-е места соответственно. Удельный вес 10 представленных наиболее успешных дистрибьюторов аккумулировал 93,7% общего объема оптовых поставок лекарственных средств в денежном выражении. Для сравнения в 2011 г. этот показатель достиг 91,3%.

| Таблица 5 | Топ-10 дистрибьюторов по объему поставок лекарственных средств в аптечные учреждения в денежном выражении по итогам 2012 г. с указанием их позиций в аналогичном рейтинге за 2010–2011 гг. |

| Дистрибьютор | 2012 | 2011 | 2010 |

|---|---|---|---|

| БаДМ | 1 | 1 | 1 |

| Оптима-Фарм | 2 | 2 | 2 |

| Альба Украина | 3 | 3 | 3 |

| Вента | 4 | 5 | 6 |

| Фра-М | 5 | 4 | 5 |

| Фармпланета | 6 | 12 | 0 |

| Фито-Лек | 7 | 6 | 8 |

| Фармако | 8 | 9 | 10 |

| Центр медицинский Медцентр М.Т.К | 9 | 10 | 15 |

| Каскад-Медикал | 10 | 7 | 9 |

ИТОГИ

По завершении 2012 г. нам представилась возможность вернуть время вспять и проанализировать, какие результаты были достигнуты операторами украинской аптечной индустрии в минувшем году.

Немаловажным фактором увеличения объемов продаж лекарственных средств в минувшем году стало смещение структуры потребления с дешевых в сторону более дорогостоящих препаратов, что, в свою очередь, обеспечило прирост средневзвешенной стоимости 1 упаковки лекарственных средств. Стоит отметить, что влияние инфляционной составляющей значительно уменьшилось, поспособствовав сведению индекса эластичности спроса к нулевому значению.

По итогам 2012 г. в структуре аптечных продаж в натуральном выражении традиционно доминируют препараты украинского производства, а в денежном превалируют зарубежные лекарственные средства. При этом украинские производители планомерно наращивают долю в структуре розничных продаж лекарственных средств в денежном выражении.

Среди АТС-групп по объему аптечных продаж в денежном выражении 2-е место в рейтинге заняли препараты группы С «Средства, влияющие на сердечно-сосудистую систему», потеснив препараты группы R «Средства, действующие на респираторную систему», ранее занимавших эту позицию. Это является положительным фактором на фоне масштабности проблемы смертности среди населения от сердечно-сосудистых заболеваний.

Невзирая на препятствия, которые возникали перед операторами фармацевтического рынка в минувшем году аптечные продажи превысили даже оптимистические прогнозы!

Юлия Гицман

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим