Несмотря на турбулентность на фондовых рынках США, 2015 г. оказался довольно удачным периодом для фармацевтических и биотехнологических компаний по нескольким показателям. Крупные компании в течение всего года не сбавляли обороты в сфере сделок по слиянию и поглощению (mergers and acquisitions — M&A), что в итоге привело к рекордному количеству таких соглашений на фармацевтическом рынке за последние 5 лет и наряду с этим — к рекордному объему инвестиций компаний в такие операции. С помощью заключения M&A-сделок игроки Большой Фармы стремились захватить новые рынки и заполучить в свой портфель перспективные новинки, преследовали цель обмена активами или снижения налоговой нагрузки. В 2015 г. «увидели свет» 57 лекарственных средств, одобренных Управлением по контролю за пищевыми продуктами и лекарственными средствами США (Food and Drug Administration — FDA), что на 7 больше, чем в 2014 г. Некоторым из них специалисты компании «Evaluate Pharma» пророчат судьбу блокбастеров через 5 лет после лонча. Внимания также заслуживают перспективные разработки прошлого года, которые предположительно выйдут на фармацевтический рынок или уже вышли в текущем году. Предполагается, что среди них также немало будущих блокбастеров с доходом от продаж более 1 млрд дол. США. Более подробно о ситуации на мировом фармацевтическом рынке в прошлом году можно узнать из данной публикации.

Несмотря на турбулентность на фондовых рынках США, 2015 г. оказался довольно удачным периодом для фармацевтических и биотехнологических компаний по нескольким показателям. Крупные компании в течение всего года не сбавляли обороты в сфере сделок по слиянию и поглощению (mergers and acquisitions — M&A), что в итоге привело к рекордному количеству таких соглашений на фармацевтическом рынке за последние 5 лет и наряду с этим — к рекордному объему инвестиций компаний в такие операции. С помощью заключения M&A-сделок игроки Большой Фармы стремились захватить новые рынки и заполучить в свой портфель перспективные новинки, преследовали цель обмена активами или снижения налоговой нагрузки. В 2015 г. «увидели свет» 57 лекарственных средств, одобренных Управлением по контролю за пищевыми продуктами и лекарственными средствами США (Food and Drug Administration — FDA), что на 7 больше, чем в 2014 г. Некоторым из них специалисты компании «Evaluate Pharma» пророчат судьбу блокбастеров через 5 лет после лонча. Внимания также заслуживают перспективные разработки прошлого года, которые предположительно выйдут на фармацевтический рынок или уже вышли в текущем году. Предполагается, что среди них также немало будущих блокбастеров с доходом от продаж более 1 млрд дол. США. Более подробно о ситуации на мировом фармацевтическом рынке в прошлом году можно узнать из данной публикации.«Качели» на фондовых рынках

По данным компании «Evaluate Pharma», в вопросах ценообразования и финансовой устойчивости ситуацию на фондовом рынке США в 2015 г. можно условно разделить на 2 части: довольно успешную первую и породившую слухи об очередном «мыльном пузыре» — вторую. Трейдеры объяснили падение акций биотехнологического сектора во втором полугодии 2015 г. постом Хиллари Клинтон в твиттере о том, что она разработает план для контроля ценообразования отдельных производителей лекарств, в результате фондовый индекс Nasdaq Biotechnology Index (NBI) испытал некоторую турбулентность в течение недели в сентябре. Считается, что это послужило предвестником дальнейших «качелей» на фондовом рынке в конце 2015 г. и нивелировало достижения в этой сфере вплоть до середины 2014 г.

Тем не менее, анализ прироста основных фондовых индексов в США, Европе и Японии в целом по итогам 2015 г. показал, что инвесторы все же оказались «в плюсе» (табл. 1).

| Таблица 1 | Изменение основных фондовых индексов в течение 2015 г. |

| Основные фондовые индексы | Прирост за 12 мес 2015 г., % |

| TOPIX Pharmaceutical Index (Япония) | 33 |

| Dow Jones STOXX Healthcare (ЕС) | 16 |

| Nasdaq Biotechnology Index (США) | 11 |

| Euro STOXX 50 (ЕС) | 5 |

| Dow Jones Pharma and Biotech (США) | 4 |

| S&P Pharmaceuticals (США) | 3 |

При этом фондовый индекс NBI, удерживавший 1-ю позицию среди наиболее значимых фондовых индексов в мире в 2014 г., по итогам 2015 г. переместился на 3-е место с приростом за этот период на уровне 11%. Лидирующую позицию по данному показателю среди наиболее значимых фондовых индексов в мире занял фондовый индекс — TOPIX Pharmaceutical Index (Япония) с приростом за 2015 г. на уровне 33%, что в 3 раза превышает прирост фондового индекса NBI за исследуемый период. За ним следует фондовый индекс Dow Jones STOXX Healthcare (ЕС) с приростом за 2015 г. на уровне 16%.

Какие же фармацевтические и биотехнологические компании оказались наиболее успешными на фондовых рынках в 2015 г.? По данным компании «Evaluate Pharma», наибольший показатель прироста стоимости акций по итогам прошлого года среди представителей Большой Фармы, как и в 2014 г., был отмечен у американской фармацевтической компании «Eli Lilly», с показателем 22% (табл. 2). Такое значительное повышение стоимости акций, по мнению аналитиков, было достигнуто благодаря успешной коммерциализации таких препаратов, как Trulicity (дулаглутид), предназначенного для лечения сахарного диабета, и противоопухолевого лекарственного средства Cyramza (рамуцирумаб), а также многообещающим успехам кандидатов в препараты барицитиниб, иксекизумаб и соланезумаб.

| Таблица 2 | Топ-3 компаний, представителей Большой Фармы, по темпам прироста стоимости акций по итогам 2015 г. |

| Компании | Стоимость акций, дол. | Прирост стоимости акций в 2015 г. по сравнению с 2014 г., % | Рыночная капитализация, млрд дол. | ||

| 2014 г. | 2015 г. | 2015 г. | Изменение за 12 мес | ||

| «Eli Lilly» | 68,99 | 84,26 | 22 | 93,4 | 16,6 |

| «Bristol-Myers Squibb» | 59,03 | 68,79 | 17 | 114,8 | 16,8 |

| «Sanofi» | 75,66 | 78,60 | 4 | 115,2 | 12,1 |

2-я позиция в рейтинге досталась компании «Bristol-Myers Squibb», прирост стоимости акций которой в 2015 г. по сравнению с предыдущим годом составил 17%. Считается, что это было обусловлено в том числе успехом на рынке препарата Opdivo (ниволумаб), предназначенного для иммунотерапии онкопатологии. 3-я позиция в данном рейтинге принадлежит компании «Sanofi» с приростом стоимости акций по итогам 2015 г. на уровне 4%. Аналитики компании «Evaluate Pharma» считают, что это было достигнуто в том числе благодаря подписанию компанией ряда лицензионных соглашений.

В свою очередь, среди компаний, которые находятся вне Большой Фармы, по данным «Evaluate Pharma», наибольший прирост стоимости акций в 2015 г., по сравнению с 2014 г. был отмечен у компании «Novo Nordisk» с показателем в 54%.

Неудивительно, что прошлому году не удалось догнать 2014 г. по количеству первичных публичных размещений акций на фондовом рынке с целью привлечения инвестиций (Initial Public Offering — IPO) со стороны компаний, работающих в сфере здравоохранения, ведь 2014 г. был рекордным по этому показателю, продемонстрировав 2-кратный прирост по сравнению с 2013 г.

Таким образом, по данным компании «Evaluate Pharma», общее количество компаний, впервые разместивших свои акции на фондовом рынке, в 2015 г. уменьшилось по сравнению с 2014 г. до 61 компании (табл. 3). При этом количество таких компаний значительно уменьшилось в США — более чем в 1,5 раза. Общий же объем инвестиций в IPO по итогам 2015 г. составил 4,68 млн дол., уменьшившись на 1,62 млн дол. по сравнению с рекордным 2014 г.

| Таблица 3 | Количество компаний, впервые разместивших свои акции на фондовом рынке в 2011–2015 гг., в региональном разрезе с указанием объема привлеченных инвестиций |

| Год | Общий объем инвестиций, млн дол. | Количество компаний, впервые разместивших свои акции на фондовом рынке | Общее количество компаний, впервые разместивших свои акции на фондовом рынке (с учетом западных бирж) | Средний объем инвестиций из расчета на одну компанию, млн дол. | |

| в США | в Европе | ||||

| 2011 | 690 | 12 | 5 | 17 | 40,4 |

| 2012 | 930 | 12 | 4 | 16 | 58,2 |

| 2013 | 2960 | 40 | 3 | 44 | 67,2 |

| 2014 | 6300 | 73 | 13 | 87 | 72,4 |

| 2015 | 4680 | 46 | 13 | 61 | 76,7 |

В свою очередь, объем венчурного инвестирования в сфере биотехнологий по итогам 2015 г. составил 9,6 млрд дол., привлеченных посредством 369 сделок, что на 25% больше, чем по итогам 2014 г., отмечают аналитики «Evaluate Pharma».

Рекорд в сфере M&A

Казалось бы, результаты 2014 г. в отношении количества и объема инвестиций в M&A-сделки превзойти сложно, однако в 2015 г. все же удалось это сделать. По данным компании «Evaluate Pharma», прошлый год стал рекордным по этим показателям, увенчавшись под занавес объявлением крупнейшей сделки года — соглашением между компаниями «Pfizer» и «Allergan» на сумму около 160 млрд дол., которое в итоге сорвалось в апреле 2016 г. из-за обнародования Министерством финансов США новых правил, направленных на блокирование сделок налоговых инверсий.

Второй крупнейшей M&A-сделкой 2015 г. среди топ-10 крупнейших сделок между фармацевтическими и биотехнологическими компаниями стало соглашение между компаниями «Teva Pharmaceutical Industries» и «Allergan» на сумму 40,5 млрд дол. Предметом сделки стал генерический бизнес «Allergan». 3-ю позицию в данном рейтинге заняло соглашение о приобретении компании «Pharmacyclics» компанией «AbbVie» за 21 млрд. дол.

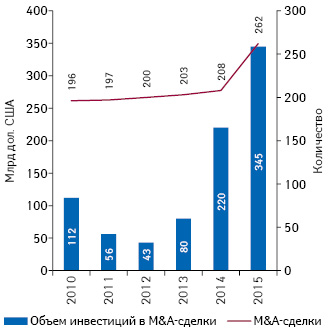

В общей сложности в 2015 г. было объявлено о проведении 262 M&A-сделок на сумму 345 млрд дол. (рис. 1). При этом даже без учета сделки между компаниями «Pfizer» и «Allergan» объем инвестирования в M&A в 2015 г. впечатляет — 185 млрд дол. Предполагается, что столь высокая активность фармацевтических и биотехнологических компаний в сфере слияний и поглощений обусловлена окончанием срока действия патентной защиты на ряд ключевых оригинаторов наряду со снижением продуктивности R&D-разработок и давлением на ценообразование со стороны регуляторных органов в США.

Ожидается, что в 2016 г. активность компаний в M&A-сфере продолжится, они будут и дальше стремиться заполучить в свой продуктовый портфель перспективные новинки и завоевывать новые рынки.

Чем порадовал R&D-сектор?

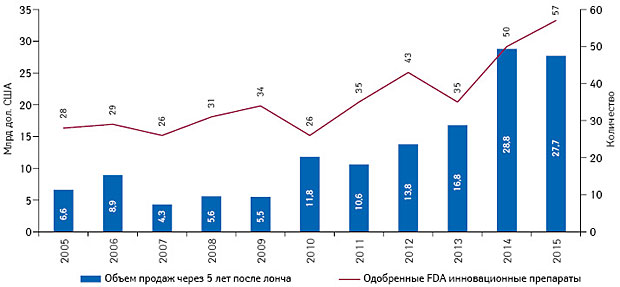

Несмотря на волнообразную ситуацию на фондовых рынках, для инвесторов фармацевтических и биотехнологических компаний может служить «утешением» тот факт, что по итогам 2015 г. FDA одобрило 57 новых препаратов, объем продаж которых через 5 лет после лонча, как ожидается, составит 27,7 млрд дол. (рис. 2).

Таким образом, уже третий год подряд сохраняется тенденция к увеличению количества новых препаратов, одобренных FDA. В свою очередь, Комитет по лекарственным средствам для применения у людей (Committee for Medicinal Products for Human Use — CHMP) Европейского агентства по лекарственным средствам (European Medicines Agency — EMA) рекомендовал к одобрению в 2015 г. 93 новых препарата. Отрицательное решение было принято в отношении 4 новых лекарственных средств. Также в прошлом году ЕМА принято положительное решение относительно 54 заявок на расширение терапевтических показаний для лекарственных средств.

Среди наиболее перспективных препаратов, в том числе биологического происхождения, одобренных FDA в 2015 г., по данным компании «Evaluate Pharma», лидирующую позицию занимает Orkambi (ивакафтор + лумакафтор) компании «Vertex Pharmaceuticals», предназначенный для лечения орфанного заболевания (табл. 4). Данное средство показано для лечения пациентов с муковисцидозом, у которых выявлены две копии мутаций F508del в гене трансмембранного регулятора муковисцидоза (CFTR gene).

| Таблица 4 | Топ-5 инновационных препаратов, одобренных FDA в 2015 г., по объему продаж через 5 лет после лонча |

| № п/п |

Название препарата | Действующее вещество | Терапевтическая сфера применения | Компания | Дата одобрения FDA | Объем продаж в США в 2020 г., млрд дол. |

| 1 | Orkambi | Ивакафтор + лумакафтор | Муковисцидоз | «Vertex Pharmaceuticals» | 2 июля | 2,86 |

| 2 | Entresto | Сакубитрил + валсартан | Сердечная недостаточность | «Novartis» | 7 июля | 2,48 |

| 3 | Repatha | Эволокумаб | Гиперхолестеринемия | «Amgen» | 27 августа | 2,12 |

| 4 | Genvoya | Элвитегравир + кобицистат + эмтрицитабин + тенофовира алафенамид | ВИЧ-инфекция | «Gilead Sciences» | 5 ноября | 2,03 |

| 5 | Ibrance | Палбоциклиб | Рак молочной железы | «Pfizer» | 3 февраля | 1,82 |

2-ю позицию в рейтинге занимает лекарственное средство Entresto (сакубитрил + валсартан) с ожидаемым объемом продаж в 2020 г. в 2,48 млрд дол. Оно предназначено для лечения при сердечной недостаточности. Данный препарат является первым в своем классе и показан для снижения риска смерти от сердечно-сосудистых заболеваний и госпитализации пациентов с хронической сердечной недостаточностью II–IV функционального класса и сниженной фракцией выброса.

Замыкает тройку лидеров препарат Repatha (эволокумаб) компании «Amgen» с ожидаемым объемом продаж через 5 лет после лонча в 2,12 млрд дол. Данное лекарственное средство предназначено для лечения гиперхолестеринемии. Эволокумаб представляет собой ингибитор пропротеин конвертазы субтилизин/кексин тип 9 серин протеазы, фермента, который уменьшает способность печени выводить липопротеины низкой плотности из крови.

Таким образом, среди топ-5 инновационных препаратов, одобренных FDA в 2015 г., по объему продаж через 5 лет после лонча доход от продаж 4 лекарственных средств в 2020 г., как ожидается, превысит 2 млрд дол. для каждого.

Помимо вышеперечисленных лекарственных средств, 2015 г. также был богат перспективными разработками, которые, как ожидается, в 2020 г. смогут стать блокбастерами. Так, в 2016 г. одобрение FDA получил препарат Zepatier (гразопревир + элбасвир) компании «Merck & Co», предназначенный для терапии гепатита С, и Uptravi (селексипаг) компании «Actelion», предназначенный для терапии легочной артериальной гипертензии.

Кроме того, в текущем году ожидают одобрения FDA кандидаты в препараты: венетоклакс компаний «AbbVie» и «Roche», показанный для лечения лейкоза, обетихолиевая кислота компании «Intercept Pharmaceuticals» для терапии заболеваний печени, эмтрицитабин в комбинации с тенофовира алафемидом компании «Gilead Sciences», для терапии ВИЧ-инфекции. Ожидается, что доход от продаж этих новинок в 2020 г. превысит 1 млрд дол. для каждой.

Среди перспективных разработок биотехнологического происхождения прошедшего года, ожидается, что блокбастерами станут кандидаты в препараты окрелизумаб и атезолизумаб компании «Roche», предназначенные для лечения рассеянного склероза и онкопатологии соответственно, дупилумаб компании «Sanofi» для применения в дерматологии, иксекизумаб компании «Eli Lilly» для лечения псориаза, а также препарат, уже одобренный FDA в начале 2016 г. — Empliciti (элотузумаб) компаний «Bristol-Myers Squibb» и «AbbVie» для лечения множественной миеломы. При этом ожидается, что объем продаж новинок компании «Roche» — окрелизумаб и атезолизумаб в 2020 г. превысит 2 млрд дол. каждой.

Несмотря на столь внушительные успехи на поприще R&D в 2015 г., аналитики компании «Evaluate Pharma» считают, что из-за нестабильной ситуации на фондовых рынках некоторые из разработок могут так и не выйти на фармацевтический рынок в 2016 г. из-за приостановки инвестиций компаний в R&D-сектор.

В заключение…

Нестабильность ситуации на фондовых рынках, отмеченная в 2015 г., и волнообразное движение стоимости акций фармацевтических и биотехнологических компаний, по мнению аналитиков «Evaluate Pharma», могут привести к активизации крупных компаний в М&А-сфере, которые будут стремиться получить в свое распоряжение небольшие компании по приемлемой стоимости. Но это, пожалуй, будет касаться только наиболее крупных компаний, занимающих прочные позиции на фармацевтическом рынке.

Другие же игроки в 2016 г., скорее всего, будут продолжать приспосабливаться к изменяющимся внешним условиям на фармацевтическом рынке: будут стремиться занимать новые рынки, усиливать позиции и фокусироваться на перспективных рыночных сегментах, отказываться от нестратегических направлений деятельности, продавать неприбыльные или нестратегические активы и т.д.

по материалам www.evaluategroup.com, www.fda.gov, www.fiercebiotechit.com, www.ema.europa.eu, www.bloomberg.com, www.thepharmaletter.com, www.firstwordpharma.com

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим