|

МЕТОДОЛОГИЯ ПРОВЕДЕНИЯ ИССЛЕДОВАНИЯ

При проведении исследования объемы затрат рекламодателей ЛС во всех охваченных медианосителях были пересчитаны в ценах прайс-листов рекламных агентств (open-rate), то есть без учета всевозможных скидок и надбавок. Поэтому реальные объемы рекламных бюджетов производителей ЛС (медиазатраты) могут составлять 40% и менее номинальных. Таким образом, указанные величины в большей степени отражают тенденции и пропорции.

Мониторинг рекламы в прессе проводится ДП «Мониторинг прессы Украины» в более чем 230 популярных периодических изданиях. В рамках мониторинга радиорекламы, осуществляемого ДП «Мониторинг радио Украины», обрабатывается эфир 10 радиостанций. Мониторинг наружной рекламы проводится ДП «Мониторинг наружной рекламы» в 30 городах Украины (все областные центры, а также Кривой Рог, Кременчуг, Мариуполь, Севастополь, Ялта и трасса Симферополь — Ялта). Мониторинг рекламы в метро проводится только по Киеву.

Подробнее ознакомиться с методологией исследования и списком медианосителей, в которых проводится мониторинг рекламы, можно на сайте .

При проведении анализа были также использованы данные постоянного исследования «Marketing&Media Index Ukraine», проведенного компанией «TNS Ukraine» осенью 2006 г. (MMI’2006/3-Украина). Это исследование проводится 4 раза в год и охватывает население Украины в возрасте 12–65 лет, проживающее в городах численностью более 50 тыс. человек. Подробно о методологии исследования читайте на сайте .

РЕШИЛИ, КТО СИЛЬНЕЕ

Объем рекламных бюджетов, инвестированных фармацевтическими компаниями в продвижение ЛС, во всех охваченных медианосителях (телевидение, пресса, радио, метро, наружные конструкции) по итогам IV кв. 2006 г. составил 471,5 млн грн. Отметим, что объем аптечных продаж безрецептурных препаратов в этот же период составил 1,1 млрд грн. Таким образом, можно отметить, что по итогам исследуемого периода на каждую 1 грн., вырученную аптеками от реализации безрецептурных препаратов, приходится 43 коп. рекламного бюджета компаний-производителей ЛС.

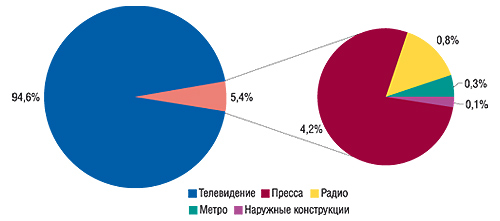

Характерно, что тяжеловесом на рынке рекламы ЛС остается телевидение. В исследуемый период его доля составила 94,6% объема рекламных бюджетов компаний — производителей ЛС (446,0 млн грн., рис. 1). Второе место по объемам продаж рекламы ЛС среди анализируемых медиа занимает пресса (19,8 млн грн.). Доля этого медианосителя составила 4,2% общего объема рекламных бюджетов фармкомпаний в разрезе исследуемых каналов коммуникации (77,8% объема рынка non-TV рекламы ЛС). Удельный вес радио, метро и наружных конструкций в общем объеме затрат фармкомпаний на рекламу препаратов составил 1,2% (5,7 млн грн.).

|

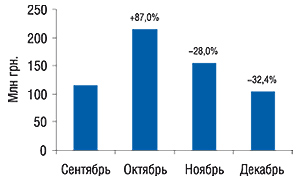

В разрезе помесячной динамики на протяжении IV кв. 2006 г. активность участников рекламного рынка в сегменте ЛС была различной. Пиковым в данном случае стал октябрь (рис. 2). В ноябре 2006 г. затраты на рекламу ЛС уменьшились. А в декабре объем инвестиций в рекламу ЛС был в 2 раза меньше, чем в октябре. Примечательно, что в декабре на рынке телерекламы в целом активность рекламодателей усиливается. Вместе с этим повышаются и цены на ее размещение. Судя по всему, это в значительной степени сдерживало спрос на телерекламу производителей ЛС.

|

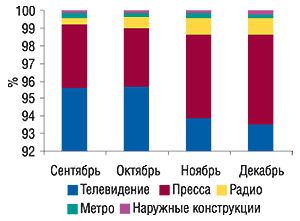

Не удивительно, что в исследуемый период структура объемов затрат на рекламу ЛС в разрезе охваченных медиа серьезно изменилась. Так, доля non-TV каналов коммуникации в общем объеме затрат на рекламу ЛС, составлявшая 4,3% в октябре, увеличилась до 6,5% в декабре (рис. 3). Причем заметное увеличение доли в исследуемый период было зафиксировано относительно прессы и радио.

|

СЕМЬ РАЗ ОТМЕРЯЛИ…

В сегменте популярных периодических изданий лидером по объемам продаж рекламы ЛС в IV кв. 2006 г. стал журнал «Единственная» (табл. 1). Его удельный вес составил 12,4% общего объема продаж рекламы ЛС печатными изданиями в денежном выражении и 3,8% — в натуральном. Следует отметить, что журнал «Единственная» удерживал первенство в рейтинге по объемам продаж рекламы ЛС в денежном выражении в октябре и ноябре 2006 г.

Лидером по этому показателю в декабре среди печатных изданий стал журнал «Лиза». Примечательно также, что по итогам всего IV кв. 2006 г. максимальный объем продаж рекламы ЛС в натуральном выражении отмечен по журналу «Лиза». Однако в ноябре и декабре по этому показателю его опередила газета «Сегодня». Отметим также, что наибольшее количество выходов рекламы ЛС в исследуемый период было отмечено в журнале «Лиза».

Таблица 1

Топ-20 печатных изданий по объемам продаж рекламы ЛС в IV кв. 2006 г. с указанием таковых в натуральном выражении и количества выходов рекламы

| № п/п | Издание | Объем продаж в денежном выражении (тыс. грн.) | Объем продаж в натуральном выражении (формат А3) | Количество выходов |

| 1 | Единственная | 2463,4 | 48,6 | 37 |

| 2 | Лиза | 1971,2 | 71,4 | 61 |

| 3 | Отдохни | 1398,6 | 60,3 | 45 |

| 4 | Добрые советы | 1167,1 | 58,8 | 39 |

| 5 | Натали | 1128,6 | 22,8 | 15 |

| 6 | Теленеделя (Украина) | 955,8 | 40,1 | 24 |

| 7 | Мир Семьи | 834,7 | 49,2 | 29 |

| 8 | Факты и комментарии | 782,6 | 62,6 | 33 |

| 9 | Комсомольская правда в Украине | 683,0 | 40,6 | 28 |

| 10 | Мой ребенок | 672,9 | 41,3 | 26 |

| 11 | Сегодня | 587,5 | 79,6 | 30 |

| 12 | Аргументы и факты (Украина) | 585,1 | 56,3 | 35 |

| 13 | Твой малыш | 507,8 | 31,5 | 22 |

| 14 | Женский журнал. Здоровье | 504,7 | 26,4 | 23 |

| 15 | Женский журнал | 473,2 | 15,9 | 13 |

| 16 | Твое здоровье! (Единственная) | 424,7 | 26,3 | 14 |

| 17 | Вечерние вести | 359,5 | 48,8 | 27 |

| 18 | Полина | 330,2 | 13,9 | 11 |

| 19 | Здоровье | 299,5 | 23,0 | 13 |

| 20 | Караван историй | 277,2 | 7,2 | 7 |

| Прочие | 3406,9 | 446,2 | 284 | |

| Всего | 19814,2 | 1270,8 | 816 | |

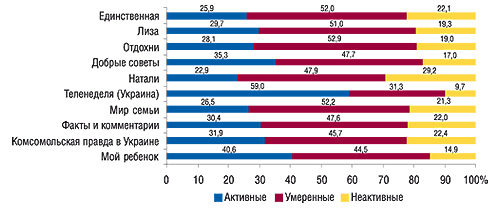

Следует отметить, что относительно многих изданий, которые входят в топ-10 лидеров по объемам продаж рекламы ЛС в денежном выражении, в преддверии зимы было зафиксировано увеличение аудитории. По данным осенней волны исследования «MMI» наибольшая аудитория в разрезе таких изданий закрепилась за журналом «Теленеделя» — 13,8% населения Украины в возрасте 12–65 лет, проживающего в городах численностью более 50 тыс. (рис. 4). Однако по сравнению с результатами летней волны этого исследования, аудитория «Теленедели» уменьшилась на 1,1% (см. «Еженедельник АПТЕКА» № 48 (569) от 11 декабря 2006 г.). Отметим, что доля активных читателей «Теленедели» также уменьшилась (с 60,8 до 59,0%, рис. 5).

|

|

Максимальный объем рекламного бюджета в печатных изданиях по итогам IV кв. 2006 г. оказался закреплен за препаратами торговой марки ВИТРУМ (табл. 2). Наибольшая площадь и количество выходов рекламы зафиксировано относительно препарата ВОБЭНЗИМ, который занимает 4-е место в представленном топ-листе. В исследуемый период реклама этого препарата размещалась преимущественно в газетах, что позволило обеспечить ему большую частоту и количество выходов рекламных блоков. Всего участниками рынка рекламы в прессе в IV кв. 2006 г. стали более 200 торговых наименований препаратов, рынка non-TV рекламы в целом — около 250. На телевидении в этот же период транслировалась реклама 139 препаратов.

Таблица 2

Топ-20 торговых наименований ЛС по объемам рекламных бюджетов в печатных изданиях в IV кв. 2006 г. с указанием суммарной

площади и количества выходов рекламы

| № п/п | Брэнд-нейм | Объем затрат на рекламу, тыс. грн. | Формат А3 | Количество выходов |

| 1 | ВИТРУМ | 899,8 | 44,4 | 22 |

| 2 | АРБИДОЛ | 456,8 | 16,3 | 8 |

| 3 | ТРИВАЛУМЕН | 417,8 | 22,4 | 28 |

| 4 | ВОБЭНЗИМ | 388,7 | 57,2 | 33 |

| 5 | ШВЕДСКАЯ ГОРЕЧЬ Др. ТАЙСС | 386,3 | 27,0 | 6 |

| 6 | ЭФИЗОЛ | 354,2 | 17,6 | 15 |

| 7 | КАЛЬЦИЙ-Д3 | 352,0 | 14,8 | 11 |

| 8 | ВОРМИЛ | 332,8 | 11,2 | 11 |

| 9 | ПЕРСЕН | 323,9 | 12,0 | 7 |

| 10 | АНАФЕРОН | 322,9 | 46,1 | 11 |

| 11 | ФЕСТАЛ | 313,4 | 11,5 | 9 |

| 12 | МАГНЕ В6 | 310,0 | 9,3 | 12 |

| 13 | МИЛИСТАН | 303,7 | 23,0 | 10 |

| 14 | ЭССЕНЦИАЛЕ | 301,3 | 8,3 | 12 |

| 15 | МААЛОКС | 297,8 | 12,7 | 12 |

| 16 | АМИЗОН | 295,7 | 15,1 | 8 |

| 17 | НО-ШПА | 285,3 | 8,9 | 11 |

| 18 | ДИКЛАК | 283,9 | 13,8 | 7 |

| 19 | ДОППЕЛЬГЕРЦ | 280,3 | 22,0 | 3 |

| 20 | ДЕПРИМ | 270,7 | 9,7 | 5 |

| Прочие | 12636,9 | 867,5 | 575 | |

| Всего | 19814,2 | 1270,8 | 816 | |

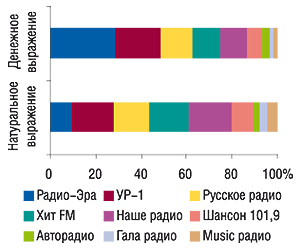

Активность рекламодателей на радио в исследуемый период была достаточно высокой. Участниками этого сегмента рекламного рынка стали более 50 торговых наименований препаратов. Лидер по объемам продаж рекламы ЛС среди радиостанций в исследуемый период — «Радио-Эра» (рис. 6). Его доля в общем объеме рекламных бюджетов фармкомпаний на радио в денежном выражении составила порядка 30%. На волнах этой радиостанции звучала реклама 15 препаратов. Однако необходимо учитывать, что доля этой радиостанции в общем объеме продаж рекламы ЛС в натуральном выражении составила всего около 10%. Для фармпроизводителей стоимость размещения рекламы на этом радио, судя по всему, оказалась очень высокой. Отметим, что максимальный объем продаж рекламы ЛС в натуральном выражении по итогам исследуемого периода отмечен по радиостанции «УР-1». Здесь же зафиксирована и наибольшая средняя длительность 1 рекламного ролика.

|

Лидером среди торговых наименований препаратов по объемам рекламного бюджета на радио в IV кв. 2006 г. стал БОЛ-РАН (табл. 3). Максимальная длительность выходов рекламы зафиксирована по препарату НЕЙРОВИТАН, который в рейтинге по объемам рекламных бюджетов занимает 14-ю позицию. Причем реклама этого препарата звучала только в октябре 2006 г. на волнах «Нашего радио» и «Хит FM». Наибольшее количество выходов рекламы на радио в исследуемый период отмечено по препарату ПРОПРОТЕН.

Таблица 3

Топ-10 торговых наименований ЛС по объемам рекламных бюджетов на радио в IV кв. 2006 г. с указанием суммарной длительности

и количества выходов рекламы

| № п/п | Брэнд-нейм | Объем затрат на рекламу, тыс. грн. | Длительность, с | Количество выходов |

| 1 | БОЛ-РАН | 239,1 | 3122 | 153 |

| 2 | КАРДИОМАГНИЛ | 192,4 | 2883 | 85 |

| 3 | ПРОПРОТЕН | 183,1 | 8061 | 808 |

| 4 | ДОКТОР МОМ | 166,3 | 2265 | 123 |

| 5 | ТРИВАЛУМЕН | 148,7 | 6195 | 258 |

| 6 | НАФЕРОН | 144,7 | 7129 | 721 |

| 7 | ОВЕСТИН | 138,6 | 2159 | 24 |

| 8 | ОЛДАКТ | 137,3 | 6482 | 536 |

| 9 | ЕРСЕН | 136,2 | 4855 | 82 |

| 10 | ОЛИВЕР | 132,1 | 2062 | 16 |

| Прочие | 2145,6 | 110797 | 4720 | |

| Всего | 3764,1 | 156010 | 7526 | |

В IV кв. 2006 г. немалое количество фармкомпаний размещало рекламу ЛС в метро. Лидером по объемам бюджета на рекламу в метро стал препарат ЭСПУМИЗАН (табл. 4). Далее за ним следуют МЕЗИМ и ТРИВАЛУМЕН. Максимальную долю рекламных бюджетов ЛС в метро составили стикеры (наклейки в вагонах) — 89,8%.

Таблица 4

Топ-10 торговых наименований ЛС

по объемам рекламных бюджетов в метро

в IV кв. 2006 г.

| № п/п | Брэнд-нейм | Объем затрат на рекламу, тыс. грн. |

| 1 | ЭСПУМИЗАН | 150,0 |

| 2 | МЕЗИМ | 100,0 |

| 3 | ТРИВАЛУМЕН | 100,0 |

| 4 | СИНУПРЕТ | 62,6 |

| 5 | ВОРМИЛ | 62,4 |

| 6 | КОЛЛОМАК | 54,5 |

| 7 | АМИЗОН | 52,3 |

| 8 | ЙОДОМАРИН | 50,0 |

| 9 | ФАСТУМ | 50,0 |

| 10 | ХИЛАК | 50,0 |

| Прочие | 498,1 | |

| Всего | 1229,9 | |

Рейтинг торговых наименований препаратов по объемам рекламного бюджета на наружных конструкциях в IV кв. 2006 г. возглавил отечественный зонтичный брэнд Ліки Ведмедика БО (табл. 5). Доля этого брэнда составила практически 16% общего объема затрат фармпроизводителей на наружную рекламу. А его реклама размещалась на 187 конструкциях. Отметим, что в исследуемый период 2 отечественных производителя размещали на наружных конструкциях имиджевую рекламу. В числе таковых оказались компании «Здоровье» и «Фармак».

Таблица 5

Топ-10 торговых наименований ЛС по объемам рекламных бюджетов на наружных конструкциях в IV кв. 2006 г.

| № п/п | Брэнд-нейм | Объем затрат на рекламу, тыс. грн. |

| 1 | Ліки Ведмедика БО | 105,5 |

| 2 | ФЕРВЕКС | 79,9 |

| 3 | РИНОФЛУИМУЦИЛ | 65,0 |

| 4 | ВИАЛЬ | 59,9 |

| 5 | АМИКСИН | 56,9 |

| 6 | ЭНГИСТОЛ | 25,5 |

| 7 | ЭНТЕРОЛ | 25,3 |

| 8 | Имиджевая реклама «Здоровье» | 24,8 |

| 9 | СТИМОЛ | 24,6 |

| 10 | БРОНХОБРЮ | 23,6 |

| Прочие | 168,1 | |

| Всего | 659,1 | |

Не удивительно, что лидерство по объемам продаж рекламы ЛС на наружных конструкциях зафиксировано по Киеву (рис. 7). Доля столицы составила 44,1% общего объема затрат на наружную рекламу. Второе место по этому показателю занимает Днепропетровск, третье — Донецк.

|

В исследуемый период в целом по рынку non-TV рекламы ЛС наибольшие объемы рекламных бюджетов были инвестированы в продвижение препаратов, относящихся к группе АТС-классификации третьего уровня L03A «Цитокины и иммуномодуляторы» (табл. 6). В числе таковых оказались АМИКСИН, АНАФЕРОН, АРБИДОЛ, ИММУНАЛ, КАГОЦЕЛ, СИМБИОФЛОР, ТОНЗИЛОТРЕН, УМКАЛОР и ЭХИНАЛ. Такие препараты активно рекламировались в прессе, на радио, в метро и на наружных конструкциях. А их доля составила 7,0% общего объема рекламных бюджетов во всех охваченных медиа, за исключением телевидения. Отметим, что в рейтинге по объемам рекламных бюджетов на телевидении за IV кв. 2006 г. препараты группы L03А заняли далеко не лидирующие позиции.

Таблица 6

Рейтинг групп АТС-классификации третьего уровня по объемам рекламных бюджетов ЛС во всех охваченных медиа за исключением телевидения в IV кв. 2006 г.

| № п/п | ATC-код | АТС-группа | Объем затрат на рекламу, тыс. грн. | |||

| Пресса | Радио | Метро | Наружные конструкции | |||

| 1 | L03A | Цитокины и иммуномодуляторы | 1559,8 | 144,7 | 32,7 | 56,9 |

| 2 | N05C | Снотворные и седативные препараты | 1360,4 | 284,9 | 100,0 | – |

| 3 | A11J | Прочие комбинированные витаминные препараты | 1568,1 | 12,8 | – | – |

| 4 | R05C | Отхаркивающие средства, за исключением комбинированных препаратов, содержащих противокашлевые средства | 1000,1 | 188,9 | 20,2 | – |

| 5 | A11A | Поливитамины с добавками | 919,3 | 97,7 | – | – |

| Прочие | 13406,5 | 3035,1 | 1077,0 | 602,2 | ||

| Всего | 19814,2 | 3764,1 | 1229,9 | 659,1 | ||

Наиболее активным участником рынка рекламы ЛС в non-TV каналах коммуникации по итогам IV кв. 2006 г. стала корпорация «sanofi-aventis» — один из лидеров по объемам аптечных продаж ЛС (табл. 7). В исследуемый период эта компания размещала рекламу на телевидении, в прессе и на радио. Следует обратить внимание на присутствие в десятке лидеров этого топ-листа двух отечественных производителей — «Фармак» и «Борщаговский ХФЗ», которые в исследуемый период размещали рекламу на всех охваченных медианосителях. В том числе, и на телевидении. В целом же количество отечественных производителей на рынке non-TV рекламы значительно превышает таковое на телевидении. И это вполне логично объясняется ее дешевизной по сравнению с телерекламой.

Таблица 7

Топ-20 корпораций по объемам рекламных бюджетов ЛС во всех охваченных медиа, за исключением телевидения в IV кв. 2006 г.

| № п/п | Корпорация | Объем затрат на рекламу, тыс. грн. | |||

| Пресса | Радио | Метро | Наружные конструкции | ||

| 1 | sanofi-aventis (Франция) | 1681,9 | 142,0 | – | – |

| 2 | Материа Медика (Россия) | 1006,7 | 546,4 | 14,7 | – |

| 3 | Novartis (Швейцария) | 1311,0 | 149,7 | – | – |

| 4 | Nycomed (Норвегия) | 892,2 | 192,4 | – | – |

| 5 | Menarini Group (Италия) | 531,9 | 175,4 | 350,0 | 2,0 |

| 6 | Unipharm (США) | 1029,6 | – | – | – |

| 7 | Фармак (Украина) | 699,1 | 87,3 | 108,6 | 69,9 |

| 8 | Борщаговский ХФЗ (Украина) | 543,8 | 189,0 | 110,9 | 105,5 |

| 9 | Bionorica (Германия) | 512,6 | 196,8 | 97,0 | – |

| 10 | Mili Healthcare (Великобритания) | 709,0 | 13,4 | 62,4 | – |

| 11 | Naturwaren (Германия) | 495,5 | 159,0 | – | – |

| 12 | Schwabe (Германия) | 651,4 | – | – | – |

| 13 | TEVA (Израиль) | 470,3 | 51,8 | 21,8 | 14,1 |

| 14 | Unique Pharmaceutical Laboratories (Индия) | 329,1 | 166,3 | – | – |

| 15 | Дальхимфарм (Россия) | 456,8 | – | – | – |

| 16 | Engelhard Arzneimittel (Германия) | 356,0 | 45,7 | 40,4 | – |

| 17 | Beres (Венгрия) | 223,6 | 209,2 | – | – |

| 18 | Actavis (Исландия) | 413,7 | – | – | – |

| 19 | Mucos Pharma (Германия) | 388,7 | – | – | – |

| 20 | Hikma (Иордания) | 233,3 | 120,2 | 21,8 | – |

| Прочие | 6878,0 | 1319,5 | 402,3 | 467,6 | |

| Всего | 19814,2 | 3764,1 | 1229,9 | 659,1 | |

Отметим, что доля топ-20 компаний составила 64,4% общего объема рекламных бюджетов на рынке non-TV рекламы ЛС. В целом же многие фармкомпании из списка рекламодателей, размещавших на протяжении IV кв. 2006 г. рекламу ЛС в non-TV медианосителях, являются завсегдатаями и на рынке телерекламы. И каким бы дорогим удовольствием она не была, отказаться от нее практически невозможно. Впрочем, многие склонны менять тактику продвижения своих препаратов. И следует отметить, что рациональный охват медиа позволяет получать отличные результаты!

… ОДИН РАЗ ОТРЕЗАЛИ

В качестве примера успешных, но разнонаправленных медийных стратегий, можно привести продвижение АНАФЕРОНА (компании «Материа Медика») и АРБИДОЛА («Дальхимфарм»). Оба они относятся к одной группе АТС-классификации — L03A «Цитокины и иммуномодуляторы» X15** «Прочие препараты». Кроме Анатомо-терапевтической классификации, эти препараты объединяет еще несколько факторов. Во-первых, оба они были выведены на украинский фармрынок в 2003 г., оба — российскими производителями.

В ассортименте аптечных учреждений АНАФЕРОН представлен двумя лекарственными формами — АНАФЕРОН ДЕТСКИЙ (табл. гомеопатические, № 20) и АНАФЕРОН (табл. гомеопатические, № 20). Лекарственные формы АРБИДОЛА — табл. 50 и 100 мг, № 10.

Представленные графические данные свидетельствуют о высокой степени воздействия рекламной поддержки этих препаратов на потребителя (рис. 8, 9). Когда в октябре 2005 г. реклама АНАФЕРОНА и АРБИДОЛА была запущена на телевидении, тренд продаж этих препаратов резко изменил свою направленность — объемы аптечных продаж и первого, и второго увеличились в несколько раз. Обоснованно, что запуск рекламной кампании этих препаратов совпал с сезонным повышением спроса на подобные ЛС. Однако своему успеху у потребителя они в большей степени обязаны именно активной промоционной кампании.

|

|

Необходимо отметить, что кампания АНАФЕРОНА на телевидении длилась 5 мес: с октября 2005 г. по февраль 2006 г. Тогда как реклама АРБИДОЛА транслировалась на телеэкранах лишь в октябре–ноябре 2005 г. и феврале 2006 г. По итогам октября–ноября 2005 г. бюджет на телерекламу АРБИДОЛА составил 4,0 млн грн.

Соблюдая традиции, в октябре–ноябре 2006 г. АРБИДОЛ вновь запустил рекламную кампанию на телевидении. Следует отметить, что, кроме этого СМИ, в период с октября по декабрь 2006 г. реклама АРБИДОЛА размещалась также и в ряде печатных изданий, целевая аудитория которых — преимущественно женщины. Общий объем рекламного бюджета АРБИДОЛА во всех охваченных медиа по итогам IV кв. 2006 г. составил 6,3 млн грн. Из них 5,8 млн грн. — на телевидении. Объемы аптечных продаж этого препарата в исследуемый период относительно аналогичного периода 2005 г. в денежном выражении увеличились на 69,2% и составили 7,0 млн грн.

Объем аптечных продаж АНАФЕРОНА в IV кв. 2006 г. по сравнению с аналогичным периодом 2005 г. увеличился на 80,0% и составил 7,4 млн грн. И это при том, что производитель не размещал рекламу этого препарата на телевидении, а воздействовал на потребителя через non-TV каналы коммуникации!

Реклама АНАФЕРОНА в исследуемый период размещалась во многих периодических изданиях и на нескольких радиостанциях. Общий объем рекламного бюджета этого препарата по итогам IV кв. 2006 г. составил менее 0,5 млн грн.! При этом в аналогичный период 2005 г. объем рекламного бюджета АНАФЕРОНА только на телевидении был равен 4,2 млн грн.

Не вызывает сомнения, что каждый волен сам выбирать пути продвижения препаратов. Пример АНАФЕРОНА показывает, что за счет non-TV каналов коммуникации с потребителем возможно не только существенно снизить затраты на рекламу, но и обеспечить при этом немалый прирост объемов аптечных продаж. В условиях стремительного повышения стоимости телерекламы, non-TV каналы коммуникации могут стать хорошей опорой для производителей ЛС в поисках более оптимальных медианосителей. Спору нет, эффективным можно сделать любое СМИ! Необходимо, как минимум, инвестировать в маркетинг. n

*Учитывая значительную разницу между реальным рекламным бюджетом и рассчитанным в ценах open-rate, на диаграмме 40% объема рекламных инвестиций выделено более темным цветом.

Екатерина Кармалита

|

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим