Данные об импортных и экспортных поставках отображены по группе 30 ТН ВЭД «Фармацевтическая продукция» в целом, то есть по всем 6 ее подгруппам — 3001–3006. Подробнее о методологии распределения импортеров по типам (ассортиментные, специализированные и госпитальные) читайте в «Еженедельнике АПТЕКА» № 39 (560) от 09.10.2006 г. Данные о производственном сегменте фармацевтического рынка в ценах производителя базируются на сведениях по группе «Производство фармацевтических препаратов» (код КВЭД 24.42).

РЫНОК В ЦЕЛОМ

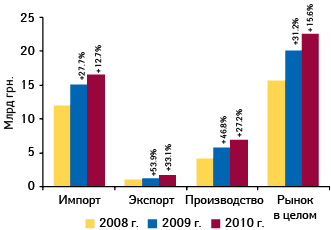

По итогам 2010 г. объем украинского фармацевтического рынка в ценах производителя, рассчитанный по формуле «импорт + производство — экспорт», составил 22,4 млрд грн., превысив показатель за аналогичный период предыдущего года на 15,6% (рис. 1).

Отечественный фармрынок остается импортозависимым. В общем его объеме традиционно львиную долю по итогам 2010 г. аккумулирует сегмент импорта — 17 млрд грн., что на 12,7% больше по сравнению с аналогичным периодом предыдущего года. Анализ относительных показателей развития отечественного фармрынка свидетельствует об опережающих темпах прироста сегментов производства и экспорта — на 27 и 33% соответственно. Тенденция к стремительному развитию этих сегментов наметилась годом ранее, когда украинская экономика оказалась в плену кризисных явлений, сопровождавшихся девальвацией национальной валюты, инфляцией и снижением покупательской способности. Именно тогда был отмечен рост интереса украинских потребителей к отечественной фармацевтической продукции ввиду ее ценовой привлекательности на фоне импортных аналогов. Кроме того, лекарственные средства отечественного производства в 2009 г. были в значительно меньшей степени подвержены инфляционным процессам, нежели зарубежные препараты, стоимость которых в национальной валюте имела жесткую привязку к курсу валют. В 2010 г. тенденция к увеличению потребления отечественной продукции сохранилась и укрепилась, что нашло соответствующий отклик среди украинских производителей, которые активно увеличивали объем выпуска готовых лекарственных средств.

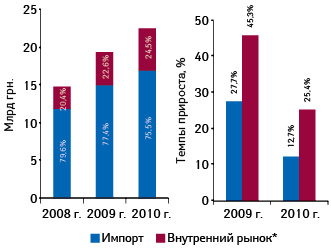

Так, по итогам 2010 г. объем внутреннего рынка готовых лекарственных средств Украины в ценах производителя, рассчитанного по формуле «производство — чистый экспорт», достиг 5,5 млрд дол. США. Благодаря опережающим темпам прироста по итогам 2008–2010 г. удельный вес этого сегмента рынка увеличился с 20,4 до 24,5% в денежном выражении (рис. 2).

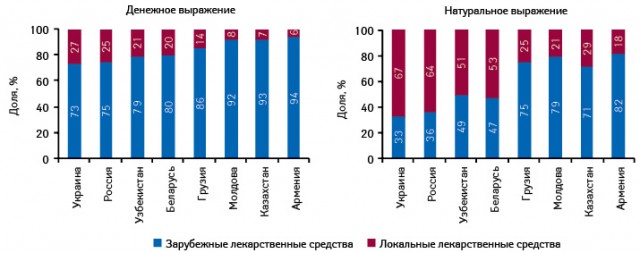

Далеко не каждый фармрынок, как украинский, может похвастаться столь высоким удельным весом лекарств отечественного производства в структуре розничных продаж. В частности, среди стран СНГ отечественный фармрынок лидирует по этому показателю в денежном и натуральном выражении — 27 и 67% соответственно (рис. 3). Среди исследуемых стран лишь для России характерна схожая с украинской структура розничного рынка лекарственных средств. В Молдове, Казахстане и Армении отечественные производители покрывают менее 10% потребностей розничного рынка лекарственных средств в денежном выражении и до 30% — в упаковках.

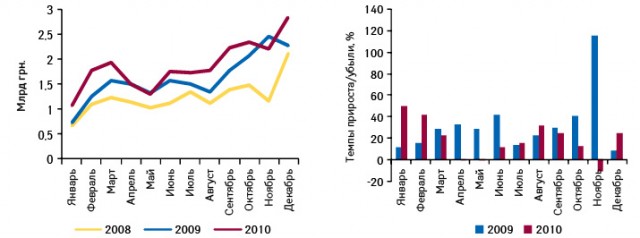

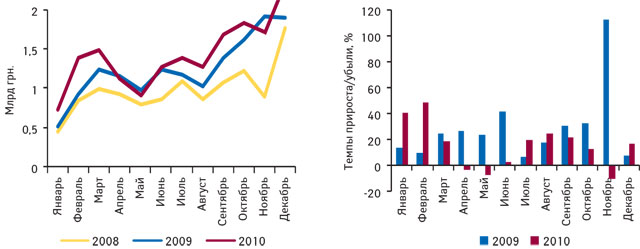

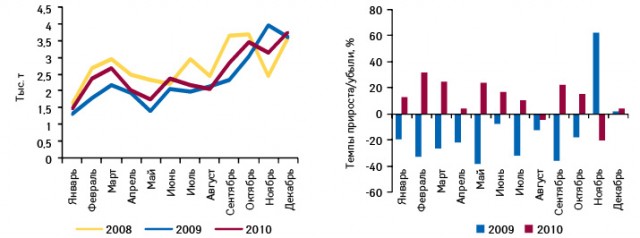

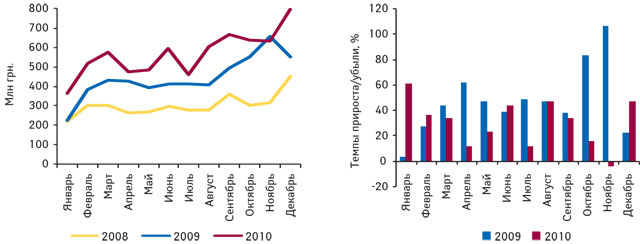

В разрезе помесячной динамики в текущем году на украинском фармрынке затишье отмечали в январе и апреле–мае. А его максимальный объем был зафиксирован в осенние месяцы и в декабре (рис. 4). Следует отметить, что в ноябре так и не удалось преодолеть прошлогодний рубеж, объем рынка уменьшился на 11% по сравнению с ноябрем 2009 г. ввиду завышенного базиса для сравнения. Напомним, что в ноябре 2009 г. объем фармрынка Украины составил 2,5 млрд грн., продемонстрировав рекордные темпы прироста на уровне 115% по сравнению с 2008 г. Такой всплеск активности операторов был обусловлен ажиотажным спросом на лекарственные средства под влиянием панических настроений в условиях угрозы эпидемии гриппа.

В декабре 2010 г. объем украинского фармрынка достиг максимальной отметки за всю историю своего развития — 2,8 млрд грн., превысив показатель предыдущего года на 23%.

Импорт

Объем импорта готовых лекарственных средств в Украину по итогам 2010 г. составил 17 млрд грн. за 30 тыс. т, увеличившись на 12,7% в денежном и 8,4% в натуральном выражении по сравнению с аналогичным периодом предыдущего года. В долларовом эквиваленте этот показатель достиг 2,1 млрд дол., увеличившись на 11,1%. Следует отметить, что пагубное влияние кризиса и по сей день дает о себе знать — невзирая на высокую динамику развития рынка в национальной валюте, в весовых единицах и долларовом эквиваленте, объем импорта готовых лекарственных средств в Украину до сих пор не восстановился до уровня 2008 г.

Так как сегмент импорта, как было отмечено, аккумулирует львиную долю отечественного фармрынка, его динамика близко коррелирует с таковой для рынка в целом. В текущем году минимальный объем ввоза готовых лекарственных средств в Украину был отмечен в январе, апреле и мае, значительный приток продукции зарубежного производства пришелся на сентябрь–ноябрь, и пик по этому показателю был достигнут в декабре (рис. 5, 6).

Динамика импорта готовых лекарственных средств в Украину в денежном выражении по итогам января 2008 — декабря 2010 г., а также темпы прироста/убыли в январе 2009 — декабре 2010 г. по сравнению с аналогичным периодом предыдущего года

Стоимость 1 весовой единицы импортируемых готовых лекарственных средств в исследуемый период составила 565 грн./кг, превысив показатель 2009 г. лишь на 4%. Соответственно, на розничном рынке лекарственных средств Украины также не было в этот период отмечено значительного удорожания импортной продукции. Так, по итогам 2010 г. средневзвешенная стоимость 1 упаковки лекарственных средств зарубежного производства на отечественном рынке аптечных продаж увеличилась на 4,9% до 35,7 грн.

Географическая структура импорта готовых лекарственных средств в течение последних 3 лет относительно стабильна. Традиционно лидером по объему поставок готовых лекарственных средств в Украину в денежном выражении выступает Германия, а в весовых единицах — Индия (табл. 1). Вторая позиция распределена также между этими странами только в обратном порядке — продукция индийского производства занимает 2-ю строчку рейтинга по объему поставок готовых лекарственных средств в денежном выражении, а препараты из Германии — в натуральном выражении. Топ-3 этого рейтинга в денежном и натуральном выражении замыкает Франция. Примечательно, что в рамках этого топ-листа наиболее высокие темпы прироста объема поставок в денежном и натуральном выражении были характерны преимущественно для тех стран, для которых отмечают снижение/минимальный прирост стоимости 1 весовой единицы готовых лекарственных средств, импортируемых в Украину, в частности для Индии, Словении и Италии.

Доля представленной топ-10 стран в общем объеме импорта суммарно составила 70% в денежном и 67% в натуральном выражении.

Топ-3 компаний-импортеров по объему ввоза готовых лекарственных средств в Украину в денежном выражении в анализируемый период сформировали компании «БаДМ», «Оптима-Фарм», «Альба Украина» (табл. 2). На 4-е место вышла компания «Санофи-Авентис Украина». Значительно улучшили свои позиции по сравнению с предыдущим годом компании «Никомед Украина» и «Сервье Украина». Данный топ-лист в 2010 г. пополнился недавно образованной локальной компанией «Тева Украина». Приведенная двадцатка компаний- импортеров по итогам 2010 г. суммарно аккумулировала 73% объема ввоза готовых лекарственных средств в денежном выражении. Отметим, что в анализируемый период ввоз готовых лекарственных средств в Украину осуществляли более 200 компаний- импортеров.

| Таблица 1 | География импорта готовых лекарственных средств в денежном и натуральном выражении в 2010 г. с указанием долевого участия стран, темпов прироста/убыли по сравнению с предыдущим годом, а также их позиций в рейтинге |

| Страна | Денежное выражение | Натуральное выражение | Стоимость 1 весовой единицы ГЛС, грн. | Темпы прироста/убыли стоимости 1 весовой единицы ГЛС, % | ||||||

| № п/п | Объем, млн грн. | Доля, % | Прирост/убыль, % | № п/п | Объем, т | Доля, % | Прирост/убыль, % | |||

| Германия | 1 | 3013,1 | 17,7 | 4,8 | 2 | 4910,8 | 16,3 | 1,2 | 613,6 | 3,6 |

| Индия | 2 | 2475,8 | 14,6 | 28,4 | 1 | 6206,5 | 20,6 | 22,8 | 398,9 | 4,6 |

| Франция | 3 | 1620,8 | 9,5 | 7,7 | 3 | 2501,6 | 8,3 | -4,3 | 647,9 | 12,6 |

| Венгрия | 4 | 849,8 | 5,0 | 26,4 | 8 | 996,2 | 3,3 | 16,3 | 853,1 | 8,7 |

| Австрия | 5 | 815,1 | 4,8 | 7,9 | 10 | 864,6 | 2,9 | -1,7 | 942,7 | 9,8 |

| Словения | 6 | 766,0 | 4,5 | 17,5 | 5 | 1576,2 | 5,2 | 39,7 | 486,0 | -15,9 |

| Италия | 7 | 686,8 | 4,0 | 21,6 | 11 | 757,2 | 2,5 | 22,4 | 907,0 | -0,7 |

| Россия | 8 | 682,3 | 4,0 | 13,1 | 9 | 949,7 | 3,2 | -3,2 | 718,4 | 16,9 |

| Швейцария | 9 | 540,1 | 3,2 | 12,1 | 19 | 330,4 | 1,1 | 3,8 | 1634,9 | 8,0 |

| Болгария | 10 | 421,0 | 2,5 | -6,5 | 7 | 1029,6 | 3,4 | -28,4 | 408,9 | 30,6 |

| Прочие | — | 5125,6 | 30,2 | 11,6 | — | 9950,6 | 33,1 | 10,4 | 515,1 | 1,1 |

| Всего | — | 16996,3 | — | 12,7 | — | 30073,5 | — | 8,4 | 565,2 | 4,0 |

| Таблица 2 | Топ-20 компаний-импортеров по объему ввоза готовых лекарственных средств в Украину в денежном выражении в 2010 г. с указанием позиций в рейтинге в 2008–2009 гг. |

| Название | № п/п, год | ||

| 2010 | 2009 | 2008 | |

| БаДМ | 1 | 1 | 2 |

| Оптима-Фарм | 2 | 2 | 1 |

| Альба Украина | 3 | 4 | 4 |

| Санофи-Авентис Украина | 4 | 5 | — |

| ВВС-ЛТД | 5 | 3 | 3 |

| Вента | 6 | 9 | 19 |

| Сервье Украина | 7 | 13 | 15 |

| Никомед Украина | 8 | 33 | |

| ГлаксоСмитКляйн | 9 | 6 | 9 |

| Тева Украина | 10 | — | — |

| Фра-М | 11 | 8 | 7 |

| Максима | 12 | 16 | 51 |

| Дельта Медикел | 13 | 17 | 10 |

| Интерфарм | 14 | 14 | 12 |

| Нижфарм-Украина | 15 | 12 | 22 |

| Бизнес Центр Фармация | 16 | 11 | 13 |

| Каскад-Медикал | 17 | 21 | 6 |

| Байер | 18 | 15 | 17 |

| Артур-К | 19 | 7 | 5 |

| Людмила-Фарм | 20 | 20 | 14 |

В предыдущих публикациях на протяжении 2010 г. мы неоднократно упоминали о процессах реструктуризации в сегменте импорта, которые усиливались по мере открытия новых и развития имеющихся локальных компаний зарубежными фармпроизводителями (см. «Еженедельник АПТЕКА» № 8 (729) от 01.03.2010 г., № 44 (765) от 15.11.2010 г.). Так, по итогам 2010 г. удельный вес сегмента специализированных дистрибьюторов в общем объеме ввоза готовых лекарственных средств в Украину в денежном выражении увеличился с 23 до 34% по сравнению с 2008 г. В это же время доля ассортиментных и госпитальных импортеров сократилась с 67 до 58% и с 10 до 8% соответственно. Долевое перераспределение было обусловлено опережающими среднерыночными темпами прироста объема импорта в сегменте специализированных дистрибьюторов — на 71,7% в 2009 г. и 25,6% в 2010 г. — на фоне более умеренных темпов прироста в сегменте ассортиментной дистрибьюции — на 12 и 11,5% соответственно. Для сегмента госпитальных дистрибьюторов по итогам 2010 г. отмечают убыль объема ввоза готовых лекарственных средств в Украину в денежном выражении на уровне 13% по сравнению с предыдущим годом. Сокращение объема импорта в этом сегменте имеет прямую связь с уменьшением объема госпитальных закупок лекарственных средств в денежном и натуральном выражении (по итогам трех кварталов 2010 г. — -12 и -24% соответственно, см. «Еженедельник АПТЕКА» № 46 (767) от 29.11.2010 г.).

В топ-3 ассортиментных дистрибьюторов по объему импорта готовых лекарственных средств в Украину в денежном выражении в 2010 г. вошли лидеры общего рейтинга компаний-импортеров: «БаДМ», «Оптима-Фарм», «Альба Украина» (табл. 3). 4-ю строчку этого топ-листа заняла компания «ВВС-ЛТД». Суммарно первая четверка компаний в своем сегменте в анализируемый период аккумулировала 67% объема ввоза готовых лекарственных средств в денежном выражении.

Среди специализированных дистрибьюторов лидирующие позиции по объему ввоза готовых лекарственных средств в Украину в денежном выражении занимают локальные компании, созданные зарубежными фармпроизводителями, в частности «Санофи-Авентис Украина», «Сервье Украина», «Никомед Украина», «ГлаксоСмитКляйн», «Тева Украина» (табл. 4). Топ-15 компаний в анализируемый период суммарно аккумулировала удельный вес в размере 75% объема импорта готовых лекарственных средств в денежном выражении в сегменте специализированных дистрибьюторов.

| Таблица 3 | Топ-20 ассортиментных дистрибьюторов по объему импорта готовых лекарственных средств в денежном выражении в 2010 г. с указанием позиций в рейтинге в 2008–2009 гг. |

| Название | № п/п, год | ||

| 2010 | 2009 | 2008 | |

| БаДМ | 1 | 1 | 2 |

| Оптима-Фарм | 2 | 2 | 1 |

| Альба Украина | 3 | 4 | 4 |

| ВВС-ЛТД | 4 | 3 | 3 |

| Вента | 5 | 7 | 9 |

| Фра-М | 6 | 6 | 6 |

| Максима | 7 | 8 | 20 |

| Дельта Медикел | 8 | 9 | 8 |

| Артур-К | 9 | 5 | 5 |

| Интерфарма Украина | 10 | 15 | — |

| Конарк Интелмед | 11 | 14 | 23 |

| Медфарком | 12 | 11 | 13 |

| Фалби | 13 | 10 | 7 |

| Ананта | 14 | 16 | 16 |

| Апофарм | 15 | 13 | 14 |

| Здраво | 16 | — | — |

| Фармако | 17 | 12 | 11 |

| Митэк | 18 | 18 | 19 |

| Фармюнион | 19 | 23 | 22 |

| Себ-Фармация | 20 | 21 | 21 |

| Таблица 4 | Топ-15 специализированных дистрибьюторов по объему импорта готовых лекарственных средств в денежном выражении в 2010 г. с указанием позиций в рейтинге в 2008–2009 гг. |

| Название | № п/п, год | ||

| 2010 | 2009 | 2008 | |

| Санофи-Авентис Украина | 1 | 1 | — |

| Сервье Украина | 2 | 4 | 3 |

| Никомед Украина | 3 | 14 | — |

| ГлаксоСмитКляйн | 4 | 2 | 2 |

| Тева Украина | 5 | — | — |

| Нижфарм-Украина | 6 | 3 | 6 |

| Каскад-Медикал | 7 | 6 | 1 |

| Байер | 8 | 5 | 5 |

| Мегаком | 9 | 13 | 9 |

| Натурфарм | 10 | 9 | 10 |

| Гледфарм | 11 | 12 | 14 |

| Олфа | 12 | 10 | 4 |

| Фармасайнс Украина Инк | 13 | 11 | 12 |

| Ратиофарм Украина | 14 | 18 | 11 |

| ЮЛГ | 15 | 8 | 8 |

Экспорт

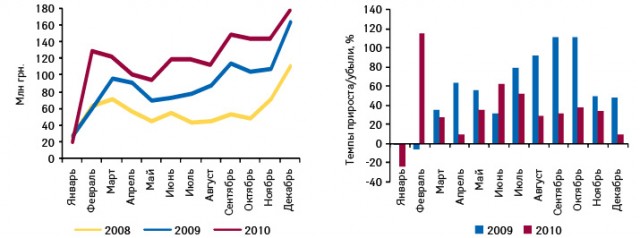

Объем украинского экспорта готовых лекарственных средств по итогам 2010 г. составил 1,4 млрд грн. за 12,7 тыс. т, увеличившись по сравнению с предыдущим годом на 33% в денежном и 2% в натуральном выражении. В долларовом эквиваленте этот показатель увеличился на 31% и достиг 180 млн дол. Отметим, что в натуральном выражении для сегмента экспорта в течение последних 3 лет характерны процессы стагнации (по итогам 2008 г. объем экспорта составлял почти столько же, сколько и сейчас — немногим более 12 тыс. т). Таким образом, основным драйвером роста сегмента экспорта является повышение стоимости 1 весовой единицы готовых лекарственных средств. Так, в анализируемый период темпы прироста по этому показателю составили +31% по сравнению с 2009 г., а его абсолютное значение достигло 112 грн. Для сравнения в 2008 г. стоимость 1 весовой единицы экспортируемых готовых лекарственных средств составляла 56 грн., что вдвое меньше, чем сегодня.

В разрезе помесячной динамики максимальная активность операторов отечественного фармрынка в сегменте экспорта была отмечена в осенние месяцы и в декабре, а в натуральном выражении — в июне и в последние месяцы года (рис. 7, 8).

Основными экспортными направлениями для украинских производителей готовых лекарственных средств традиционно выступают страны постсоветского пространства. По итогам 2010 г. максимальный объем экспортных поставок готовых лекарственных средств в денежном и натуральном выражении аккумулировал Узбекистан. Топ-5 стран — получателей украинских готовых лекарственных средств в денежном выражении также сформировали Россия, Казахстан, Беларусь и Молдова. Обращает внимание тот факт, что на 7-ю позицию вышла Германия. В анализируемый период объем украинского экспорта готовых лекарственных средств в эту страну по сравнению с 2009 г. увеличился в 3,5 раза в денежном и в 2 раза в натуральном выражении — до 80 млн грн. и 62 т.

Рейтинг экспортеров по объему поставок готовых лекарственных средств в денежном выражении возглавила корпорация «Артериум» (табл. 5). На 2-м и 3-м местах расположились компании «Фармак» и «Индар».

| Таблица 5 | Топ-15 компаний — экспортеров готовых лекарственных средств по объему поставок в денежном выражении в 2010 г. с указанием позиций в рейтинге в 2008–2009 гг. |

| Название | № п/п, год | ||

| 2010 | 2009 | 2008 | |

| Артериум Корпорация | 1 | 2 | 2 |

| Фармак | 2 | 1 | 1 |

| Индар | 3 | 103 | 6 |

| Дарница | 4 | 4 | 3 |

| Здоровье | 5 | 3 | 4 |

| Медео | 6 | 6 | 5 |

| Биофарма | 7 | 5 | 9 |

| Луганский ХФЗ | 8 | 8 | 8 |

| ОЗ ГНЦЛС | 9 | 9 | 11 |

| Борщаговский ХФЗ | 10 | 10 | 7 |

| Фарма Старт | 11 | 11 | 26 |

| Юрия-Фарм | 12 | 7 | 10 |

| Биолик | 13 | 16 | 18 |

| Лекхим | 14 | 14 | 16 |

| Ян | 15 | 12 | 13 |

ПРОИЗВОДСТВО

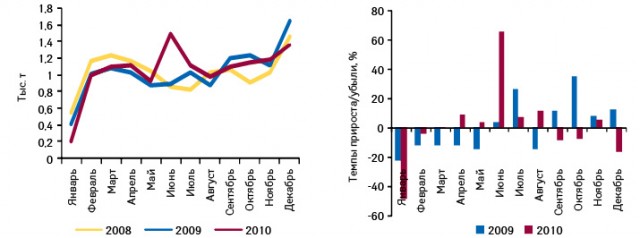

По итогам 2010 г. украинскими производителями было произведено готовых лекарственных средств на сумму 6,8 млрд грн., что на 27% больше по сравнению с предыдущим годом. Украинские фармкомпании из года в год планомерно наращивают объем производства, однако рекордные показатели ноября 2009 г. с лихвой удалось превзойти в декабре текущего года (рис. 9).

Динамика украинского производства готовых лекарственных средств в денежном выражении по итогам января 2008 — декабря 2010 г., а также темпы прироста/убыли в январе 2009 — декабре 2010 г. по сравнению с аналогичным периодом предыдущего года

По состоянию на 1 декабря 2010 г. лицензии на промышленное производство лекарственных средств имеют 136 субъектов хозяйствования. Почти половина всех производственных площадей сконцентрирована в 4 регионах Украины — в Киеве (30), Харьковской (16), Донецкой (11) и Львовской (11) областях.

Одним из сдерживающих факторов развития украинского фармпроизводства и диверсификации экспортных рынков является отсутствие гармонизации отечественных и международных норм производства. Однако в этом направлении ведется активная работа. Украина в числе первых среди стран СНГ начала внедрять стандарты надлежащей производственной практики (GMP), однако этот трудоемкий и затратный процесс растянулся во времени, неоднократно переносились окончательные сроки обязательного соответствия всех украинских производств этим стандартам.

По состоянию на 27 декабря 2010 г. 14 отечественных производителей лекарственных средств (21 производственная площадка) имеют сертификат соответствия требованиям GMP. Поддержка этого стандарта повысит конкурентоспособность отечественных фармкомпаний не только на внутреннем, но и на внешних рынках.

Дополнительные возможности также открываются перед отечественной фармацевтической индустрией в условиях глобальной тенденции повышения спроса на генерические препараты. Стремительное развитие этого сегмента обусловлено истечением сроков патентной защиты для многих оригинальных лекарственных препаратов, а также экономией бюджетных средств во многих странах мира.

ИТОГИ

В минувшем году отечественный фармрынок показал хорошие результаты, его объем в ценах производителя на 16% превысил показатель предыдущего года. Положительные тенденции развития отмечены во всех его сегментах. В общем объеме рынка львиную долю аккумулирует сегмент импорта — 76%. Анализ относительных показателей его развития свидетельствует об опережающих темпах прироста сегментов производства и экспорта — 27 и 33% соответственно.

Итак, операторы фармрынка потрудились в 2010 г. на славу. Однако нельзя останавливаться на достигнутом, так как впереди еще масса неосвоенных заманчивых возможностей!

*Объем внутреннего рынка готовых лекарственных средств рассчитан по формуле «производство – чистый экспорт». Чистый экспорт — это экспорт за вычетом реэкспорта.

**Данные учитывают объем аптечных закупок лекарственных средств. За основу при анализе аптечных продаж в странах СНГ были взяты данные российского центра маркетинговых исследований «Фармэксперт» и аналитической системы исследования рынка «PharmXplorer»/«Фармстандарт» компании «Proxima Research».

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим