|

МЕТОДОЛОГИЧЕСКИЕ АКЦЕНТЫ

В этот раз мы не станем углубляться в методологию исследования. Ведь на страницах «Еженедельника АПТЕКА» уже в течение нескольких лет отражается наиболее свежая и подробная информация о методологии мониторинга ТВ-рекламы. Поэтому наши постоянные читатели достаточно хорошо осведомлены в этом вопросе.

Тем не менее, необходимо еще раз акцентировать внимание на показателе объема рынка ТВ-рекламы в денежном выражении. Напомним, что затраты на телепромоцию ЛС традиционно рассчитываются исходя из данных прайс-листов, то есть в так называемых ценах open-rate — без учета всевозможных скидок и надбавок, которые, безусловно, имеют место при взаиморасчете рекламодателя и рекламного агентства, причем в явно индивидуальном порядке. Отметим, что объем скидки (или надбавки) — это очень зависимый показатель. Ее величина зависит от множества факторов, среди которых, в первую очередь, необходимо отметить телеканал, условия оплаты, характеристику дня (рабочий/выходной/праздничный), время суток (положение рекламного объявления в сетке телевещания) и тип рекламного проявления (прямая реклама/спонсорство). Можно констатировать, что среднерыночная скидка составляет приблизительно 60%, однако в крайних точках она может быть как значительно больше, так и во много раз меньше. Необходимость же отображения сопоставимых данных (по периоду, рекламодателям, рекламирующимся продуктам и т.д.) не оставляет нам другого выбора, кроме как использовать в качестве универсального мерила объем затрат на ТВ-рекламу, пересчитанный через open-rate.

Средняя величина скидки на размещение ТВ-рекламы составляет 60% прайсовой стоимости, но в отдельных случаях она может быть как гораздо меньше, так и в несколько раз больше среднерыночной

Ранее мы уже обращали внимание читателя на то, что некоторые российские телеканалы, также мониторируемые «GfK Ukraine» (например НТВ МИР), не предоставляют данные о своих расценках на спонсорство. Соответственно, по таким каналам невозможно корректно отобразить оборот рекламных инвестиций. Однако объем продаж телерекламы ЛС этими каналами (пересчитанный через среднерыночную стоимость одного выработанного рейтинга) составляет гораздо менее 1% такового по рынку в целом. Поэтому в целях обеспечения максимальной сопоставимости данных было принято решение не учитывать эту ничтожно малую часть рекламных проявлений.

Различные прочие специальные термины, касающиеся анализируемого сегмента рынка, и специфика методологии его исследования описаны в «Еженедельнике АПТЕКА» № 47 (518) от 5 декабря 2005 г.

ОТКУДА ДУЕТ… И КУДА ?

Октябрь и ноябрь — бессменные представители периода повышенного спроса на ТВ-рекламу. В это время стоимость телеэфира еще не достигла своего пика, но, вместе с тем, зрители начинают все больше времени проводить перед экранами телевизоров. Рекламодатели, соответственно, спешат позаботиться о том, чтобы как можно выгоднее вложить деньги в промоцию и не позволить потребителю увильнуть от просмотра рекламного сообщения о его продукции. Для этого рекламодатели прибегают ко всевозможным ухищрениям, как то: размещение своего ролика на наиболее популярных среди целевой аудитории каналах, в четко определенное время суток, несколько раз в течение одного рекламного блока и тому подобное — в общем, у кого на что хватает фантазии и средств. Как показал опыт предыдущих лет, до сих пор большинство операторов фармацевтического рынка также подчинялись общим законам телепромоции, но давайте посмотрим, как они повели себя в исследуемый период.

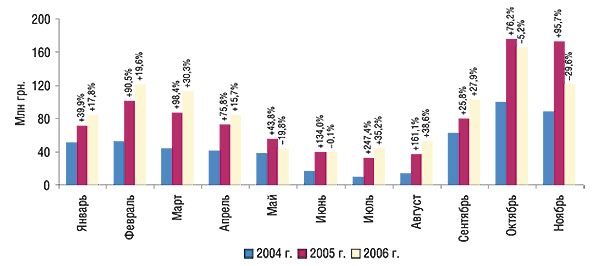

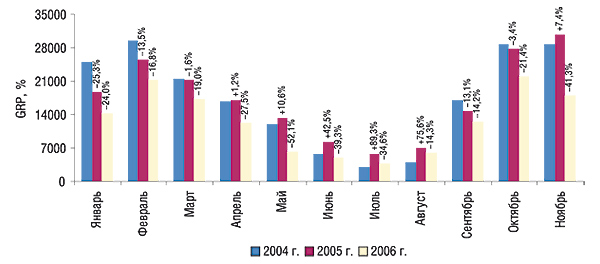

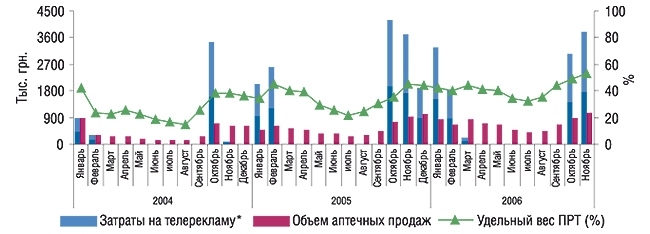

Итак, объем прямой рекламы ЛС на телевидении составил 166,4 и 121,2 млн грн. в октябре и ноябре 2006 г. соответственно (рис. 1). Суммарный объем инвестиций в прямую ТВ-рекламу ЛС в октябре–ноябре 2006 г. достиг 287,6 млн грн., что оказалось на 17,3% ниже такового в 2005 г. Динамика рейтинга GRP свидетельствует о том, что в этом году за счет ресурсов, вкладываемых в телепромоцию, рекламодатели ЛС систематически получали гораздо меньший уровень контакта, чем в 2005 г., причем исследуемый период лишь подтвердил эту тенденцию (рис. 2). При этом объем денежных средств, вложенных в спонсорские проявления на телевидении, составил 38,0 млн грн. в октябре и 23,2 млн грн. в ноябре 2006 г. (суммарно 61,1 млн грн.).

|

|

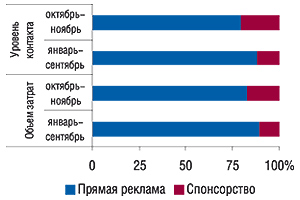

По крайней мере, два момента в этом изложении сразу обращают на себя внимание. Во-первых, очевидно, что доля спонсорства существенно увеличилась по сравнению с началом года, и более глубокое исследование лишь подтверждает свершившийся факт (рис. 3). Если по итогам января–сентября 2006 г. удельный вес спонсорских проявлений в общем объеме затрат на ТВ-рекламу составлял 10,4%, то по результатам октября–ноября этот показатель повысился до 17,5%. Похожую ситуацию отмечают и относительно контакта со зрителем.

|

В октябре–ноябре 2006 г. доля спонсорских проявлений на телевидении ощутимо увеличилась по сравнению с началом года

Вторым моментом, который по праву можно назвать ключевым, является долгожданная объективно неизбежная и давным-давно наметившаяся смена курса. Похоже, в реалиях 2006 г. вихри рекламных инвестиций, с завыванием разрушая принятые в этом сегменте рынка устои, изменяют свой курс на противоположный. Итак, в октябре–ноябре 2006 г. производители ЛС инвестировали в прямую ТВ-рекламу меньше средств, чем в 2005 г. Еще раз обращаем внимание наших читателей на то, что это произошло в период, когда рекламодатели традиционно всеми силами стремятся показаться на глаза телезрителю и, главное, когда это еще не очень дорого стоит. Что уже говорить о декабре — последнем предпраздничном месяце года, когда стоимость рекламного эфира традиционно достигает заоблачных высот?

Исследуемый период ознаменовался началом большого спада активности производителей ЛС на рынке телепромоции

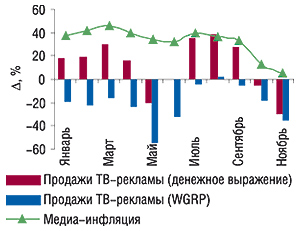

Примечательно, что последние месяцы года для производителей ЛС стали, казалось бы, наиболее щадящим периодом в отношении медиаинфляции (рис. 4). Однако напомним, что в октябре–ноябре 2005 г. медиаинфляция ТВ-рекламы ЛС находилась на уровне 80%. То есть, с одной стороны, относительно невысокая инфляция в исследуемый период выглядит таковой на фоне ее зашкаливания в предыдущем году.

|

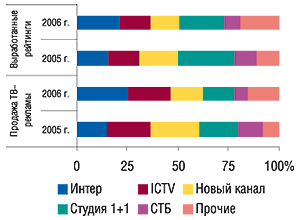

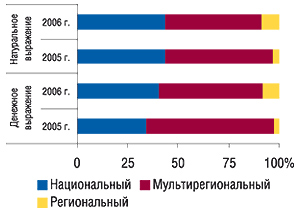

С другой стороны, рекламодатели ЛС начали делать ставку на менее крупные телеканалы с не столь высокими медиапоказателями, как, например, у мультирегиональных каналов, но с бесспорно более приемлемой стоимостью размещения (рис. 5–6). Так, доля в общем объеме продаж ТВ-рекламы каналов, вошедших в категорию «Прочие», увеличилась практически в 2 раза по сравнению с октябрем–ноябрем 2005 г. (как в денежном, так и в натуральном выражении). Удельный вес всех региональных телеканалов в целом увеличился в 3,5 раза по объему продаж в денежном выражении и в 2,5 раза по количеству выработанных ими рейтингов, составив 7,8 и 8,5% соответственно. Это может свидетельствовать о том, что некоторые рекламодатели ЛС перестали использовать ТВ-рекламу как пушку для охоты на воробья — по-видимому, этот вид промоции наконец-то становится более ориентированным на конкретную целевую аудиторию.

|

|

Прошли те времена, когда телерекламу использовали как пушку для охоты на воробья

НОВЫЙ ВЕТЕР ПОД ПАРУСАМИ

По итогам октября–ноября 2006 г. рейтинг маркетирующих организаций ЛС по объему рекламных бюджетов на телевидении возглавила компания «ratiopharm», хотя в октябре и ноябре поотдельности она занимала 2-ю позицию в топ-списке (табл. 1). Отметим, что «ratiopharm» демонстрирует постоянство своих намерений относительно ТВ-рекламы — в аналогичный период предыдущего года вторая строка рейтинга также неизменно принадлежала этой компании. Хорошо, если на поддержание такого постоянства хватает средств, а как быть тем, кто не может себе этого позволить? Пока что большинство производителей ограничиваются полумерами — прыгают по рейтингу, порой гигантскими скачками, то там, то здесь подпитывая телезрителя информацией о своей продукции. Показательно, что в исследуемый период около 40% компаний из топ-20 используют в качестве средства промоции различные виды спонсорства на телевидении (для сравнения: в I кв. 2006 г. таковые составляли 30%).

Таблица 1

Топ-20 маркетирующих организаций ЛС по объему рекламных бюджетов на телевидении (прямая реклама + спонсорство) в октябре–ноябре 2006 г.

| № п/п | Маркетирующая организация ЛС | Затраты на ТВ-рекламу ЛС в октябре и ноябре 2006 г. | Итоги октября–ноября 2006 г. на рынке ТВ-рекламы ЛС | ||||||||||

| октябрь | ноябрь | Объем затрат, млн грн. | Уровень контакта, GRP (%) | Количество проданных рейтингов, WGRP (%) | Количество выходов роликов | ||||||||

| прямая реклама | спонсорство, млн грн. | прямая реклама | спонсорство, млн грн. | ||||||||||

| млн грн. | № п/п в 2006 г. |

№ п/п в 2005 г. |

млн грн. | № п/п в 2006 г. |

№ п/п в 2005 г. |

||||||||

| 1 | ratiopharm (Германия) | 17,0 | 2 | 2 | — | 10,8 | 2 | 2 | — | 27,8 | 3533 | 1418 | 3979 |

| 2 | Sandoz (Швейцария)* | 11,7 | 3 | 5 | 2,4 | 9,7 | 4 | 15 | 1,6 | 25,4 | 3406 | 1550 | 3450 |

| 3 | Unique Pharma Laboratories (Индия) | 8,8 | 7 | 13 | — | 12,0 | 1 | 14 | 1,5 | 22,4 | 2621 | 1064 | 4607 |

| 4 | Sagmel (США) | 10,2 | 5 | 3 | 1,3 | 6,6 | 7 | 7 | 3,5 | 21,6 | 3855 | 1463 | 9571 |

| 5 | Berlin-Chemie (Menarini Group) (Германия) | 17,0 | 1 | 1 | — | 4,5 | 10 | 12 | — | 21,5 | 2625 | 1314 | 2352 |

| 6 | Сперко Украина СП (Украина) | — | — | — | 19,5 | — | — | — | — | 19,5 | 2436 | 489 | 10972 |

| 7 | Bittner (Австрия) | 9,5 | 6 | 6 | — | 6,8 | 6 | 11 | — | 16,4 | 5239 | 1363 | 1625 |

| 8 | Boehringer Ingelheim (Германия) | 10,6 | 4 | 18 | — | 5,2 | 8 | 19 | — | 15,9 | 1522 | 1156 | 2892 |

| 9 | GlaxoSmithKline (Великобритания) | 5,0 | 13 | 15 | — | 10,6 | 3 | 8 | — | 15,6 | 1084 | 1080 | 1088 |

| 10 | sanofi-aventis (Франция) | 6,2 | 12 | — | 2,3 | 1,9 | 19 | — | 1,9 | 12,3 | 1375 | 698 | 1059 |

| 11 | US Pharmacia International (США) | 3,9 | 16 | 8 | — | 8,3 | 5 | 13 | — | 12,2 | 1135 | 891 | 645 |

| 12 | Novartis Consumer Health (Швейцария) | 6,9 | 9 | 22 | — | 4,8 | 9 | 30 | — | 11,7 | 1157 | 879 | 5404 |

| 13 | Boots Healthcare International (Великобритания) | 7,0 | 8 | 21 | — | 3,5 | 12 | 5 | — | 10,5 | 1147 | 573 | 1712 |

| 14 | Nycomed (Норвегия) | 6,7 | 10 | 4 | 0,3 | 0,8 | 29 | 6 | 0,8 | 8,6 | 1502 | 496 | 781 |

| 15 | Bayer (Германия) | 6,2 | 11 | 7 | — | 2,3 | 16 | 3 | — | 8,6 | 960 | 457 | 1293 |

| 16 | Mili Healthcare (Великобритания) | 4,3 | 14 | 14 | — | 3,2 | 13 | 4 | — | 7,5 | 658 | 656 | 806 |

| 17 | Mepha (Швейцария) | 1,5 | 24 | 17 | 2,5 | 1,9 | 20 | 27 | 1,2 | 7,2 | 1129 | 353 | 1615 |

| 18 | Unipharm (США) | 3,4 | 18 | — | 0,0 | 2,2 | 18 | 18 | 1,5 | 7,2 | 1081 | 390 | 1119 |

| 19 | Материа Медика (Россия) | 0,0 | 46 | 16 | 3,2 | 0,0 | 44 | 16 | 3,2 | 6,4 | 611 | 219 | 1844 |

| 20 | IVAX (США) | 3,1 | 19 | 26 | — | 2,9 | 14 | 24 | — | 6,1 | 1469 | 494 | 2121 |

| Прочие | 27,4 | — | — | 6,5 | 23,2 | — | — | 8,0 | 64,4 | 11741 | 4173 | 15720 | |

| Всего | 166,4 | — | — | 38,0 | 121,2 | — | — | 23,2 | 348,8 | 50286 | 21176 | 74655 | |

*С 01.01.2006 г. данные по компании «Hexal AG» (Германия) включены в итоговые маркетирующей организации «Sandoz» (Швейцария).

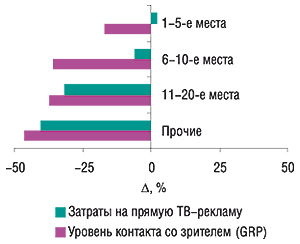

При исследовании динамики объема затрат на ТВ-рекламу по позициям производителей ЛС в топ-списке вырисовывается весьма интересная картина (рис. 7). В большинстве случаев маркетирующие организации ЛС продемонстрировали снижение внимания к прямой ТВ-промоции, что сопровождалось соответствующим сокращением их бюджетов на телевидении. Согласитесь, полученный рисунок немного напоминает парус — и это действительно парус, под которым рынок промоции мчится от фантастических рекламных бюджетов на телевидении к равномерному распределению усилий рекламодателей по различным направлениям маркетинг-микса.

|

Результаты анализа распределения объемов рекламных бюджетов по фармакотерпевтическим группам ЛС вполне предсказуемо свидетельствуют о том, что в исследуемый период транслировалась реклама, в первую очередь, cough&cold-препаратов. Так, более 35% общего объема вложений в ТВ-рекламу составили шесть АТС-групп III уровня, основа которых — препараты для лечения гриппа и ОРЗ. Причем три из них (N02B «Прочие анальгетики и антипиретики», R05C «Отхаркивающие средства, за исключением комбинированных препаратов, содержащих противокашлевые средства» и R02A «Препараты, применяемые при заболеваниях горла») вошли в топ-10 по объему инвестиций в телепромоцию в октябре–ноябре 2006 г.

Рейтинг торговых наименований препаратов по итогам исследуемого периода преподнес нам сюрприз — исключительно за счет использования логотипов в телевизионном эфире канала М1 в течение октября его возглавил препарат отечественного производства ЭРОТЕКС (табл. 2). Очевидно, что выбранный канал вполне соответствует действительной целевой аудитории этого препарата. Тем не менее, смеем предположить, что в данном случае речь как раз и идет об особенностях взаиморасчета между рекламодателем и рекламным агентством, когда пересчитанный в ценах прайс-листов объем затрат во много раз превышает реальный (см. «Методология»).

Таблица 2

Топ-30 торговых наименований препаратов по объему рекламных бюджетов на телевидении (прямая реклама + спонсорство) в октябре–ноябре 2006 г.

| № п/п | Брэнд ЛС | Затраты на ТВ-рекламу ЛС в октябре и ноябре 2006 г. | Итоги октября–ноября 2006 г. на рынке ТВ-рекламы ЛС | ||||||||||

| октябрь | ноябрь | Объем затрат, млн грн. | Уровень контакта, GRP (%) | Количество проданных рейтингов, WGRP (%) | Количество выходов роликов | ||||||||

| прямая реклама | спонсорство, млн грн. | прямая реклама | спонсорство, млн грн. | ||||||||||

| млн грн. | № п/п в 2006 г. | № п/п в 2005 г. | млн грн. | № п/п в 2006 г. | № п/п в 2005 г. | ||||||||

| 1 | ЭРОТЕКС | — | — | — | 17,0 | — | — | — | — | 17,0 | 1602 | 351 | 10780 |

| 2 | РИНЗА | 3,4 | 16 | 9 | — | 6,9 | 2 | 14 | — | 10,3 | 1066 | 454 | 1697 |

| 3 | КОЛДРЕКС | 3,0 | 23 | 25 | — | 6,9 | 1 | 7 | — | 9,9 | 690 | 687 | 630 |

| 4 | ХИЛАК | 6,5 | 1 | 35 | — | 3,3 | 9 | 38 | — | 9,8 | 1006 | 528 | 1087 |

| 5 | АЦЦ | 4,7 | 3 | — | — | 4,3 | 6 | 13 | — | 9,1 | 1286 | 585 | 1216 |

| 6 | ТЕРАФЛЮ | 4,2 | 7 | — | — | 4,5 | 5 | — | — | 8,7 | 745 | 677 | 3186 |

| 7 | ДОКТОР МОМ | 2,5 | 34 | 75 | — | 4,8 | 4 | 51 | 1,3 | 8,5 | 1148 | 431 | 1292 |

| 8 | МИЛИСТАН | 4,3 | 5 | 1 | — | 3,2 | 10 | 1 | — | 7,5 | 658 | 656 | 806 |

| 9 | ГРИПЕКС | 1,3 | 53 | 3 | — | 6,2 | 3 | 4 | — | 7,5 | 734 | 593 | 379 |

| 10 | ЛАЗОЛВАН | 4,2 | 6 | 27 | — | 3,1 | 12 | 50 | — | 7,3 | 685 | 570 | 1267 |

| 11 | АМБРОБЕНЕ | 3,0 | 22 | 7 | — | 3,8 | 7 | 9 | — | 6,8 | 766 | 382 | 775 |

| 12 | ЛИНЕКС | 3,6 | 11 | 89 | — | 3,2 | 11 | — | — | 6,8 | 815 | 523 | 795 |

| 13 | НАЗОЛ | 1,3 | 54 | 56 | 1,3 | 0,5 | 58 | 32 | 3,5 | 6,5 | 1812 | 390 | 938 |

| 14 | СТРЕПСИЛС | 3,5 | 15 | 34 | — | 2,7 | 14 | 16 | — | 6,1 | 679 | 339 | 1016 |

| 15 | МЕЗИМ | 4,5 | 4 | 28 | — | 1,6 | 30 | 29 | — | 6,1 | 737 | 395 | 582 |

| 16 | КАЛЬЦЕМИН | 3,4 | 18 | 26 | — | 2,5 | 15 | 40 | — | 5,9 | 782 | 415 | 3181 |

| 17 | АРБИДОЛ | 3,5 | 12 | 57 | — | 2,3 | 19 | 20 | — | 5,8 | 779 | 610 | 726 |

| 18 | ГЕПАБЕНЕ | 3,5 | 14 | 8 | — | 2,3 | 18 | 31 | — | 5,8 | 901 | 269 | 1163 |

| 19 | СОЛПАДЕИН | 2,0 | 38 | 17 | — | 3,7 | 8 | 19 | — | 5,7 | 394 | 393 | 458 |

| 20 | ТЕРАФЛЕКС | 3,3 | 20 | 13 | — | 2,2 | 20 | 39 | — | 5,5 | 597 | 398 | 2570 |

| 21 | ГЕРИМАКС | 5,3 | 2 | 33 | — | 0,2 | 66 | 18 | — | 5,5 | 538 | 337 | 372 |

| 22 | ВИТРУМ | 3,4 | 17 | — | — | 2,0 | 25 | 10 | — | 5,4 | 729 | 318 | 683 |

| 23 | ДОЛОБЕНЕ | 4,0 | 8 | 22 | — | 1,4 | 34 | 35 | — | 5,4 | 859 | 238 | 954 |

| 24 | ФЕСТАЛ | 3,4 | 19 | — | — | 1,9 | 26 | — | — | 5,3 | 630 | 314 | 517 |

| 25 | ПЕРСЕН | 3,2 | 21 | 23 | 0,7 | 1,1 | 37 | 24 | 0,0 | 5,0 | 844 | 296 | 745 |

| 26 | ФИНАЛГОН | 2,6 | 30 | — | — | 2,1 | 23 | — | — | 4,8 | 471 | 341 | 894 |

| 27 | ИБУПРОМ | 2,6 | 31 | 37 | — | 2,1 | 24 | — | — | 4,7 | 402 | 298 | 266 |

| 28 | СУПРАДИН | 2,3 | 35 | 5 | — | 2,3 | 17 | 33 | — | 4,6 | 544 | 249 | 702 |

| 29 | ИММУНАЛ | 0,1 | 72 | 2 | 1,7 | 1,1 | 38 | 28 | 1,6 | 4,5 | 433 | 142 | 555 |

| 30 | НУРОФЕН | 3,5 | 13 | 64 | — | 0,8 | 44 | 3 | — | 4,4 | 468 | 233 | 696 |

| Прочие | 70,3 | — | — | 17,3 | 38,2 | — | — | 16,8 | 142,6 | 26486 | 8764 | 33727 | |

| Всего | 166,4 | — | — | 38,0 | 121,2 | — | — | 23,2 | 348,8 | 50286 | 21176 | 74655 | |

Наверняка небезынтересным для наших читателей станет рисунок, отображающий последние тенденции на рынке ТВ-промоции в разрезе брэндов ЛС (рис. 8). Итак, ветер перемен затронул все пласты фармрынка, надув паруса даже самых мелких его составляющих (отдельных брэндов) и направив их продвижение по новому курсу.

|

В свете последних событий в этом сегменте промоционной активности интересно взглянуть на то, как повели себя продажи тех брэндов, чьи бюджеты на телевидении сократились по сравнению с предыдущим годом.

Ярким примером подобного рода продвижения может стать один из старожилов отечественного фармрынка — брэнд АМБРОБЕНЕ, который в исследуемый период занял 11-е место в рейтинге торговых наименований препаратов по объему рекламных бюджетов на телевидении. Напомним, что по итогам октября–ноября 2005 г. ему принадлежала 6-я строка в топ-листе по объему затрат на прямую ТВ-рекламу. АМБРОБЕНЕ — это составная торговая марка, имеющая довольно длительную синхронную историю продаж, то есть уже в течение нескольких лет представлена на рынке стабильным количеством пользующихся спросом зарегистрированных лекарственных форм (таблетки, сироп, капсулы и растворы для перорального применения). Это, бесспорно, позволит более точно отследить корреляцию между объемом продаж и промоционной активностью этого брэнда.

При продвижении АМБРОБЕНЕ компания «ratiopharm» основную ставку делает на прямую ТВ-рекламу. Хотя если говорить о последней рекламной кампании, то в октябре и ноябре 2006 г. также были зафиксированы рекламные объявления в популярных периодических изданиях («Аргументы и факты», «Мой Ребенок»). При этом объем рекламных затрат этого брэнда на телевидении в исследуемый период заметно сократился по сравнению с аналогичным периодом 2005 г. (на 13,7%). В качестве целевой аудитории телезрителей была избрана в первую очередь аудитория каналов «Интер», «Новый канал», «ICTV» и «СТБ», продажей рекламы на которых занимается сейлз-хауз «Интерреклама». Причем это распределение очень напоминает прошлогоднее. Рекламная кампания АМБРОБЕНЕ в 2006 г. (как и предыдущем) началась в октябре, однако проходила она несколько иначе. Если в октябре–ноябре 2005 г. реклама этого препарата транслировалась этапами по 4 нед с промежутком между ними в несколько дней и постепенным убыванием рекламной активности, то в 2006 г. длительность этапов немного увеличилась, а рекламные инвестиции были более равномерно распределены по всему периоду.

Вместе с тем, уже несколько лет подряд производитель демонстрирует планомерно возрастающее внимание к стимуляции каналов сбыта относительно АМБРОБЕНЕ. Об этом свидетельствует динамика удельного веса продающих розничных точек.

На рынке розничной реализации результатом октября–ноября 2006 г. для этого брэнда стало увеличение объема его продаж на 15,6% по сравнению с аналогичным периодом предыдущего года. Напомним, что АМБРОБЕНЕ относится к группе R05B C06 «Муколитические средства. Амброксол» Так, прирост продаж ЛС, вошедших в его АТС-группу в целом, по итогам исследуемого периода составил 14,5%, что несколько ниже соответствующего показателя по АМБРОБЕНЕ. Из этого, очевидно, следует, что описанная стратегия продвижения зарекомендовала себя как вполне жизнеспособная.

|

Все больше приверженцев нового курса появляется и среди новичков, которые успешно продвигаются на рынке исключительно за счет нон-ТВ-каналов промоции. Интересный пример такого рода промоции — продвижение брэнда ЭФИЗОЛ, который впервые начали продавать в мае 2006 г. Объем продаж этого препарата за 7 мес (с мая по ноябрь) увеличился с 4 до 264 тыс. грн., сопровождаясь стремительным ростом удельного веса продающих его розничных точек (с 1,8% в мае до 36,7% в ноябре 2006 г.). При этом в конце исследуемого периода отмечали активную рекламную поддержку ЭФИЗОЛА в прессе — в первую очередь, в журналах «Единственная» и «Теленеделя» (всего 11 периодических изданий). Итак, очевидно, что относительно продвижения ЭФИЗОЛА компании «Actavis» удалось добиться значительных результатов. Быть может, постулат о необходимости использования ТВ-рекламы для раскрутки новых брэндов — всего лишь очередной миф…

ИТОГИ

Основным и определяющим итогом октября–ноября 2006 г. является уменьшение рекламных бюджетов операторов фармацевтического рынка на телевидении и соответствующее их перераспределение на другие медианосители и средства промоции.

Более того, сейчас уже вполне очевидно, что эта тенденция — развивающаяся, то есть в дальнейшем она имеет все предпосылки, чтобы стать закономерностью. Ведь те ухищрения, которые рекламодатели ЛС используют, чтобы достучаться до телезрителя — это всего лишь детские забавы по сравнению с хитростями, к которым прибегают рекламные агентства, чтобы повысить свои доходы. Так, с 2007 г. телевизионная реклама на большинстве каналов будет продаваться по новой схеме — в прайс-листы крупнейших сейлз-хаузов уже внесены соответствующие технические новшества, за счет которых они смогут продавать рекламу на 40–50% дороже, чем в 2006 г.

Очевидно, что невысокий уровень медиаинфляции, зафиксированный в октябре и ноябре 2006 г. — это последние остатки былой роскоши, когда можно было выделить кругленькую сумму на телерекламу и больше ни о чем не беспокоиться. Однако мы уже стали очевидцами того, как разница между понятием «кругленькая сумма» сегодня и год назад способна вызвать настоящую бурю в среде рекламодателей. Рекламные вихри наполнили паруса операторов, под которыми они бороздят бескрайние просторы фармрынка, мощным направленным ветром, который несет их от фантастических рекламных бюджетов на телевидении к более рациональному распределению усилий по основным направлениям маркетинг-микса.?

|

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим