МЕТОДОЛОГИЯ

Анализ промоактивности предусматривает комплексную оценку работы внешней службы по каналам промоции, целевым группам специалистов, брэндам, маркетирующим организациям. В этой статье будет уделено внимание активности компаний-производителей по работе с врачами, провизорами первого стола и экспертами центров закупок. В мониторинге промоактивности используется метод телефонного интервью по стандартизованной анкете. В опросе принимают участие врачи 17 специальностей, провизоры первого стола и эксперты центров закупок. Мониторинг осуществляется в 30 крупнейших городах Украины.

ПРОМОЦИОННАЯ АКТИВНОСТЬ ФАРМКОМПАНИЙ

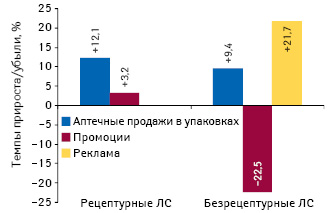

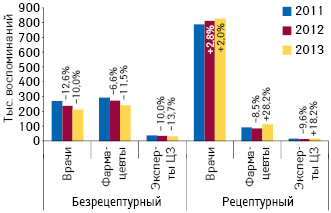

Общее количество воспоминаний специалистов здравоохранения о разных видах промоактивности фармкомпаний по итогам Ι кв. 2013 г. составило 1,7 млн, что на 7,2% меньше показателя предыдущего года. В анализируемый период отмечаются положительные подвижки в промоактивности фармкомпаний преимущественно в сторону развития рецептурного сегмента (рис. 1). Тенденция к снижению промоактивности в безрецептурном сегменте, которая отмечалась ранее, сохранилась и в анализируемый период. Эта тенденция обусловлена смещением фокуса операторов рынка в ОТС-сегменте с промоций на рекламу для конечного потребителя.

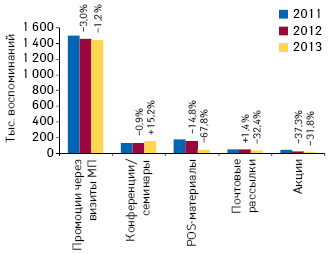

На фоне отрицательной динамики общего количества воспоминаний основной вид промоций — визиты медицинских представителей остался практически на уровне предыдущего года (рис. 2). При этом все чаще специалисты здравоохранения вспоминают о конференциях/семинарах, что свидетельствует о повышении эффективности подобного вида промоций. Для остальных видов промоционной деятельности в этот период по-прежнему характерна значительная убыль.

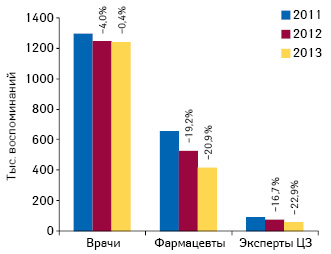

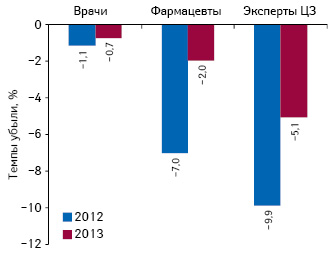

По типам специальностей внимание фармкомпаний в Ι кв. 2013 г. распределяется практически в тех же пропорциях, что и ранее (Ι кв. 2011–2012 гг.) (рис. 3). Максимальное количество воспоминаний о различных видах промоции лекарственных средств демонстрируют врачи, к которым не угасает интерес операторов рынка, чего нельзя сказать о фармацевтических работниках и экспертах центров закупок, в воспоминаниях которых отмечается значительная убыль по сравнению с аналогичным периодом предыдущего года.

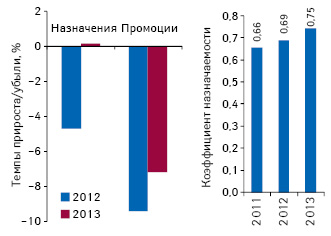

На фоне того, что промоактивность фармкомпаний по итогам Ι кв. 2013 г. снизилась по сравнению с аналогичным периодом предыдущего года, в динамике назначений отмечают позитивные подвижки (рис. 4). Исходя из положительной динамики назначений и снижения промоционной активности в анализируемый период, следует вывод о повышении качества промоций на украинском фармрынке, что непосредственно сказывается на коэффициенте назначаемости, который рассчитывается путем деления общего количества воспоминаний специалистов здравоохранения о назначениях на количество воспоминаний обо всех видах промоции.

Промоции посредством МЕДИЦИНСКих ПРЕДСТАВИТЕЛей

Как известно, содержание медицинских представителей является одной из наиболее затратных статей расходов для фармкомпаний. Согласно данным «Pharma Personnel Index (PhPI) — 2012», исследование штатной структуры фармацевтических компаний в Украине агентства «ФАРМА ПЕРСОНАЛ» по состоянию на сентябрь 2012 г., в котором принимали участие 24 компании, 2220 сотрудников, из них 1607 — сотрудники внешней службы, годовая стоимость содержания 1 медицинского представителя составила 38 720 дол. США (по материалам доклада Андрея Анучина, директора агентства «ФАРМА ПЕРСОНАЛ», озвученного на IV Специализированной конференции-практикуме «Sales Force Efficiency»). При этом затраты фармкомпаний продолжают увеличиваться, что вытекает из планомерного роста среднемесячной заработной платы медпредставителей.

По данным агентства, «в полях» Украины с учетом постоянных медицинских представителей, а также включая аутсорсинговых работников, медконсультантов, промоутеров,мерчандайзеров, проектных медпредставителей, внешнюю службу компаний-дистрибьюторов, насчитывается 10 510 человек.

При этом динамика воспоминаний специалистов здравоохранения о промоции лекарственных средств посредством визитов медпредставителей по итогам Ι кв. 2011–2013 гг. имеет незначительную тенденцию к убыли (рис. 5).

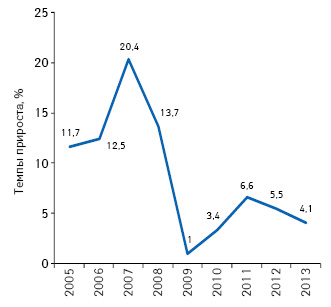

Снижение отдачи (КПД) от экстенсивного роста медицинских представителей заставляет фармкомпании пересматривать свою политику промоционной деятельности. Согласно данным исследования агентства в 2013 г. прогнозируется замедление прироста штата внешней службы (рис. 6). Вероятные причины снижения прироста штата медицинских представителей в Украине, которые называет агентство, — это, во-первых, законодательные ограничения в 2012 г., осложняющие промоционную активность медицинских представителей; во-вторых, количество медицинских представителей в Украине достигло порога рыночной насыщенности и, в-третьих, высокая стоимость содержания медицинских представителей.

В настоящее время экстенсивный (количественный) рост внешней службы все меньше влияет на успешность компании, на первый план выходит повышение качества ее работы.

Сложившаяся тенденция побуждает фармкомпании оптимизировать свои ресурсы, в частности, посредством оптимизации целевой аудитории как в рецептурном, так и в безрецептурном сегменте. Так, по итогам Ι кв. 2012–2013 гг., в безрецептурном сегменте отмечается убыль числа воспоминаний всех специалистов здравоохранения о промоции лекарственных средств (рис. 7), что обусловлено смещением фокуса с промоции на рекламу для конечного потребителя (см. рис. 1).

В Rx-сегменте динамика воспоминаний специалистов здравоохранения о промоции лекарственных средств посредством визитов медицинских представителей для всех типов специальностей характеризуется положительными изменениями. При этом если внимание медпредставителей к врачам осталось практически на прежнем уровне, то к фармацевтам и экспертам центров закупок в Ι кв. 2013 г. значительно повысилось по сравнению с аналогичным периодом минувшего года (см. рис. 7).

Динамика воспоминаний специалистов здравоохранения о промоции лекарственных средств свидетельствует о том, что в Ι кв. 2013 г. в разрезе частоты визитов медпредставителей отмечаются опережающие темпы прироста более редких визитов, при том что подобные визиты (реже 1 раза в месяц) менее распространенны — их удельный вес в общей структуре воспоминаний в анализируемый период составил лишь 2,6%. Учитывая общую информационную загруженность всех специалистов здравоохранения, фармкомпании постепенно переходят к менее частым, но более эффективным визитам.

Сегодня для повышения качества роботы медицинского представителя компании используют многогранный инструментарий. Рычагами повышения качества работы сотрудника внешней службы является его техническая оснащенность, сегментация и категоризация клиентов, навыки построения эффективного ключевого сообщения, а также налаженная система обучения и мотивация со стороны фармкомпании.

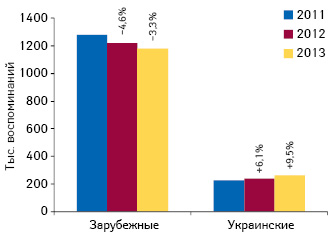

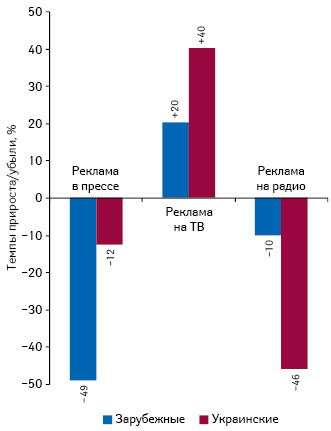

В разрезе динамики воспоминаний специалистов здравоохранения о промоции препаратов украинского и зарубежного производства отмечается положительная тенденция для препаратов, произведенных в Украине. Так, по итогам Ι кв. 2011–2013 гг. темпы прироста воспоминаний о промоции украинских лекарственных средств посредством визитов медпредставителей продолжают опережать таковые для препаратов из зарубежья (рис. 8). По большей части это обусловлено опережающей динамикой расходов на рекламу украинских препаратов на ТВ. Так, их бюджет на телерекламу в 2 раза превалирует над таковым для зарубежных по итогам Ι кв. 2013 г. (рис. 9). Также следует отметить, что фармкомпании, промотирующие зарубежные препараты, после ТВ-рекламы отдают предпочтение рекламе в прессе, а для украинских препаратов — рекламе на радио.

Традиционно лидером по количеству воспоминаний о промоции лекарственных средств посредством медицинских представителей остаются терапевты/семейные врачи в силу их превалирующего количества и широкого круга их пациентов (табл. 1). Учитывая то, что направленная на них промоционная активность в анализируемый период снизилась, динамика назначений остается практически на уровне аналогичного периода предыдущего года. Из всех типов специальностей врачей медицинские представители наибольшее внимание по итогам Ι кв. 2013 г. уделяли дерматологам/венерологам, гинекологам и хирургам, что прямо пропорционально темпам прироста их назначений в этот период.

| Таблица 1 | Количество воспоминаний врачей о промоции медпредставителей, а также динамика промоций/назначений в разрезе их специальностей по итогам Ι кв. 2013 г. |

| Специальность | Количество воспоминаний о промоции МП | Темпы прироста/убыли в 2013/2012 г., % | |

| Промоции | Назначения | ||

| Терапевты/семейные врачи | 256 888 | –3,6 | 0,9 |

| Гинекологи | 121 820 | 6,7 | 1,9 |

| Педиатры | 103 961 | 3,8 | 1,9 |

| Неврологи | 86 011 | –5,5 | –8,1 |

| Кардиологи | 77 818 | –2,6 | 1,5 |

| Хирурги | 75 616 | 5,7 | 1,0 |

| Анестезиологи | 50 247 | –0,6 | –5,8 |

| Ортопеды/травматологи | 38 971 | –1,5 | –4,9 |

| Отоларингологи | 36 264 | –1,8 | –3,0 |

| Дерматологи/венерологи | 32 201 | 12,4 | 2,5 |

| Психиатры | 29 922 | –1,0 | 0,0 |

| Урологи | 22 592 | 2,8 | 2,7 |

| Эндокринологи | 22 447 | –16,0 | –16,0 |

| Гастроэнтерологи | 19 277 | –4,7 | 1,8 |

| Аллергологи/пульмонологи | 17 670 | 4,4 | –5,8 |

| Офтальмологи | 16 227 | –5,9 | 0,1 |

| Онкологи | 12 238 | –3,0 | –6,0 |

| Итого | 1 020 170 | –0,4 | –0,8 |

На украинском фармацевтическом рынке в Ι кв. 2013 г. количество брэндов, которые в аналогичный период 2012 г. не упоминались в воспоминаниях врачей и фармацевтов, составило 294 брэнда, с темпами убыли — 28,1% . Таким образом, на фармрынке Украины отмечается тенденция к планомерному сокращению количества новых промотируемых брэндов как среди врачей, так и среди провизоров, что в большей степени обусловлено замедлением динамики их выведения на отечественный фармрынок. По количеству воспоминаний специалистов здравоохранения о брэндах посредством различных видов промоции топ-5 сформировали АУГМЕНТИН, СУМАМЕД, МЕЗИМ, АКТОВЕГИН и ДИКЛОБЕРЛ (табл. 2).

| Таблица 2 | Топ-15 брэндов лекарственных средств по количеству воспоминаний специалистов здравоохранения обо всех видах промоции с указанием их позиций в рейтингах по количеству назначений и объему аптечных продаж в денежном выражении по итогам I кв. 2013 г. |

| Брэнд | Промоции | Назначения/рекомендации | Аптечные продажи |

| АУГМЕНТИН | 1 | 4 | 14 |

| СУМАМЕД | 2 | 8 | 35 |

| МЕЗИМ | 3 | 20 | 28 |

| АКТОВЕГИН | 4 | 9 | 1 |

| ДИКЛОБЕРЛ | 5 | 13 | 69 |

| ФЕРВЕКС | 6 | 10 | 20 |

| БЕРЛИПРИЛ | 7 | 24 | 100 |

| ФЛЕМОКСИН | 8 | 22 | 149 |

| ЦИБОР | 9 | 48 | 441 |

| ДЕКСАЛГИН | 10 | 17 | 46 |

| ЦЕФОДОКС | 11 | 26 | 133 |

| ЛАЗОЛВАН | 12 | 11 | 16 |

| СИНУПРЕТ | 13 | 25 | 25 |

| КЛЕКСАН | 14 | 31 | 185 |

| ФЛЕМОКЛАВ | 15 | 40 | 395 |

Лидером по суммарному количеству воспоминаний врачей и фармацевтов о визитах медицинских представителей, как и ранее, является маркетирующая организация «Berlin-Chemie/Menarini Group» (табл. 3). На 2-м месте находится компания «Takeda». Значительно улучшила свои позиции лидер по объему продаж лекарственных средств в денежном выражении в Ι кв. 2013 г. — компания «Фармак», поднявшись на 3-ю ступень в рейтинге маркетирующих организаций по суммарному количеству воспоминаний врачей и фармацевтов о визитах медицинских представителей.

| Таблица 3 | Топ-15 маркетирующих организаций по суммарному количеству воспоминаний врачей и фармацевтов о визитах медицинских представителей с указанием их позиций в рейтинге по объему аптечных продаж в денежном выражении по итогам Ι кв. 2013 г. |

| № п/п |

Маркетирующая организация | № п/п по количеству воспоминаний о визитах МП | № п/п по объему аптечных продаж в денежном выражении | |

| Врачи | Фармацевты | |||

| 1 | Berlin-Chemie/Menarini Group (Германия) | 1 | 1 | 2 |

| 2 | Takeda (Япония) | 2 | 13 | 3 |

| 3 | Фармак (Украина) | 5 | 4 | 1 |

| 4 | Teva (Израиль) | 8 | 5 | 5 |

| 5 | Servier (Франция) | 3 | 48 | 10 |

| 6 | KRKA (Словения) | 6 | 7 | 11 |

| 7 | GlaxoSmithKline (Великобритания) | 4 | 18 | 13 |

| 8 | Дельта Медикел (Украина) | 32 | 2 | 15 |

| 9 | Gedeon Richter (Венгрия) | 7 | 38 | 8 |

| 10 | Sanofi (Франция) | 13 | 6 | 6 |

| 11 | Стада-Нижфарм (Германия–Россия) | 12 | 9 | 23 |

| 12 | Мегаком (Украина) | 9 | 28 | 44 |

| 13 | Astellas Pharma Europe (Нидерланды) | 10 | 43 | 30 |

| 14 | Bayer Consumer Care (Швейцария) | 38 | 3 | 20 |

| 15 | Kusum Healthcare (Индия) | 14 | 17 | 33 |

ИТОГИ

Итак, промоционная деятельность операторов фармрынка постепенно выходит на новый уровень развития. В настоящее время экстенсивный рост внешней службы все меньше влияет на успешность компании, на первый план выходит повышение качества ее работы. Общая убыль в количестве воспоминаний специалистов здравоохранения о разных видах промоционной активности в анализируемый период побуждает операторов фармрынка пересматривать свою политику промоционной деятельности.

Медицинский представитель по-прежнему является очень дорогостоящим инструментом промоции препаратов компании. С целью оптимизации ресурсов и повышения качества промоционной деятельности в 2013 г. прогнозируется снижение темпов прироста штата медпредставителей в Украине на фоне улучшения их материального обеспечения и технологического оснащения.

Оптимизация ресурсов фармкомпании, в частности посредством прицельного сегментирования целевых аудиторий, позволяет корректировать свое воздействие на нее, используя наиболее эффективные инструменты и методы промоции. Рецептурная продукция традиционно продвигается среди специалистов здравоохранения, в то время как в безрецептурном сегменте акцент все больше смещается в сторону конечного потребителя. Количество воспоминаний о промоции рецептурных препаратов посредством визитов медпредставителей для всех типов специальностей демонстрирует положительную динамику. При этом если внимание внешней службы к врачам осталось практически на прежнем уровне, то к фармацевтам и экспертам центров закупок в Ι кв. 2013 г. значительно повысилось по сравнению с аналогичным периодом минувшего года.

В разрезе географической локализации украинские лекарственные средства продолжают наращивать свой потенциал в области промоций, в большей степени посредством активного увеличения бюджетных средств в промоцию, что, безусловно, положительно влияет на динамику их аптечных продаж в денежном выражении в анализируемый период, обеспечивая операторов фармрынка двухзначными темпами прироста.

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим