|

ОБЩИЕ ТЕНДЕНЦИИ

В сентябре 2008 г. — январе 2009 г. отмечено планомерное увеличение доли лекарственных средств (ЛС) в структуре розничных продаж товаров «аптечной корзины». Вполне возможно, что в условиях ограниченности денежных средств у прилавка аптеки многие задумались, что является первостепенной покупкой — очередное косметическое средство или лекарственный препарат? По итогам февраля 2009 г. удельный вес ЛС в общем объеме аптечных продаж составил 82,5 и 60,4% в денежном и натуральном выражении соответственно. Доля сопутствующих категорий «аптечной корзины» в обоих измерениях при этом планомерно снижалась. Следует также отметить постепенное повышение средневзвешенной стоимости 1 упаковки всех категорий «аптечной корзины».

Рецессия экономики Украины постепенно приводит к переориентации потребителя на более дешевую отечественную фармацевтическую продукцию. Степень этого движения будет зависеть от того, какие тенденции будут наблюдаться в области реальной заработной платы и безработицы. Ведь ситуация на фармрынке непосредственно зависит от благосостояния населения.

По данным Государственного комитета статистики, начиная с сентября 2008 г. количество официально зарегистрированных безработных планомерно увеличивалось и уже в феврале 2009 г. превысило 900 тыс. человек. При этом в январе и феврале 2009 г. по сравнению с аналогичными периодами предыдущего года индекс реальной заработной платы снизился на 25,9 и 28,5% соответственно.

Вполне возможно, что все эти факторы и обусловили переориентацию потребителей на отечественные более дешевые по сравнению с импортными аналогами ЛС.

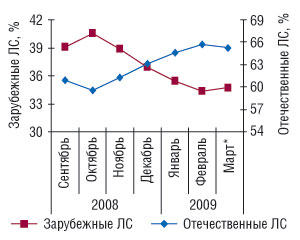

Начиная с января 2009 г. четко обозначившаяся тенденция увеличения доли ЛС зарубежного производства изменила свою траекторию. По предварительным данным уже в марте 2009 г. удельный вес зарубежных препаратов в общем объеме розничных продаж в денежном выражении уменьшился до 76,2% (рис. 1). В натуральном выражении этот процесс начался в октябре 2008 г., и к февралю 2009 г. удельный вес зарубежных ЛС составил 34,4% общего объема розничных продаж (рис. 2). Однако уже в марте 2009 г. уменьшение доли зарубежных ЛС не было отмечено.

|

|

Следует также отметить, что вслед за девальвацией гривны в исследуемый период начала повышаться средневзвешенная стоимость 1 упаковки ЛС. В феврале 2009 г. для ЛС зарубежного производства этот показатель достиг 34,3 грн., для отечественных — 5,5 грн. Уже в марте 2009 г. ситуация несколько изменилась: средневзвешенная стоимость 1 упаковки зарубежных ЛС незначительно снизилась — до 33,7 грн., а отечественных — повысилась до 5,6 грн.

Девальвация национальной валюты отразилась на стоимости как импортной, так и отечественной продукции. Тем не менее рост цен на отечественные препараты несопоставим с ростом цен на зарубежные лекарства. Именно это и обеспечило стремительное увеличение доли розничных продаж украинских ЛС.

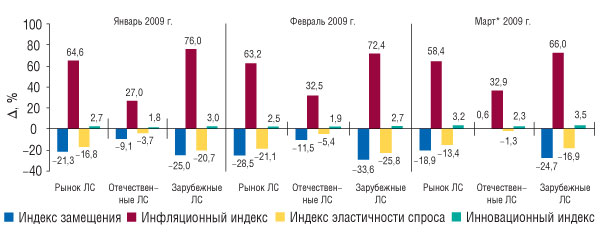

В целом за январь и февраль 2009 г. инфляция в Украине, по данным Госкомстата, составила 22,3 и 20,9% соответственно. Инфляционная составляющая в общем приросте рынка ЛС в это время была зафиксирована на уровне 64,6 и 63,2%. А в марте 2009 г. этот показатель, по предварительным данным, составил 58,4% (рис. 3). Этот фактор был определяющим в общем приросте рынка ЛС в январе, феврале и марте 2009 г. Что касается структурных изменений, вызванных эластичностью спроса и замещением, то здесь была отмечена убыль по сравнению с аналогичными периодами 2008 г. Инновационный индекс обеспечил общему приросту рынка ЛС в январе 2009 г. 2,7%, в феврале — 2,5%, а в марте — 3,2%.

|

Примечательно также, что прирост розничных продаж ЛС отечественного производства в январе, феврале и марте 2009 г. за счет инфляционной составляющей был в 2 раза меньше, чем в целом по рынку ЛС. Инфляционная компонента прироста аптечных продаж зарубежных ЛС в это время была наиболее ярко выражена и превышала этот показатель в целом по рынку ЛС.

Эти факторы свидетельствуют, что ценовая политика операторов не соответствовала рыночным реалиям, и последствия такого поведения не заставили себя ждать. В феврале 2009 г. стремительно начала увеличиваться доля украинских препаратов в денежном выражении в общем объеме продаж ЛС. Однако вследствие того, что инфляционная составляющая прироста объема продаж украинских ЛС не соответствовала общерыночной, отечественные производители, можно сказать, недополучили часть прибыли. А зарубежные успели несколько потерять долю на рынке, потому как потребитель предпочел менее дорогостоящие отечественные ЛС. Предварительные данные продемонстрировали, что в марте ситуация стала изменяться и операторы начали корректировать свои действия в соответствии с реалиями рынка.

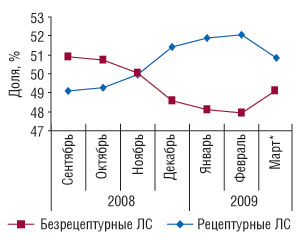

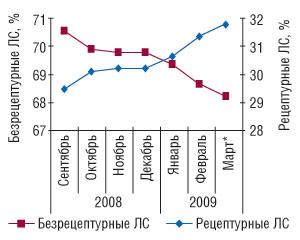

Каковы тенденции в рецептурном и безрецептурном сегментах розничного фармрынка? Начиная с сентября 2008 г. как в денежном, так и в натуральном выражении отмечено планомерное увеличение доли рецептурных препаратов в общем объеме розничных продаж ЛС.

Преобладание рецептурных препаратов объясняется отсутствием аналогов с подобной эффективностью в безрецептурном сегменте и более рациональным подходом пациента к выбору ЛС. Кроме того, соотношение рецептурных и безрецептурных препаратов определяется величиной доходов населения. Так, доля рецептурного сегмента увеличивается с уменьшением доходов населения.

В марте 2009 г. на рынке ЛС в денежном выражении преобладали рецептурные препараты, доля которых по сравнению с февралем незначительно уменьшилась до 50,9% (рис. 4). В натуральном выражении по этому показателю преобладали безрецептурные ЛС (68,3%; рис. 5).

|

|

АПТЕКА

Проанализировав общерыночные тенденции, рассмотрим деятельность конкретного аптечного учреждения в сравнении с общегородской ситуацией на розничном рынке ЛС.

Для анализа были использованы реальные данные о продажах аптеки, которая расположена в спальном районе города с населением около 800 тыс. жителей и входит в состав аптечной сети. Товарооборот этой аптеки составляет в среднем 350–400 тыс. грн. в месяц. На долю ЛС при этом приходится более 70%. Поскольку максимальный удельный вес в общем объеме продаж в аптеке аккумулируют ЛС, то в ходе анализа ассортимента будут использованы данные по этой категории товаров.

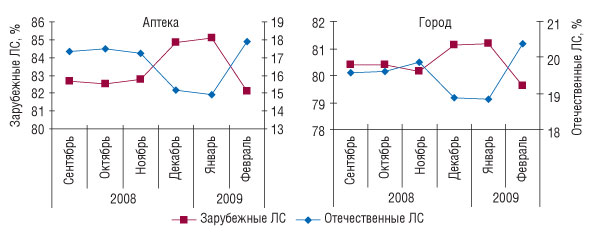

В январе–феврале 2009 г. в исследуемой аптеке, как и по городу в целом, изменение объемов продаж в денежном и натуральном выражении в пользу ЛС отечественного производства соответствовало общерыночным тенденциям (рис. 6). При этом отмечено увеличение объема продаж ЛС отечественного производства средне- и высокостоимостной ниши, и, наоборот, уменьшение такового низкостоимостной ниши.

|

Анализ рецептурного и безрецептурного сегментов в исследуемой аптеке в сентябре 2008 г. — феврале 2009 г. свидетельствует о планомерном увеличении доли препаратов рецептурного отпуска в общем объеме продаж ЛС в денежном выражении, которая уже в феврале 2009 г. достигла 54,6%. В натуральном выражении в этот период она составила 31,6%.

По городу же в целом начиная с сентября 2008 г. удельный вес рецептурных ЛС увеличивался, но уже с декабря 2008 г. эта тенденция имела обратную направленность. Так, в феврале 2009 г. доля рецептурных ЛС по городу в целом составила 47,5%. В натуральном выражении начиная с октября 2008 г. удельный вес рецептурных ЛС планомерно увеличивался и в феврале 2009 г. достиг 27,0%.

Рассмотрим более подробно ассортимент отечественных и зарубежных ЛС в разрезе рецептурной и безрецептурной формы отпуска в исследуемой аптеке. Для сравнения сопоставим полученные результаты с аналогичными данными по городу в целом.

В исследуемой аптеке, как и по городу в целом, максимальный удельный вес в общем количестве торговых наименований занимают ЛС зарубежного производства рецептурной формы отпуска. Минимальной же в общем количестве торговых наименований в аптеке и по городу в целом является доля отечественных ЛС, отпускаемых по рецепту.

Проанализировав ассортимент зарубежных и отечественных ЛС рецептурной и безрецептурной групп в исследуемой аптеке, следует отметить отсутствие некоторых позиций, обеспечивающих значительный объем продаж по городу в целом.

Таким образом, возникает необходимость внести коррективы в ассортимент исследуемой аптеки, включив препараты, обеспечивающие наибольший объем продаж в других аптечных учреждениях города, а также исключить позиции, которые не пользуются спросом.

Сегодня среди основных способов управления ассортиментом аптечных учреждений необходимо уделить особое внимание анализу собственных продаж. При этом также следует учитывать тенденции регионального рынка для определения оптимального товарного ассортимента, размера его запасов и своевременного обновления. Кроме того, аптечным учреждениям необходимо пополнять ассортимент быстрорастущего сегмента ЛС. Ассортиментное наполнение сопутствующих категорий товаров при этом необходимо максимально оптимизировать. К тому же, учитывая увеличение продаж рецептурных ЛС, следует обратить внимание на ассортимент этого сегмента.

Период спонтанного импортозамещения пройден. В структуре аптечных продаж увеличивается доля отечественных ЛС и эти препараты будут более экономически привлекательными для аптечных учреждений. Отечественные рецептурные ЛС недооценены и будут дооцениваться. А более дорогостоящие безрецептурные препараты, активно поддерживаемые компаниями-производителями, обеспечат прибыль аптечным учреждениям.

В нынешних реалиях наименее привлекательным товаром стали низкостоимостные безрецептурные ЛС, брошенные производителями «на произвол судьбы».

Однако, аптечным учреждениям следует не допускать дефектуры в низко- и среднестоимостной нишах, так как они состоят из быстрооборачивающихся позиций, обеспечивающих аптеке постоянное наличие денежных средств, которые могут быть использованы для расширения портфеля препаратов и своевременного расчета с поставщиками.

Надеемся, что эти рекомендации помогут аптечным учреждениям наметить план действий по оптимизации ассортиментной политики, который незамедлительно отразится на повышении прибыльности их деятельности и усилении конкурентных позиций.

Юлия Бондаренко

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим