МЕТОДОЛОГИЯ

Напомним, что в рамках данного исследования общий объем инвестиций в рекламу в анализируемых медиа рассчитан в ценах прайс-листов рекламных агентств (open-rate). Необходимо учитывать, что представленные показатели объема инвестиций в ТВ-рекламу в среднем в 2,5–3 раза выше реальных, а среднерыночный объем скидки в нон-ТВ каналах коммуникации составляет 30–40%.

При отображении показателей ТВ-промоции будут рассмотрены данные, рассчитанные по генсовокупности «Universe» (города с численностью более 50 тыс. человек). В общем объеме инвестиций в рекламу лекарственных средств на телевидении и радио, а также в прессе не учитывалась имиджевая реклама фармкомпаний. Подробнее ознакомиться с методологией исследования и списком медианосителей, в которых проводили мониторинг рекламы в прессе и на радио, можно на сайте www.monitoring.com.ua.

ОБЩИЕ ПОКАЗАТЕЛИ

По итогам I кв. 2012 г. фармкомпании инвестировали в рекламу лекарственных средств в различных медиа — телевидение (включая спонсорство), пресса и радио почти 1 млрд грн. — 999,0 млн грн., что на 33% больше, чем в аналогичный период 2011 г. В это же время общий объем аптечных продаж ОТС-препаратов увеличился всего на 10% в денежном и сократился на 1,3% в натуральном выражении по сравнению с I кв. 2011 г., составив 3,0 млрд грн. за 203,3 млн упаковок. Из сегмента ОТС-препаратов, где на отечественном фармрынке представлено более 1,5 тыс. брэндов лекарственных средств, в исследуемый период в рекламе в различных медиа участвовало — 262. Рекламная активность для брэндов лекарств, разумеется, предопределяется финансовыми возможностями маркетирующих компаний. Некоторые игроки рекламировали свою продукцию сразу в трех медиа — на телевидении, в прессе и на радио, другие — в нескольких нон-ТВ каналах коммуникации, прочие ограничивались одним каналом продвижения — или в прессе, или на радио. Участвующие в рекламе брэнды на рынке аптечных продаж ОТС-препаратов по итогам I кв. 2012 г. аккумулируют весомую долю в размере 55% в денежном и 32% в натуральном выражении и демонстрируют более активную динамику, чем сегмент ОТС-препаратов в целом.

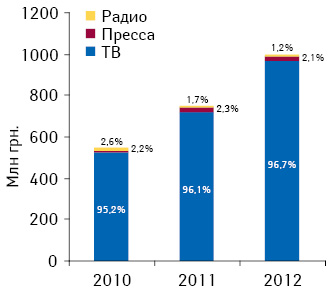

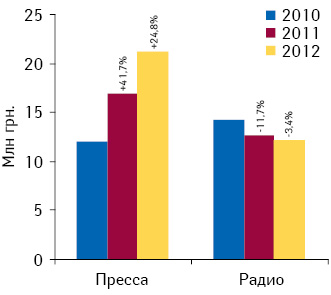

По-прежнему реклама лекарственных средств на ТВ среди фармкомпаний остается наиболее популярной коммуникационной площадкой общения с потребителями (рис. 1). О чем свидетельствуют перманентное укрепление позиций ТВ-инструментария на рынке рекламы лекарственных средств и опережающие темпы прироста инвестиций (+34%) по сравнению с другими медиа — прессой (+25%) и радио (-3%).

РЕКЛАМА НА ТВ

По итогам I кв. 2012 г. объем капиталовложений фармкомпаний в рекламу лекарственных средств на ТВ — прямая+спонсорская увеличился до 965,8 млн грн. Такой инструмент продвижения, как спонсорская реклама лекарственных средств, постепенно теряет свою значимость, объем инвестиций в нее ежегодно уменьшается. В I кв. 2012 г. в общем объеме рынка ТВ-рекламы лекарственных средств доля таковой снизилась и составила менее 1%. Далее анализируя рынок рекламы лекарств, мы не будем учитывать объем инвестиций в этот вид промоции.

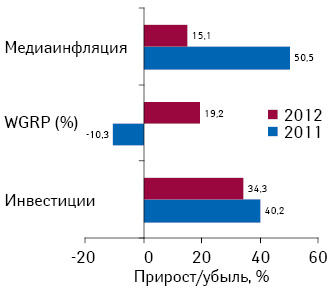

Увеличение объема бюджетов фармкомпаний в ТВ-рекламу лекарственных средств в I кв. 2012 г. сопровождалось также ростом показателей в натуральном выражении — на 19,2% повысился уровень WGRP. А общий уровень медиаинфляции (рассчитывается по формуле:

D затрат на телерекламу в денежном выражении (%) — D потребления рейтингов (%))

в этот период, был в разы меньше, чем в I кв. 2011 г., и составил 15% (рис. 2). Следовательно, повышается стоимость контакта с телезрителями/потребителями.

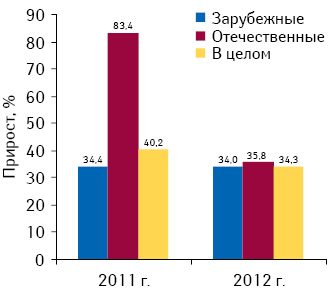

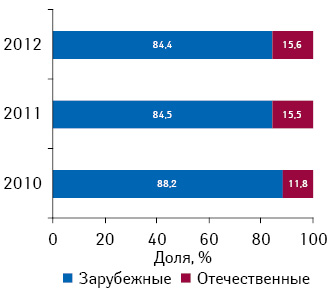

Ключевым инвестором на рынке ТВ-рекламы лекарственных средств традиционно является зарубежный производитель. Возросшая активность по увеличению объема капиталовложений в ТВ-рекламу лекарств еще в I кв. 2011 г. среди отечественных фармкомпаний не повторила значимого роста в исследуемый период, в результате чего их долевое участие практически не изменилось (рис. 3 и 4).

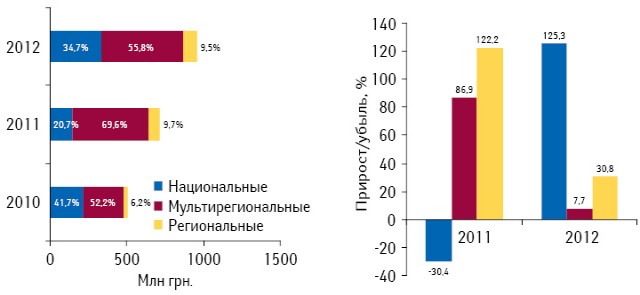

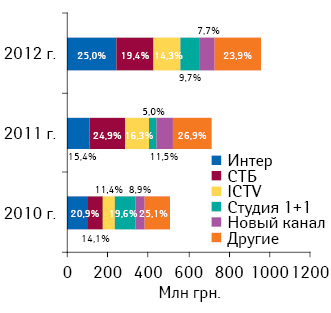

Наиболее популярны среди фармкомпаний мультирегиональные каналы, в которые они направляют максимальные объемы инвестиций в ТВ-рекламу лекарственных средств (рис. 5). Напомним, что в течение последних нескольких лет доля национальных телеканалов в структуре инвестиций фармкомпаний в ТВ-рекламу лекарственных средств перманентно сокращалась в пользу мультирегиональных и региональных каналов. Уменьшение удельного веса происходило за счет незначительного увеличения капиталовложений фармкомпаний в общенациональный телеканал «Интер» и значительного сокращения таковых для «Студии «1+1», как это было отмечено в I кв 2011 г. (рис. 6). Основные участники — продавцы на рынке ТВ-рекламы препаратов, представлены пятеркой телеканалов — суммарно они аккумулируют чуть более ¾ общего объема инвестиций.

Но уже спустя год — в I кв. 2012 г. — наметилась тенденция к противоположному процессу. Фармкомпании охотнее всего инвестировали в эти телеканалы, в результате чего позиции «Интера» и «Студии «1+1» среди других каналов значительно укрепились. И это невзирая на то, что уровень медиаинфляции на национальных каналах был значительно выше общерыночного (67%). Однако, судя по оживлению инвестиционного процесса на этих каналах, такое явление пока не выступает барьером для рекламодателей, желающих промотировать свои лекарственные брэнды на ТВ, вследствие чего они вынуждены принимать предложенный уровень цен.

В рейтинге покупателей ТВ-рекламы лекарственных средств — маркетирующих организаций — произошли некоторые изменения. По итогам I кв. 2012 г. в результате значительного увеличения объема инвестиций в ТВ-рекламу лекарственных средств пальму первенства по этому показателю получила компания «Teva» (табл. 1). Значительно улучшились позиции компаний «Bayer Consumer Care» и «GlaxoSmithKline Consumer Healthcare».

| Таблица 1 | Топ-10 маркетирующих организаций по объему инвестиций в ТВ-рекламу лекарственных средств по итогам I кв. 2012 г. с указанием позиций в рейтинге за I кв. 2011 г. и показателей WGRP и EqGRP, % |

| № п/п, год | Маркетирующая организация | Млн грн. | WGRP, % | EqGRP, % | |

|---|---|---|---|---|---|

| 2011 | 2012 | ||||

| 5 | 1 | Teva | 86,0 | 6900,1 | 9295,3 |

| 1 | 2 | Berlin-Chemie/Menarini Group | 72,7 | 4777,0 | 6239,7 |

| 4 | 3 | Фармак | 65,6 | 4701,6 | 6035,6 |

| 11 | 4 | Bayer Consumer Care | 62,7 | 4252,0 | 5099,6 |

| 7 | 5 | Sandoz | 54,0 | 4160,2 | 5382,5 |

| 9 | 6 | Sanofi | 48,0 | 4231,3 | 4342,5 |

| 3 | 7 | Novartis Consumer Health | 43,3 | 2926,0 | 4120,8 |

| 6 | 8 | Takeda | 39,5 | 2781,1 | 3422 |

| 14 | 9 | GlaxoSmithKline Consumer Healthcare | 36,0 | 2780,9 | 3727,2 |

| 10 | 10 | Дельта Медикел | 34,0 | 3463,6 | 4939,5 |

| Другие | 417,2 | 30635,1 | 40311,8 | ||

| Всего | 959,1 | 71608,8 | 92916,7 | ||

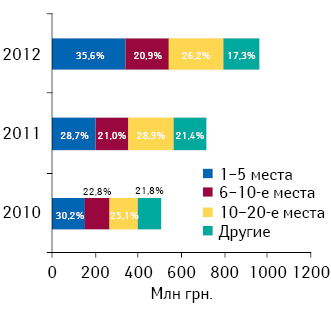

В исследуемый период топ-5 маркетирующих организаций по объему рекламных бюджетов на ТВ суммарно инвестировала в рекламу лекарственных средств на телевидении практически столько же, сколько топ-10 компаний в I кв. 2011 г., и значительно больше, чем топ-10 в I кв. 2010 г. (рис. 7). Такие усилия были оправданы — уровень контакта со зрителем и рейтинг WGRP первой пятерки компаний в исследуемый период повысился более чем на 60% и в первом, и во втором случае.

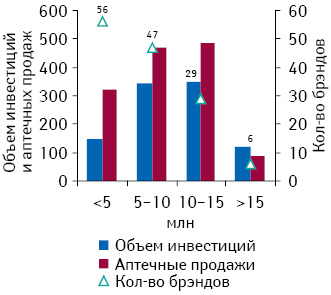

138 брэндов лекарственных средств, рекламировавшихся на ТВ в I кв. 2012 г., занимают в сегменте аптечных продаж ОТС-препаратов долю в размере 45% в денежном и 26% в натуральном выражении. Для ¾ препаратов рекламные ТВ-бюджеты составляли до 10 млн грн. (рис. 8). При этом суммарный объем аптечных продаж в денежном выражении превышает объем инвестиций только для брэндов лекарственных средств, рекламные ТВ-бюджеты которых составляют до 5 млн грн. Здесь следует сделать ремарку относительно скидок, которые в различных медиа предусмотрены для рекламодателей (см. методологию).

Неудивительно, что в период спроса на противопростудные препараты верхушка брэндов лекарственных средств по объему инвестиций в ТВ-рекламу представлена таковыми группы «cough&cold» (табл. 2). Интересно отметить обновление состава топ-10 брэндов в I кв. 2012 г. — в нем осталось всего 4 участника из топ-10 за аналогичный период 2011 г. и для 3 из них (КОЛДРЕКС, ЭСПУМИЗАН, НУРОФЕН) кроме мощной ТВ-поддержки фармкомпании задействовали другие каналы продвижения. Новички, занявшие в топ-10 выгодные позиции, ограничились исключительно одним каналом продвижения.

| Таблица 2 | Топ-10 брэндов лекарственных средств по объему инвестиций в ТВ-рекламу по итогам I кв. 2012 г. с указанием позиций за аналогичный период 2011 г., а также показателей WGRP и EqGRP (%) и позиций на рынке аптечных продаж ОТС-препаратов в денежном выражении |

| № п/п, год | Брэнд | Млн грн. | WGRP, % | EqGRP, % | № п/п на рынке ОТС-препаратов | |

|---|---|---|---|---|---|---|

| 2011 | 2012 | |||||

| 1 | 1 | КОЛДРЕКС | 30,6 | 2400,5 | 2842,8 | 20 |

| 6 | 2 | ТЕРАФЛЮ | 18,8 | 1180,5 | 1655,3 | 17 |

| 40 | 3 | АМБРОБЕНЕ | 18,3 | 1479,3 | 2000,6 | 198 |

| 58 | 4 | ПАНАДОЛ | 18,2 | 1202,1 | 1624,6 | 166 |

| 4 | 5 | ЭСПУМИЗАН | 16,6 | 931,7 | 1263,3 | 36 |

| 8 | 6 | НУРОФЕН | 15,3 | 1697,9 | 2074,8 | 21 |

| 29 | 7 | ДИКЛАК | 14,7 | 944,3 | 1321,9 | 75 |

| 14 | 8 | КАРДИОМАГНИЛ | 14,5 | 1147,6 | 1347,8 | 32 |

| 24 | 9 | ЛАЗОЛВАН | 14,4 | 832,5 | 1167,5 | 23 |

| 20 | 10 | СУПРАДИН | 13,9 | 780,9 | 1054,3 | 49 |

| Другие | 783,7 | 59011,4 | 76563,8 | — | ||

| Всего | 959,1 | 71608,8 | 92916,7 | — | ||

Таким образом, на рынке ТВ-рекламы появляются желающие опробовать этот вид промоции в числе первых, а те, кто уже испытал свои силы на этом поприще, сегодня, по-видимому, стараются в промоционных усилиях задействовать несколько инструментариев, не полагаясь на одну лишь телерекламу.

Несмотря на существенные капиталовложения в продвижение, ни один из вошедших в топ-10 брэндов по объему инвестиций в ТВ-рекламу не входит в топ-10 на рынке аптечных продаж ОТС-препаратов в денежном выражении в I кв. 2012 г.

Нон-ТВ

Отношение потребителей к рекламе как таковой неоднозначно. Не секрет, что одних она раздражает, другие не обращают на нее внимания, а кому-то, напротив, она нравится и ей доверяют.

В данном контексте интересно отметить, что рекламе на ТВ доверяют 17,1% населения, а рекламе в прессе доверяют 13,4% (по данным исследования «TNS» в Украине MMI 2012/1 (география — города 50 тыс. +, генеральная совокупность — 16,1 млн чел. в возрасте 12–65 лет, выборка — 5 тыс. чел.)). То есть, среди населения уровень доверия к рекламе в этих СМИ схож.

При том, что объемы инвестиций в рекламу лекарств в прессе и на ТВ значительно отличаются, количество участников — брэндов и маркетирующих организаций на этих рекламных рынках практически одинаково.

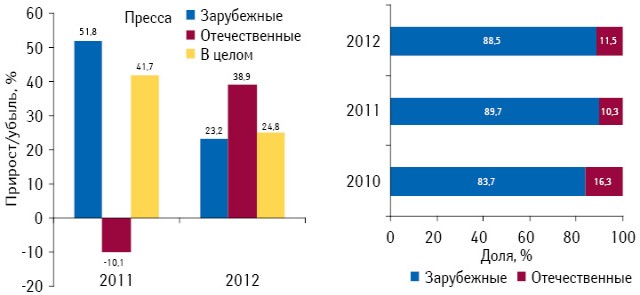

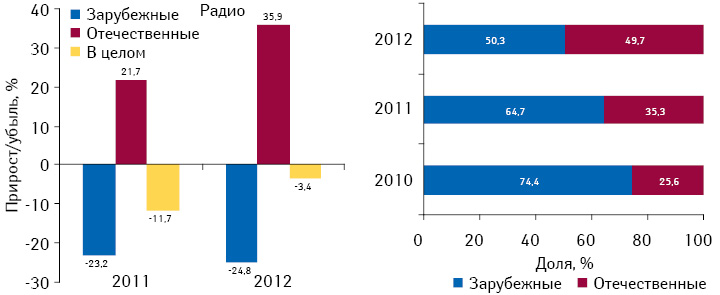

Напомним, что в кризисный период рынок рекламы лекарств в прессе переживал трудные времена за счет оттока капиталовложений фармкомпаний, и тенденция сохранилась в 2010 г. Уже в 2011 г. популярность этого канала коммуникации среди фармкомпаний начала восстанавливаться. В исследуемый период объем инвестиций в рекламу лекарственных средств в печатных изданиях увеличился на 24,8% в денежном выражении по сравнению с I кв 2011 г. и составил 21,1 млн грн. (рис. 9). В натуральном выражении этот показатель (объем выхода листов А3) увеличился на 14,2%. Медиаинфляция не изменилась по сравнению с I кв. 2011 г. и составила 11%.

Рынок рекламы лекарств в прессе наиболее дифференцирован, что объясняется большим количеством печатных изданий, предоставляющих возможность размещать рекламные блоки. Так, в I кв. 2012 г. количество популярных печатных изданий, в которых были зафиксированы выходы рекламы лекарственных средств, составляет 65. В 18 из них фармкомпании размещали рекламу лекарств 1–2 раза, что указывает на точечное использование нон-ТВ рекламоносителей.

Можно сказать, что предпочтения фармкомпаний относительно печатных изданий сформировались, о чем свидетельствует ежегодно растущая суммарная доля 5 лидеров («Лиза», «Отдохни», «Теленеделя» (Украина), «Единственная», «Добрые советы»), которая практически достигла 50% общего объема продаж рекламы лекарственных средств в денежном выражении. В это же время они обеспечили около трети общего объема продаж рекламы препаратов в прессе в натуральном выражении (в пересчете на формат А3), что свидетельствует о высокой стоимости размещения рекламных блоков в таких изданиях.

После затишья в сфере инвестиций отечественных фармкомпаний в прессу в I кв. 2011 г. спустя год уровень их активности значительно повысился (рис. 10), но в общем объеме инвестиций они по-прежнему занимают примерно 1/10 часть.

Максимальную активность в продвижении лекарственных средств в прессе среди украинских производителей проявил Борщаговский химико-фармацевтический завод, благодаря чему значительно улучшил свои позиции и вошел в состав топ-10 крупнейших рекламодателей лекарств в прессе в I кв. 2012 г. (табл. 3). Также к этому каналу продвижения значимо возросло внимание еще 4 зарубежных фармкомпаний, которые в I кв. 2011 г. находились за пределами топ-10, а в исследуемый период улучшили свои позиции. Таким образом, состав десятки крупнейших рекламодателей в прессе обновился на 50%. Их рекламные кампании внесли свои коррективы в рейтинг брэндов лекарств по объему рекламных инвестиций в прессу, который претерпел значительные изменения по сравнению с I кв. 2011 г. Из прежнего состава брэндов осталось всего 3 игрока, 4 впервые рекламировались в этом СМИ и 3 значительно улучшили свои позиции (табл. 4). В целом состав этого топ-листа представлен сезонными препаратами: средствами для лечения желудочно-кишечного тракта, витаминами и «cough&cold».

| Таблица 3 | Топ-10 маркетирующих организаций по объему затрат на рекламу лекарственных средств в прессе по итогам I кв. 2012 г. с указанием позиций в рейтинге за I кв. 2011 г. |

| № п/п, год | Маркетирующая организация | Млн грн. | Количество выходов | Размер (A3) | |

|---|---|---|---|---|---|

| 2011 | 2012 | ||||

| 2 | 1 | Ferrosan | 3,4 | 76 | 24,6 |

| 1 | 2 | Alpen Pharma AG | 3,3 | 146 | 28,0 |

| 29 | 3 | Teva | 2,5 | 40 | 17,4 |

| 9 | 4 | Bionorica | 1,0 | 27 | 6,5 |

| 8 | 5 | Sopharma | 1,0 | 52 | 10,4 |

| 25 | 6 | Борщаговский ХФЗ | 1,0 | 33 | 7,3 |

| 48 | 7 | Astellas Pharma Europe | 0,7 | 22 | 4,8 |

| 5 | 8 | Phytopharm Klenka | 0,7 | 25 | 5,1 |

| 21 | 9 | Стада-Нижфарм | 0,5 | 19 | 3,3 |

| 34 | 10 | Sandoz | 0,5 | 15 | 3,0 |

| Другие | 6,5 | 299 | 64 | ||

| Всего | 21,1 | 754 | 175 | ||

| Таблица 4 | Топ-10 брэндов лекарств по объему затрат на рекламу в прессе по итогам I кв. 2012 г. с указанием позиций в рейтинге за I кв. 2011 г., а также на рынке аптечных продаж ОТС-препаратов в денежном выражении |

| № п/п, год | Брэнд | Млн грн. | Количество выходов | Размер (A3) | № п/п на рынке ОТС-препаратов | |

|---|---|---|---|---|---|---|

| 2011 | 2012 | |||||

| 1 | 1 | БИФИФОРМ | 2,4 | 46 | 17,8 | 40 |

| 3 | 2 | МУЛЬТИ-ТАБС | 1,0 | 30 | 6,8 | 126 |

| — | 3 | РЫБИЙ ЖИР | 0,7 | 11 | 4,9 | 170 |

| — | 4 | ГАСТАЛ | 0,7 | 12 | 5,3 | 408 |

| — | 5 | ВИТИРОН | 0,6 | 7 | 3,9 | 371 |

| — | 6 | ТРИБЕСТАН | 0,6 | 25 | 6,2 | 212 |

| 111 | 7 | ДЕ-НОЛ | 0,5 | 18 | 3,9 | 149 |

| 17 | 8 | СИНУПРЕТ | 0,5 | 13 | 3,0 | 19 |

| 18 | 9 | СПАЗМАЛГОН | 0,5 | 17 | 3,4 | 22 |

| 8 | 10 | БИОАРОН | 0,4 | 17 | 3,6 | 756 |

| Другие | 13,2 | 558,3 | 116,5 | — | ||

| Всего | 21,1 | 754,1 | 175,3 | — | ||

В отличие от рынка ТВ-рекламы лекарств в прессе, такой канал продвижения, как радио переживает не самые лучшие времена. Капиталовложения фармкомпаний в рекламу лекарств на радио сокращаются уже не первый год (см. рис. 9), что вызвано оттоком инвестиций зарубежных фармкомпаний (рис. 11). В свою очередь, украинские конкуренты продолжают увеличивать объем инвестиций в рекламу лекарств на радио, и в I кв. 2012 г. достигли практически равного долевого участия с зарубежными производителями.

В продвижение своих препаратов с помощью радио фармацевтические компании инвестировали в I кв. 2012 г. 12,2 млн грн. Из них чуть более ¾ бюджетов они направили в рекламу на 5 радиостанциях —«Ретро ФМ», «Наше Радио», «Шансон», «Авторадио», «Русское Радио». Для игроков, занимающих 1-ю и 5-ю строчку, они сократили инвестиции, солидно увеличив их для «Шансон» (270%).

В исследуемый период топ-10 фармкомпаний инвестировала около 90% всех бюджетов на продвижение лекарств на радио. Среди них ключевые покупатели рекламы лекарств на радио — верхушка маркетирующих организаций — не изменили своих позиций по сравнению с I кв. 2011 г. во главе с украинским производителем — Киевским витаминным заводом (табл. 5). Также стабильность занимаемой позиции отмечают для компании «Unipharm». В остальном состав топ-10 изменился — здесь появились новички-покупатели, в результате капиталовложений некоторых из них в составе крупнейших по объему инвестиций брэндов лекарств на радио также появились новые участники (табл. 6). В числе брэндов лекарственных средств, рекламировавшихся в исследуемый период на радио, максимальный рекламный бюджет зафиксирован для КОРВАЛМЕНТА.

| Таблица 5 | Топ-10 маркетирующих организаций по объему затрат на рекламу лекарственных средств на радио по итогам I кв. 2012 г. с указанием позиций в рейтинге за предыдущий год |

| № п/п, год | Маркетирующая организация | Млн грн. | Количество выходов | Длительность, с | |

|---|---|---|---|---|---|

| 2011 | 2012 | ||||

| 1 | 1 | Киевский витаминный завод | 4,7 | 2590 | 81 229 |

| 2 | 2 | Berlin-Chemie/Menarini Group | 2,2 | 1394 | 44 447 |

| 3 | 3 | Стада-Нижфарм | 0,9 | 828 | 19 127 |

| 13 | 4 | Сперко Украина | 0,8 | 872 | 17 840 |

| — | 5 | Alpen Pharma AG | 0,7 | 663 | 9956 |

| — | 6 | Bell, Sons & Co (Druggists Ltd) | 0,3 | 270 | 5525 |

| — | 7 | Kusum Healthcare | 0,3 | 384 | 5903 |

| 8 | 8 | Unipharm | 0,3 | 151 | 5532 |

| — | 9 | Фармак | 0,3 | 327 | 5231 |

| — | 10 | Queisser Pharma | 0,3 | 210 | 4129 |

| Другие | 1,4 | 1830 | 45 476 | ||

| Всего | 12,2 | 9519 | 244 395 | ||

| Таблица 6 | Топ-10 брэндов лекарств по объему затрат на рекламу лекарств на радио по итогам I кв. 2012 г. с указанием позиций в рейтинге за I кв. 2011 г., а также на рынке аптечных продаж ОТС-препаратов в денежном выражении |

| № п/п, год | Брэнд | Млн грн. | Количество выходов | Длительность, с | № п/п на рынке ОТС-препаратов | |

|---|---|---|---|---|---|---|

| 2011 | 2012 | |||||

| 10 | 1 | КОРВАЛМЕНТ | 2,7 | 1191 | 48071 | 38 |

| 34 | 2 | АЕВИТ | 0,7 | 632 | 15436 | 127 |

| — | 3 | ТОС-МАЙ | 0,7 | 723 | 14711 | 380 |

| 1 | 4 | КВАДЕВИТ | 0,7 | 475 | 8635 | 285 |

| 11 | 5 | ДЕКАМЕВИТ | 0,6 | 292 | 9087 | 281 |

| 2 | 6 | ГРИППОСТАД | 0,5 | 488 | 10837 | 209 |

| 4 | 7 | МЕЗИМ | 0,4 | 273 | 9305 | 15 |

| 13 | 8 | ФАЛИМИНТ | 0,4 | 215 | 7654 | 244 |

| — | 9 | ОМАРОН | 0,4 | 340 | 8290 | 486 |

| — | 10 | ТРАХИСАН | 0,3 | 291 | 4374 | 62 |

| Другие | 4,8 | 4599 | 107995 | — | ||

| Всего | 12,2 | 9519 | 244395 | — | ||

Самым распространенным типом рекламной активности остается ТВ-реклама, и вряд ли его значимость сможет пошатнуть какой-либо другой канал коммуникации. По сравнению с инвестициями в ТВ-рекламу лекарственных средств, бюджеты в нон-ТВ медиа, таких как пресса и радио, крайне малы. Так, в I кв. 2012 г. из общего объема рынка рекламы — 999 млн грн. — на ТВ-рекламу фармкомпании направили 965 млн грн., в прессе — 21,1 млн грн., и на радио — 12,2 млн грн.

На рынке ТВ-рекламы лекарственных средств ключевыми инвесторами являются одни и те же фармацевтические компании, задающие тон основным тенденциям на этой площадке коммуникаций. При этом в сознании рекламодателей укоренился образ телевидения как наиболее эффективного канала коммуникации с потребителями. Компании, обладающие сравнительно небольшим бюджетом стараются скорее освоить телевидение, чем перенаправить и разделить бюджеты между рекламой в прессе и на радио.

О том, насколько эффективна ТВ-реклама, свидетельствует динамика объема аптечных продаж препаратов. Так, в Iкв. 2012 г. прирост объема реализации препаратов, рекламировавшихся в этот период на ТВ, составил 12% в деньгах и 3% в упаковках, в то время как для рынка ОТС-препаратов эти показатели составили +10 и –1,3% соответственно. Удельный вес брэндов лекарств, участвующих в ТВ-рекламе, в общем объеме аптечных продаж ОТС-препаратов достиг 45% в денежном и 26% в натуральном выражении.

К рынку рекламы препаратов в прессе повысился интерес фармкомпаний, ранее фигурировавших за пределами топ-10 крупнейших инвесторов в этом медиа. Значительно увеличив рекламные инвестиции, они включили в состав первой десятки брэндов лекарств новых участников.

Наиболее пристальное внимание завоеванию рынка рекламы лекарственных средств на радио в исследуемый период уделили несколько украинских фармкомпаний, инвестиции которых позволили достичь практически равного долевого участия с зарубежными конкурентами. Здесь также как и в прессе появились новые брэнды, впервые участвующие в рекламе на радио и моментально занявшие высокие позиции в рейтинге.

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим