|

Методы диагностики

Прежде всего, обновим в памяти некоторые ключевые моменты, касающиеся методологии этого исследования. Так, объемы затрат рекламодателей ЛС традиционно были пересчитаны в ценах прайс-листов рекламных агентств (open-rate), то есть без учета всевозможных скидок и надбавок. Отметим, что реальные объемы рекламных бюджетов производителей ЛС на телевидении (медиа-затраты) могут составлять 40% и менее номинальных. Медиа-эффект, получаемый рекламодателем в результате вложения средств (уровень контакта со зрителем), привычно измеряется в суммарных рейтингах GRP.

Для оценки натурального объема продаж телеканалами рекламы используют рейтинг WGRP, подразумевающий приведение длительности всех роликов к 30 с. Сопоставление показателей прироста/убыли объемов инвестированных в рекламу ЛС средств и суммарного количества выработанных каналами рейтингов WGRP позволяет определить уровень медиа-инфляции (рост цен на телеэфир) за определенный период. Вместе с тем, по уровню медиа-инфляции, в свою очередь, можно судить об изменении медиа-эффективности исследуемого маркетингового средства в целом.

Кроме того, чтобы отобразить уровень активности производителей ЛС по стимуляциям каналов сбыта при исследовании рекламных кампаний на уровне отдельных брэндов, используется показатель удельного веса продающих розничных точек (ПРТ).

Напомним также, что в анализе задействованы сведения не только о рынке прямой рекламы ЛС, но также и обо всех прочих видах рекламных проявлений на телевидении — спонсорских клипах, логотипах, спонсорских титр-заставках и др. (далее по тексту — спонсорство).

Прочие специальные термины, касающиеся анализируемого сегмента рынка, и специфика методологии его исследования описаны в «Еженедельнике АПТЕКА» № 47 (518) от 5 декабря 2005 г.

СИМПТОМЫ

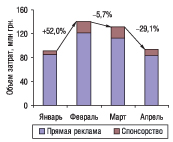

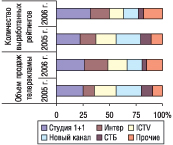

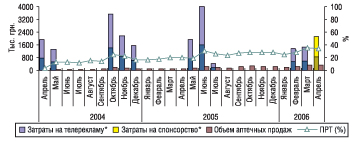

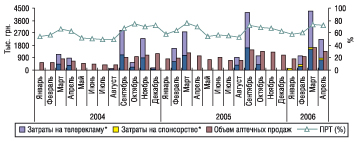

Общий объем рынка промоций ЛС на телевидении в апреле 2006 г. составил 93,3 млн грн., а достигнутый в результате рекламодателем уровень контакта со зрителем выразился суммарным показателем 13 729 GRP (рис. 1–2). Причем в обоих случаях соотношение долей между прямой рекламой и спонсорством оказалось равным приблизительно 9:1 соответственно (рис. 2). Заслуживает внимания тот факт, что начатое в марте снижение активности производителей ЛС в сегменте телепромоции (традиционное для перехода на «летний режим») сопровождается непропорциональным уменьшением медиа-затрат и получаемого взамен медиа-эффекта. Так, определенное уменьшение объема инвестиций вызывает гораздо более ощутимый спад уровня контакта со зрителем, что особенно ярко выразилось в марте 2006 г. Это позволяет говорить о том, что корректировка телеканалами стоимости рекламных услуг происходит практически постоянно, и цены растут «не по дням, а по часам».

|

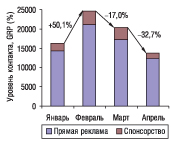

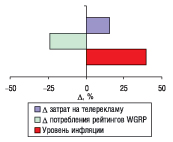

Исследование рынка прямой рекламы, бесспорно, заслуживает особого внимания как наиболее крупный сегмент рынка телепромоций. Характерно, что при сравнении показателей апреля 2006 г. с таковыми предыдущих лет наблюдаются ставшие уже вполне привычными тенденции — непрерывное увеличение объема затрат, сопровождающееся существенным снижением медиа-эффекта (рис. 3). Тем не менее, следует отметить, что в 2006 г. уровень медиа-инфляции на рынке прямой рекламы характеризуется значительно более низкими величинами, чем в 2005 г., когда он достигал 100% и более (рис. 4). Это в очередной раз подтверждает тот факт, что рекламным агентствам, уверенно ставшим на курс повышения стоимости телеэфира, пришлось столкнуться с нежеланием и неготовностью отечественных операторов рынка ЛС принимать столь быстро возрастающий уровень цен.

|

|

|

Такова картина внешних проявлений на рынке телепромоции ЛС. А тем временем розничный рынок ЛС живет собственной жизнью и, невзирая на убыль уровня контакта с телезрителем на 27,5% по сравнению с апрелем 2005 г., демонстрирует прирост объемов продаж ЛС на 38,6% (см. «Еженедельник АПТЕКА» № 27 (548) от 10 июля 2006 г.). Эти данные со значительной долей вероятности позволяют утверждать, что отечественные операторы фармрынка уже сегодня активно используют другие достаточно мощные промоционные инструменты, позволяющие им повышать уровень сбыта своей продукции.

ЭТИОЛОГИЯ

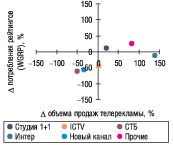

Исследуя ситуацию в среде телеканалов, интересно наблюдать за тем, как оправдываются наши прогнозы, сделанные еще в конце прошлого года, — стремительно возрастает значимость относительно небольших каналов, отнесенных в категорию «Прочие», крупные мультирегиональные каналы демонстрируют уменьшение объема рекламных инвестиций и вырабатываемых рейтингов ЛС, тем самым уступая традиционное лидерское место таким национальным каналам, как «Студия 1+1» и Интер (рис. 5). Стоимость рекламы на большинстве телеканалов постепенно стабилизируется. Явное исключение представляет лишь «первое лицо» крупнейшего украинского сейлз-хауза «Интерреклама» — телеканал Интер. Этот случай является ярким примером того, что на отечественном рынке телерекламы ЛС до сих пор успешно действует «правило джунглей» — кто сильнее, тот и прав (напомним, что «Интерреклама» объединяет в своих руках около 70% общих объемов рекламных бюджетов производителей ЛС).

|

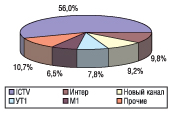

Описанная выше эволюция естественным образом отразилась на распределении долей крупнейших телеканалов по основным медиа-показателям. Так, удельный вес «Студии 1+1» в общем количестве выработанных рейтингов существенно увеличился по сравнению с апрелем 2005 г., тогда как в общем объеме продаж телерекламы доля этого канала осталась практически на уровне прошлого года (рис. 6). В случае Интера ситуация повторилась с точностью до наоборот — обеспечив более низкий уровень контакта со зрителем, чем в прошлом году, этот канал аккумулировал почти на 150% больше рекламных бюджетов, чем в апреле 2005 г.

Доля категории «Прочие» увеличилась более чем в 1,5 раза по сравнению с апрелем 2005 г. как по объему инвестиций, так и по количеству выработанных рейтингов. Это свидетельствует о том, что производители ЛС постепенно начинают переключаться на менее крупные каналы, что представляется вполне оправданным шагом, но, разумеется, требует более тщательной планировки рекламных кампаний как по времени проведения, так и в отношении определения целевой аудитории (собственной и телеканалов).

Удельный вес лидеров 2005 г. (каналов Новый, СТБ и ICTV) в исследуемый период суммарно составил менее 40% по обоим медиа-показателям. При этом следует отметить, что в отношении распределения объема продаж спонсорства на телевидении крупнейшие телеканалы сейлз-хауза «Интерреклама» удерживают за собой практически абсолютную монополию, а по итогам апреля 2006 г. 56% общего объема вложений в этом сегменте рынка приходятся на канал ICTV (рис. 7).

|

Хотя телезритель наверняка еще не ощутил принципиальных изменений в мощности потока рекламных сообщений, но так или иначе, а «беспощадная» политика телеканалов в итоге приведет к уменьшению длительности рекламных блоков и к повышению креативности телерекламы, а поэтому, смеем предположить, является мерой необходимой и позитивной.

|

Итак, очевидно, что в нашем случае «этиология» носит вполне однозначный характер и определяется насущными накопившимися за достаточно долгое время проблемами. Причем в дальнейшем вряд ли стоит ожидать кардинальных изменений в тенденциях развития этого сегмента рынка. Вместе с тем, понимание этиологии резко повышает шансы поставить правильный диагноз и начать продуктивное лечение. Дело остается за малым — сделать правильные выводы и начать действовать.

ТАКИЕ РАЗНЫЕ ПАЦИЕНТЫ

В апреле 2006 г. рейтинг маркетирующих организаций ЛС по объему затрат на прямую рекламу ЛС на телевидении возглавила компания «Menarini Group» (табл. 1). Следует отметить, что в апреле 2004 г. эта гордая позиция потребовала на 41,6% меньших затрат, чем в исследуемый период, а достигнутый уровень контакта со зрителем был на 74,8% выше (внушительное расхождение!). Причем подобное положение вещей в большей или меньшей степени свойственно всему рейтингу в целом и практически каждой из представленных в нем компаний в частности — таковы жестокие реалии рынка телепромоций ЛС образца 2006 г.

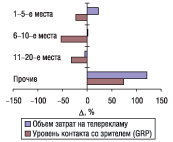

В этих непростых и требующих быстрого реагирования условиях поведение рекламодателей ЛС довольно неоднозначно. Ситуация складывается таким образом, что некоторые производители ЛС уже сегодня активно бороздят обширные промоционные просторы, приобретая бесценный опыт создания комплексных многоплановых промоционных кампаний. Другие же продолжают вкладывать свои средства исключительно в телерекламу. Причем, если поведение пятерки лидеров представляется достаточно оправданным, то шансы на успех компаний, расположившихся ниже 20-й позиции рейтинга, остаются под большим вопросом (рис. 8).

|

Отметим, что некоторые компании в исследуемый период вообще не использовали прямую рекламу, а направили основные усилия на спонсорскую поддержку своей продукции, некоторые же старались комбинировать оба подхода. Разнообразие подходов наложило отпечаток и на распределение позиций между брэндами ЛС в рейтинге по объему рекламных бюджетов на телевидении в апреле 2006 г. (табл. 2). Примечательно, что топ-лист апреля 2006 г. возглавил новичок на отечественном рынке ЛС — препарат ЙОДБАЛАНС, о котором еще пойдет речь ниже.

Сезон ОРЗ остался позади, что соответствующим образом отразилось на промоционной активности производителей cough&cold-препаратов, которые уступили свои места в топ-списке средствам, применяемым при суставной и мышечной боли (ФАСТУМ, ДОЛОБЕНЕ, ФИНАЛГЕЛЬ), различным препаратам йода (ЙОДБАЛАНС, ЙОДОМАРИН), средствам, применяемым при заболеваниях печени (ГЕПАБЕНЕ, ГАЛСТЕНА, ЛИВОЛИН), и некоторым другим категориям ЛС.

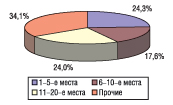

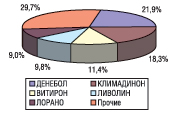

Обращает на себя внимание, что количество препаратов, напрямую рекламируемых на телевидении, существенно превосходит таковое появляющихся на телеэкранах в качестве спонсоров различных передач. Так, если удельный вес первой пятерки брэндов ЛС по объему затрат на прямую рекламу составил 24,3% общего объема вложений в этом сегменте рынка (рис. 9), то для спонсорства аналогичный показатель составил 70,3% (рис. 10).

Любой практикующий врач подтвердит, что по отношению к собственным заболеваниям всех пациентов можно условно разделить на две основных группы — на тех, кто активно борется, и тех, кто ждет, что все пройдет само собой. Причем последним, естественно, в большинстве случаев становится все хуже и хуже. Пожалуй, именно такая ситуация сложилась на промоционном рынке ЛС в 2006 г. Одна часть производителей ЛС внимательно прислушивается к биению рыночного пульса и делает соответствующие выводы, другие же упорно продолжают лелеять иллюзию, что прямая телереклама в чистом своем проявлении является панацеей от всех болезней.

|

|

ОПИСАНИЕ СЛУЧАЕВ

Описание наиболее ярких случаев промоции традиционно остается одним из актуальных и наиболее интересных разделов исследования рекламной активности производителей ЛС. Как не странно, промоционный рынок апреля 2006 г. выдвинул своих героев, рекламные кампании которых (а также их результаты!) по разным причинам заслуживают внимания нашего читателя.

Таблица 1

Топ-20 маркетирующих организаций ЛС по объему рекламных бюджетов на телевидении (прямая реклама + спонсорство)

в апреле 2006 г.

|

№ п/п |

Маркетирующая организация ЛС |

Объем затрат на рекламу |

WGRP, % |

GRP, % |

Количество выходов |

|||

|

Прямая реклама |

Спонсорство, млн грн. |

|||||||

|

Млн грн. |

№ п/п в 2006 г. |

№ п/п в 2005 г. |

||||||

|

1 |

Menarini Group (Италия) |

11,9 |

1 |

2 |

0,1 |

739 |

1499 |

1476 |

|

2 |

Sandoz (Швейцария) |

7,9 |

4 |

— |

0,9 |

616 |

1080 |

1730 |

|

3 |

ratiopharm (Германия) |

8,7 |

2 |

1 |

— |

457 |

1506 |

1725 |

|

4 |

Bittner (Австрия) |

8,0 |

3 |

3 |

— |

478 |

1795 |

463 |

|

5 |

Nycomed (Норвегия) |

5,2 |

5 |

7 |

— |

280 |

582 |

471 |

|

6 |

KRKA (Словения) |

4,5 |

6 |

6 |

— |

331 |

492 |

389 |

|

7 |

Pfizer Inc. (США) |

3,6 |

7 |

10 |

— |

201 |

400 |

1082 |

|

8 |

GlaxoSmithKline (Великобритания) |

3,5 |

8 |

12 |

— |

380 |

378 |

271 |

|

9 |

Boehringer Ingelheim (Германия) |

2,9 |

9 |

29 |

— |

198 |

330 |

1007 |

|

10 |

Sanofi-Aventis (Франция) |

2,7 |

10 |

— |

0,02 |

88 |

267 |

146 |

|

11 |

Mepha (Швейцария) |

0,9 |

22 |

— |

1,8 |

110 |

446 |

801 |

|

12 |

Bayer (Германия) |

2,4 |

11 |

— |

— |

139 |

344 |

561 |

|

13 |

Bionorica (Германия) |

— |

— |

27 |

2,3 |

84 |

180 |

449 |

|

14 |

Medicap (Тайланд) |

1,3 |

19 |

— |

0,9 |

51 |

259 |

159 |

|

15 |

Novartis Consumer Health (Швейцария) |

2,2 |

12 |

— |

— |

134 |

313 |

1646 |

|

16 |

Mili Healthcare (Великобритания) |

— |

— |

35 |

2,1 |

81 |

157 |

367 |

|

17 |

Артериум Корпорация (Украина) |

1,6 |

15 |

9 |

0,4 |

134 |

364 |

509 |

|

18 |

Sagmel (США) |

2,0 |

13 |

8 |

— |

141 |

348 |

528 |

|

19 |

US Pharmacia International (США) |

1,9 |

14 |

— |

— |

122 |

183 |

153 |

|

20 |

Johnson&Johnson (США) |

1,6 |

16 |

5 |

— |

90 |

271 |

184 |

|

Прочие |

10,9 |

— |

— |

1,2 |

703 |

2534 |

4373 |

|

|

Всего |

83,7 |

— |

— |

9,6 |

5554 |

13 729 |

18 490 |

|

Таблица 2

Топ-30 торговых наименований препаратов по объему рекламных бюджетов на телевидении (прямая реклама + спонсорство) в апреле 2006 г.

|

№ п/п |

Брэнд ЛС |

Объем затрат на рекламу |

WGRP, % |

GRP, % |

Количество выходов |

|||

|

Прямая реклама |

Спонсорство, млн грн. |

|||||||

|

Млн грн. |

№ п/п в 2006 г. |

№ п/п в 2005 г. |

||||||

|

1 |

ЙОДБАЛАНС |

5,2 |

1 |

— |

— |

280 |

582 |

471 |

|

2 |

КАЛЬЦИНОВА |

4,5 |

2 |

— |

— |

331 |

492 |

389 |

|

3 |

ВИЗИН |

3,6 |

3 |

2 |

— |

201 |

400 |

1082 |

|

4 |

ГЕПАБЕНЕ |

3,5 |

4 |

10 |

— |

184 |

564 |

704 |

|

5 |

ЛИНЕКС |

3,5 |

5 |

16 |

— |

190 |

409 |

645 |

|

6 |

ВЕНИТАН |

3,3 |

6 |

— |

— |

326 |

381 |

536 |

|

7 |

ФАСТУМ |

3,2 |

7 |

7 |

— |

188 |

331 |

291 |

|

8 |

ДОЛОБЕНЕ |

2,9 |

8 |

15 |

— |

152 |

454 |

507 |

|

9 |

ПРОСТАМОЛ УНО |

2,7 |

9 |

— |

0,02 |

198 |

349 |

265 |

|

10 |

ФЕСТАЛ |

2,7 |

10 |

— |

0,02 |

88 |

267 |

146 |

|

11 |

СОЛПАДЕИН |

2,5 |

11 |

4 |

— |

255 |

253 |

200 |

|

12 |

ХИЛАК |

2,4 |

12 |

6 |

— |

120 |

488 |

514 |

|

13 |

АЛКА-ЗЕЛЬТЦЕР |

2,4 |

13 |

— |

— |

139 |

344 |

561 |

|

14 |

ЛИВОЛИН |

1,3 |

25 |

— |

0,9 |

51 |

259 |

159 |

|

15 |

ЙОДОМАРИН |

2,2 |

14 |

— |

0,02 |

134 |

341 |

378 |

|

16 |

ДЕНЕБОЛ ГЕЛЬ |

— |

— |

— |

2,1 |

81 |

157 |

367 |

|

17 |

ТЕРАФЛЕКС |

2,0 |

15 |

12 |

— |

140 |

347 |

523 |

|

18 |

МЕЗИМ |

2,0 |

16 |

13 |

0,04 |

114 |

236 |

311 |

|

19 |

ЭСПУМИЗАН |

1,8 |

17 |

5 |

— |

105 |

241 |

227 |

|

20 |

КЛИМАДИНОН |

— |

— |

— |

1,8 |

60 |

150 |

379 |

|

21 |

ФИНАЛГЕЛЬ |

1,7 |

18 |

— |

— |

102 |

205 |

705 |

|

22 |

ЛОРИЗАН |

1,6 |

19 |

— |

— |

85 |

177 |

251 |

|

23 |

ИМОДИУМ |

1,6 |

20 |

3 |

— |

90 |

271 |

184 |

|

24 |

БАКТОСИН |

1,6 |

21 |

— |

— |

82 |

180 |

252 |

|

25 |

ГАЛСТЕНА |

1,6 |

22 |

21 |

— |

91 |

334 |

70 |

|

26 |

ВИТИРОН |

0,4 |

48 |

— |

1,1 |

62 |

225 |

557 |

|

27 |

КОФОЛ |

1,4 |

23 |

20 |

— |

63 |

203 |

285 |

|

28 |

ИБУПРОМ |

1,4 |

24 |

— |

— |

91 |

137 |

110 |

|

29 |

ТЕРАФЛЮ |

1,3 |

26 |

— |

— |

86 |

167 |

687 |

|

30 |

ГЕНТОС |

1,3 |

27 |

29 |

— |

86 |

325 |

132 |

|

Прочие |

18,2 |

— |

— |

3,6 |

1379 |

4461 |

6598 |

|

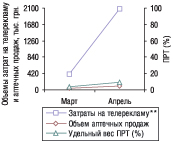

В апреле 2006 г. компания «Mili Healthcare» закончила первую в этом году рекламную кампанию препарата ДЕНЕБОЛ ГЕЛЬ (15-е место по объему рекламных бюджетов, см. табл. 2). Причем это завершение ознаменовалось знаменательным аккордом — поток инвестиций с прямой рекламы был уверенно перенаправлен на спонсорскую поддержку на телевидении (рис. 11). Анализируя ситуацию по горячим следам, можно сделать несколько интересных наблюдений. Во-первых, объем вложений в рекламу на ТВ во время последней промоционной кампании (февраль–апрель 2006 г.) оказался ощутимо меньшим такового предыдущих (май–июнь 2005 г. и октябрь–декабрь 2004 г.). Во-вторых, рекламная кампания 2006 г. стартовала значительно раньше, чем в прошлые годы. В-третьих, с начала текущего года уровень канальной активности производителя по продвижению ДЕНЕБОЛ ГЕЛЯ характеризовался показателями, существенно опережающими таковые предыдущих лет (в апреле 2006 г. удельный вес ПРТ был выше аналогичного показателя апреля 2005 г. на 13,9%). И, наконец, последнее по счету (но не по значимости!) — указанный препарат в исследуемый период продемонстрировал прирост объема продаж на 257,8% в денежном выражении по сравнению с апрелем 2005 г., тогда как прирост по его АТС-группе в целом (M02A A «Нестероидные противовоспалительные препараты для местного применения») составил всего 44,8%.

Итак, этот относительно молодой для отечественного рынка препарат, продажи которого впервые были зафиксированы в апреле 2004 г., в исследуемый период имел внушительный успех — сократились затраты на его телепромоцию и при этом ощутимо увеличился сбыт. Однако бытующие на рынке тенденции свидетельствуют о том, что с увеличением объемов продаж продукции возрастают и затраты на ее промоцию. Поэтому смеем предположить, что уменьшение вложений в телерекламу ДЕНЕБОЛ ГЕЛЯ указывает на более пристальное внимание производителя к другим видам промоционной активности, что, разумеется, внесло свою лепту в достижение описанных результатов. Более того, отмеченное принципиальное изменение рекламной стратегии на телевидении — ориентир на спонсорство и более тщательная планировка кампании по времени — очевидно, также принесли свои плоды. Таким образом, немного изменив плоскость приложения промоционных усилий, компания «Mili Healthcare» добилась хороших результатов, хотя за это пришлось заплатить довольно высокую цену. Очевидно, что производителем был выбран правильный курс, и один из важнейших ресурсов роста доходов от реализации ДЕНЕБОЛ ГЕЛЯ, по-видимому, кроется в том, чтобы развиваться именно в этом направлении.

В исследуемый период завершилась первая в этом году промокампания на телевидении брэнда ЙОДОМАРИН (рис. 12). Производитель «Menarini Group», являясь одним из основных и постоянных участников «сражений на рекламном поле», в апреле 2006 г. обеспечил ЙОДОМАРИНУ 14-ю позицию в рейтинге брэндов ЛС по объему рекламных вложений (см. табл. 2). Разумеется, средства, которыми располагает эта компания, позволяют ей, даже действуя в некотором отношении по старинке, набирать необходимый рейтинг у телезрителей. Более того, в случае «Menarini Group» (в отличие от большинства более мелких операторов отечественного рынка ЛС) можно со значительной долей вероятности утверждать, что увеличение объема инвестиций в рекламу на телевидении не вызовет принципиального ослабления позиций производителя на других фронтах промоционной активности. И все же вопрос о целесообразности дальнейшего увеличения рекламных бюджетов ЙОДОМАРИНА на телевидении остается открытым.

Так, в апреле 2006 г. промоция этого препарата на телевидении осуществлялась в основном за счет прямой рекламы (в небольших объемах были зафиксированы также вложения в спонсорство). Нужно отметить, что круг каналов, на которых транслировалась реклама ЙОДОМАРИНА, был достаточно широк — основные средства (около 60%) были вложены в каналы «Студия 1+1» и Интер приблизительно в равных соотношениях, а оставшиеся 40% распределились между менее крупными каналами, что вполне согласуется с рыночными тенденциям, отмеченными выше. Активность производителя в отношении стимуляции каналов сбыта оставалась приблизительно на уровне прошлого года, о чем свидетельствуют соответствующие показатели уровня ПРТ. В результате объемы реализации ЙОДОМАРИНА за время последней рекламной кампании (январь–апрель 2006 г.) увеличились на 20,8%, что оказалось приблизительно на уровне аналогичного показателя по его АТС-группе (H03C A «Препараты йода, применяемые при заболеваниях щитовидной железы») в целом (24,1%), где он, кстати, является абсолютным лидером по объему продаж.

|

|

*Учитывая значительную разницу между реальным рекламным бюджетом и рассчитанным в ценах open-rate, на диаграммах 40% объема рекламных инвестиций выделено более темным цветом.

Несмотря на присутствие в этой фармакотерапевтической группе таких мощных брэндов, как ЙОДОМАРИН, и невзирая на угрозу значительной конкуренции с их стороны, здесь появляются новички. Ярчайшим примером такого рода явлений на фармрынке представляется препарат ЙОДБАЛАНС компании «Nycomed». Это ЛС, как и ЙОДОМАРИН, относится к среднестоимостной ценовой нише. Его появление на рынке розничных продаж (начиная с марта 2006 г.) сопровождалось просто невероятными (по сравнению с объемами продаж) инвестициями в телерекламу (рис. 13). Причем это утверждение справедливо, даже учитывая тот факт, что реальные рекламные бюджеты могут быть на 60% и более ниже пересчитанных в ценах open-rate. Представленность ЙОДБАЛАНСА в аптеках пока что находится на относительно низком уровне, на что указывает его показатель ПРТ. В целом о результатах такого рода промоции пока что судить рано. Очевидно лишь то, что для раскрутки своего нового брэнда производитель решил прибегнуть к некогда хорошо зарекомендовавшему себя средству — прямой телерекламе в чистом виде (в данном случае в основном на каналах сейлз-хауза «Интерреклама»). Однако нельзя забывать, что промоционный рынок очень изменился за последнее время и, возможно, даже для раскрутки новых продуктов одной телерекламы (хотя и в значительных объемах) может оказаться недостаточно.

|

ДИАГНОЗ

Несмотря на то, что телевизоры трещат по швам и шипят от возмущения нескончаемым потоком рекламных сообщений, еще не рухнули оплоты веры во всемогущество телерекламы. Небольшая группа производителей ЛС, которая располагает максимальными рекламными бюджетами, продолжает получать реальный эффект от телепромоции, расплачиваясь за это поистине большой ценой. При этом до сих пор существуют компании, которые, находясь, по-видимому, в условиях информационного вакуума, не ощутили мощнейшего напряжения конкурентной активности на рынке телевизионной рекламы ЛС. Так, из месяца в месяц мы имеем возможность наблюдать «пробы пера», которые, к сожалению, в большинстве случаев остаются незамеченными, как капля в море, растворяясь в бурлящем рекламой телеэфире. В результате средства, которые могли бы пригодиться, например, для проведения полноценного маркетингового исследования и дальнейшего корректного планирования и проведения промоционной кампании, исчезают, не оставив ощутимого следа в сознании потребителя.

Ситуация осложняется еще и тем, что телеканалы, не желая терять возможную прибыль, не спешат выставлять цены на надлежащий уровень (хотя тенденция к увеличению стоимости рекламного эфира налицо). Тем не менее, «зря в корень», с уверенностью можно говорить о том, что этот процесс не будет длиться вечно и, в конце концов, стоимость телерекламы достигнет отметки, после которой многим рекламодателям ЛС не останется ничего другого, как переключиться на использование альтернативных промоционных средств. Но и здесь их может подстерегать досадная неожиданность — окажется, что на рынке уже существуют операторы, обладающие бесценным конкурентным преимуществом — опытом проведения комплексных промоционных кампаний с совместным использованием различных медиа-средств и других маркетинговых инструментов. Отсюда и следует наш диагноз — пациент останется жив, но не каждый (хотя некоторых еще можно оживить)!n

|

Евгений Кунда

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим