«АПТЕЧНИЙ КОШИК»

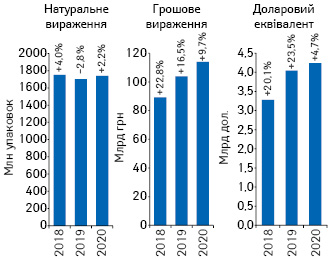

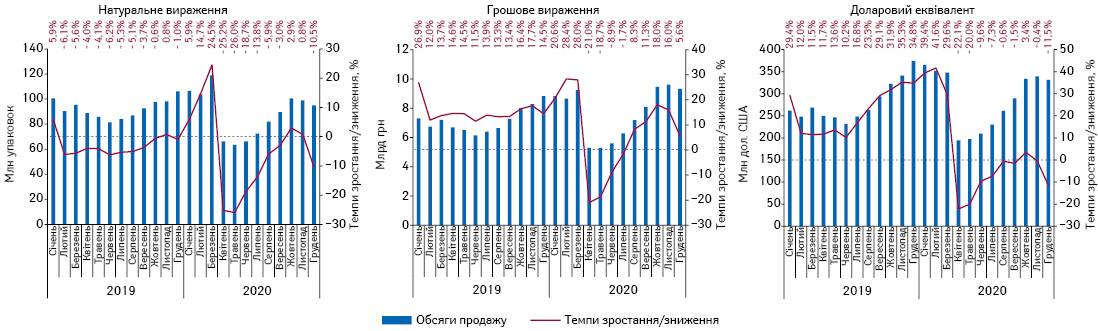

За підсумками 2020 р. загальні обсяги продажу всіх категорій товарів «аптечного кошика» становили 114 млрд грн, або 4,2 млрд у доларовому еквіваленті, та 1,7 млрд упаковок. Порівняно із 2019 р. обсяги продажу зросли на 9,7% в гривневому та 2,2% в натуральному вираженні. У доларовому вираженні обсяги продажу збільшилися на 4,7% (рис. 1).

У розрізі категорій товарів «аптечного кошика» приріст аптечного продажу в грошовому вираженні відзначається для всіх категорій, однак в упаковках фіксується зменшення обсягів продажу лікарських засобів. Однак суттєво збільшився продаж медичних виробів, що пов’язано з підвищеним попитом на медичні маски та інші засоби індивідуального захисту (ЗІЗ) (табл. 1). Як повідомлялося, в Україні фактично виник ринок медичних масок, якого не було раніше.

| Таблиця 1 | Роздрібний продаж різних категорій товарів «аптечного кошика» в грошовому і натуральному вираженні за підсумками 2018–2020 рр. |

| Рік | Лікарські засоби | Медичні вироби | Косметика | Дієтичні добавки | Ринок в цілому | |||||||||

| Обсяги аптечного продажу | ∆, % | Частка категорії в «аптечному кошику», % | Обсяги аптечного продажу | ∆, % | Частка категорії в «аптечному кошику», % | Обсяги аптечного продажу | ∆, % | Частка категорії в «аптечному кошику», % | Обсяги аптечного продажу | ∆, % | Частка категорії в «аптечному кошику», % | Обсяги аптечного продажу | ∆, % | |

| Грошове вираження, млн грн | ||||||||||||||

| 2018 | 74 682,9 | 22,1 | 83,7 | 6778,8 | 23,4 | 7,6 | 3107,8 | 20,7 | 3,5 | 4627,4 | 36,8 | 5,2 | 89 196,9 | 22,8 |

| 2019 | 86 044,8 | 15,2 | 82,8 | 7847,6 | 15,8 | 7,5 | 3697,2 | 19,0 | 3,6 | 6331,5 | 36,8 | 6,1 | 103 921,0 | 16,5 |

| 2020 | 92 855,3 | 7,9 | 81,5 | 9322,3 | 18,8 | 8,2 | 3835,4 | 3,7 | 3,3 | 7962,9 | 25,8 | 7,0 | 113 975,8 | 9,7 |

| Натуральне вираження, млн упаковок | ||||||||||||||

| 2018 | 1140,0 | 2,6 | 65,1 | 491,6 | 5,9 | 28,1 | 47,2 | 3,3 | 2,7 | 71,9 | 15,3 | 4,1 | 1750,7 | 4,0 |

| 2019 | 1107,5 | –2,9 | 65,1 | 465,6 | –5,3 | 27,3 | 48,0 | 1,7 | 2,8 | 80,9 | 12,6 | 4,8 | 1702,0 | –2,8 |

| 2020 | 1063,3 | –4,0 | 61,1 | 543,4 | 16,7 | 31,2 | 46,8 | –2,3 | 2,7 | 86,7 | 7,1 | 5,0 | 1740,2 | 2,2 |

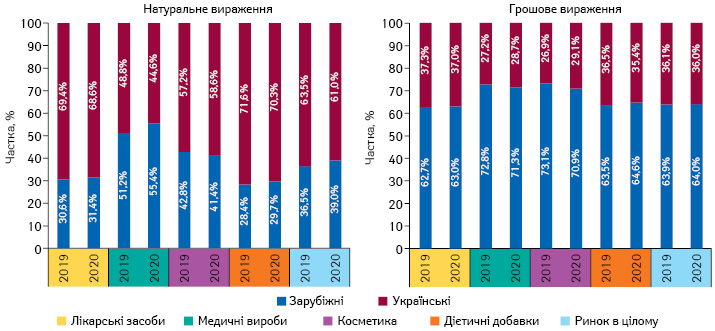

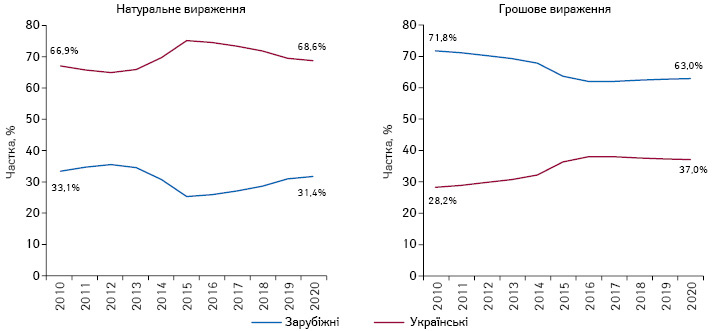

У розрізі товарів українського та зарубіжного виробництва у 2020 р. часткове співвідношення в грошовому вираженні майже не змінилося порівняно із 2019 р., проте в натуральному вираженні зарубіжні виробники дещо зміцнили свої позиції на ринку (рис. 2).

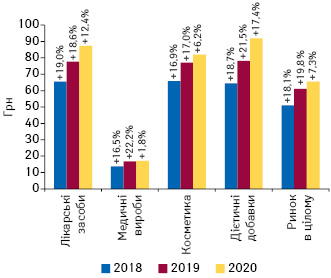

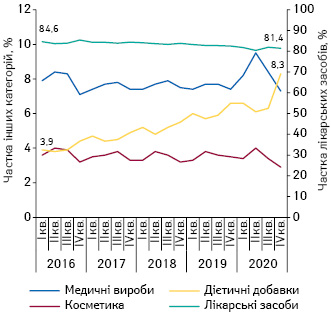

У 2020 р. середньозважена вартість 1 упаковки товарів «аптечного кошика» становила 65,5 грн, підвищившись на 7,3% порівняно із 2019 р. (рис. 3). У досліджуваний період найдорожчою категорією стали дієтичні добавки, середньозважена вартість 1 упаковки яких становила 91,8 грн. Для лікарських засобів цей показник становить 87,3 грн, косметики — 81,9 грн, медичних виробів — 17,2 грн. Варто відзначити, що темпи зростання середньозваженої вартості сповільнилися порівняно з попередніми роками. В останні роки одним із трендів фармринку стало зростання частки дієтичних добавок у загальній структурі аптечного продажу товарів «аптечного кошика». За останні 5 років їх частка в структурі ринку в грошовому вираженні суттєво зросла з 3,9% у І кв. 2016 р. до 8,3% у ІV кв. 2020 р. (рис. 4). Загалом за підсумками 2020 р. частка дієтичних добавок становила 7%.

РИНОК ЛІКАРСЬКИХ ЗАСОБІВ

У 2020 р. обсяги роздрібної реалізації лікарських засобів становили 92,9 млрд грн, 1,1 млрд упаковок і 3,4 млрд дол. США. При цьому порівняно з 2019 р. обсяги продажу збільшилися на 7,9% в гривневому і на 3% — в доларовому вираженні. В упаковках обсяги продажу, навпаки, зменшилися на 4%.

Аналіз помісячної динаміки роздрібного продажу лікарських засобів чітко демонструє вплив зовнішніх факторів на розвиток фармринку. У І кв. 2020 р. ринок продемонстрував суттєве збільшення обсягів продажу. Одним із ключових аспектів зростання став епідсезон грипу та гострих респіраторних вірусних інфекцій (ГРВІ). Однак із 12 березня в країні було запроваджено жорсткий карантин, який тривав до 22 травня. У цей період країна майже завмерла, було зупинено роботу транспорту та багатьох галузей економіки. Такі заходи обмежили доступ пацієнтів до медичної та фармацевтичної допомоги. Внаслідок цього обсяги аптечного продажу ліків значно зменшилися та вперше за історію досліджень компанії «Proxima Research» сягнули негативних показників у грошовому вираженні. Після жорстких карантинних обмежень країна перейшла до адаптивного карантину, що позитивно вплинуло на розвиток ринку, обсяги продажу почали збільшуватися, і вже в серпні ринок лікарських засобів вийшов на позитивні показники (рис. 5). У жовтні ринок вийшов на позитивні показники і в упаковках, здебільшого це пов’язано із підвищеним попитом на антибактеріальні препарати, які застосовуються при коронавірусній інфекції та пневмонії, зокрема антибіотиків, низькомолекулярних гепаринів (НМГ), вітамінів С і D та препаратів цинку. Наша редакція неодноразово висвітлювала ситуацію в цих сегментах. Неконтрольоване споживання призвело до дефіциту препаратів НМГ та цинку. Професійна спільнота також наголошувала на тому, що неконтрольоване споживання антибактеріальних препаратів може призвести до розвитку антимікробної резистентності, що суттєво ускладнить лікування таких пацієнтів у подальшому. Однак жодних заходів із врегулювання такої ситуації не вжито.

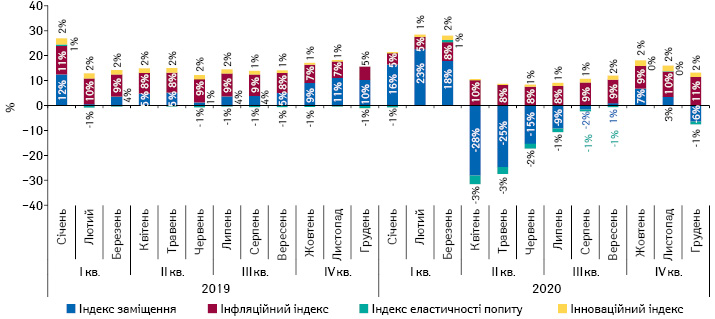

Слід наголосити, що попри всі негативні фактори у 2020 р. суттєвого зростання цін на лікарські засоби не відбулося, про що свідчить інфляційний індекс (рис. 6). І це зважаючи на те, що курс долара США протягом року збільшився майже на 20% із 23,7 грн/за 1 дол. станом на 1 січня 2020 р. до 28,3 грн станом на 31 грудня 2020 р.

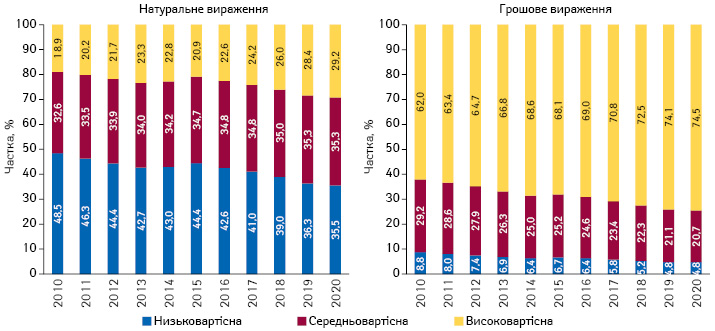

У цілому за підсумками 2020 р. продовжився тренд збільшення частки дороговартісних препаратів (рис. 7), хоча у ІІ та ІІІ кв., навпаки, фіксувалося зміщення у бік більш дешевих препаратів, про що свідчить негативне значення індексу заміщення (див. рис. 7).

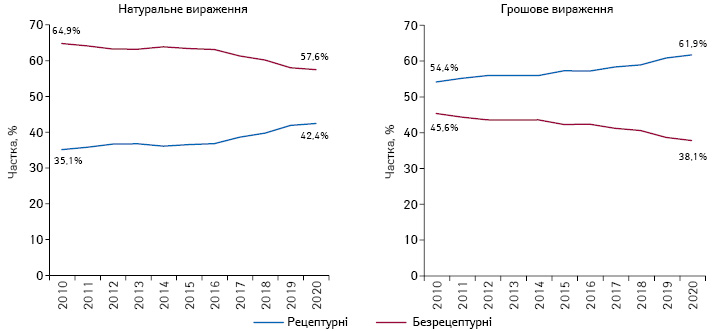

Продовжується й тенденція до збільшення частки рецептурних препаратів у загальній структурі продажу лікарських засобів (рис. 8) та препаратів зарубіжного виробництва (рис. 9).

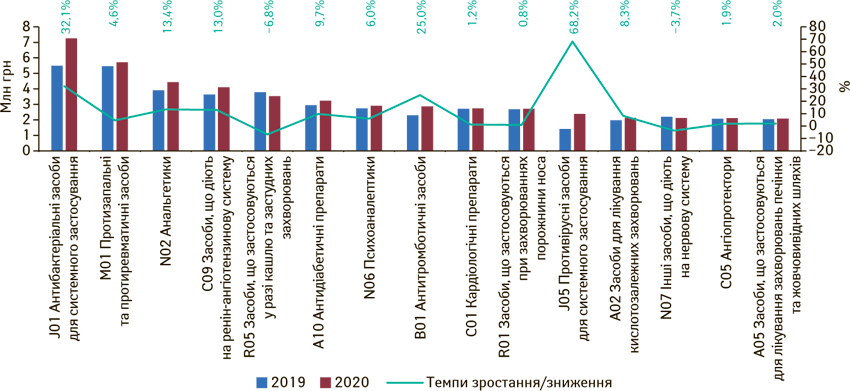

Пандемія вплинула і на структуру споживання лікарських засобів, зокрема у 2020 р. фіксується суттєве зростання споживання противірусних засобів, антибіотиків та антитромботичних засобів (рис. 10).

КЛЮЧОВІ ГРАВЦІ

За підсумками 2020 р. топ-3 за обсягами продажу лікарських засобів та дієтичних добавок стали компанії «Фармак», «Дарниця» і «Teva» (табл. 2). Усі компанії з топ-20 продемонстрували приріст обсягів продажу, а 13 із них змогли збільшити свою частку на ринку, про що свідчить показник Evolution index (Ei), який характеризує її зміну.

| Таблиця 2 | Топ-20 маркетуючих організацій за обсягами аптечного продажу лікарських засобів та дієтичних добавок у грошовому вираженні за підсумками 2020 р. із зазначенням їх позиції в рейтингу за 2018–2019 рр., а також темпів зростання/зниження продажу, Evolution index і частки на ринку |

| № з/п, рік | Маркетуюча організація | Зростання продажу в гривневому вираженні, % | Evolution index | Частка на ринку, % | ||

| 2018 | 2019 | 2020 | ||||

| 1 | 1 | 1 | Фармак (Україна) | 2,0 | 93 | 5,58 |

| 3 | 4 | 2 | Дарниця (Україна) | 12,3 | 103 | 3,59 |

| 5 | 5 | 3 | Teva (Ізраїль) | 11,8 | 102 | 3,56 |

| 2 | 2 | 4 | Корпорація Артеріум (Україна) | 3,1 | 95 | 3,56 |

| 4 | 3 | 5 | Sanofi (Франція) | 6,5 | 98 | 3,48 |

| 7 | 6 | 6 | Acino (Швейцарія) | 10,2 | 101 | 3,00 |

| 6 | 7 | 7 | Berlin-Chemie (Німеччина) | 11,1 | 102 | 2,88 |

| 9 | 9 | 8 | Київський вітамінний завод (Україна) | 16,2 | 106 | 2,76 |

| 10 | 8 | 9 | KRKA (Словенія) | 13,2 | 104 | 2,75 |

| 12 | 11 | 10 | Кусум Фарм (Україна) | 11,7 | 102 | 2,43 |

| 8 | 10 | 11 | Група компаній Здоров’я (Україна) | 0,8 | 92 | 2,23 |

| 11 | 12 | 12 | Юрія-Фарм (Україна) | 5,0 | 96 | 2,18 |

| 13 | 13 | 13 | Sandoz (Швейцарія) | 11,1 | 102 | 2,14 |

| 15 | 14 | 14 | Дельта Медікел (Україна) | 7,7 | 99 | 1,85 |

| 16 | 16 | 15 | Servier (Франція) | 11,7 | 102 | 1,61 |

| 25 | 19 | 16 | Bayer Pharmaceuticals (Німеччина) | 22,1 | 112 | 1,48 |

| 22 | 20 | 17 | Abbott Products (Німеччина) | 13,2 | 104 | 1,29 |

| 17 | 18 | 18 | Борщагівський ХФЗ (Україна) | 5,1 | 96 | 1,29 |

| 21 | 21 | 19 | Dr. Reddy’s (Індія) | 10,4 | 101 | 1,26 |

| 19 | 23 | 20 | Gedeon Richter (Угорщина) | 13,4 | 104 | 1,24 |

Активне просування препаратів за допомогою реклами та промоції є одним із ключових чинників збільшення обсягів продажу. Рейтинг компаній за показником рівня контакту з аудиторією (EqGRP) реклами лікарських засобів та дієтичних добавок на ТБ очолюють «Фармак», «Кусум Фарм» та «Sopharma» (табл. 3). Пандемія суттєво вплинула на промоційну активність фармкомпаній, зокрема карантинні обмеження змусили їх знизити візитну активність та посилити присутність у цифрових каналах комунікації. Однак із переходом до адаптивного карантину компанії знову поступово повертаються до найбільшого каналу комунікації – візити медичних представників. Лідерами за кількістю згадувань фахівців охорони здоров’я про промоцію за допомогою візитів медичних представників виступають «Teva», «Berlin-Chemie» і «Фармак» (табл. 4).

| Таблиця 3 | Топ-10 маркетуючих організацій за показником рівня контакту з аудиторією (EqGRP) реклами лікарських засобів та дієтичних добавок на ТБ*** за підсумками 2020 р. |

| Маркетуюча організація | EqGRP, % |

| Фармак (Україна) | 49 952,0 |

| Кусум Фарм (Україна) | 28 839,0 |

| Sopharma (Болгарія) | 23 034,1 |

| Sandoz (Швейцарія) | 22 270,6 |

| Sanofi (Франція) | 21 585,5 |

| Дарниця (Україна) | 17 961,8 |

| Teva (Ізраїль) | 17 386,9 |

| Київський вітамінний завод (Україна) | 16 799,4 |

| Reckitt Benckiser Healthcare International (Великобританія) | 16 759,4 |

| Корпорація Артеріум (Україна) | 16 296,5 |

| Таблиця 4 | Топ-10 маркетуючих організацій за кількістю згадувань фахівців охорони здоров’я про промоцію лікарських засобів та дієтичних добавок за допомогою візитів МП**** за підсумками 2020 р. |

| Маркетуюча організація | Кількість згадувань про візити МП, тис. |

| Teva (Ізраїль) | 133,4 |

| Berlin-Chemie (Німеччина) | 130,3 |

| Фармак (Україна) | 109,2 |

| Acino (Швейцарія) | 105,9 |

| Дельта Медікел (Україна) | 103,4 |

| KRKA (Словенія) | 92,7 |

| Кусум Фарм (Україна) | 80,2 |

| Дарниця (Україна) | 73,6 |

| Sandoz (Швейцарія) | 71,5 |

| Київський вітамінний завод (Україна) | 70,3 |

Топ-3 брендів лікарських засобів за обсягами роздрібного продажу у грошовому вираженні за підсумками 2020 р. склали препарати Ксарелто, Німесил і Спазмалгон (табл. 5).

| Таблиця 5 | Топ-20 брендів лікарських засобів та дієтичних добавок за обсягами аптечного продажу в грошовому вираженні за підсумками 2020 р. із зазначенням їх позиції в рейтингу за 2018–2019 рр. |

| № з/п, рік | Бренд | ||

| 2018 | 2019 | 2020 | |

| 11 | 1 | 1 | КСАРЕЛТО |

| 2 | 3 | 2 | НІМЕСИЛ |

| 5 | 4 | 3 | СПАЗМАЛГОН |

| 1 | 2 | 4 | НУРОФЄН |

| 10 | 10 | 5 | ЦИТРАМОН |

| 22 | 33 | 6 | НОВІРИН |

| 16 | 12 | 7 | ДЕТРАЛЕКС |

| 7 | 7 | 8 | РЕОСОРБІЛАКТ |

| 6 | 6 | 9 | СИНУПРЕТ |

| 9 | 9 | 10 | ТІВОРТІН |

| 41 | 46 | 11 | АМІКСИН |

| 8 | 8 | 12 | НО-ШПА |

| 3 | 5 | 13 | НАТРІЮ ХЛОРИД |

| 28 | 16 | 14 | БІФРЕН |

| 61 | 53 | 15 | СУМАМЕД |

| 19 | 22 | 16 | КАНЕФРОН |

| 54 | 40 | 17 | ТРИПЛІКСАМ |

| 14 | 14 | 18 | ЕВКАЗОЛІН |

| 20 | 25 | 19 | МАГНЕ-B6 |

| 27 | 29 | 20 | КАРДІОМАГНІЛ |

СЕГМЕНТ ДИСТРИБУЦІЇ

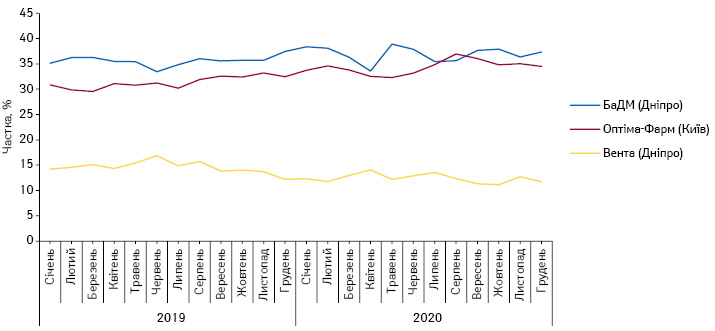

Трійка лідерів у сегменті дистрибуції залишається незмінною, це компанії «БаДМ», «Оптіма-Фарм» і «Вента.ЛТД». Трійка лідерів продовжує збільшувати свою частку в сегменті поставок. За підсумками 2020 р. питома вага поставок цих дистриб’юторів становить майже 84%, хоча у 2019 р. цей показник становив 81,6% (рис. 11). Також протягом року точиться жорстка конкурентна боротьба між лідерами сегменту.

ПІДСУМКИ

Незважаючи на жорсткі карантинні обмеження в березні–травні та суттєве зменшення обсягів продажу в цей період, фармацевтичний ринок завершив 2020 р. на позитивній ноті, продемонструвавши зростання в гривневому та доларовому вираженні порівняно з 2019 р. Ринок лікарських засобів збільшився майже на 8%, що перевершило осінні прогнози експертів, які передбачали зростання за підсумками року на 4–6%. Також експерти із позитивом дивляться на поточний рік, прогнозуючи зростання ринку у 2021 р. на 6,5–11,4%.

У 2020 р. збереглися ключові тенденції ринку останніх років щодо збільшення частки рецептурних препаратів, ліків зарубіжного виробництва та дороговартісних препаратів.

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим